Tesouro IPCA+: a hora da virada?

A perspectiva de queda na Selic deixou de ser fantasia. Bom para os títulos de inflação. Eles oferecem a segurança da renda fixa para o longo prazo e, no curto, têm o potencial de bater os ganhos da renda variável. Entenda como eles podem produzir lucros fora da curva para quem entra na hora certa, que pode ser agora.

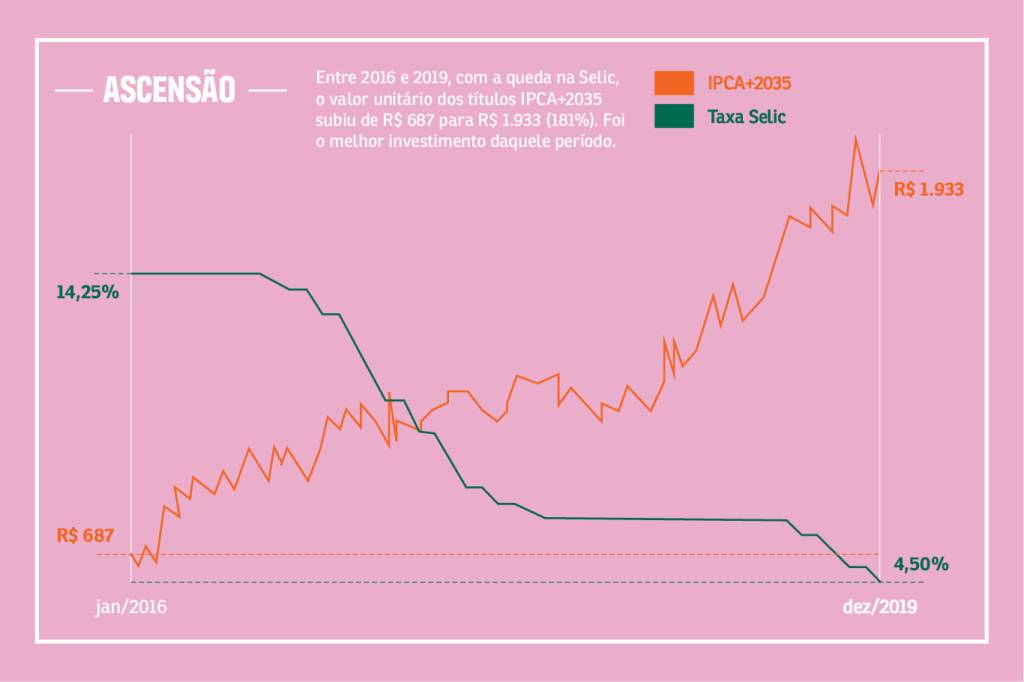

Os quatro anos entre 2016 e 2019 foram uma beleza para a bolsa: alta de 171%. Uma sova na renda fixa: as aplicações que remuneram de acordo com a Selic ou o CDI renderam coisa de 40% no acumulado desses quatro anos.

Mas, não, a bolsa não foi o melhor investimento desse período. O troféu ficou justamente com um membro da família renda fixa: um título público do Tesouro Direto. Mais especificamente, o IPCA+2035.

Quem comprou esse título em janeiro de 2016 e vendeu em dezembro de 2019 conseguiu 181%, o bastante para transformar R$ 100 mil em R$ 281 mil (na verdade, R$ 250 mil depois de impostos e taxas – mas se o lucro tivesse rolado na bolsa você teria de pagar os tributos do mesmo jeito).

O ano mais rentável desse período foi justamente o primeiro, 2016. Alta de 52% para o Tesouro IPCA+2035, versus 39% para a bolsa e 14% para os investimentos que acompanham o CDI (taxa que anda de mãos dadas com a Selic).

E por que estamos falando sobre o passado aqui? Porque títulos como o IPCA+2035 têm uma natureza cíclica: eles ficam baratos em tempos de juros altos e encarecem quando a Selic cai – ou, pelo menos, no momento em que o mercado passa a acreditar que o ciclo de alta acabou, que mais hora menos hora os juros vão cair. E é justamente o que começou a acontecer na virada de julho para agosto.

Juros existem para manter a inflação comportada. E desde 2021 ela vinha se comportando como uma criança hiperativa. No início do ano passado, estava dentro da meta do Banco Central. A meta é o percentual de aumento de preços que o BC considera aceitável. Ela varia de tempos em tempos e, para 2021, estava numa faixa entre 2,25% e 5,25% ao ano. Passou de 5,25%, acende a sirene, e o BC tem de aumentar os juros.

Dessa forma, ele desencoraja o consumo e, mais ainda, os investimentos – com juros mais altos, o capital de giro para as empresas fica mais caro. Então passa a circular menos dinheiro pelas veias e artérias da economia. Com menos dinheiro na praça, os preços não têm outra direção a seguir que não para baixo. O efeito colateral é triste: um PIB em depressão. Mas não existe outro remédio eficaz contra as altas nos preços.

Bom, em fevereiro de 2021 a inflação em 12 meses fechou quase em cima do limite da meta: 5,19%. Era o sinal que faltava para começar um ciclo de alta nos juros. Eles estavam no chão desde meados de 2020.

Como juros em baixa dão uma força para a economia, e ela precisava de muito apoio no ano inicial da crise do coronavírus, o BC tinha mantido a Selic em míseros 2% (a menor da história) por sete meses seguidos. Era o jeito de evitar uma tragédia no PIB.

Mas aí o efeito colateral é justamente a inflação. O BC aumentou os juros para 2,75% em março de 2021. E seguiu nessa toada ano afora. A Selic fecharia o ano passado em 9,25%. Só que mesmo assim a inflação não deu trégua.

É que controlar a inflação é como dirigir um carro com os freios severamente avariados. Você pisa no pedal (aumentando os juros) e os preços só começam a desacelerar bem lá na frente. Na verdade, nem o BC nem ninguém fazem ideia de quando.

Para obter pistas, o BC faz uma pesquisa semanal com 140 instituições (bancos, corretoras, universidades) e publica. É o Boletim Focus, que traz a “visão do mercado” para o futuro da inflação, da Selic, do PIB.

Em março de 2021, quando os juros começaram a subir, essa bola de cristal dizia que os aumentos na Selic fariam efeito logo, e que a inflação terminaria o ano bonitinha, dentro da meta, em módicos 4,6%. Grande erro. O Índice de Preços ao Consumidor (IPCA) fecharia 2021 em 10,06%.

Ou seja: a Selic teria de continuar seu ciclo de alta para além dos dois dígitos se quisesse realmente frear a inflação. E foi o que aconteceu. O BC subiu os juros para 10,75% em fevereiro deste ano; 11,75% em março; 12,75% em maio; 13,25% em junho.

E nada de os preços darem trégua. O IPCA do mês de junho ficou em gordos 0,67%. A taxa em 12 meses, que é a que conta, em 11,88%.

Entre janeiro e julho, então, nosso amigo IPCA+ 2035 apanhou da renda fixa tradicional, a que paga a Selic ou o CDI. Os títulos desvalorizaram 12% nesse período, contra 11% de alta no CDI. É a regra de ouro, não custa repetir: quando a Selic tende para cima, os títulos IPCA+ perdem valor. Triste, para quem entra numa aplicação de renda fixa, ver o seu investimento dar um resultado diametralmente oposto aos dos títulos públicos, CDBs e contas remuneradas.

Mas esse é o ponto. Títulos da família IPCA+ só servem como “renda fixa” de fato se você esperar até a data de vencimento da aplicação, algo que leva anos (vamos falar mais sobre isso adiante).

Fora essa hipótese, eles funcionam como investimentos de renda variável: podem levar couro da Selic e da inflação, mesmo em prazos relativamente longos. E isso sempre vai acontecer quando a expectativa do mercado for de alta para a Selic. Enquanto não rolar uma virada de chave no horizonte dos juros do Banco Central, os títulos IPCA+ seguem no chão.

Mas no início de agosto veio uma aparente virada: a deflação de julho. Os preços caíram -0,68% no mês, reduzindo o IPCA em 12 meses para 10,07%. Foi a maior inflação negativa desde a implantação do real. Mais do que isso: a maior desde o início da apuração do próprio IPCA, que começou a ser calculado pelo IBGE em 1980.

Se o cenário permanecer assim, com preços em queda, ou, ao menos, subindo a taxas mais próximas da meta do BC, o que temos é um alívio para o futuro da Selic – e um impulso para a valorização dos títulos IPCA+.

No dia 3 de agosto, uma semana antes de o IBGE divulgar a deflação de julho, o Comitê de Política Monetária do Banco Central tinha tascado mais um aumento na Selic, para 13,75%.

Mas aproveitou a ocasião para soltar um comunicado dizendo que esse pode ser o teto do ciclo atual de alta: “O comitê avaliará a necessidade de um ajuste residual, de menor magnitude, em sua próxima reunião [20 de setembro]”. Ou seja: o BC já esperava uma freada na inflação. Mas, como ela veio abaixo das expectativas, a possibilidade de que não haja nem aumento residual ganhou força.

Se a Selic vai começar a cair no começo de 2023 ou se vai levar mais tempo, ninguém sabe. Mas a mera expectativa de que mais hora, menos hora isso pode acontecer levantou a moral dos títulos IPCA+.

Só entre 27 de julho e 15 agosto, para dar uma ideia, quem tem IPCA+2035 na carteira viu o saldo crescer 7%. Ou seja: 1.000% do CDI – que foi de 0,65% no período.

Essa é a mágica dos IPCA+: ser um investimento com DNA de renda fixa, mas que pode proporcionar retorno de renda variável. E quais são as perspectivas daqui para a frente? Para ter uma ideia mais clara, vale examinar a fundo como esses títulos funcionam.

Preço versus taxa

Bom, o nome da coisa é IPCA+ porque ela paga a inflação medida pelo IPCA mais uma taxa de juros. É o que o mercado chama de “Título de Inflação”. O “2035” ali é a data de vencimento. E há outros títulos da mesma família, com outras datas de vencimento: 2026, 2045… Entre no site do Tesouro Direto e o que você vai ver é o nome da tal família (“IPCA+”) seguido da data de vencimento e da taxa que o título está pagando, tipo “IPCA+2035 5,78%”.

Essa taxa varia todos os dias. De acordo com o quê? Com a expectativa que o mercado tem para o futuro da Selic. O título público mais simples que existe é o Tesouro Selic, que paga a taxa básica de economia e pronto. Selic em 13%, ele faz o seu dinheiro render 13% ao ano. Mais exatamente, 0,0522% ao dia, nesse caso, já que o rendimento rola a cada 24 horas durante os 251 dias úteis do ano. Mudou a Selic, muda o rendimento diário.

É um investimento extremamente seguro: o bolo cresce todo dia um pouquinho e você saca quando quiser. Renda fixa em estado puro.

O Tesouro IPCA+ é diferente. A renda dele só é “fixa” para quem segura até o vencimento. A filosofia é a seguinte: com esse tipo de título, você está fazendo um empréstimo de longo prazo para o governo, então a ideia é que receba um pouco a mais por isso. Quanto a mais? Bom, se a perspectiva do mercado, apurada pelo Boletim Focus, é que daqui a um ano a Selic esteja a 11% e a inflação a 5%, temos que o Tesouro Selic logo mais estará pagando 6% acima da inflação.

O Tesouro Selic representa empréstimos de curto prazo que você faz para o governo. Como o IPCA+ é uma modalidade mais longa, na qual a grana só volta devidamente remunerada dali a muitos anos, é justo que quem compre esse título hoje não se veja ganhando uma taxa acima da inflação muito menor do que quem emprestou para o governo via Tesouro Selic. Num cenário assim, então, o normal é que o IPCA+ pague perto de 6%.

E é justamente o que acontecia em agosto deste ano. No dia 16/08, por exemplo, a taxa do IPCA+2035 estava em 5,78%. Coloque R$ 10 mil ali e, em 13 anos, na data do vencimento, seu saldo será de R$ 20,4 mil. Descontando IR e taxas, R$ 18 mil.

Observação fundamental: estamos falando aqui em R$ 18 mil em dinheiro de hoje, que é o dinheiro corrigido a uma taxa de 5,78% ao longo dos 13 anos que faltam até 2035. O valor nominal que você vai receber é outro, já que o IPCA+ paga os juros mais a inflação acumulada, seja ela qual for.

Dá para simular. Caso a inflação fique numa média de 5% ao ano daqui até lá, você vai receber R$ 32,5 mil. Sabe o que isso significa? Como diria Tadeu Schmidt, nada. Absolutamente nada. Esses R$ 32,5 mil vão comprar lá na frente aquilo que R$ 18 mil compram hoje. Então basta dizer que você receberá R$ 18 mil de hoje, seja lá o quanto isso der em dinheiro inflacionado do futuro.

Se rolar uma tragédia e o Brasil virar uma Argentina, com inflação de 70% ao ano, seus R$ 10 mil se transformam em quase R$ 18 milhões. Mas e daí? Se R$ 18 milhões vão equivaler a exatos R$ 18 mil de hoje, danem-se os milhões.

O site do Tesouro Direto tem um simulador de investimentos. Para não complicar as coisas, e também para impressionar o público-alvo, eles embutem uma inflação média próxima de 5% no cálculo do valor final de cada título no vencimento. Aí, em vez de a grana ao fim de 13 anos aparecer como “R$ 18 mil”, surge na tela um valor maior.

Mas, como dissemos, ele não tem serventia. Nota: dá para alterar os parâmetros da calculadora do site do Tesouro. Se você mudar a variável “IPCA” que tem ali para “zero”, vai ter os valores futuros em termos reais, ou seja, em dinheiro de hoje. Faça isso quando usar o simulador deles.

Aproveitando o ensejo: cuidado com o bando de influenciadores que dizem coisas do tipo: “Ah, se você investir R$ 1 mil por mês a uma taxa de juros de 12% ao ano, coisa pouca, você vai ter R$ 1 milhão daqui a 20 anos”.

Vai. Vai ter especificamente R$ 1.010.222. Mas… Se a inflação média dos próximos 20 anos for equivalente à dos últimos 20 (6,2% a cada 12 meses), esse milhão do futuro valerá R$ 290 mil de hoje, mesmo com o tal rendimento de 12% ao ano. Uma boa grana, lógico. Mas distante daquilo que R$ 1 milhão representa em 2022.

A falácia do milhão fácil costuma dar cria em épocas de Selic alta. Caso de hoje, em que basta deixar o dinheiro no Tesouro Selic, num fundo DI com taxa zero ou numa conta remunerada para que ele renda 13% – uma porcentagem que gera valores nominais gigantes. Em condições normais de temperatura e pressão, porém, a Selic é metade disso, ou menos. No pré-pandemia, com a economia relativamente calma e a inflação abaixo de 3%, ela estava em 4,5%.

Ou seja: num investimento total feijão com arroz, que só paga a taxa de juro do momento e tudo certo, é corriqueiro que o seu ganho real fique na faixa de 1,5% ao ano (4,5% de juros menos 3% de inflação). Não há milagre.

Nesse ritmo, R$ 10 mil num fundo que paga a Selic vira R$ 12.150 em dinheiro de hoje ao longo de 13 anos. Após IR, R$ 11.800. Um número bem mais frustrante que os R$ 18 mil em valores reais que a gente viu há alguns parágrafos, para quem contratou um ganho real de 5,78% via

Tesouro IPCA+.

Com isso, chegamos à primeira grande característica dos títulos de inflação: eles funcionam como uma cápsula do tempo. Se você investir em algum deles numa época de Selic alta, seu rendimento fica “travado”, no bom sentido. Você garante juros de Selic gorda por anos a fio, mesmo que lá na frente a taxa básica do Banco Central desabe.

Em agosto, títulos de inflação ainda mais longos, com vencimento em 2045, garantiam mais de 6% acima da inflação por mais de 20 anos. A possibilidade de contratar um rendimento tão fora da curva, por tanto tempo, é cortesia da Selic particularmente alta sob a qual estamos agora. Trata-se de um prêmio na forma de juro real que só aparece em momentos raros.

A última vez em que se viram taxas de 6% em títulos longos foi lááá em 2016. Vamos comparar com outro ano agora: 2019. Não havia nada parecido naquele momento. Os IPCA+ estavam pagando coisa de 2,8% além da inflação – um pouco acima do 1,5% que a Selic da época já garantia.

Só para dar uma ideia: R$ 10 mil a 2,8% de juro real levam 25 anos para virar R$ 20 mil (sem contar impostos, já que este é só um exercício matemático). A 6%, você só precisa de 12 anos. Em 23, o tempo que falta para o vencimento dos IPCA+ 2045, os R$ 10 mil a 6% se transformam em R$ 39 mil (de hoje, como você verá sempre neste texto).

Legal. Mas quem garante que você pode ficar esperando até 2035, 2045 ou seja lá o que for? E se você quiser sacar antes? É aí que a gente entra na segunda grande característica desse tipo de título: eles não servem só para quem pretende garantir uma aposentadoria via juros generosos. Como vimos de raspão lá no início, eles também funcionam como um instrumento de renda variável, que pode trazer, e muitas vezes traz, rendimentos vultosos em prazos relativamente curtos.

Vejamos qual é o mecanismo que permite isso.

Marcação a mercado

Resumindo: comprar um título com vencimento na próxima década não significa que você ficará obrigatoriamente apartado do seu dinheiro até que os seus filhos cresçam. Há um mercado borbulhante por títulos públicos “usados”, digamos assim, numa analogia com o comércio de carros de segunda mão.

Bancos guardam os bilhões deles na forma de títulos públicos. Grandes fundos de previdência também. Eles garantem uma demanda virtualmente inesgotável por papéis do Tesouro, sejam eles zero km, sejam eles usados. Se você comprou um IPCA+2035 e se arrependeu, então basta vender de volta ao governo, pelo site do Tesouro Direto. Eles sempre terão a quem repassar.

Quanto vão te pagar pelo título? O jargão para o preço de venda é o termo “marcação a mercado”. Trata-se da Tabela Fipe dos títulos usados: a coisa mostra quanto o mercado de títulos públicos está oferecendo a cada momento por papéis de segunda mão.

Vamos dizer que você comprou um IPCA+2035 6% neste ano. Aí resolve vendê-lo lá no site do Tesouro, tipo em 2025, dez anos antes do vencimento. Aí são dois os cenários possíveis. Vamos ver um de cada vez, com calma.

Cenário 1:

Imagine que estamos em 2025, então, e que a Selic caiu com força de cá até lá. Numa realidade assim, os títulos de inflação “novos” do mercado vão oferecer um juro real de, digamos, 4%. Opa. Mas o título que você comprou lá em 2022 garante bem mais: 6% até 2035.

O que acontece, então? Esse IPCA+ de 6% vira ouro no mercado. O pessoal vai se estapear por um título que paga juros tão altos. Foi o que ocorreu entre maio de 2016 e maio de 2019. Nesse período, a taxa do IPCA+2035 caiu justamente de 6% para 4%. O valor dele no mercado secundário, então, foi às alturas: de R$ 940 a unidade para R$ 1.680. Uma decolagem de 78%.

A inflação nesse intervalo foi de 12%. Quem comprou IPCA+ em meados de 2016 e vendeu em maio de 2019 teve um ganho real de 66% em três anos. Isso significa 17% a cada 12 meses (alerta: não são 22%, já estamos falando em juros compostos).

Na prática, a felizarda ou felizardo que fez essa operação transformou no braço um IPCA+2035 6% num hipotético IPCA+2019 17% – um investimento de prazo relativamente curto, mas com juros que só existem nos domínios de Sandman, o Reino do Sonhar.

Mas, ei: não está escrito lá no começo do texto que o ganho total entre 2016 e 2019 foi de 181%? Sim. E é verdade também. Esse foi o lucro de quem passou os quatro anos cheios desse intervalo com um IPCA+2035 na mão. Em janeiro de 2016, a taxa estava ainda mais alta: 7,42%. Em dezembro de 2019, ainda mais baixa, 3,38%.

Só essa diferença de cinco meses para um lado e de cinco meses para o outro significou um salto de R$ 687 para R$ 1.933 no valor de mercado do título: 181%. Uau.

Mas isso também mostra que não é tão simples acertar o timing. Em janeiro de 2016, a Selic estava em 14,25% havia seis meses. E a inflação não dava sinal de trégua, muito pelo contrário. Fechou aquele mês em 10,70% no acumulado em 12 meses. Era o maior índice em 13 anos até então.

Por isso o IPCA+ estava pagando um abuso em juros: o medo do mercado era o de que a Selic estourasse a barreira dos 14,25%. Comprar IPCA+ naquele momento era um ato de coragem. Temia-se que os juros do BC fossem a 17%, 20%, índices que não eram revisitados desde o início dos anos 2000. Caso essa alta absurda na Selic tivesse acontecido mesmo, rolaria um cenário bem diferente. Vamos a ele.

Cenário 2:

Digamos então que a Selic tivesse subido para coisa de 17% lá atrás. Ou que o BC esteja errado agora, e que se veja obrigado a aumentar a taxa básica até um patamar desses. Aí não tem erro: o juro real de um IPCA+2035 bateria fácil em 9%.

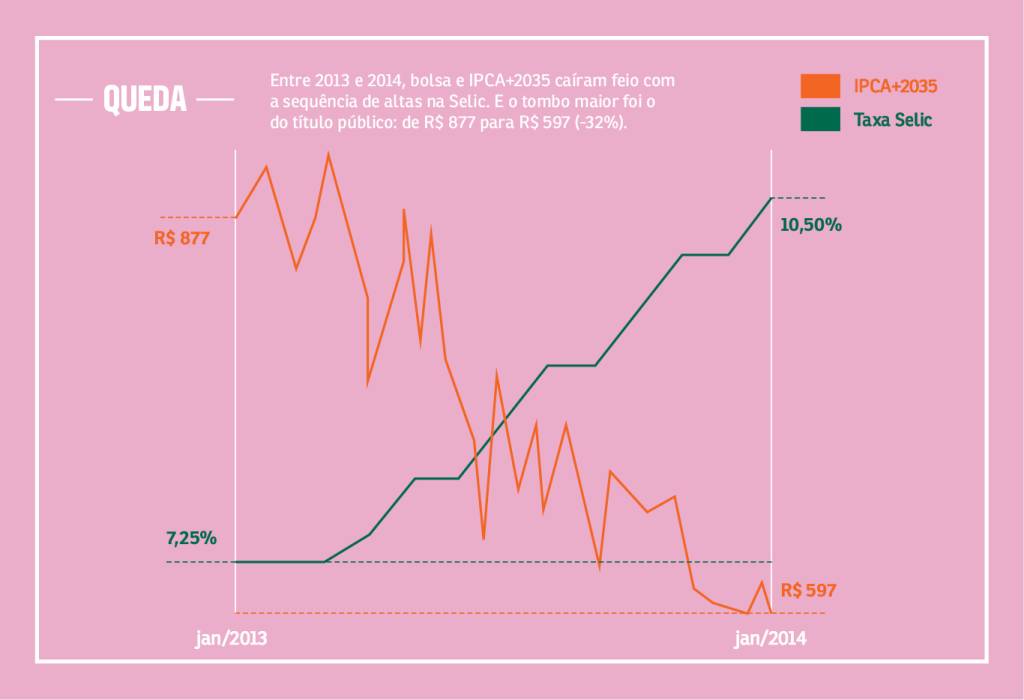

O que acontece, então, com o gênio das finanças que comprou a 6%? Se trumbica. Foi o que rolou entre janeiro de 2013 e janeiro de 2014. Na época, a Selic subiu 3 pontos percentuais, de 7,25% para 10,50%, e com viés na lua (tanto que chegaria a 14,25% alguns anos depois).

Nesse ínterim, a taxa do IPCA+2035 subiu justamente 3 pontos percentuais. Aumentou a taxa, caiu o preço no mercado secundário. Com títulos “novos” pagando 9%, quem vai querer um de 6%? Ou, usando números de 2014, 6,8% dos zero km versus 3,8% dos usados? Ninguém. O único jeito de vender é aplicando um desconto enorme, de modo que o comprador saia no lucro mesmo levando um título que paga pouco diante da nova realidade do mercado.

Dito e feito. O IPCA+2035 tombou 32% entre janeiro de 2013 e janeiro de 2014. Quem tinha investido nessa forma de “renda fixa” viu-se diante do pior dos mundos da renda variável. O Ibovespa também se deu mal nesse período. Mas menos mal: queda de 20%.

Nota: o que você está lendo aqui é uma analogia. No mundo real, ninguém checa qual foi a taxa que você contratou num título, se foi 3%, 6% ou whatever. O que rola é: o preço de mercado dos IPCA+ cai naturalmente em tempos de Selic alta, e isso faz subir a taxa.

Um IPCA+2035 3% que custe R$ 1.000 neste momento vai valer R$ 1.477 em 2035. Se a perspectiva para a Selic do futuro subir 3 pontos percentuais, o preço do título no mercado cai para R$ 664 e alguns centavos.

Por que R$ 664? Porque um IPCA+2035 agora com juros de 6% (3 pp a mais) vai valer exatamente R$ 1.477 em 2035 se o preço de mercado dele for R$ 664 e uns quebrados. Vale o mesmo para o cenário oposto: caiu a perspectiva para a Selic, o preço aumenta e a taxa cai, de modo a dar R$ 1.477 lá na frente. Pronto. Essa descrição, porém, é mais hermética, mais chata que a analogia com carros usados. Entendemos, então, que era melhor deixar aqui para o final.

Se preferir, siga com a imagem dos “usados” na cabeça. Ela funciona perfeitamente para acompanhar o sobe e desce dos seus investimentos em títulos de inflação.

O timing

De volta para 2016. O IPCA+2035 começou a valorizar naquela época bem antes de a Selic cair de fato. Ela só sairia do pico de 14,25% em outubro, após 14 meses nesse platô. Quem bombou a valorização do título no mercado secundário foi a queda da inflação. De janeiro em diante ela passou a cair mês a mês. Devagar, mas sempre. Dessa forma, a perspectiva para o futuro da Selic cedeu bem antes de a taxa iniciar seu ciclo de queda.

E quem esperou para entrar no IPCA+ perdeu parte do bonde. Entre o pico da inflação da época, em janeiro de 2016, até o momento em que o Banco Central anunciou aquele que seria o primeiro corte da Selic em quatro anos, o título já tinha valorizado 52%.

Hoje acontece algo parecido. Não há data para uma eventual queda da Selic, mas a inflação deu sinais de cansaço. E os títulos de inflação começaram a subir.

Muita gente já se preparou para esse momento, diga-se. Entre junho de 2021 e junho de 2022, o número de cadastrados no Tesouro Direto aumentou em 69,5%, para 19,4 milhões de pessoas. E a maior parte do dinheiro delas está justamente nos títulos de inflação: 54% do total – contra apenas 30% do Tesouro Selic.

Os 16% que faltam estão nos prefixados – que também sobem com quedas na Selic, mas não oferecem proteção alguma contra eventuais surtos inflacionários. E por isso não entraram nesta reportagem.

Também vale lembrar: a família IPCA+ tem duas subdivisões. As “com juros semestrais” e as sem. Parece contraintuitivo, mas as “com juros” são as ruins. Elas pagam a cada seis meses uma parte do rendimento contratado (o dinheiro cai direto na sua conta). O problema é que isso quebra as pernas dos juros compostos. Você deixa de ganhar juros sobre juros.

Tipo: R$ 100 mil a 10% de juros ao ano se transformam em quanto após uma década? Em R$ 200 mil? Não. Em R$ 270 mil, graças à magia dos juros compostos. Se você recebesse os juros na mão a cada seis meses, o principal (que é a grana que você depositou) viraria só R$ 200 mil mesmo. E as parcelas que você embolsou ao longo dos dez anos somariam R$ 50 mil. Total: R$ 250 mil – 20 contos a menos do que na modalidade com juros compostos.

A opção com juros semestrais, na real, só é boa para quem tem zilhões de reais e pretende viver dos juros pelo resto da vida. Se esse não for o seu caso, fuja dessa variante menos rentável. Vá direto nos títulos de inflação “sem juros”.

E é isso: o jogo começou. Se você acha que o cenário daqui em diante será parecido com o de 2016, ou seja, que a Selic e a inflação vão cair com força, vá na fé com o IPCA+. Se acha que tudo está mais para 2013, ou seja, com nuvens e trovoadas no horizonte da economia, repense.

Seja qual for a sua decisão, no fim das contas, sempre haverá a possibilidade de segurar o título até o vencimento e pronto. Esperar para receber juros acumulados ao longo de décadas, num investimento protegido contra a inflação, é uma estratégia de longo prazo que sempre compensa. Só não aposte todas as suas economias nisso, claro: se você precisar delas antes do vencimento, pode ter uma grande decepção. Boa sorte.

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Quais as novas regras para tirar férias, segundo a Reforma Trabalhista

Quais as novas regras para tirar férias, segundo a Reforma Trabalhista Google disponibiliza Gemini Pro e 2 TB de armazenamento de graça para estudantes

Google disponibiliza Gemini Pro e 2 TB de armazenamento de graça para estudantes