Entenda a inflação global

A quantidade de reais em circulação aumentou em 40% desde 2020. A de dólares também. A produção inédita de dinheiro novo pelos bancos centrais fomentou uma inflação mundial e persistente. Entenda o que nos espera.

O Boletim Focus é a NBA das projeções econômicas. Toda semana, o Banco Central faz um levantamento das previsões de 140 instituições de peso: bancos, corretoras, gestores de fundos, universidades. Cada uma dá o seu palpite para como estará a inflação, a Selic, o PIB e outros indicadores lá na frente. O BC junta tudo, diz qual é a mediana – o ponto central – para cada indicador e publica em seu site.

A pesquisa é semanal e existe por um bom motivo: prognósticos são a gasolina do mercado financeiro. Os presságios sobre como estará a economia no futuro são o que move o dinheiro no presente.

Nada melhor, então, do que pegar as hipóteses de quem mais entende do riscado e achar o consenso. A tendência é que esse grande meio-termo da elite do mercado produza hipóteses sólidas.

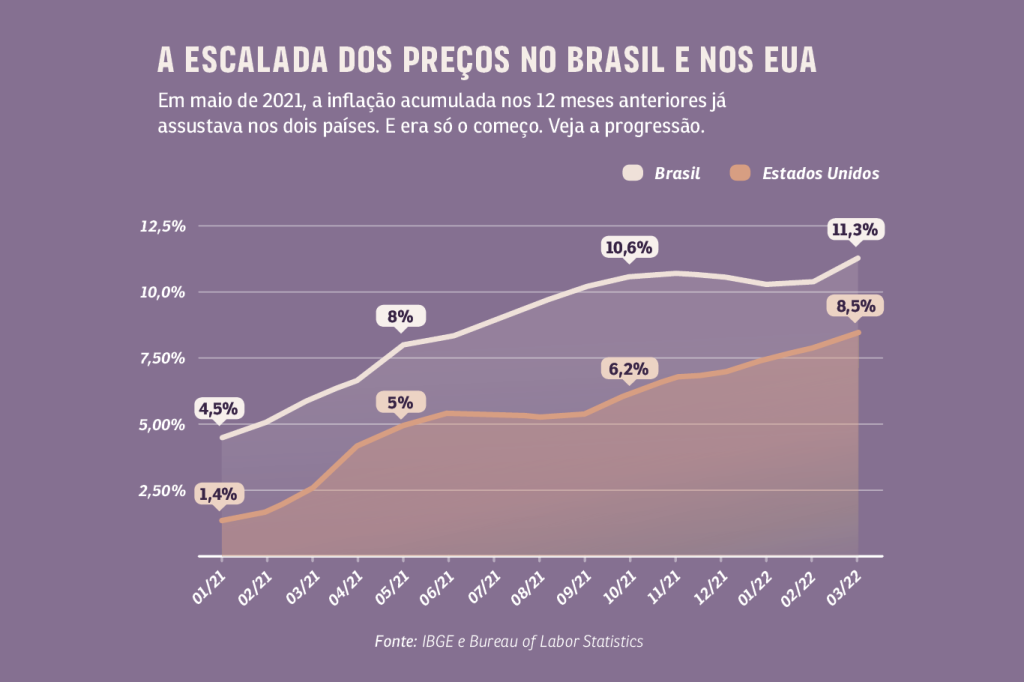

Mas não tem funcionado. Em maio de 2021, os sacerdotes financeiros que o Banco Central consulta previam que o IPCA fecharia aquele ano em 5%. No mundo real, deu o dobro disso: 10,6%.

Para 2022, a média das bolas de cristal em maio do ano passado previa o seguinte: a inflação terminaria este ano em 3,61%. Deu praticamente isso só no primeiro trimestre: 3,20% até março. Nos últimos 12 meses, 11,30%.

De onde veio tanta disparidade? É o que vamos analisar aqui.

Como a Selic funciona

A Selic determina o preço do dinheiro. Funciona assim: bancos pegam dinheiro emprestado com outros bancos. Todos os dias. É do jogo. E não significa que quem toma emprestado está mal das pernas. Às vezes, um banco acabou de aprovar um monte de financiamentos para um monte de clientes e precisa de dinheiro vivo na hora.

Outro banco, que eventualmente não fechou tantos negócios no dia, prefere emprestar a juros para os concorrentes a deixar seu próprio dinheiro parado. Ainda mais porque o retorno é garantido. Bancos fazem poupança na forma de títulos públicos. E nessa modalidade de empréstimos, entre cachorros grandes, eles deixam seus títulos públicos como garantia.

O troca-troca de dinheiro é livre: cada banco cobra o quanto quiser do outro. Ao final de cada dia, apura-se a taxa média dessa ciranda de empréstimos. Essa média é a Selic, a taxa básica de juros da economia – “básica” porque os juros camaradas que os bancos cobram uns dos outros são os mais baixos que existem no mercado. Para nós, mortais, resta pegar emprestado dos bancos, que sempre vão cobrar a Selic mais um extra, o “spread”, que é de onde vem o lucro deles.

Mas espera aí. Se cada banco cobra o que bem entender, por que é que sai no noticiário isso de “o Banco Central aumentou a Selic para tantos por cento”? Por causa do seguinte: todos os dias, o BC entra de gaiato nesse troca-troca de dinheiro entre bancos e passa a agir com seus poderes mágicos. E nessa ciranda entre cachorros grandes, ele é um Rottweiler de duas toneladas.

O BC possui um cofre mágico, infinito. Quando ele entra na roda de empréstimos e topa emprestar R$ 10 milhões para o banco tal, ele só digita 10.000.000 na conta que o tal banco tem no BC e pronto. Esses R$ 10 milhões não saem de lugar nenhum. O Banco Central cria dinheiro novo do nada.

Isso torna o BC o líder inconteste da matilha. Quando a entidade quer que a Selic baixe, começa a emprestar dinheiro a rodo. A taxa média dos empréstimos interbancários está em 10%? O BC vai lá e oferece dinheiro vivo a 8%. Vida lôka. Nisso, a Selic cai.

É assim que o BC controla a Selic. O que a entidade faz não é exatamente fixar a taxa básica de juros. É traçar uma “meta”. Quando ele quer baixar o preço do dinheiro, distribui empréstimos interbancários a juros mais baixos que os bancos de verdade.

O que sai noticiário, enfim, é a “meta da Selic”. Quando o BC diz que ela é de 12,75%, significa que ele vai fechar a torneira de dinheiro novo até o momento em que a média diária dos juros interbancários fique ao menos bem próxima de 12,75%.

O BC faz a Selic baixar quando quer dar uma força para a economia. Tipo: o desemprego está em alta? Bora lá emprestar toneladas de dinheiro para os bancos a juros baixos. Aí é torcer para que eles emprestem a juros mais baixos também. Esses empréstimos se transformam em financiamento imobiliário, que aumenta a atividade da construção civil; em capital de giro, que banca a expansão de empresas; em máquinas agrícolas, que aumentam a produtividade no campo para manter todo mundo alimentado.

Lindo. Mas há um efeito colateral. A produção de edifícios, máquinas agrícolas e seja lá o que for nem sempre acompanha a produção de dinheiro novo. A tendência é que, mais hora menos hora, haja mais dinheiro em circulação do que coisas para comprar com esse dinheiro. Aí não tem outro caminho: os preços sobem. Selic baixa demais por tempo demais cria inflação.

É daí que vem a inflação de hoje. Vamos ver como ela apareceu.

Gargalos

Entre 2020 e o início de 2021, o BC reduziu a meta da Selic para o menor nível na história: 2%. Natural. A pandemia tinha baixado violentamente a atividade econômica. O desemprego subiu de 11%, no pré-Covid, para assustadores 14,9%. O PIB, ou seja, a produção de bens e serviços, recuaria 3,9% no primeiro ano da pandemia – a terceira maior recessão na história, atrás apenas das de 1990 (-4,35%) e de 1981 (-4,25%).

Era ou baixar os juros ou esperar pela instauração da barbárie. E deu certo. O PIB fechou 2021 em alta de 4,6% – a maior aceleração desde 2010 (que tinha sido de 7,53%). O desemprego recuou lá dos 14,9% de volta para a casa dos 11%. Tudo graças a uma avalanche de dinheiro novo.

Para dar uma ideia: em fevereiro de 2020, logo antes da pandemia, havia R$ 3,03 trilhões em circulação no Brasil (na forma de dinheiro de papel, depósitos em conta corrente, poupança, CDBs e outras aplicações fáceis de resgatar). Dois anos depois, eram R$ 4,2 trilhões. 40% a mais.

De cada R$ 4 que giram na economia brasileira, R$ 1 veio à luz depois da pandemia, lá na maternidade do Banco Central. A produção, porém, não subiu no mesmo ritmo – e nem teria como aumentar tanto em tão pouco tempo. Isso vai criando gargalos.

Um exemplo: em 2021, com os juros na baixa histórica, a demanda por maquinário agrícola bombou. Mas a oferta de novos tratores, arados e colheitadeiras não acompanhou. E os preços entraram em leilão: aumentaram, em média, 23%. No mundo dos fertilizantes e agrotóxicos, pior ainda: aumento de mais de 100%. Tudo isso aumenta o custo de produção, e quem paga a conta lá na frente é o consumidor final.

Mas não é só o dinheiro novo na nossa economia que alimenta a inflação. É o dinheiro novo dos outros países também.

US$ 6 trilhões novos

Basicamente todos os bancos centrais do mundo abriram as torneiras para enfrentar os efeitos deletérios da pandemia, a começar pelo dos EUA. No início de 2020, havia US$ 15 trilhões em circulação nos EUA. Hoje são US$ 21 trilhões. 40% a mais. De cada US$ 4 na praça, veja só, US$ 1 nasceu depois da Covid, na maternidade do Fed, o Banco Central americano. A “meta da Selic” deles é um pouco diferente da nossa. Em vez de cravar um número, estipulam uma banda. No caso, uma de 0% a 0,25%, a depender dos humores do dia. Nada, basicamente.

E funcionou por lá também. Reverteram uma queda de 3,4% no PIB em 2020 (o maior tombo desde 1946) para uma alta de 5,7% em 2021. O desemprego caiu de 14%, no início da pandemia, para 3,6% – um dos menores da história americana.

Essa história se repetiu no mundo todo. E as toneladas de dinheiro novo lá fora também tiveram efeito por aqui. As exportações do agronegócio brasileiro somaram US$ 120,59 bilhões em 2021. Recorde histórico, e uma alta de 19,7% na comparação com 2020. E não é só soja, açúcar, carne, café. O Brasil está entre os cinco maiores exportadores de 30 produtos agrícolas: milho, feijão, oleaginosas, cítricos…

Esse é o lado meio cheio do copo. Vamos ao meio vazio. Dinheiro novo causa aumento de preços quando a produção não dá conta do aumento da demanda. Mas e quando boa parte da demanda vem de fora, turbinada pela impressão de trilhões de dólares e euros? Aí complica. O mercado interno fica menos abastecido. E quando a abundância de um produto diminui o preço dele sobe. Ou seja: a alta nas exportações de alimentos é outro fator que bomba a inflação da comida por aqui.

Também tem o petróleo, claro. O barril já vinha em alta estratosférica bem antes de Putin invadir a Ucrânia. No final de 2019, o barril estava em US$ 60. Ano passado, fechou em US$ 80. Uma alta de 33% em dois anos. (Nota: se a gente comparar com o preço do barril em março de 2020, época em que o pânico com a Covid arrebentou todos os mercados e jogou o petróleo a US$ 20, a subida foi de 300% – mas aí é uma comparação descabida.) Em suma: a alta de 33% entre o pré-pandemia e o pré-Ucrânia foi par e passo com o aumento da quantidade de dólares em circulação. Não é coincidência. A produção mundial de barris aumentou só 1,8% entre 2020 e 2021. Com mais dinheiro circulando e produção estagnada, os preços não têm outra direção para seguir se não para cima.

Aí você sabe: subiu o petróleo, subiu tudo. A começar pelos alimentos, já que eles não chegam de bicicleta aos centros de distribuição. Mais uma amostra de como a impressão de dinheiro tende a deixar tudo mais caro, mesmo quando nenhum centavo dessa grana nova foi parar no seu bolso.

E o que temos neste momento é algo raro: uma inflação global. Nos EUA, ela fechou março em 8,5% para os últimos 12 meses, a maior em 40 anos. Na Zona do Euro, 7,4%, a maior da história da moeda. Entre as 24 maiores economias do mundo, a média é de 6% – a maior desde o início da década de 1990.

É impossível prever o tamanho do buraco inflacionário que a manutenção de juros baixos demais por tempo demais pode deixar em cada país. E agora, que o movimento de produção de dinheiro novo foi global, o mundo aprendeu que as pressões inflacionárias de diferentes países se retroalimentam – o que deixa qualquer previsão ainda mais imprecisa. E a questão que fica é: e agora?

A virada da chave

Agora vamos passar por um momento oposto: um ciclo de alta global nos juros. Quando a inflação se impõe, os bancos centrais não têm nada a fazer que não seja inverter a chave, e fechar a torneira de dinheiro novo lá nos empréstimos interbancários.

Além de fechar a torneira, eles abrem o ralo. Passam a pagar juros altos aos bancos comuns para tomar empréstimos deles. Quando isso acontece, os bancos deixam de trocar dinheiro entre si e passam a emprestar para o Banco Central – não que o BC precise do dinheiro; ele só pega e guarda, com o objetivo de drenar moeda da economia. Outra ferramenta que eles têm para isso é vender títulos públicos para os bancos a preços camaradas. Os bancos aproveitam para comprar mais títulos, e reforçar suas poupanças. Então passam a contar com menos dinheiro vivo para emprestar aos setores produtivos. Com uma quantidade menor de grana circulando na praça, a demanda por máquinas, fertilizantes, diesel e o que mais for cai. E os preços baixam.

O nosso Banco Central foi um dos primeiros no mundo a começar uma alta nos juros. Eles saíram dos 2% ainda no início de 2021, chegaram a 11,75% em março e devem ir a 12,75% em abril. O efeito, vale lembrar, nunca é imediato. Você precisa de meses, ou anos, com juros lá em cima para que a inflação desacelere de fato.

Os EUA começaram a fechar suas torneiras mais tarde, em 2022: aumentaram a banda para a faixa de 0,25% a 0,50%, e começaram um programa massivo de venda de títulos públicos, para reforçar a drenagem de dinheiro.

Medidas assim, tomadas no mundo todo, devem baixar a inflação mais hora menos hora. O problema é que isso também tem um efeito colateral, não menos indigesto que os aumentos de preços: recessão. Juros altos demais por tempo demais pressionam o PIB para baixo, e o desemprego para cima. Eles matam a inflação a golpes de estagnação econômica.

Para piorar, a invasão da Ucrânia pela Rússia também tem seus efeitos recessivos, já que deixa o mundo com menos petróleo e menos alimentos (ambos são grandes exportadores de grãos). No Brasil, vimos o primeiro efeito da guerra na inflação de março: 1,60%, a maior para esse mês nos 28 anos de história do Plano Real, impulsionada justamente por altas ainda mais fora da curva nos combustíveis e nos alimentos.

Juros altos e instabilidade no suprimento de commodities é uma combinação capaz de produzir o pior dos cenários: uma estagflação. Ou seja, estagnação econômica combinada com inflação. Nesse caso, uma inflação turbinada não pelo aumento da demanda no mundo, mas por escassez pura e simples.

Se isso acontecer de fato, os bancos centrais ficarão de mãos atadas. A economia global não estará mais nas mãos deles, mas no futuro da geopolítica. E esse é ainda mais imprevisível que qualquer índice de inflação.

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever Vivo abre mais de 450 vagas para programa de estágio

Vivo abre mais de 450 vagas para programa de estágio Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 A vida útil das competências: uma corrida contra o tempo na era da aceleração

A vida útil das competências: uma corrida contra o tempo na era da aceleração Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics