Vale a pena investir em debêntures?

As crises de Americanas, Oi e Light elevaram os rendimentos de títulos privados a patamares surreais. Mas não existe almoço grátis. Entenda os riscos e as oportunidades desses ativos.

Você abre o aplicativo da corretora e dá de cara com um investimento irresistível: um título de renda fixa que promete pagar 9,52% ao ano + inflação (o exemplo é real). Melhor ainda, ele é isento de Imposto de Renda. Você coloca uma grana, digamos R$ 10 mil, e se compromete a deixar lá até 2030. Dá um lucro real de 89%. Invista R$ 10 mil, resgate R$ 18.899 em dinheiro de hoje.

Olhando de relance, deixa o Tesouro Direto no chinelo. Comparemos com o Tesouro IPCA+ que vence em 2029, o mais parecido com o investimento anterior em termos de prazo. No fim de maio, ele tinha rentabilidade ainda generosa de 5,40% + inflação. Vamos às contas: fingindo que ele vence também em sete anos, os R$ 10 mil se transformariam em R$ 14.451. E você ainda precisa socializar com a Receita Federal 15% dos R$ 4.451 que lucrou. Sobram R$ 13.785. A diferença entre o primeiro e o segundo investimento é de quase 40%. Covardia.

Só tem uma questão: aquele primeiro investimento é uma dívida emitida por uma empresa, ou seja, uma debênture, um título privado. No papel, é a mesma ideia do título público. Você empresta seu dinheiro a alguém, e esse alguém te devolve depois de um tempo “x” com uma recompensa.

Na vida real, são animais diferentes. Enquanto governos dificilmente quebram e dão calote, porque via de regra eles podem imprimir mais dinheiro, empresas todos os dias entram em recuperação judicial ou pedem falência. Só no acumulado de 2023 foram 222 falências e 319 pedidos de recuperação judicial, de acordo com a Serasa. Já diz o meme: é raro, mas acontece muito.

A diferença de rentabilidade existe justamente para compensar o risco que o investidor corre ao emprestar dinheiro para uma empresa. Dá para dizer que, quanto maior o spread entre título público e a debênture, maior o risco de não ver a cor do dinheiro novamente.

É do jogo – e cada vez mais gente está nele. No fim de 2022, 368 mil pessoas tinham alguma debênture em suas carteiras, segundo a B3. Foi um crescimento de 22% em relação a 2021. E há um chamariz para o investidor pessoa física comprar títulos privados: quando o objetivo da empresa é levantar dinheiro para investimentos em infraestrutura, ele não paga imposto de renda. Essas são as chamadas debêntures incentivadas. Desde abril, o governo ampliou o leque de companhias que podem emitir o papel com o benefício tributário, incluindo ali os setores de saúde, educação, segurança pública, parques e habitação social.

Debêntures, com e sem IR, se tornaram a principal forma de financiamento das empresas. Em 2013, dos R$ 362 bilhões levantados por companhias, R$ 70 bilhões foram via debêntures (19%). O resto veio de crédito bancário, emissão de ações e outras fontes, com destaque para investimentos vindos do exterior, R$ 108 bi, e o crédito direcionado do BNDES (R$ 67,8 bi), segundo dados do Cemec-Fipe (Centro de Estudos de Mercado de Capitais).

Em 2021, dados mais recentes da série do Cemep, as empresas buscaram R$ 477 bilhões em dinheiro novo. Da bolada, R$ 196 bilhões (ou 40%) vieram de debêntures. BNDES e fontes externas praticamente desapareceram.

A expansão das debêntures foi intencional. Durante o governo Temer, decidiu-se que o BNDES deixaria oferecer crédito de pai para filho, a taxas subsidiadas, e passaria a cobrar uma nova taxa de juros de longo prazo, com uma fórmula parecida com a dos títulos públicos Tesouro IPCA+. Na prática, o BNDES diminuiu sua atuação no mercado e abriu espaço para o setor privado financiar investimentos.

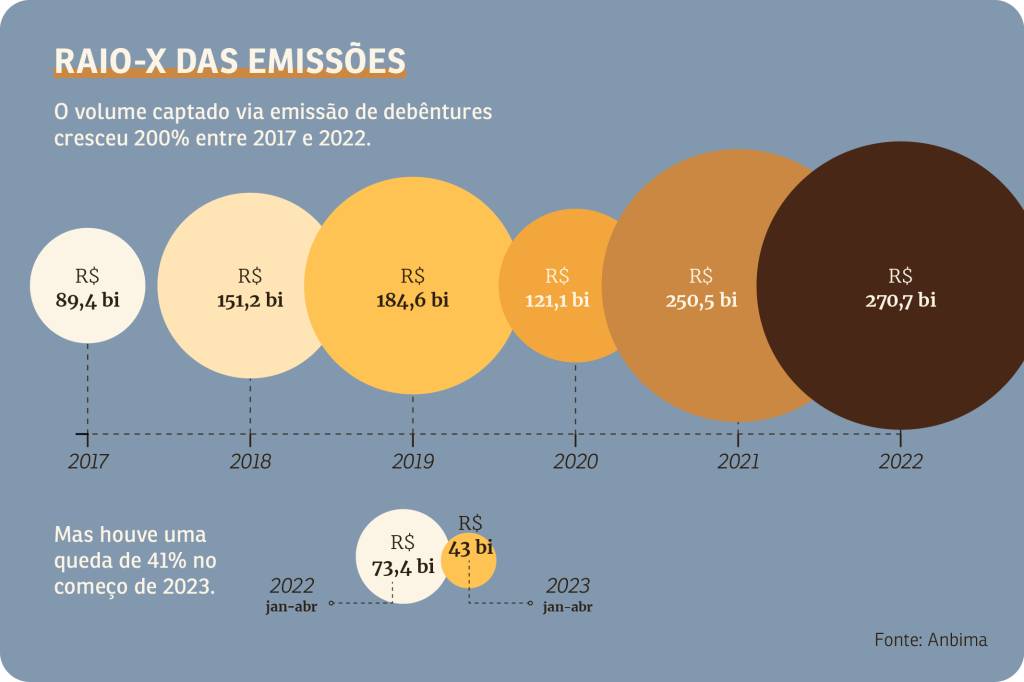

No ano passado, foram feitas 459 emissões de debêntures. Elas movimentaram R$ 271 bilhões, segundo dados da Anbima (a associação das empresas do mercado de capitais).

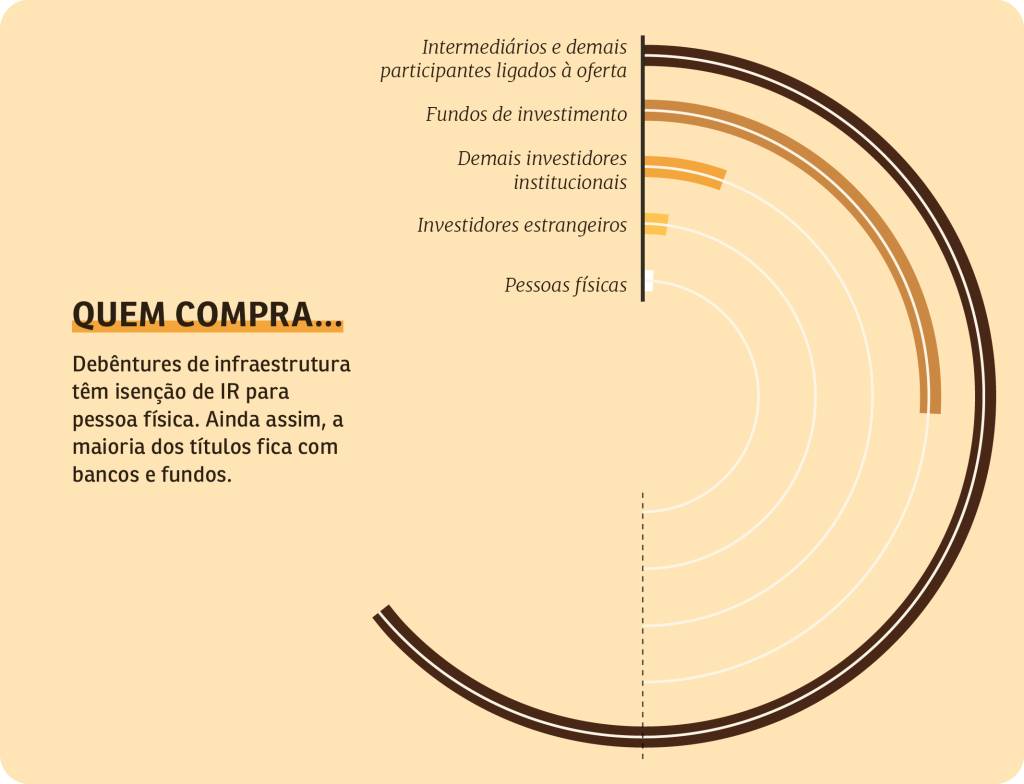

Para o financiamento funcionar, é necessário que haja investidores dispostos a colocar dinheiro nessa ciranda. O grosso das debêntures fica na mão dos bancos e instituições financeiras que ajudam a empresa a levantar a grana. Depois vêm os fundos de investimento, com 25% da demanda. Apenas 1,5% delas foram compradas diretamente por pessoas físicas. Mas normal. O fato era que as engrenagens estavam funcionando. Aí veio o escândalo da Americanas.

Fundos com debêntures sofrem onde da saques após a crise da Americanas

Quando a fraude contábil da varejista apareceu, a empresa foi direto para a recuperação judicial com uma dívida de R$ 40 bilhões – metade dos quais não aparecia nos balanços prévios, o que gerou uma óbvia crise de confiança mercado financeiro afora. Uma das primeiras previsões dos analistas foi a de que bancos fechariam suas torneiras de crédito a outras empresas, colocando vários negócios em dificuldade.

E isso, de fato, aconteceu. O financiamento bancário encolheu para o menor patamar desde 2016. Só que isso não foi uma consequência apenas da crise da Americanas. Ainda em janeiro, após a debacle da varejista, a Oi avisou que pediria mais uma vez recuperação judicial – da qual havia saído um mês antes – e a concessionária de energia Light deu um calote no pagamento de juros de suas debêntures. Meses depois, a holding que controla a empresa de energia elétrica também entrou em RJ. Se somaram a essas crises pelo menos outras três companhias: Marisa, CVC e Tok&Stok.

Subitamente, um problema de inadimplência havia se instalado, de proporções que o Brasil não via pelo menos desde 2016. Naquela época, a Lava Jato paralisou as empreiteiras e a queda do petróleo golpeou a nascente nova geração da indústria de óleo e gás. Houve ainda a crise da própria Oi, que tinha entrado em sua primeira RJ.

Só que 2023 é diferente. Agora, investidores pessoa física foram tragados para a crise. 33 mil CPFs tinham debêntures da Light, quase 10% de todo o público que tem esse tipo de investimento na carteira. No caso da Americanas, as emissões somavamR$ 6 bilhões – não há informações de quantas pessoas tinham diretamente o papel da varejista. Ainda assim, o estrago foi brutal. Por causa do seguinte: pelo menos 500 fundos de investimento possuíam debêntures da Americanas. E quem investia neles eram pessoas comuns.

O caso mais simbólico foi um fundo do Nubank. Ele tinha 1,3 milhão de cotistas e era vendido como uma opção para reserva de emergência – ou seja, prometia ser estável. Mas o mandato dele permitia que metade do patrimônio fosse alocado em crédito privado – debêntures. E, de fato, ele tinha papéis da Americanas. Resultado: o fundo registrou perdas, clientes se assustaram e correram para sacar recursos. Hoje, o Nu Reserva Imediata tem 892 mil cotistas e um patrimônio 40% menor.

Não foi o único a sofrer uma debandada. Fundos de renda fixa registraram resgates de R$ 39 bilhões em 2023. No segmento multimercado, as retiradas alcançam R$ 46 bilhões. Na prática, isso significa que fundos precisam vender parte dos investimentos que têm em sua carteira para devolver o dinheiro aos investidores. E precisam fazer isso rapidamente. Na combinação de maior risco de calote e demanda por dinheiro, houve uma liquidação de debêntures.

Para voltar a atrair público, os títulos privados passaram a pagar rentabilidades altíssimas. E aí muita gente começou a dizer que se tratava de uma oportunidade única. Será mesmo?

Nada fixa

A categoria “renda fixa” tem um problema de nome. Esse tipo de investimento é “fixo” só até a página dois. Primeiro, vamos entender a mecânica do mercado. A empresa tal decide vender debêntures e, para atrair investidores, ela oferece um retorno de, por exemplo, 10% ao ano e promete devolver o valor investido com os juros em uma década. Vamos deixar a inflação de fora para facilitar a explicação.

Então a empresa passa um “cheque pré-datado” que só pode ser descontado em 10 anos, uma debênture. De qual valor? Digamos, R$ 10 mil. Quem compra esse papel precisa, então, pagar menos que os R$ 10 mil por ele, ou não haverá lucro lá na frente. Nesse caso, o investidor pagaria R$ 3.855 para assegurar os 10% ao ano. Em outras palavras, é uma conta reversa. Até aqui, a renda fixa é fixa mesmo.

Agora imagine o seguinte: dois anos depois, a pessoa desiste do investimento. Pega o seu cheque e bate à porta da empresa pedindo a grana de volta. Não rola. O máximo que ela pode fazer é procurar alguém que tope comprar e ficar com o tal cheque pelos próximos oito anos.

As corretoras fazem essa intermediação entre quem quer se desfazer de uma debênture e os investidores a fim de comprar. Mas quanto o interessado toparia pagar pela coisa? Você pode pensar: dois anos com rendimento de 10% dá R$ 4.644. É esse o valor pelo qual dá para vender a debênture, certo? Hum… não.

A conta passa a ser feita a partir da perspectiva para os juros no momento da troca de mãos, e não com base mais naqueles 10%. A única promessa escrita na debênture, afinal, é que ela vale R$ 10 mil ao fim do período.

Digamos que o mercado passe a achar que os juros médios vão subir dali para frente, para uma faixa de 12% ao ano. O novo investidor teria de pagar R$ 3.850 para que o rendimento da debênture empatasse com um investimento ultrasseguro, em Tesouro Selic. Só que o título privado traz um risco bem maior de calote, como já dissemos. Então o preço de mercado dele será necessariamente menor do que esse. Terá de embutir algum desconto.

Digamos, então, que a pessoa consiga passar para a frente por R$ 3.800 (uma perspectiva otimista). Ela perde R$ 55 na brincadeira, já que o investimento inicial foi de R$ 3.855. Sem contar o custo de oportunidade, ou seja, o quanto esse dinheiro teria rendido em Tesouro Selic por dois anos.

O contrário também funciona. Se as expectativas forem de queda de juros, a debênture valoriza. Com uma Selic média em 8%, o papel poderia ser vendido por uns R$ 5 mil depois de dois anos. Sucesso: 30% de lucro em dois anos.

Essas transações ocorrem no chamado mercado secundário (o primário é quando o investidor compra o papel da empresa). E é nele que a renda fixa mostra sua faceta variável.

Até o ano passado, um investidor de debêntures não via esse sobe e desce. Aí, no começo de 2023, a Anbima decidiu forçar corretoras e bancos a mostrarem qual seria o valor estimado do papel naquele dia, caso o investidor decidisse vendê-lo. A ideia do novo mecanismo era dar a dimensão real do valor do investimento e aumentar o número de negociações no mercado secundário.

Não dava para prever que a nova regra entraria em vigor junto com uma crise no mercado de debêntures, e isso potencializou a instabilidade. O risco de calote, afinal, é determinante para o preço do título privado no mercado secundário – valor chamado, no jargão, de “marcação a mercado”.

Quem faz o primeiro filtro são as agências de classificação de risco (Moody’s, Fitch e S&P). Quando a empresa emite a debênture, elas avaliam a estrutura financeira da operação e tentam estimar as chances de a companhia honrar o pagamento. Cada agência tem sua metodologia e sistema de letras, mas, grosso modo, quanto mais As a empresa ganha, menor o risco de calotes.

Legal. Só que até revelar a fraude em seus balanços, a Americanas tinha ratings AAA para suas debêntures. E a Light contava com nota AA- (ainda elevada) até começar a atrasar pagamentos das ditas-cujas. O sistema de ratings se mostrou um tanto ineficiente para essa crise.

Na dúvida, investidores correram para vender os papéis que tinham meio que a qualquer preço. O desconto em relação ao valor esperado para essas debêntures chegou a 90%. Virou pó. E fazia sentido, já que as duas empresas entraram em recuperação judicial. Nesse caso, a companhia ganha poder de barganha para pedir um desconto nas suas dívidas. Ou seja, tende a devolver menos grana aos credores – incluindo aí os donos de debêntures.

Há um complicador nessa história. A legitimidade dos processos de recuperação judicial que citamos ao longo deste texto sofre críticas. No caso da Americanas, o argumento é que uma companhia que reconhecidamente praticou fraude não teria direito de pedir à Justiça proteção contra credores.

No caso da Oi, a volta à recuperação judicial foi alvo de críticas porque a tele havia encerrado o primeiro processo em dezembro de 2022, seis anos depois de pedir proteção. A lei estabelece que a companhia pode pedir uma nova RJ desde que o requerimento anterior tenha ocorrido há mais de cinco anos. Legalmente, então, está dentro das regras, mas aos credores soou como um jeitinho.

E essa foi a mesma interpretação no caso da Light. Concessionárias de energia não podem pedir recuperação judicial. A alternativa da empresa foi colocar a holding controladora sob proteção.

A insegurança jurídica combinada com a dificuldade de confiar nos ratings é o que faz com que o mercado financeiro se pergunte se é mesmo o momento de aproveitar o que, à primeira vista, parecem pechinchas, com debêntures pagando juros extraterrestres.

“Entendemos que há oportunidades em crédito privado. Não existe uma escolha de investimentos que seja boa ou ruim por definição. O que existe é uma decisão sem que todos os riscos estejam claros”, afirma Samuel Ferrazzi, estrategista de investimentos do Santander.

A carteira de debêntures recomendadas do Santander em maio tinha cinco empresas. O destaque é a Rumo Logística, cujo rendimento quase dobrou entre a emissão e o momento atual (ou seja, caíram de valor no mercado secundário por conta da crise sem que a empresa, do ponto de vista do Santander, ofereça um risco que justifique tamanho desconto).

A debênture que abre este texto foi emitida pela Via Brasil, concessionária que administra a BR-163, importante rodovia do Centro-Oeste, usada para escoar a safra de grãos. Ela foi emitida em meados do ano passado a uma taxa de IPCA + 8,5914%. Ou seja, a rende 1 ponto percentual a mais para quem comprasse no mercado secundário em maio.

Pausa: nas debêntures de infraestrutura, o usual é que a remuneração seja composta pelo IPCA + uma taxa fixa, mas isso não é regra para todos os papéis. Segundo a Anbima, a vasta maioria das debêntures paga DI (a taxa de juros que acompanha a Selic) + uma taxa fixa a título de prêmio de risco. E há ainda o sistema que paga um percentual fixo acima do DI (como fazem a maioria dos CDBs).

Um exemplo é a Aeris, que produz pás para usinas eólicas e emitiu em 2021 uma debênture que pagava DI + 2,9%. No mercado secundário, ela passou a ser negociada com rentabilidade de DI + 6,44%.

Entre 2021 e 2023 o risco de a Aeris ter problemas em pagar credores realmente se multiplicou. Um reflexo da disparada da Selic, que encarece as dívidas, e das dificuldades operacionais da companhia, segundo a agência de classificação de risco Fitch, que rebaixou o rating da empresa de AA- para A+ em janeiro. O aumento de risco fez o papel valer menos; logo, arentabilidade aumentou.

A Anbima tem uma base de dados com as rentabilidades de debêntures na oferta inicial e o preço atual na marcação a mercado. Você pode consultar aqui: https://data.anbima.com.br/.

A entidade também mantém um “Ibovespa” de debêntures, que acompanha o preço de 900 papéis, além de subíndices por segmentos. O principal se chama IDA (Índice de Debêntures Anbima) Geral. No acumulado de 2023, ele valorizou 2,09%. Já outro índice, o IDA-IPCA Ex Infraestrutura (que aglutina debêntures do tipo IPCA+ sem incluir as de empresas infra), caiu 23,7% no mesmo período, sob o impacto da Americanas. Na mesma janela de tempo, um investimento em Tesouro Selic teria rendido 5,26%.

Não é à toa que investidores passaram a sacar recursos de seus fundos de renda fixa. Não faz sentido ter investimentos mais arriscados que rendem menos que aplicações seguras como o Tesouro Selic.

E a crise de crédito das empresas ainda pode fazer mais vítimas.

Proibitivo

O fato de a maior parte das debêntures ser atrelada à taxa Selic retroalimenta o problema. Vamos continuar com o exemplo da Aeris. Quando a empresa emitiu aquela debênture, a Selic estava em 2% ao ano. O juro efetivo (chamado “Selic Over”, que é a taxa praticada de fato no mercado e baliza o DI) ficava em 1,90%. Somado aos 2,9% que a Aeris se comprometeu a pagar, significava 4,8% ao ano. Dois anos depois, o custo da dívida está em 17,65% (o DI foi a 13,65%, afinal). Só em serviço da dívida, ela pagou R$ 89,7 milhões no primeiro trimestre, 135% a mais do que um ano antes. E o prazo médio das dívidas da companhia é curto: 2 anos.

Para fazer frente aos pagamentos, ela precisa gerar ainda mais caixa. Só que isso fica difícil em um momento de menos investimentos, que ocorre também por causa do custo elevado de financiamento.

Algo que costuma acontecer nesse cenário é a emissão de novas dívidas para aumentar o prazo médio e aliviar o caixa. O problema é que, com os bancos mais receosos e os fundos perdendo recursos de clientes, há menos apetite por papéis novos que permitam rolar dívidas.

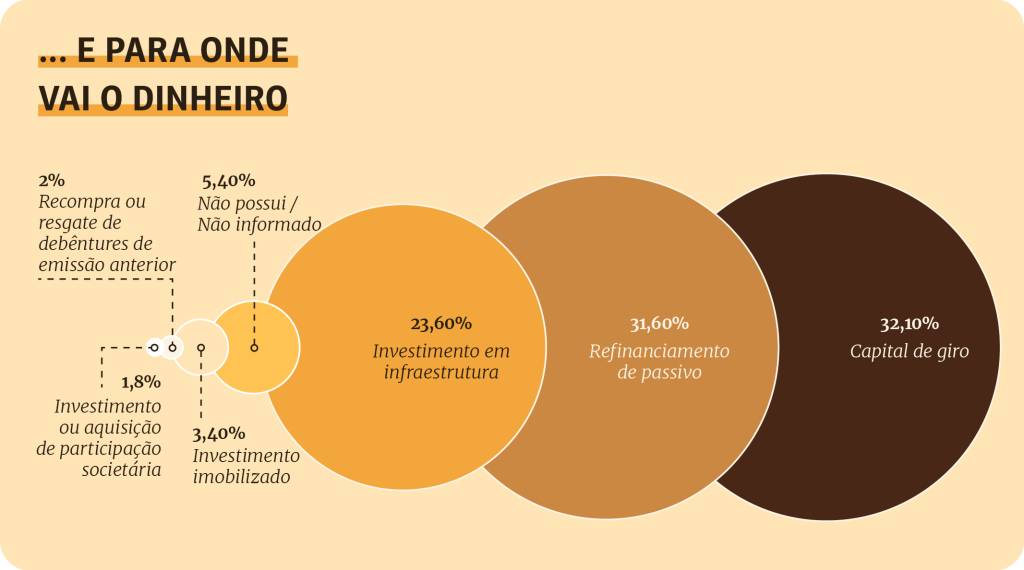

As emissões no começo deste ano caíram 41%, para R$ 43 bilhões. E 60% dos recursos foram levantados para capital de giro e refinanciamento de dívidas (em vez de investimento em expansão, por exemplo).

“O pânico [causado pela Americanas] foi estancado, mas o problema subjacente continua. Ainda existe uma quantidade significativa de reestruturações para acontecer”, afirma Guilherme Ferreira, sócio da Jive Investments. A empresa é uma gestora especializada em créditos estressados – o eufemismo do mercado para crédito oferecido a negócios em dificuldades. E considera prematuro ampliar a exposição em debêntures agora.

Mas se você padece de FOMO (fear of missing out, ou medo de ficar de fora) e quer tentar surfar as oportunidades abertas pela crise, aplique o mantra clássico dos investimentos: diversifique: Se você quer escolher suas próprias debêntures, monte uma carteira com pelo menos cinco nomes e pesquise os riscos a que essas companhias correm. Os fundos que investem em crédito privado, apesar do susto recente, são uma alternativa para diversificar. E há ainda um ETF de debêntures, o DEBB11 – a vantagem aí é que as taxas são menores que as dos fundos convencionais, como acontece com os ETFs.

Na real, escolher debêntures é uma tarefa tão complexa quanto escolher ações. O segredo está na dosagem de risco que você topa correr, especialmente em períodos complexos. Mas uma coisa é certa: crises passam. As empresas vão sempre depender do mercado de capitais. E se o mercado nunca trouxesse boas oportunidades para quem investe, não haveria razão para ele existir.

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever Energia elétrica fica mais cara em SP a partir de sexta-feira

Energia elétrica fica mais cara em SP a partir de sexta-feira Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97%

Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97%