Fundos de investimento: oportunidades e roubadas

Investir com o gestor certo pode multiplicar o seu dinheiro. Mas a verdade é que boa parte tem performances decepcionantes. Entenda as engrenagens dos fundos de investimento – e como escolher os que realmente valem a pena.

Se fosse preciso apontar um único culpado pela péssima reputação dos gerentes de banco, todos os olhares se voltariam aos fundos de investimento. Num passado nem tão distante, qualquer brasileiro com algum cascalho na conta recebia uma ligação desse sujeito perguntando “vamos investir melhor esse dinheiro parado na conta?”. Por melhor entenda colocar a grana em um fundo do banco para o qual ele trabalha, com taxas de administração e performance altas que o ajudavam a bater sua meta de vendas.

A relação com gerentes e bancões já mudou, e mesmo assim os fundos dominam o portfólio de investidores. Brasileiros têm mais dinheiro em fundos de investimento do que na poupança, no Tesouro Direto e em ações. Somados. São R$ 7,2 trilhões em fundos, segundo dados da Anbima (a associação que agrega bancos, gestoras e outras empresas do mercado de capitais), ante R$ 1 trilhão na poupança, R$ 450 bilhões em ações e R$ 83 bilhões em títulos públicos via Tesouro Direto.

A ideia por trás dos fundos é boa: alguém que entende do mercado financeiro se responsabiliza por coletar as economias de várias pessoas e buscar as melhores oportunidades para fazer o dinheiro render. Esse alguém é o gestor do fundo. O foco dele é ganhar mais do que você ganharia se fizesse o feijão com arroz, como deixar o dinheiro no Tesouro Selic ou em um ETF que acompanha o Ibovespa. E ele cobra por isso.

O trunfo desses profissionais, além do conhecimento, é o ganho de escala. Em vez de investir de R$ 1.000 em R$ 1.000, é de milhões em milhões, o que abre mais portas para aplicações potencialmente mais rentáveis – e perdas brutalmente maiores também, dependendo do grau de risco que o fundo topa. Grosso modo, os fundos se dividem nos de renda fixa (que investem em títulos públicos, mas também em papéis de bancos e dívidas de empresas, por exemplo), nos de ações (brasileiras ou gringas) e nos multimercados (que podem fazer um combo disso e ainda apostar em câmbio e juros, algo complexo para o investidor leigo).

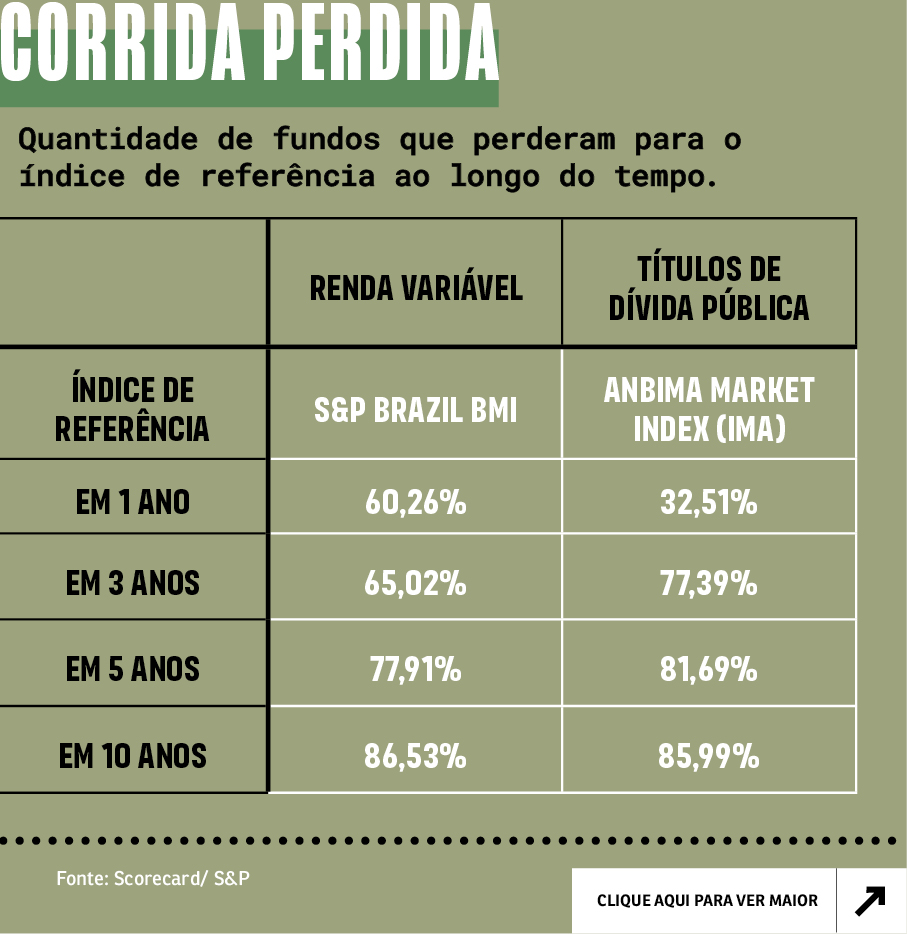

O problema dos fundos não é a premissa deles, mas a execução. Em mais de 80% dos casos, investir em fundos significa ganhar menos do que poderia. Não se trata de um exagero. A S&P Global acompanha ano a ano o desempenho dos fundos de investimento num relatório chamado Scorecard. A ideia é descobrir se eles foram capazes de superar o desempenho do mercado – o motivo de pagar alguém para cuidar do seu dinheiro. Resposta curta: não.

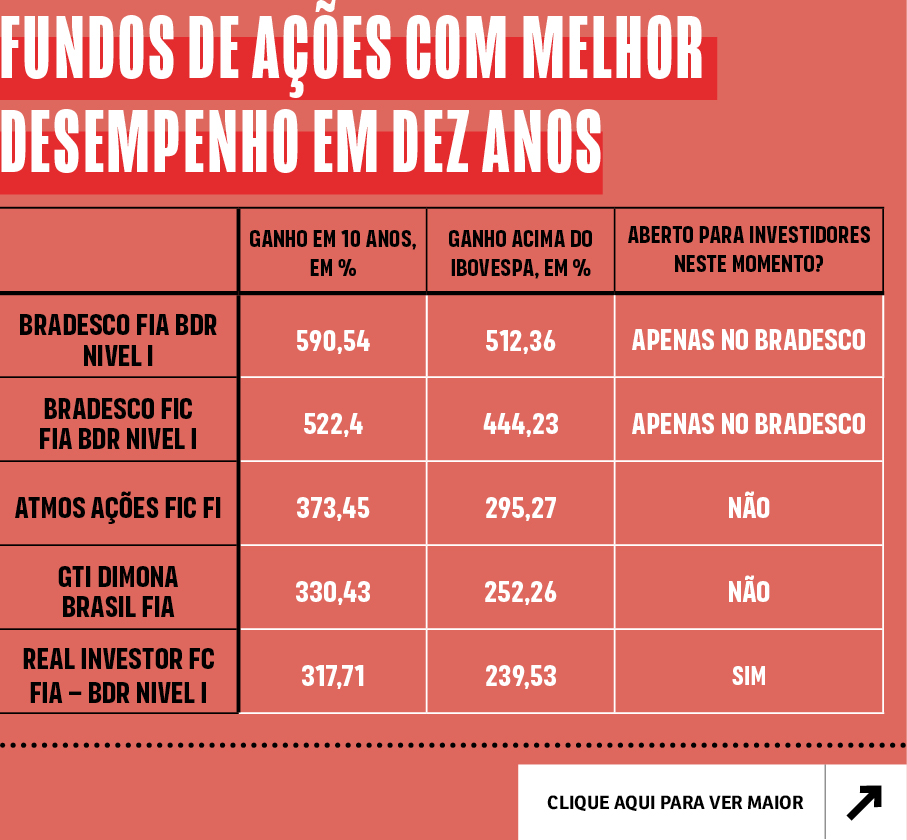

Em 2021, 60% dos fundos de ações perderam para o índice da bolsa – no qual dá para investir sem gestor, só comprando um ETF que siga cegamente a variação do tal índice. Numa janela de cinco anos, 78% deles renderam menos que a bolsa como um todo. Passada uma década, de cada 100 fundos de ações, apenas 13 superaram a média do mercado.

Os fundos de renda fixa não se saem melhor. No ano passado, 67% superaram a taxa básica de juros. Mas conforme o horizonte se alonga, o resultado é igual. Em uma década, 86% dos gestores não conseguiram bater a taxa – e se for para igualá-la, basta comprar títulos públicos de forma direta, sem pagar gestor algum.

E isso é entre os fundos que sobreviveram ao longo da década. O mesmo levantamento da S&P mostra que, ao fim de dez anos, apenas 36% dos fundos continuam ativos. Ou seja, fica de fora da estatística uma porção de fundos que deixou de existir. Diante do fracasso, eles se fundem uns com os outros, mudam de nome ou fecham. E novos surgem no lugar. De 100 fundos, como vimos, 36 sobrevivem. Desses 36, quatro fazem um bom trabalho.

Por que, então, eles continuam atraindo investidores?

Negócio da china

Para gestores e corretoras, fundo é um negócio da China. Tanto que, só no ano passado surgiram 4 mil novos no Brasil – isso depois de já descontar os que sumiram no período. No total, existem quase 27 mil fundos de investimento geridos por 800 empresas.

O segredo está na forma de ganhar dinheiro. Quem investe em fundos paga uma taxa de administração. Usualmente, fundos do tipo multimercado e de ações cobram de 1,5% a 2% do dinheiro que você tem lá todo ano (tem quem cobre mais). Se o dinheiro não render nada – zero –, ainda assim o fundo ganha. Ao fim de um ano, R$ 100 mil investidos viram R$ 98 mil por causa dessa taxa. Na renda fixa, a taxa de administração é mais baixa – pode ser de zero, em fundos que investem exclusivamente em Tesouro Selic, até 1,5%.

Numa conta de padaria com 2%: se o patrimônio dos fundos é de R$ 7,2 trilhões, investidores pagam só em taxas R$ 144 bilhões todo ano.

Mas não é isso que de fato enriquece os gestores. Fundos do tipo multimercado e de ações também cobram uma taxa de performance. Lembra? A tarefa do fundo é fazer com que você ganhe mais que a média do mercado, sempre com base em um indicador de referência (como o Ibovespa). Se o Ibov fechou o ano em 10% e o fundo rendeu 15%, ele cobra 20% em cima dos 5% extras como recompensa por ter batido a meta. Justo.

É esse dinheiro que lubrifica as engrenagens da Faria Lima. A grana não fica toda com os gestores. É que um fundo precisa de investidores, e o trabalho pesado de captar recursos é feito pelas corretoras e seus exércitos de agentes autônomos, a versão 2.0 do gerente de banco. Eles recebem de 15% a 35% das taxas de administração e performance.

Os percentuais são fruto de um acordo comercial: quando um gestor quer atrair mais investidores, ele paga para a corretora um rebate que pode ser ainda maior. Isso eleva a remuneração do agente autônomo, que ganha um incentivo para vender fundos em vez de outros investimentos.

Aí seu telefone tem mais chances de tocar com uma “oportunidade ótima” de investimento, exatamente como acontecia lá na época em que os bancos controlavam o esquema. Só que você nunca sabe se o investimento é bom mesmo ou só vai ajudar a turbinar o salário do agente autônomo. Não quer dizer que a falta de ética seja a norma. O ponto é que o sistema tem regras que favorecem esse conflito de interesses – e você precisa ter isso em mente quando alguém te oferecer um entre os 27 mil fundos.

Mão dupla

O contrário também acontece. O discurso de “desbancarize seus investimentos” moldou a imagem dos agentes autônomos como especialistas, à imagem e semelhança da impressão que se tinha dos gerentes de banco. Alguns de fato têm certificações, como o título de CFP que diz que a pessoa está apta a ser planejadora financeira. Mas, pelas normas da CVM, agente autônomo não pode recomendar investimentos. Ele é um entreposto, uma espécie de revendedor Avon.

Mesmo assim, investidores pedem conselhos. Um amigo, cujo nome será omitido pelo sigilo financeiro, procurou um assessor de investimentos em busca de sugestões do que fazer com o dinheiro. Foi em março do ano passado, quando a taxa de juros começava a elevar-se ao norte dos 2%.

Ele recebeu quatro indicações de fundos para distribuir a grana: um de renda fixa simples, sem taxas e que serve para a reserva de emergência, dois multimercados e um de ações no exterior. Esse meu amigo tem verdadeiro horror a perder dinheiro, mas investiu mesmo assim porque achava ainda pior ver a renda fixa a 2% ao ano.

Um desses fundos era o Dahlia Total Return Advisory, multimercado que estreou em 2019. Desde lá, ele acumulava alta de 34,55%, muito acima dos 5,11% do CDI, o desempenho usado como baliza para os fundos dessa categoria, e que acompanha de perto a Selic. Parecia ótimo. Só que, de abril a dezembro do ano passado, o fundo perdeu 7,22%. Foi um tombo semelhante ao do Ibovespa, mas quase inadmissível quando comparado com a alta de 3,89% do CDI no mesmo período.

Do jogo. Apesar de ser classificado como multimercado, esse fundo tem 65% do seu patrimônio em renda variável (sendo que 16% é diretamente em ações brasileiras como Vale, Petrobras, Bradesco, B3 e Itaúsa).

O outro fundo multimercado desse caso foi o Gávea Macro Advisory, da gestora do ex-presidente do Banco Central Armínio Fraga. Nessa mesma janela de abril a dezembro do ano passado, o fundo rendeu tímidos 1,58%, ante os mesmos 3,89% de CDI.

Pior que a renda fixa, portanto. Quando o ano virou, esse amigo saiu dos fundos. Quanto ele perdeu? Bem, se ele tivesse R$ 50 mil em cada um desses fundos, estaria com R$ 46.390 no Dahlia e R$ 50.790 no Gávea. Total: R$ 97.180. Se os mesmos R$ 100 mil tivessem ficado por nove meses no Tesouro Selic, o resultado seria R$ 103.019.

No caso do Gávea, se ele não tivesse saído do fundo, teria conseguido compensar o resultado ruim. Nos quatro primeiros meses de 2022, o fundo virou o jogo, com ganho de 8,51% x 3,28% do CDI. O histórico do Gávea mostra que ele tem ganho de 30% desde 2018, ante 14% do CDI.

Olhando pelo espelho, é fácil dizer que a decisão dele de fugir do Gávea foi equivocada. Só que ela também foi racional. O vendedor que sugeriu os fundos escolheu investimentos que não atendiam ao perfil do investidor, conservador demais para aguentar os trancos do mercado. Quando os juros estavam derretendo, milhares de pessoas foram à caça de produtos mais rentáveis, e diziam que aceitavam correr riscos mesmo que isso não fosse exatamente verdade.

Em 2020, os fundos multimercado captaram o recorde de R$ 104 bilhões; em 2021, outros R$ 67 bi. Nos fundos de ações, o pico foi em 2019, com R$ 88 bilhões. Mas a onda só durou até a Selic subir para dois dígitos. Aí não faz mais sentido passar sufoco.

Nos quatro primeiros meses de 2022, investidores sacaram R$ 45 bilhões de multimercados e R$ 37 bilhões de fundos de ações. Já os de renda fixa captaram R$ 147 bilhões no mesmo período. A Selic começou a subir em março do ano passado, numa escalada que levou a taxa de 2% ao ano para a faixa de 12%. Esse aumento de 10 pontos percentuais funciona como um ímã para os mais conservadores.

Sem falar que a bolsa brasileira ruiu com a alta de juros. Virou covardia: os fundos de renda fixa davam mais dinheiro, enquanto os de ações tombavam. Em 12 meses, a perda acumulada dos fundos de ações livres (em que o gestor tem autonomia para decidir a estratégia e quais empresas comprar) é de 17%. Os fundos setoriais (que investem em áreas específicas da economia, como as empresas de infraestrutura) tombam quase 40%. O Ibovespa, a referência do mercado para fundos de ações, cai 10% no mesmo período. Ou seja, os gestores estão piores que a média do mercado, como bem avisou a S&P.

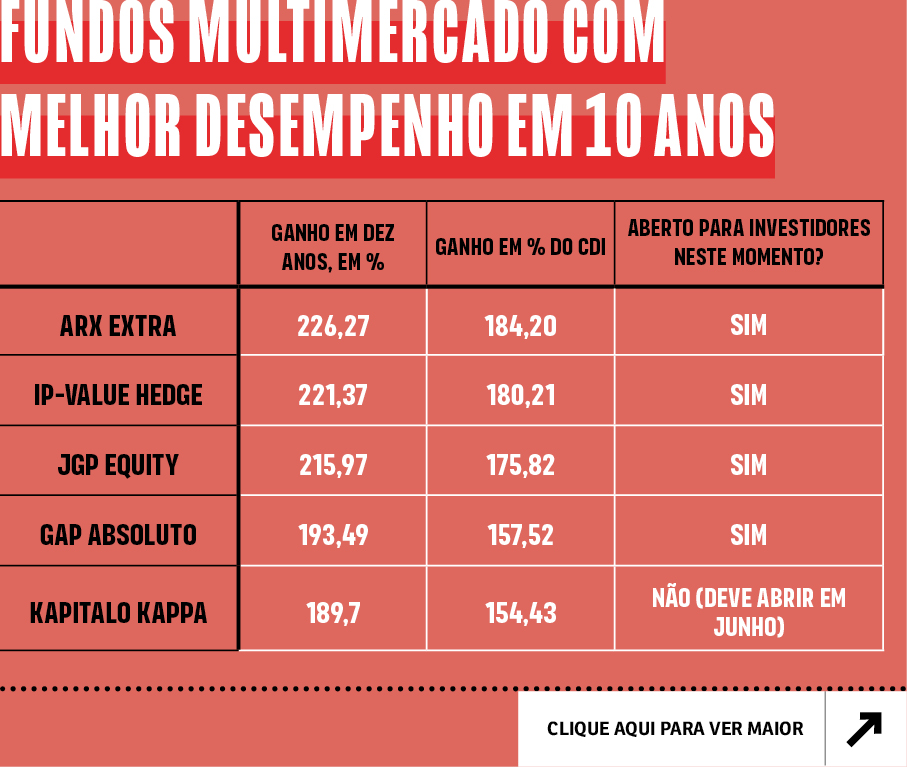

Mas esse é o caso dos fundos de ações. Os multimercados estão voando. No primeiro quadrimestre de 2020, fundos com a mesma estratégia do Gávea renderam em média 11%. Ou seja: mesmo no universo dos bons fundos, que têm histórico de bater o mercado, é preciso ter estômago para suportar perdas eventuais e manter o foco no longo prazo.

A culpa é do investidor?

Peter Lynch é um dos gestores mais célebres dos Estados Unidos. De 1977 a 1990 ele foi o responsável pelo fundo Magellan, da Fidelity. Esse fundo é um dos motivos para a gestora estar até hoje no panteão das maiores do mundo, com cerca de US$ 10 trilhões em ativos sob gestão. Pau a pau com BlackRock e Vanguard.

Entre os anos 1970 e o final dos 1980, Lynch operou uma espécie de milagre. Gerou um ganho anual de 29% a seus investidores. Warren Buffett tem histórico de 20%.

Há anos, a Faria Lima e Wall Street repetem a seguinte história. A Fidelity teria feito um estudo com os investidores do fundo, e descoberto que a maioria teria perdido dinheiro nos anos de glória de Lynch. Motivo: muitos investidores vendem suas cotas do fundo no meio do processo, deixando dinheiro na mesa. Em suma: se o investidor está perdendo, a culpa nunca seria do gestor, mas do cliente. Ninguém duvida de que esse seja o comportamento médio dos pequenos investidores – basta ver os dados da Anbima, com todo mundo fugindo dos fundos com exposição à renda variável. Só tem um detalhe: o tal estudo não existe. Trata-se de uma lenda urbana, uma fábula faria limer com lição de moral.

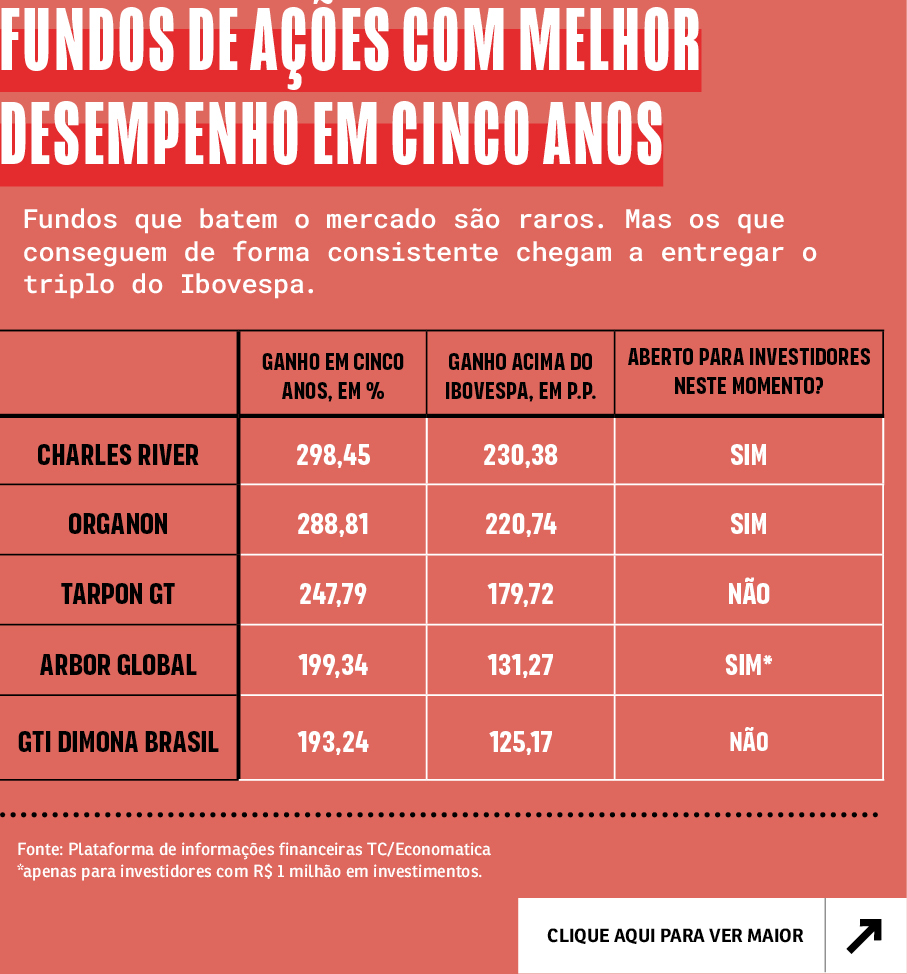

Mas tudo bem. Um gestor efetivamente fez a conta no Brasil, quando um de seus fundos de ações completou cinco anos, no começo de 2022. A meia década é relevante porque esse é o prazo mínimo, de acordo com o mercado financeiro, para saber se um gestor é bom no que faz.

Esse fundo com cinco anos de vida afirma ter um ganho acumulado de 166,89%, ou 21,83% ao ano. No mesmo período, o Ibovespa subiu 10% ao ano. É padrão Warren Buffett de resultados. No período, o fundo atraiu 197 mil cotistas. Dos 114 mil que entraram e já saíram do fundo nesse período, 30% resgataram o dinheiro com prejuízo. Não só. 50% dos investidores ficaram menos de um ano no fundo.

O fundo em questão é o Alaska Black Institucional, de um dos mais polêmicos gestores brasileiros da nova geração: Henrique Bredda, da Alaska Asset Management, que oferece diversos fundos.

Bredda foi um dos precursores do Fintwit, o “movimento” que levou a Faria Lima a descer (virtualmente) de suas torres espelhadas e falar diretamente com investidores pessoa física via Twitter, com gestores dando seus pitacos para o público sob a hashtag #Fintwit. Era um ganha-ganha. O gestor poderia explicar melhor sua estratégia e ainda captar recursos de investidores sem depender tanto do esquema corretora-agente autônomo-rebate.

Bredda usou as redes para atrair clientes, mas nunca escondeu que as estratégias de investimento de alguns fundos da Alaska eram agressivas, arriscadas, com operações no mercado futuro de dólar e juros – à la day traders. No Alaska Black Institucional, porém, nem tanto. Nele, a carteira é formada majoritariamente por ações. Isso porque o produto foi criado para atrair investidores institucionais (como fundos de pensão), que foram fisgados pela fama de Bredda, mas não poderiam correr tanto risco com dinheiro para aposentadorias.

Além do Institucional, Bredda toca o Alaska Black BDR, um fundo que compra ações brasileiras, pode ter papéis de empresas gringas (daí o BDR) e também pode apostar nas cotações futuras dos juros e do dólar.

Esse segundo fundo apostava na queda do dólar quando a pandemia chegou. Só que a moeda americana disparou mais rápido que o número de infectados pelo vírus, e o fundo tombou quase 80%. O mesmo movimento #Fintwit que ajudou a turbinar o nome de Bredda no mercado decretou a sua falência. O fundo não quebrou, mas ainda acumula baixa de 40% em relação ao período pré-pandemia. Bredda deixou as redes sociais depois do episódio.

Seletos

O equivalente brasileiro de Warren Buffett e Peter Lynch é Luis Stuhlberger, o gestor do mítico fundo Verde. O mítico não é um exagero. Em 25 anos de vida, o que já faz dele uma exceção no mercado, só registrou dois anos de perda: 2008, o auge da crise desencadeada pela quebra do Lehman Brothers, e 2021.

Essas duas quedas anuais não fizeram cosquinha no ganho geral de investidores que estão ali há anos – ou décadas. Desde a estreia, em 1997, o Verde acumula valorização de 19.700%. Uma rentabilidade capaz de transformar R$ 1.000 em R$ 198 mil. No mesmo período, o CDI foi de 2.800%.

Há outro fundo com trajetória e histórico ainda mais impressionantes. O fundo de ações Cougar, da gestora Dynamo, nasceu em 1993, antes do Plano Real. Para evitar distorções causadas pela inflação da moeda antiga, a rentabilidade histórica dele começa a ser calculada em 1996. O ganho é de 28.600% de lá até hoje: cada R$ 1.000 transformou-se em R$ 287 mil no período. Na mesma janela de tempo, o Ibovespa subiu bem menos: 2.200%.

Acontece o seguinte: não dá para abrir o aplicativo da corretora a qualquer momento e colocar dinheiro no Cougar ou no Verde. Nem no Gávea, que citamos lá em cima. E o agente autônomo também não vai te oferecer esses fundos. Gestores de desempenho excepcional, esses que sobrevivem ao longo de décadas, controlam quanto de dinheiro eles têm sob gestão.

Não se trata de capricho. Fundos muito grandes têm mais dificuldades de executar suas estratégias de investimento. Qualquer compra ou venda de ação, por exemplo, faz com que o preço dos papéis mudem drasticamente na bolsa. As oscilações causadas por fundos gigantes podem criar situações caóticas, que saem do controle dos gestores. Em suma, podem fazer com que o fundo acabe pagando mais caro do que deveria na hora de comprar uma ação, e tenha de vender mais barato na hora de se desfazer dela. Aí dá ruim.

O que esses fundos de ótimo histórico fazem, então, é abrir janelas esporádicas de captação. O Cougar fez isso no começo de 2022. Queria R$ 1,1 bilhão para aproveitar as quedas da bolsa. A meta foi batida em menos de dois minutos – conseguir uma cota era mais difícil que comprar ingressos para o Rock in Rio. E olha que novos investidores precisavam ter pelo menos R$ 1 milhão em patrimônio financeiro para entrar, e o aporte mínimo era de R$ 300 mil.

O Verde abriu para captação pela a última vez em 2021, e nem foi para investir diretamente nele, mas sim em fundos “espelho”, que compram cotas do fundo principal quando autorizados e replicam isso no mercado.

O Versa, que é o fundo multimercado com melhor desempenho nos últimos cinco anos, está fechado desde 2018. No site, os gestores afirmam que o mercado financeiro brasileiro não permitia que o fundo, que opera alavancado, continuasse crescendo.

Os fundos que acumularam o melhor desempenho no período estão com restrições para novos aportes. A exceção é o Theta, da Esh Capital, criada em 2015. O fundo tem uma política agressiva de investimentos, como buscar ações ligadas a disputas entre sócios ou de empresas em situação financeira complexa. Hoje ele tem na carteira papéis de Alliar, Terra Santa e Gafisa, por exemplo.

Há mais um motivo para tanta restrição: se o fundo é “difícil” e rende bem, o investidor pensa duas vezes antes de pedir resgate do dinheiro na crise. Isso ajuda o fundo, que não precisa se desfazer de ações e outros investimentos em ciclos de baixa – o que ameniza os tombos.

Só que torna a vida do investidor mais difícil: a maioria dos fundos rende mal. E os que de fato rendem bem são de difícil acesso. Não é à toa que os ETFs (que são fundos sem gestor) ganharam espaço. Eles servem para acompanhar o mercado, sem precisar pagar para alguém tentar a pouco frutífera tarefa de superar o Ibovespa.

É uma espécie de Fla-Flu. ETFs x fundos com gestores. Se você é do time que acredita nos profissionais, vai precisar encontrar aqueles 13% que em longo prazo saem vitoriosos.

Sites como o Mais Retorno (maisretorno.com) ajudam. Eles têm comparadores de fundos e detalham as principais informações de que você precisa para escolher um nessa selva de milhares. É possível filtrar por ganho anual, e a partir dali analisar como o gestor se saiu nos anos anteriores.

No fim, fundos de investimento não são um atalho para delegar a tarefa de cuidar do seu dinheiro. Eles são o piloto automático: antes de usar, você precisa cuidar direitinho das configurações.

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo

Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz

Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições