Bancos: por que eles quebram?

As derrocadas do SVB e do Credit Suisse trouxeram à tona o fantasma de 2008. Entenda como funcionam as entranhas do sistema bancário, por que as crises parecem ser tão recorrentes e as razões para evitar que instituições financeiras fechem as portas.

ancos são contraintuitivos como aviões: você olha para o céu e se pergunta como aquela geringonça de 400 toneladas consegue desafiar a gravidade para voar. Bancos carregam a promessa de serem o lugar mais seguro para guardar o dinheiro, mas, como aeronaves, eles parecem sempre à beira de uma catástrofe. Ainda assim, decolagens e pousos ocorrem todos os dias sem sobressaltos, e bancos abrem suas agências todos os dias.

Isso até que uma combinação imponderável acontece. Má gestão, mudanças nas condições da economia, comportamento dos clientes, calotes, fraudes… a lista é imensa. Mesmo graves, esses fatores juntos talvez não sepultem um banco. Para que ele de fato quebre, é preciso um estopim. De volta à metáfora aérea: um avião não cai por causa de uma turbulência. Mas se um passageiro usar a saída de emergência para escapar enquanto a aeronave chacoalha no ar, aí teremos algo grave

Foi o caso do Silicon Valley Bank, o banco das startups americanas que quebrou em 48 horas e escancarou uma possível crise financeira global. Foi a segunda maior falência bancária da história dos EUA e a maior quebra desde 2008. A crise, iniciada em março, arrastou pelo menos outros dois bancos menores nos Estados Unidos, além do gigante europeu Credit Suisse. O sacolejo foi tão grande que fez os analistas reverem suas projeções para altas de juros nos Estados Unidos e na Europa, e colocou o mercado financeiro à caça de outros bancos que possam estar vulneráveis.

Tudo começou com a notícia de que o SVB precisaria de US$ 2,23 bilhões em aumento de capital, isso num comunicado cheio de jargões que terminava com um “só para constar, perdemos US$ 1,2 bilhão vendendo parte dos nossos ativos”. O que aconteceu dali em diante foi uma corrida bancária online: os clientes abriram seus smartphones e começaram a transferir o dinheiro depositado no SVB para outros bancos, de preferência grandes, isso enquanto disseminavam o pânico via WhatsApp, e-mail, Twitter, Slack. Um dia antes de o SVB ser fechado pelos reguladores americanos, correntistas tentaram sacar US$ 42 bilhões – mas ele tinha só US$ 41 bilhões em caixa.

Toda vez que um banco quebra, há algo muito singular para explicar a falência. No caso do SVB, o pano de fundo foi justamente a dependência de um único tipo de cliente, startups do Vale do Silício que passaram a pandemia levantando dinheiro para impulsionar seus negócios e tinham bilhões estacionados em suas contas-correntes.

Por outro lado, todas as falências se parecem: em algum momento, o medo de que o banco vá falir faz com que clientes comecem a retirar o dinheiro de lá. O boato se espalha e cria-se assim uma corrida por saques, algo que instantaneamente decreta a morte de qualquer instituição financeira e coloca em xeque o funcionamento do sistema financeiro como um todo. O fato de que boa parte dos clientes do SVB estava conectada entre si, a um zap de distância, acelerou o processo. Mas o SVB tinha, sim, particularidades que nos ajudam a entender o tênue equilíbrio dos bancos – e por que há motivos para salvá-los. Comecemos pela anatomia.

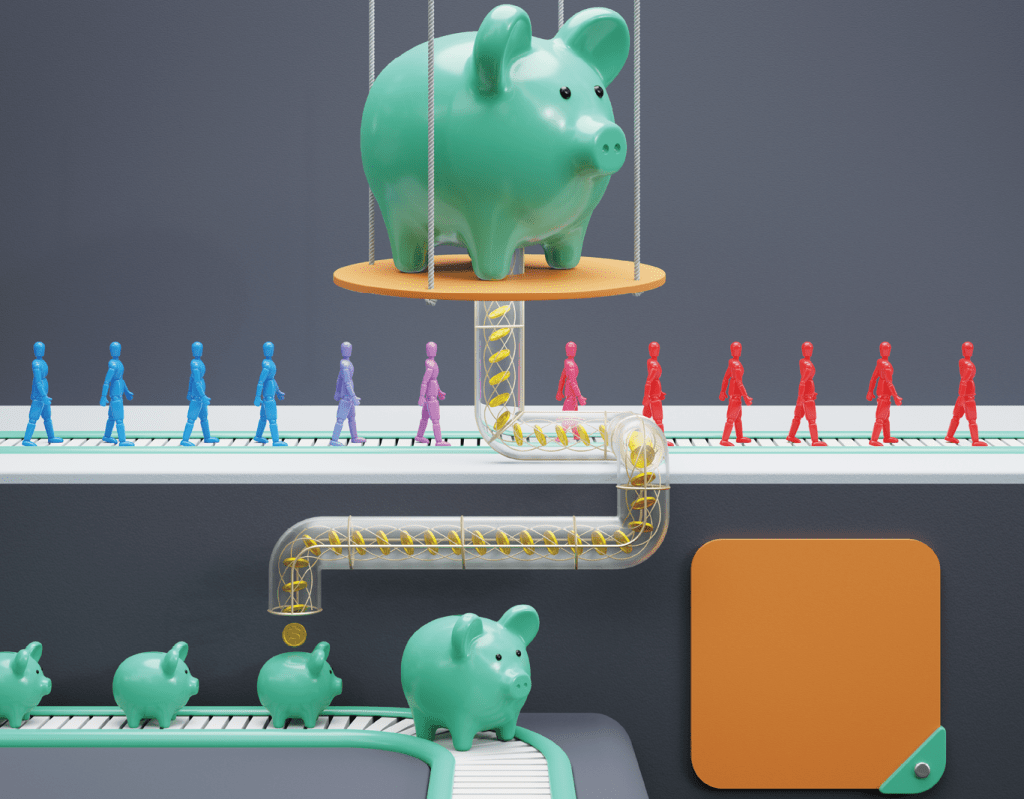

Isto não é um cofre

Para as pessoas comuns, banco é o lugar onde o salário delas fica. Mas isso é só um pedaço da história. Na verdade, banco existe mesmo é para dar crédito. Ponto. Isso significa que o trabalho dele está mais próximo de uma impressora de dinheiro do que de um cofre. Quando você tem uma grana depositada, ela não fica parada esperando seus gastos. Ela flui pelo sistema e se multiplica – vira empréstimo para quem precisa. E vai pulando de conta em conta pelo sistema financeiro, fabricando dinheiro novo em cada parada.

Funciona assim: imagine que um cliente peça um empréstimo de R$ 10 mil para, digamos, comprar um computador novo. O banco decide que é um bom negócio, já que precisa dar crédito para cobrar juros e, assim, ter lucro. Então ele “escreve” R$ 10 mil na conta do sujeito. De onde veio essa grana? Suponha que você tenha os mesmos R$ 10 mil na sua conta. É essa a grana que o banco vai emprestar para a outra pessoa. Com um detalhe: os R$ 10 mil continuam existindo para você. Logo, os R$ 10 mil se transformam em R$ 20 mil.

Aí quando o cara vai de fato comprar o computador, ele transfere os R$ 10 mil para o lojista. Assim, R$ 10 mil viram R$ 30 mil. Impressora de dinheiro na veia. Note que o sujeito ainda deve a grana para o banco, claro. Então os R$ 10 mil que ele pegou continuam existindo de forma contábil.

Para entender a lógica, vamos olhar como funciona o balanço financeiro de um banco – cuja dinâmica é parecida com a de empresas que vendem produtos em vez de dinheiro. Imagine duas colunas, numa delas o banco informa todos os ativos que ele tem, como dinheiro em caixa (reservas), empréstimos que ele concedeu, títulos públicos que comprou e até imóveis. Para nosso exercício, o foco aqui são as reservas, os empréstimos e os títulos.

Na segunda coluna estão os passivos, que são os depósitos que ele recebe de clientes e os empréstimos que pega diariamente com os outros bancos e o Banco Central, mais o patrimônio líquido, o dinheiro dos acionistas que precisa estar em jogo para o banco existir (a gente desenhou o modelo dos livros de economia abaixo também, para te ajudar).

Então, quando você deposita R$ 10 mil, ele entra ali em depósitos, nos passivos. E quando o banco concede o empréstimo, escreve isso na coluna de ativos. A soma entre as duas colunas sempre tem que dar zero.

Mas acontece o seguinte: quando o banco concede um empréstimo, ele sempre é de longo prazo, ou ao menos um prazo mais longo que aquele em que você usa o seu salário. Ex: um empréstimo pessoal que é parcelado em 48 vezes, um financiamento do carro em 36 vezes, ou a casa própria, que é paga em 30 ANOS (360 meses).

Legal. Só que, para você, tanto faz como banco decidiu usar o dinheiro, desde que você possa sacá-lo hoje, amanhã ou quando quiser. Ou seja, existe um conflito fundamental de expectativas aqui. Não rola o banco dizer “sinto muito, você está financiando a casa própria, mas fiquei sem grana para pagar um cliente que quer sacar dinheiro. Consegue quitar as parcelas antes?”. Do mesmo jeito, o banco não pode dizer a você “ops, esse mês não vou te deixar pagar o aluguel porque fiquei sem saldo na conta, o dinheiro está emprestado para outra pessoa”.

Esse acordo para garantir os saques é o mito fundador dos bancos. E vem funcionando há séculos. Tudo porque, no final das contas, as pessoas não sacam o dinheiro todas de uma vez. O trabalho do banco é estimar a demanda simultânea por retiradas e garantir que ele tenha reservas e dinheiro em caixa o bastante para pagar todo mundo. E aí fica parecendo mesmo que ele é um cofre que apenas guarda o seu dinheiro. Funciona desde que ele sempre tenha novas reservas para honrar saques, seja vindas de depósitos novos ou de empréstimos que ele pega com outros bancos.

O problema no SVB foi o seguinte: as startups deixaram de receber dinheiro novo, já que a alta de juros nos Estados Unidos limitou a captação de recursos para investimentos de risco. Logo, elas passaram a sacar mais para tocar as despesas do dia a dia, e o volume de dinheiro que o SVB tinha em caixa para cobrir essa demanda por saques não era suficiente. As reservas secaram e ele ficou, como se diz no jargão, sem liquidez.

Mas, veja bem, um banco não-líquido não é o mesmo que um banco quebrado. Só que a falta de liquidez pode, sim, acelerar o risco de quebra. Vamos entender por quê.

SEGUROS TIPO O FGC FORAM CRIADOS PARA EVITAR CORRIDAS BANCÁRIAS. NEM SEMPRE FUNCIONA.

Liquidação total

Ok, se o banco queima todas as suas reservas e ainda está sofrendo saques, ele pode partir para a segunda etapa, que é vender os títulos públicos que tem na carteira – bancos mantêm sua “poupança pessoal” na forma de títulos. E foi o que o SVB começou a fazer, só que isso acelerou a sua crise.

Motivo: o grosso do dinheiro das startups chegou entre 2020 e 2021, os anos em que os juros nos Estados Unidos estavam zerados. O SVB era um banco cujos clientes não precisavam de crédito. Era, na verdade, o oposto. As startups passaram a estacionar lá o caminhão de dinheiro que captaram com investidores no mercado de capitais. Ao fim de 2018, o valor depositado no SVB era de US$ 49 bilhões. Dois anos depois, o montante havia dobrado para US$ 102 bi, e, em 2021, subiu para US$ 189,2 bilhões.

Lembre-se, o negócio do banco é dar crédito. Mas, sem ter para quem emprestar, o SVB foi para o plano B e passou a investir a grana parada em títulos públicos americanos. O problema do SVB era a dependência excessiva desses títulos. E a mudança brusca na taxa de juros.

Aqui no Brasil, o grosso dos títulos públicos é Tesouro Selic, o que significa que eles rendem a taxa básica do BC todos os dias.

Nos EUA, o título que faz mais sucesso é outro, o “Tesouro Prefixado” de longo prazo deles (no caso, as Treasury Notes, com prazo de 10 anos, e os Treasury Bonds, que vencem em 20 ou 30 anos). Eles tendem a pagar juros um pouco maiores do que a taxa básica do Fed (o Banco Central dos EUA) projetada para o período justamente porque você assume o risco de carregar o investimento até o vencimento.

E bota risco nisso. O mundo dos títulos prefixados funciona assim: todo investimento vale a mesma coisa no vencimento. Digamos que seja US$ 1.000. O valor que você paga pelo papel quando compra um prefixado é simplesmente a diferença entre o valor final e a taxa de juros combinada para o período.

Num exemplo exagerado: se os investidores americanos acreditassem que o juro por lá ficaria em zero por dez anos, o investidor pagaria US$ 900 hoje para resgatar US$ 1.000 daqui uma década. Ou seja: a variação esperada da “Selic” deles (zero) mais US$ 100 como prêmio pelo risco. Nesse caso, o título paga perto de 1% anuais (o retorno que eles pagavam de fato em 2020).

Mas quando o juro básico entra numa curva de alta, como está acontecendo, a coisa muda de figura. O governo precisa embutir a taxa esperada para os próximos anos, além do prêmio, nos títulos novos que lança no mercado. Hoje, a taxa dos títulos está em 4% ao ano. Isso significa que o governo passou a cobrar US$ 676 (em vez de US$ 900). Com isso, todos os Treasury Notes de 10 anos caíram de valor no mercado, já que ninguém vai comprar de você por menos do que o governo cobra para vender diretamente.

Aí, quem comprou em 2020 a US$ 900 para fazer poupança se complicou. Agora, com o valor de cada Treasury em US$ 676, a perda está em 25%. Eis a armadilha dos prefixados.

Para o investidor que vai carregar o título até o vencimento, essa é uma questão quase teórica: basta não vender e não há prejuízo. O problema é que o SVB não teve alternativa e precisou vender seus títulos antes, a um desconto médio de 30%, justamente para pagar os saques dos clientes – os títulos de prazo maior, 20 ou 30 anos, tombaram mais do que os de 10 anos, daí a perda mais aguda que a do nosso exemplo. Resultado: o valor dos ativos (foca na tabelinha) dele de fato derreteu 30%, mas os clientes ainda tinham direito de sacar o saldo integral. O banco foi ficando sem grana para pagar os correntistas. E foi por isso que o FDIC (o FGC dos EUA) fechou o banco.

André Esteves, presidente do Conselho do BTG Pactual, alfinetou o SVB. “É uma gestão de ativos e passivos muito básica, que qualquer analista júnior trabalhando em um banco no Chile, Brasil ou Colômbia, ou qualquer outro país que apresente um pouco mais de volatilidade, saberia.”

De alguma maneira, ele está certo. No fundo, se o trabalho do banco é dar crédito, isso significa justamente equilibrar passivos e ativos. Mas o fato é que o Fed promoveu a alta de juros mais íngreme da história recente do país ao subir o juro de 0% para 5% ao ano em uma janela de apenas 12 meses, o que tornou a tarefa de administrar passivos e ativos extremamente complicada para qualquer banco.

O resultado é que houve pouco tempo para que o mercado reagisse à mudança de cenário. Não à toa, investidores saíram à caça de outros bancos que tivessem crédito de menos e títulos de mais em sua carteira de ativos, e outras instituições financeiras regionais sofreram saques. Os alvos da vez, ao menos até o fim de março, eram o First Republic e o Charles Schwab.

Em situações normais de temperatura e pressão, a subida de juros não é um problema tão grave para os bancos. O cenário de alta de taxas tende a ser bom, porque uma parcela dos juros de empréstimos para empresas e até de hipotecas imobiliárias sobe junto com a alta da “Selic”, o que acaba na verdade aumentando as receitas e o valor dos ativos. Só que, bem, o SVB, como a gente viu, não era um banco normal.

Medo do quê?

Desde a criação dos primeiros bancos modernos, na Itália dos anos 1400, estava claro que gerir um banco era caminhar sob o fio da navalha. Com o passar dos séculos, aprendeu-se que o risco aumentava logo após ciclos de expansão econômica muito acelerada, turbinada por manias e o crash de bolhas inevitáveis. Aconteceu na mania das Tulipas na Holanda de 1637 e também antes do crash de 1929, nos Estados Unidos.

A queda da bolsa americana na época marcou o fim da expansão da economia e levou a uma série de falências bancárias. Em 1933, com a Grande Depressão pegando forte e muitos dos bancos sobreviventes ainda em perigo, criaram o FDIC. A ideia era justamente garantir que os clientes não precisariam correr ao banco tal para sacar o dinheiro caso rolasse uma suspeita de quebra.

Isso porque os depósitos estariam protegidos por um seguro – hoje esse valor é oficialmente de US$ 250 mil nos EUA e de R$ 250 mil no Brasil. Quem financia esses seguros é o próprio conjunto dos bancos, com uma parte das receitas deles. Antes, a criação do Fed, em 1913, também havia sido uma reação a crises financeiras ocorridas no começo do século 20. A ideia era que bancos precisam de regulação, porque eles não são qualquer tipo de empresa. Quando um banco quebra, a máquina de imprimir dinheiro para de funcionar e a economia entra em recessão.

É um fato. A maior parte do dinheiro que circula na economia atualmente é dinheiro “de banco”, esse criado a partir de empréstimos, e não cédulas do Banco Central e o dinheiro que ele empresta para as instituições financeiras. Hoje, segundo dados do BC, existem R$ 281 bilhões em cédulas em circulação e R$ 4,8 trilhões em depósitos, isso que chamamos de dinheiro de banco.

Os Estados Unidos vão na mesma toada: existem US$ 5 trilhões em dinheiro em espécie em circulação para US$ 21 trilhões em depósitos. É assim no mundo todo

De modo que se todos os cidadãos, em qualquer país, quiserem sacar sua grana ao mesmo tempo, os bancos vão quebrar, já que eles não terão como cobrir os depósitos com dinheiro de papel.

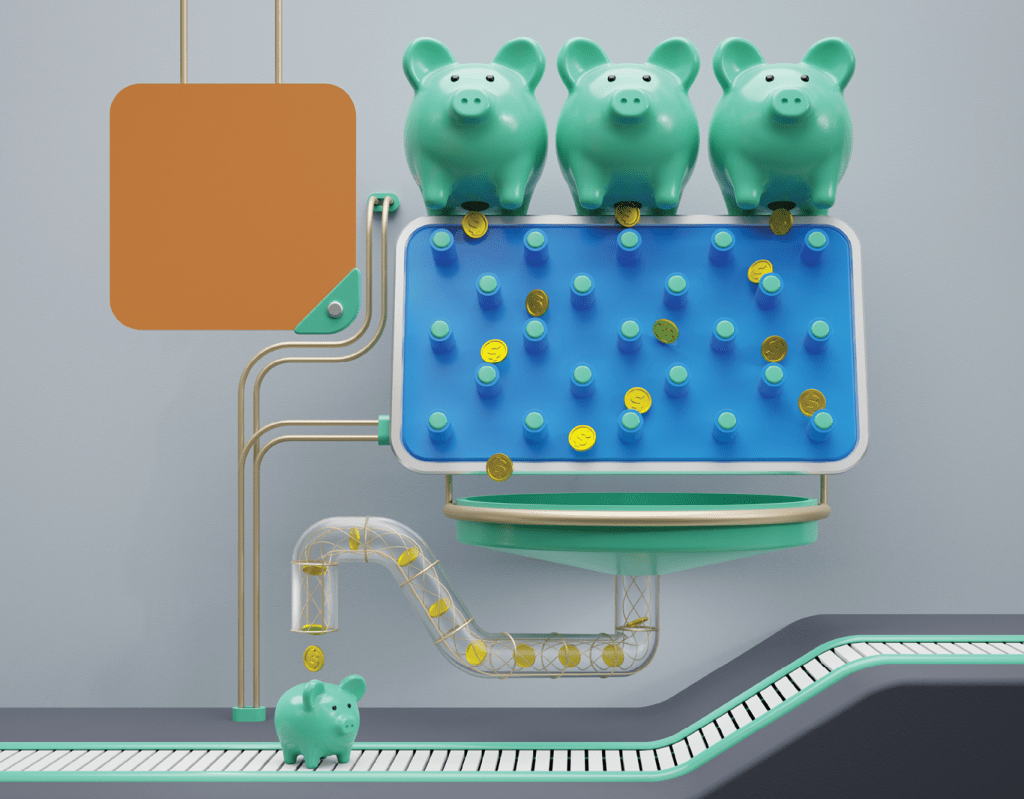

O seguro é uma espécie de estratégia de convencimento para evitar que o cliente queira sacar o dinheiro, matando pela raiz uma corrida bancária que se inicie pelo mero receio de que uma instituição financeira eventualmente esteja em dificuldades.

Nem sempre funciona. No caso do SVB, o principal problema era que 85% dos depósitos eram de mais de US$ 250 mil, ou seja, fora da proteção do FDIC. Daí por que, ao menor sinal de crise, correntistas correram para tirar o dinheiro de lá, acelerando o processo de falência.

O problema é que o SVB, depois de atrair bilhões em dinheiro de startups, havia se tornado um banco grande demais para quebrar. Era o 16º maior de um país com mais de 4 mil instituições financeiras do país interligadas ao FDIC. Foi quando se decidiu que ele não fecharia de fato, mas seria vendido. E que todos os clientes teriam acesso integral ao valor que lá estava depositado. Tratava-se de uma escolha de Sofia.

SALVAR BANCOS É IMPOPULAR, MAS NECESSÁRIO PARA PRESERVAR A ECONOMIA.

Punição exemplar

Se você disser a um banqueiro que pode ser uma boa ideia perdoar as dívidas de um cliente superendividado, instantaneamente ele sacará a carta moral hazard – o risco moral. A ideia é que uma anistia estimularia outros clientes a deixarem de pagar, tornando a operação do banco insustentável.

Moral hazard é um conceito que está por trás de todo o funcionamento do sistema bancário. Por exemplo: a existência do FGC faz com que você compre CDBs de bancos menores e em dificuldades, porque sabe que seu dinheiro está protegido. Você aceita correr mais riscos do que correria normalmente. Prescindir do seguro, porém, seria manter o sistema financeiro sob ainda mais risco. Não dá.

Vale o mesmo para as startups que usavam o SVB e deixaram milhões na conta, mesmo sem proteção. Logo após a liquidação, houve a pressão para que o governo socorresse todos os clientes, sem exceção.

Imediatamente a bandeira do moral hazard foi hasteada. Como assim salvar milionários irresponsáveis? Inclusive, não pega bem salvar banco, como a própria criação do Bitcoin prova. O tal do paper fundador, escrito sob o pseudônimo de Satoshi Nakamoto, pregava contra o sistema financeiro tradicional e governos que salvavam banqueiros mesmo após escândalos, sem evitar que as crises acontecessem.

Não à toa, o anúncio de apoio aos bancos americanos foi feito com a ressalva de que o dinheiro dos contribuintes americanos não entraria na jogada. Por enquanto, a máxima está valendo. O FDIC vai cobrir os endinheirados do SVB e os grandes bancos depositaram US$ 30 bilhões no First Republic para evitar sua quebra.

O problema é: deixar um banco quebrar pode ser ainda mais danoso. E isso não só pelo caminho da corrida bancária de pessoas, mas porque bancos também fazem corridas bancárias entre eles.

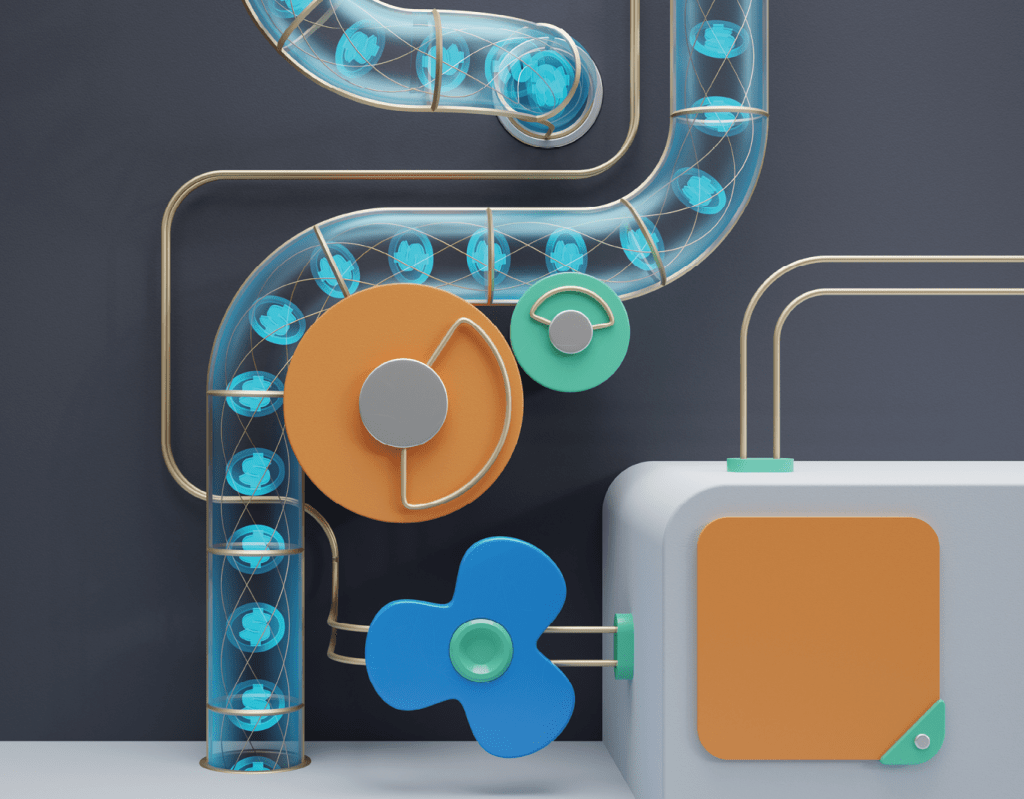

“Corrida bancária” dos bancos

Vamos voltar lá para a nossa tabelinha. Na coluna de ativos, existem os empréstimos que o banco fez para um concorrente. Na coluna de passivos, o crédito que ele tomou emprestado de outra instituição financeira e precisa devolver. Esse é o mercado interbancário, de dinheiro que bancos emprestam entre si todos os dias (garantidos por títulos públicos) de modo a permitir que todo mundo termine com o balanço no zero a zero.

Mas não existe FGC ou FDIC de bancos. Se o regulador fecha uma instituição financeira em crise, a grana que os concorrentes emprestaram para ela vai para as cucuias. Vira um calote. Então, enquanto clientes se perguntam se é uma boa mesmo manter a grana naquele banco menor, os bancos mesmo não pensam nem duas vezes. Aí fica tudo na mão dos BCs, que precisam aumentar a quantidade de dinheiro que oferecem ao sistema financeiro, para que eles continuem saudáveis (lembrando que a quantidade de dinheiro do BC é infinita, pois ele é a única entidade da economia que de fato emite moeda nova).

O BC é o que os bancos chamam de credor de último recurso. A teoria desenvolvida ao longo de anos de quebradeira diz que os BCs deveriam emprestar apenas com garantias, com juros ligeiramente mais altos que os praticados entre os bancos, mas que a torneira deveria ficar aberta enquanto houvesse demanda.

Logo após a crise do SVB, o Fed liberou US$ 25 bilhões aos bancos, mas foi generoso: decidiu cobrar apenas a taxa básica e decidiu aceitar os títulos prefixados (aqueles que o SVB estava vendendo com descontos brutais) como se fossem ser carregados até o vencimento – ou seja, pelo valor de face de US$ 1 mil cada um, não pelo preço de mercado defasado. Tudo para garantir que os bancos não ficassem sem dinheiro apenas por medo da crise.

Seguindo a quebra do SVB, outro banco, o Signature, foi fechado pelos reguladores americanos. Naquela mesma semana, mais uma instituição, o Silvergate, havia voluntariamente encerrado suas operações. Os dois últimos tinham em comum a exposição ao mundo cripto, que colapsou no ano passado e abriu um rombo em instituições financeiras reguladas. Medo de um calote é o que não faltava no sistema financeiro americano.

E não só lá. Dias depois do SVB, o Credit Suisse adiou sua divulgação de resultados afirmando ter encontrado “fraquezas materiais” em seu balanço, na mesma vibe da Americanas aqui no Brasil. Não era a primeira crise do banco, que vinha registrando uma sequência de problemas. A mais pesada foi um calote de US$ 5,5 bilhões de uma empresa de investimentos, mas depois houve mais um caso de inadimplência bilionário (-US$ 1,7 bilhão). Delete o montante lá da coluna “ativos”, em empréstimos, e tente fazer a conta fechar novamente. Pois é.

Isso sem falar nas crises de reputação com envolvimento em escândalos de lavagem de dinheiro de traficantes búlgaros e de oligarcas russos que deveriam estar banidos do sistema financeiro global. Para coroar, um dos maiores acionistas do Credit, o Banco Nacional Saudita, avisou que não salvaria o banco. A corrida por saques seguia.

Quer dizer: os maiores bancos do mundo também não estão imunes à crises. O banco central suíço forçou a união do Credit com o concorrente UBS, criando mais uma instituição gigante demais para quebrar.

Mas, ao contrário dos EUA, o Banco Central da Suíça decidiu impor perdas a uma parte dos clientes que tinham investido no Credit. O alvo foram os investidores que compraram um CDB “turbo”, chamado de AT1. O lance desses títulos é que o banco pode devolver a grana no fim prazo, como ocorre em qualquer renda fixa, ou dar ao investidor o pagamento em ações, se estiverem em crise (sem precisar desembolsar o valor em cash no fim do investimento). Nessa lógica, aquilo que era passivo do banco (os depósitos) se transforma em patrimônio líquido (dinheiro que já pertence à instituição e pronto). O problema é que CDBs são protegidos pelo seguro, ações não. E a coisa simplesmente equivale a ações. O BC suíço, então, determinou que os detentores dos AT1s deveriam ficar no prejuízo, sim, pois estavam cientes do risco que corriam.

A decisão causou um susto no mercado europeu, já que os títulos AT1 foram criados justamente para ajudar os bancos a reforçarem seus depósitos após a crise de 2008. Ainda assim, o Credit seguia (até o fechamento desta edição) como a única vítima da crise bancária atual no velho continente.

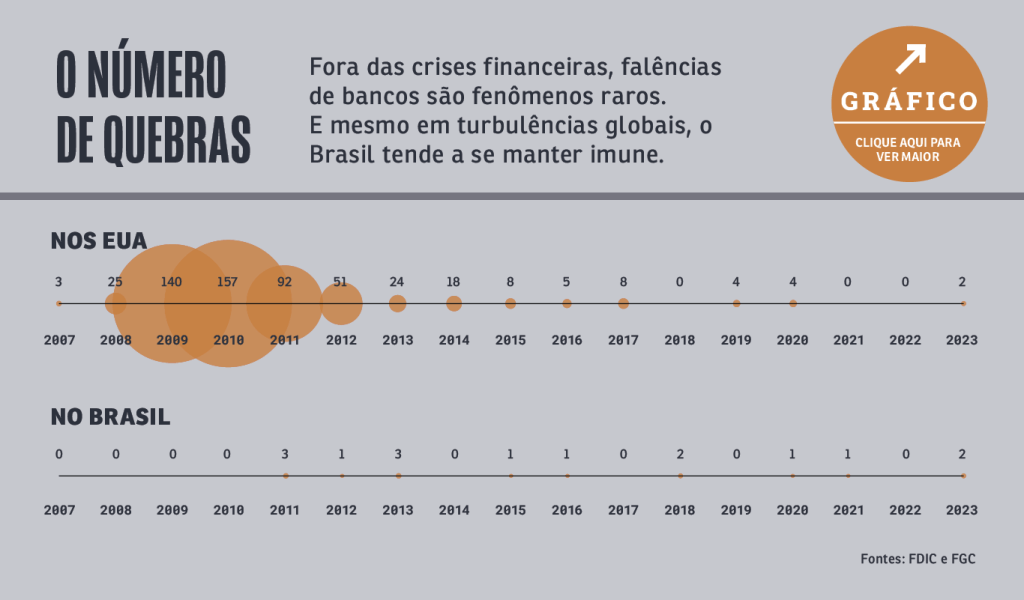

Tudo porque, por mais improvável que pareça, crises bancárias são mais raras do que o estrago causado faz parecer. Depois de 2008, quando 25 bancos quebraram nos EUA, houve uma sequência de vítimas por alguns anos. Gradualmente o número foi caindo. No Brasil, as quebras são ainda mais raras. Nosso sistema é sólido e resistiu a um igualmente abrupto aumento de juros, com a liquidação de apenas duas instituições menores, Portocred e BRK. Não só isso: o Brasil é isolado e regulado o bastante a ponto de não ter passado por nenhuma falência bancária ao longo da crise de 2008.

Poucas coisas são tão impopulares e, ao mesmo tempo, tão necessárias, quanto um banco. Num paralelo com a sabedoria popular, mantenha os amigos por perto, e os bancos mais perto ainda.

Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo

Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 9 de julho é feriado? Quem trabalha e quem folga na comemoração paulista?

9 de julho é feriado? Quem trabalha e quem folga na comemoração paulista? ChatGPT perde uma partida de xadrez para um videogame de 1979

ChatGPT perde uma partida de xadrez para um videogame de 1979 Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz

Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz