Por que o Nobel de Economia de 2022 laureou pesquisas sobre bancos

Prêmio vai para ex-presidente do Fed e dupla de americanos que defendem a proteção estatal a bancos contra crises.

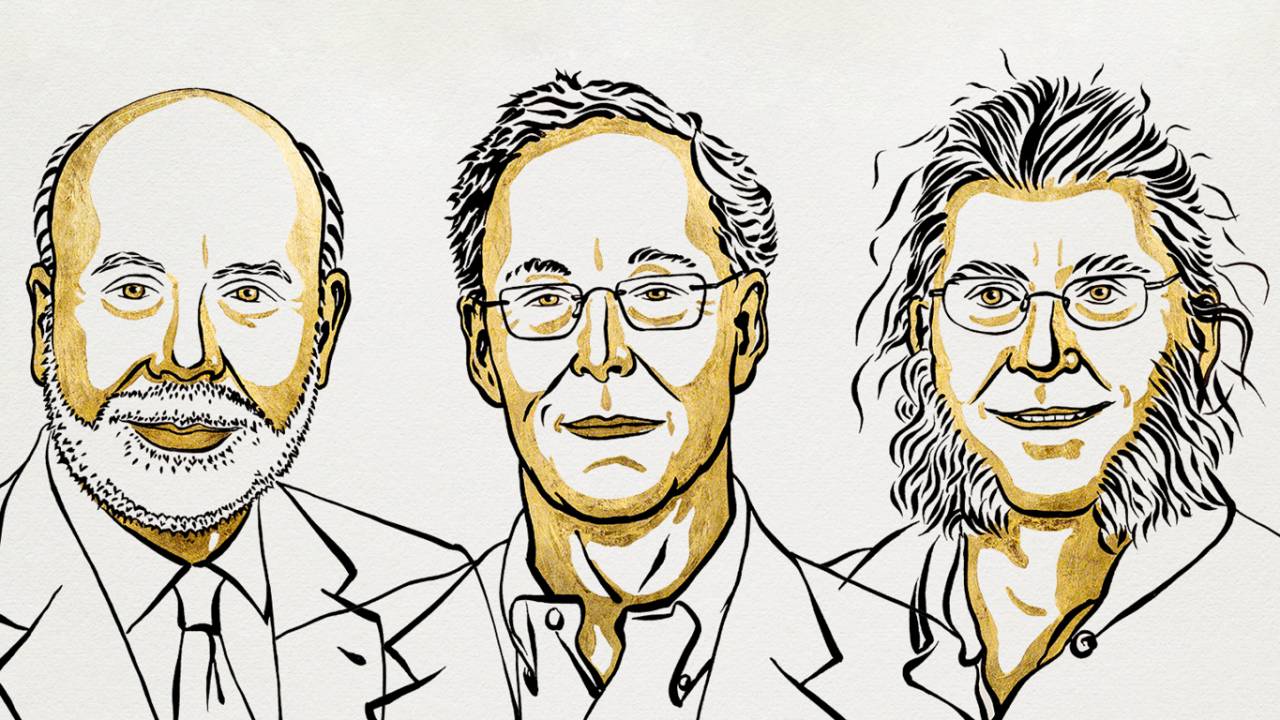

Duas pesquisas de americanos dos anos 1980 sobre a importância dos bancos para a sociedade levaram o Nobel de Economia de 2022. Uma delas é de Ben Bernanke, que foi presidente do Fed (banco central americano) de 2006 a 2014 e hoje está na instituição de pesquisa Brookings. A outra é da dupla Douglas Diamond e Philip Dybvig, das Universidades de Chicago e de Washington em St. Louis.

Parece aquela história: o lucro é meu, o prejuízo é nosso. Só que a alternativa, deixar bancos quebrarem, é pior. Daí a importância, segundo Diamond e Dybvig, de um socorro estatal em crises, de modo a evitar um cenário ainda pior para a economia como um todo.

É que um banco que quebra sempre arrasta outros junto. Primeiro: o saldo que estava depositado desaparece. Quem tem dinheiro em outros bancos corre para sacar, com medo que aconteça o mesmo com os outros. E faz sentido, porque os bancos são interconectados e costumam trocar empréstimos entre eles. Vira corrida bancária, uma profecia autorrealizável. O crédito desaparece porque simplesmente os bancos não têm mais matéria-prima para emprestar dinheiro.

Hoje ninguém fala de bancos quebrando em efeito-dominó. Mas isso já aconteceu no passado. Bancos quebraram tanto na crise de 1929 quanto em 2008. O que os pesquisadores agora laureados dizem é que o jeito de evitar que uma crise econômica se agrave é preservar a saúde financeira dessas instituições.

A dupla Diamond e Dybvig identificou em sua pesquisa que uma corrida dos clientes para sacar o dinheiro do banco, com medo que ele quebre, ou por advento de alguma crise, pode facilmente quebrar tal instituição financeira. E qualquer rumor sobre a saúde do banco pode acabar com ele, por mais que a especulação seja falsa.

O Credit Suisse está passando por apertos justamente por questionamentos sobre sua solidez. As ações do banco derretem desde o fim de setembro com burburinhos de que ele estaria sem liquidez. Ou seja, sem grana no caixa.

E o boato não surgiu do nada. O bancão esteve envolvido em dois escândalos financeiros recentemente: o da gestora Archegos, que lhe custou US$ 5,5 bilhões, e o da financeira Greensill, com uma perda de US$ 1,7 bilhão. Fora o custo de imagem do Credit, que admitiu que seu controle de risco é falho. Junte a isso empréstimos a empresas que não são tidas como boas pagadoras e um negócio que perde espaço para os concorrentes, sendo incapaz de aumentar o lucro.

Bom, dá para entender porque ele já perdeu mais de 50% do seu valor de mercado este ano. Agora, decretar falência é algo bem mais drástico.

Para evitar uma piora na crise, o Credit Suisse está cortando custos e vendendo ativos. Além disso, seus funcionários, incluindo o CEO, estão entrando em contato com os grandes clientes para assegurar que o banco é sólido e vai sair dessa. Se os clientes não acreditarem e tirarem o dinheiro da instituição suíça, ele realmente pode quebrar.

Voltando à pesquisa dos americanos que ganhou o Nobel. Independente do tamanho e solidez do banco, ele tem essa fragilidade de liquidez. Se todos os clientes quiserem sacar o dinheiro, o banco não tem como devolver, afinal eles “multiplicam” dinheiro fazendo empréstimos. Para evitar que uma corrida aos bancos quebre essas instituições financeiras e gere uma crise em cadeia, Diamond e Dybvig sugerem que o Estado forneça um seguro aos bancos contra esse tipo de situação. Em caso de saques em massa, o governo forneceria a liquidez necessária, evitando uma quebradeira.

A solução é parecida com o que aconteceu na prática na crise financeira de 2008. Para estancar as falências de instituições financeiras americanas, o governo dos EUA ajudou gigantes de Wall Street, como Fannie Mae e Freddie Mac, que negociam hipotecas, e a seguradora AIG (American International Group). Talvez, se também tivesse ajudado o falecido Lehman Brothers e outros bancos, a crise teria sido menos intensa.

Bernanke, autor da outra pesquisa, teve um importante papel na contenção de danos nessa época. Como presidente do Fed, ele conduziu uma drástica redução dos juros americanos de 5,25% a zero em menos de um ano justamente para baratear o dinheiro e fazer com que ele circule.

O BC americano também começou a comprar títulos dos bancos (o famoso quantitative easing) para ajudá-los. Comprando os ativos do banco, as instituições ficavam com dinheiro no caixa para dar saída aos clientes.

Por sua postura neste período, Bernanke foi nomeado como personalidade do ano em 2009 pela revista Time.

Possivelmente, a decisão de resgatar bancos em crise veio do conhecimento que o economista adquiriu com sua pesquisa anos antes. Ele estudou a Grande Depressão, que teve início com o crash da bolsa de Nova York em 1929, e concluiu que a corrida aos bancos foi decisiva para uma crise tão intensa e duradoura. A falência dos bancos nos anos 1930 também fez com que se perdesse informações sobre os clientes, especialmente o histórico de crédito de devedores, atrasando a recuperação do mercado depois que o pior ficou para trás.

Antes deste estudo de Bernanke, acreditava-se que as crises no sistema financeiro eram simplesmente uma consequência de uma queda na atividade econômica, e não uma causa de crises econômicas.

Com menos dinheiro na praça, os bancos, consequentemente, teriam menos capital. Ou seja, menos liquidez. Porém, segundo os três pesquisadores, esse não é o principal problema de crises financeiras, e sim os danos que isso causa nas funções dos bancos na sociedade, sendo a principal delas gerar crédito. Se a roda não gira, a economia para.

Resumindo: a crise não é por falta de dinheiro circulando e sim por falta de crédito sendo concedido.

“Os insights dos laureados melhoraram nossa capacidade de evitar tanto crises sérias quanto resgates caros”, afirmou Tore Ellingsen, presidente do comitê do prêmio Nobel em Ciências Econômicas.

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever Energia elétrica fica mais cara em SP a partir de sexta-feira

Energia elétrica fica mais cara em SP a partir de sexta-feira Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97%

Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97%