Inverno cripto: o começo do fim?

O Bitcoin perdeu 70% do valor em 8 meses. O Ethereum, quase 80%. Para muitos, o “valor justo” das criptos é zero. Veja as razões por trás do desabamento. E entenda a dimensão real dos riscos que as criptomoedas trazem.

“Se você me disser que tem todos os Bitcoins do mundo e me oferecer por US$ 25, eu não pego”, disse Warren Buffett em 30 abril de 2022. Naquele dia, “todos os Bitcoins do mundo” estavam avaliados em US$ 736 bilhões.

Um mês e meio depois, esse valor de mercado já tinha caído pela metade. Não por conta de Buffett, claro. O Oráculo de Omaha sempre desprezou a criação de Satoshi Nakamoto. Já tinha dito, em maio de 2018, que o Bitcoin era “veneno de rato, ao quadrado”. Nem por isso a moeda digital deixou de subir.

Quando Warren comparou o Bitcoin a raticida, cada unidade da cripto valia US$ 9,2 mil nas exchanges. O preço chegaria a US$ 67,5 mil em novembro de 2021, data do último pico. Uma alta de 633%, que elevaria o valor de mercado dos 19 milhões de Bitcoins já minerados para US$ 1,2 trilhão – no mesmo período, as ações da Berkshire Hathaway (conglomerado de investimentos de Buffett) subiram 46%, um índice bem menos surrealista.

Mas esse pico já é um passado distante no mundo cripto, embora tenha acontecido há meros 8 meses. Desde novembro de 2021, o Bitcoin despencou lá daqueles US$ 67,5 mil para as cercanias dos US$ 20 mil. Um tombo de 70%. Instaurou-se aí o que o noticiário convencionou chamar de “inverno cripto”.

Parte da explicação está na alta dos juros nos EUA, como vamos ver mais adiante. Só que a derrocada do Bitcoin, e, por extensão, de todas as outras criptos, foi bem mais aguda que a do mercado financeiro como um todo.

O S&P 500, que mede a variação das 500 maiores empresas dos EUA nas bolsas, chegou a seu pico histórico em janeiro de 2022. De lá até o fechamento desta edição, a queda estava em 20%. No Ibovespa, que viveu seu ápice em junho de 2021, o baque desde então foi de 25%.

São números dramáticos, claro. Mas nada que se compare ao que aconteceu com as criptos. Tudo por um motivo básico, que a versão completa da fala de Buffett ajuda a esmiuçar: “Se [o Bitcoin] vai subir ou vai cair no ano que vem, ou nos próximos cinco ou dez, eu não sei. Mas uma certeza que eu tenho é: ele não produz nada”, disse.

E emendou: “Se você me oferecer 1% das terras agricultáveis dos EUA por US$ 25 bilhões, eu assino o cheque nesta tarde. Se oferecer 1% dos apartamentos do país, te dou outros US$ 25 bilhões. Agora, se você me disser que tem todos os Bitcoins do mundo e me oferecer por US$ 25, eu não pego. Mas o que eu faria com os Bitcoins? Eu teria de vender de volta para você de um jeito ou de outro. Apartamentos produzem aluguéis. Fazendas produzem comida. Bens, para terem valor, precisam entregar algo a alguém”.

Fica a pergunta, então: o que as criptos entregam? Para Buffett, nada. A resposta, porém, é um pouco mais complexa. Elas até se propõem a entregar algo. O problema é que esse algo talvez não faça o menor sentido. Vamos entender isso melhor.

Uma breve história do dinheiro

As criptos nasceram com o Bitcoin, em 2009. E o Bitcoin veio ao mundo com uma missão ambiciosa: funcionar como um substituto do dinheiro comum. Por que alguém precisaria disso? Porque dinheiro comum inflaciona. No início de 2020, havia US$ 15 trilhões em circulação nos EUA. Hoje são US$ 21 trilhões. 40% a mais. Por aqui, idem: eram R$ 3 trilhões no pré-pandemia. Hoje são R$ 4,2 trilhões. 40% a mais. E quanto maior a massa de dinheiro em circulação, mais ele tende a perder valor (como está acontecendo mundo afora neste momento).

Esses excessos acontecem porque dinheiro comum é obra dos bancos centrais. Quando eles entendem que a economia precisa de um empurrão, imprimem moeda nova a rodo e emprestam a juros de pai para filho aos bancos. Os bancos pegam e emprestam esse dinheiro – principalmente na forma de financiamentos para pessoas físicas e de concessão de capital de giro para empresas.

Quando o juro que o banco central cobra é baixo, o do banco também fica menor. Passa a fluir mais dinheiro pela economia. É assim que os bancos centrais combatem crises. E a da pandemia, lá em 2020, foi uma senhora crise. Logo, todos os bancos centrais do mundo baixaram seus juros para zero, ou bem perto disso (inclusive o nosso).

Com mais dinheiro circulando, pessoas e empresas ficam estimuladas a produzir mais, de modo a pegar para si uma parte da grana nova. Os PIBs crescem (ou, no caso de uma crise pesada, deixam de cair tanto assim). Evitam-se, dessa forma, dissabores como desemprego em massa – o caminho mais curto para a barbárie.

Mas nem tudo é perfeito. Mais hora menos hora a quantidade de dinheiro em circulação passa a ser maior do que a quantidade de coisas para se comprar com esse dinheiro. Mesmo que a grana nova não chegue à sociedade inteira, os preços aumentam. Em outras palavras, a moeda desvaloriza.

Nem sempre foi assim. Ao longo da história da humanidade, dinheiro era metal precioso. Basicamente ouro, prata e cobre na forma de moedas. As notas nasceram como recibos que valiam uma certa quantidade de metal – primeiro na China do século 7; no Ocidente, quem começou foi a Suécia, no século 17. Elas circulavam pela economia normalmente, por serem mais portáteis que as moedas. Mas quem quisesse podia levá-las à boca do caixa e trocar por metal. No caso das primeiras notas, moedas de cobre.

Na Inglaterra, onde não faltava ouro, instituiu-se que as notas de libra deveriam valer ouro mesmo. O governo convocou ninguém menos do que Isaac Newton para fazer as contas e ver quanto ouro uma libra deveria valer. O físico concluiu que o “justo” era 0,25 onça (6,5 gramas). E ficou assim: se você tivesse 10 notas de uma libra na mão, tinha o direito de ir a um banco e sacar 65 gramas de ouro.

Logo, se o banco central britânico quisesse produzir mais notas, teria de arranjar, ou minerar, a quantidade equivalente em metal amarelo, que serviria de lastro para o papel. Era o “padrão-ouro”. Na virada do século 19 para o 20, todas as grandes economias tinham deixado as moedas de prata e cobre em segundo plano, e adotado notas que valiam uma certa quantidade de ouro.

Na prática, as notas funcionavam como um pix do metal precioso. Ao pagar com notas, você estava pagando com ouro, sem ter de carregar ouro no bolso. Só essa portabilidade já garantia um comércio mais vibrante – o grande motor do crescimento econômico.

Mas o advento das duas guerras mundiais quebrou as pernas desse sistema. Os governos passaram a produzir adoidado notas sem lastro para financiar os esforços bélicos. Por conta disso, passaram por surtos de inflação.

Perto do fim da Segunda Guerra, então, 44 países se reuniram na cidade americana de Bretton Woods, New Hampshire, e combinaram: dali em diante só os EUA precisariam ter sua moeda lastreada em ouro, com um dólar valendo 0,79 grama. Como a moeda americana já era a mais usada no comércio internacional, o câmbio em relação às notas verdes determinaria o “valor real” de cada moeda. Pronto. Na prática, todo dinheiro do mundo seguia lastreado em ouro. Um brasileiro poderia trocar seus cruzeiros, nossa moeda na época, por dólares e, lá nos EUA, sacar a parte que lhe cabia em ouro.

Mas os EUA deram suas trapaceadas nesse novo padrão-ouro. O Fed (BC deles) foi imprimindo dinheiro com uma certa liberdade nas décadas seguintes, sem se preocupar tanto com o lastro. Se todo mundo que possuísse dólares fosse trocar por ouro, já não haveria metal precioso suficiente nos cofres. Em 1971, então, Richard Nixon simplesmente acabou com o padrão-ouro. Pela primeira vez na história, o mundo não teria mais nenhuma moeda lastreada em metal. Agora era tudo “moeda fiduciária”. O valor delas não era mais intrínseco, baseado em ouro, mas em “confiança” (“fidúcia”, em português arcaico). Confiança no fato de que aquilo vale alguma coisa.

Para o criador do Bitcoin, isso é uma disfunção. “O problema central do dinheiro comum é toda a confiança necessária para que ele funcione”, escreveu Satoshi Nakamoto em fevereiro de 2009, um mês depois de colocar no ar o sistema da moeda digital. “É preciso acreditar que o banco central não vai desvalorizar a moeda, mas a história das moedas fiduciárias é cheia de violações a essa crença.”

Faz algum sentido. Os índices de inflação pelo mundo cresceram bem a partir de 1971. Nos 51 anos de lá para cá, a inflação acumulada nos EUA foi de 622%. No período anterior (entre 1920 e 1971), só 102%.

Bom, Satoshi Nakamoto pode ser um pseudônimo. Ninguém jamais viu o sujeito pessoalmente, ou em vídeo, ou em foto. A figura que se apresentava com esse nome em fóruns de programadores parou de escrever em 2011, e até hoje não se sabe quem ele é, ou era. Mas o fato é que alguém criou o Bitcoin. E a ideia desse alguém era a seguinte: criar uma espécie de “ouro digital” para substituir as moedas convencionais, fiduciárias.

Ouro tem valor porque é um recurso escasso. E o Bitcoin nasceu para ser escasso. Satoshi “enterrou” 21 milhões de unidades ao criar o sistema. 19 milhões já foram mineradas. Quando as próximas 3 milhões estiverem em circulação, acabou.

Numa realidade em que o Bitcoin tomasse o lugar das moedas fiduciárias, a inflação deixaria de existir, já que o estoque de dinheiro permaneceria inalterado. Os preços não teriam para onde subir. Era o que acontecia no auge do padrão-ouro.

Lindo. Mas tem um detalhe: isso acabaria com o poder que os bancos centrais têm para combater crises. A da pandemia, como vimos, foi uma, que precisou da injeção de dinheiro novo na economia para evitar o pior. Outra, mais grave, foi a Grande Depressão, que assolou os EUA (e, por consequência, o mundo) a partir de 1929.

O crash da bolsa de Nova York naquele ano criou uma série de falências bancárias. Bancos são instituições que operam no fio da navalha. Eles não mantêm nos cofres todo o dinheiro que consta no saldo de todos os clientes – a grana fica circulando na forma de empréstimos. É com eles que os bancos mais ganham dinheiro, afinal. Se todo mundo sair para sacar ao mesmo tempo, não haverá dinheiro para todo mundo. E boa parte dos bancos irá falir.

Após o crash, todo mundo saiu para sacar ao mesmo tempo. Para evitar um colapso, os bancos passaram a proibir saques – literalmente fechando as portas das agências. Dos 25 mil bancos que havia nos EUA, 10 mil faliram, levando consigo as economias de boa parte da população.

O Fed poderia ter evitado isso se produzisse dinheiro novo para injetar nos bancos. Mas não o fez. O governo Herbert Hoover (1929-1933) preferiu manter intacto o padrão-ouro, para não desvalorizar a moeda. Péssimo negócio, porque as falências bancárias tinham criado uma secura de crédito no mercado.

Com menos capital de giro as empresas passaram a quebrar. Com as demissões em massa, o desemprego bateu em 30%. O PIB caiu 25% em três anos. Enquanto isso, a moeda valorizava brutalmente, olha só. Os preços caíam 15% ao ano. Ou seja: se você mantivesse dinheiro debaixo do colchão, era como se ele rendesse 15% a cada 12 meses.

Mas de nada adiantava. As quedas nos preços desestimulavam o consumo. Valia mais a pena deixar o dinheiro “rendendo” debaixo do colchão. Menos consumo = mais falências – e menos empregos. A economia tinha caído numa espiral rumo à barbárie.

A salvação só viria no governo Roosevelt (1933-1945). O Fed passou a produzir mais dinheiro do que o estoque de ouro permitia. Essa grana nova deu o impulso que a economia precisava para voltar aos eixos. Mais tarde, a Segunda Guerra abriria a porteira de vez para as injeções de moeda sem lastro, sem a qual não haveria como bancar o esforço bélico.

Isso criou inflação? Criou. Em 1946, ela fecharia o ano em 18% – a maior da história americana, dez pontos percentuais acima da de hoje.

Mas, perdão pela obviedade, os bancos centrais também sabem combater inflação. Da mesma forma que injetam dinheiro novo na economia, eles também conseguem drenar moeda da praça quando as altas nos preços saem do controle. Basta aumentar os juros: automaticamente, os bancos passam a ter menos para emprestar. E as pessoas, menos incentivo para consumir. Com os juros do banco central em alta, os da renda fixa sobem também. Passa a valer mais a pena deixar o dinheiro aplicado, fora de circulação. Com menos dinheiro rodando, a moeda se torna mais escassa. E valoriza. Em outras palavras, os preços param de subir (ou, pelo menos, desaceleram o ritmo de alta).

Essa é a história das moedas fiduciárias. Sim, elas inflacionam o tempo todo, como argumentou Satoshi. Os bancos centrais, até hoje traumatizados pela Grande Depressão, tendem a agir rápido para evitar a ascensão de crises que possam levar a um desemprego em massa. Então passam mais tempo bombeando dinheiro novo na economia do que drenando.

É por isso que o dinheiro perde valor com o passar dos anos, na alegria e na tristeza, na saúde e na doença. Mas a tendência para o longo prazo é de reequilíbrio. Por causa do seguinte: as altas nos preços acabam chegando aos salários.

Em 1994, a cesta básica custava R$ 67,40 em São Paulo. Significa que todo mundo estava bem de vida? Não: o salário mínimo era de R$ 64. A proporção é semelhante hoje, 28 anos depois: cesta básica a R$ 1.226 contra um salário mínimo de R$ 1.212 (sim, tudo isso mostra o que o salário mínimo sempre deveria ter sido bem maior, mas essa é outra história).

Em suma: a tese de quem defende o Bitcoin de forma radical é a de que um dia os bancos centrais vão perder a mão de vez e as moedas fiduciárias passarão a valer nada. Mas, como vimos aqui, trata-se de uma tese fraca. Simplesmente porque os bancos centrais também têm sua ferramenta para devolver valor ao dinheiro que imprimem – criando escassez de moeda via altas nos juros.

E nenhum governo sério abriria mão do poder que tem sobre a economia. Por essas que a China simplesmente baniu o Bitcoin. E por essas que Buffett terminou aquela declaração assim:

“Você pode inventar qualquer coisa. Nós mesmos podemos lançar as ‘Berkshire Coins’. Mas no fim das contas, dinheiro é isto aqui”, ele disse, mostrando uma nota de US$ 20. “E não há razão no mundo para que o governo dos Estados Unidos deixe as ‘Berkshire Coins’ substituir o dinheiro deles.”

Christine Lagarde, presidente do Banco Central Europeu, concorda. Ela disse numa entrevista em maio: “Minha humilde avaliação é a de que as criptomoedas não têm valor algum”.

Mas como algo que “não tem valor algum” pode custar milhares de dólares a unidade, mesmo com o inverno cripto em andamento? Resposta: porque o cérebro humano é traiçoeiro. Ele não resiste a histórias de gente que ganhou muito dinheiro sem fazer força. Explico.

No começo da década, houve quem se interessasse pelo Bitcoin puramente pela filosofia de Satoshi Nakamoto. Um dia aquilo poderia mesmo substituir o dinheiro de verdade, então valia a pena ter algum na mão – just in case.

Isso fez com o preço do Bitcoin subisse de zero, em 2009, para uns US$ 30 em 2011. A partir do momento em que ele passou a ter algum valor de mercado, começaram a utilizá-lo como meio de troca em lugares onde é difícil operar com cartões de crédito – como sites da dark web, a “internet paralela”, acessível via softwares específicos, e dedicada em boa parte ao comércio de drogas.

Isso deu um boost na demanda por cripto. E em 2013, a cotação já estava em US$ 100. Pronto. Começavam a pulular histórias de gente que tinha comprado a US$ 30 e vendido dois anos depois pelo triplo. Se o seu vizinho mostra que transformou R$ 10 mil em R$ 30 mil, você talvez não resista a tentar a sorte também. É humano.

E boa parte do planeta todo saiu para tentar a sorte. Essa passou a ser a grande fonte de demanda para o Bitcoin: gente que comprava a cripto na esperança de revendê-la por um valor bem maior algum tempo depois. Sim, isso também acontece com ações. Mas ações também servem como fonte de dinheiro: muitas delas pagam dividendos, com base nos lucros que produzem vendendo coisas. Já o Bitcoin, como pontua Buffett, “não produz nada”. Fato.

Mesmo assim, a roda da fortuna seguiu girando. Em 2016, a cripto chegou a US$ 500. As histórias de lucro ficavam cada vez mais saborosas, criando mais demanda. Em 2017, ela foi a US$ 20 mil. Alta de 3.900% – algo que transforma um investimento de R$ 100 mil em R$ 4 milhões. Uau.

Entre 2018 e 2019, muita gente que viu a cotação de seus Bitcoins chegar à estratosfera decidiu vender. Isso baixou a cotação da cripto para abaixo dos US$ 10 mil. Mas foi uma depressão temporária.

Em 2020, quando todos os bancos centrais colocaram os juros no chão e encheram todas as grandes economias do mundo de dinheiro novo, um tanto dessa grana foi para o Bitcoin (e para as outras criptos que tinham surgido a reboque, como vamos ver mais adiante). Em novembro de 2021 a moeda de Satoshi chegaria àquela cotação-auge, de US$ 67,5 mil.

De lá para cá, você sabe, o valor ruiu. Natural. Com menos dinheiro em circulação, por conta dos aumentos nos juros nos últimos meses, o apetite por tentar a sorte com Bitcoin e cia diminuiu. Mas não foi só isso. O fato é que muitos investidores também perderam a “fidúcia”, a confiança, nas criptos. E por um motivo bem sólido.

O ecossistema cripto

Faltou mostrar aqui uma parte importante da história das criptomoedas, que os inteirados no assunto conhecem bem. A ascensão do Bitcoin no início da década passada deu origem a vários projetos de criptomoeda. O mais relevante deles, de longe, foi o do Ethereum (ETH), que nasceu em 2014.

O ETH chegou com uma propriedade que o Bitcoin nunca teve. Ele faz “registros de propriedade”. Isso abriu caminho para o mercado de NFTs. Se Neymar compra uma NFT com os ETHs que possui, fica registrado no sistema do Ethereum que aquela NFT pertence a Neymar, e a mais ninguém. Foi um salto tecnológico.

Hoje, NFTs são objetos virtuais simplórios: imagens em jpeg ou, no máximo, itens de games (pode chamar de “metaverso” se quiser, mas por enquanto são só games mesmo). Ou seja: nada que tenha demanda para valer no mundo real. Trata-se de uma excentricidade, que endinheirados trocam a preços excêntricos – como os R$ 2,5 milhões que o camisa 10 da seleção pagou pela propriedade da caricatura de um macaco em jpeg, da série Bored Apes.

Mas as possibilidades que o Ethereum abriu não se restringem às NFTs. A tecnologia por trás dele abriu outra porta: a de que você pudesse depositar criptos em sites de “finanças descentralizadas” (DeFi no acrônimo em inglês). Tipo: você coloca 10 ETHs ali; outra pessoa entra no site e pega esses 10 ETHs emprestados, pagando 3% de juros ao ano. Quando ela devolve, você ganha automaticamente uma parte dos juros. Tudo sem intermediação humana. E temos aí outro salto – o sistema bancário tradicional, pelo qual o dinheiro normal flui, não permite tamanha automatização no mercado de crédito; o Bitcoin também não.

Isso tornou o Ethereum valioso também. E fez surgir uma miríade de criptos com propriedades equivalentes: Solana, Cardano, Binance Coin e até o “Wrapped Bitcoin”, uma cripto que tem lastro em Bitcoin, mas conta com a tecnologia necessária para hospedar-se nos sites de DeFi.

Dessa nova classe de moedas digitais derivadas do Ethereum, porém, as mais importantes foram outras: as stablecoins – criptos feitas para manter-se em paridade eterna com o dólar. Por que alguém se interessaria por uma cripto de valor fixo, que jamais vai transformar R$ 100 mil em R$ 4 milhões? Porque você precisa necessariamente de criptos, e com tecnologia “pós-Ethereum”, para operar nos sistemas de DeFi. E, dependendo do humor do mercado, eles podem oferecer uma vantagem aparente sobre os bancos comuns: juros mais altos que os da renda fixa. Como as stablecoins sempre valem um dólar, esses juros são em dólar. Isso criou uma demanda bilionária por essa classe de criptos.

As mais populares desse time são o Tether e o USD Coin. Ambas usam dólares de verdade como lastro. Mas há outro tipo de stablecoin, sem lastro nenhum, que busca manter a paridade de forma um tanto esotérica.

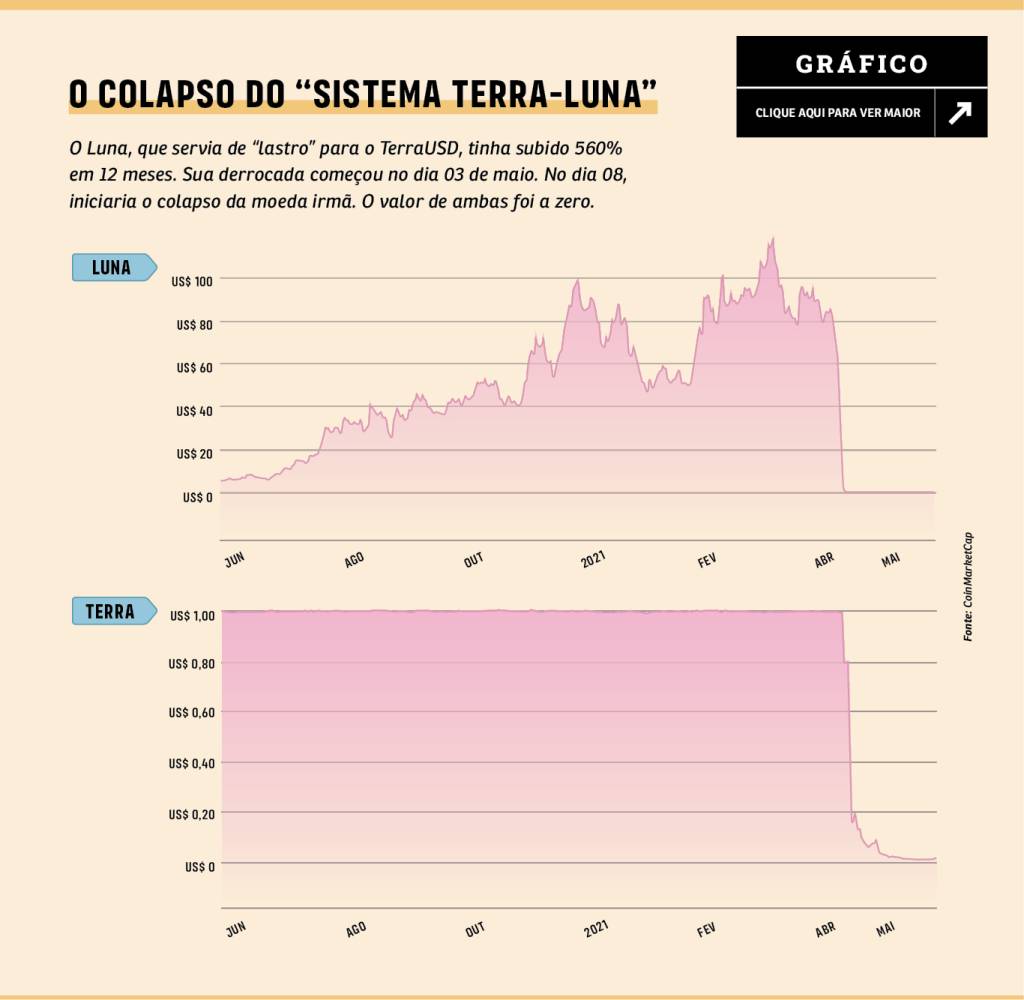

Uma delas era o TerraUSD, criada pelo engenheiro de software sul-coreano Do Kwon. “Era” porque essa entrou em colapso e deixou de existir, criando US$ 40 bilhões em perdas para seus investidores. O fim do TerraUSD foi um terremoto que abalou a confiança nas criptos, e acelerou a queda das moedas digitais. Vamos a ele.

O colapso do TerraUSD

O “lastro” do TerraUSD não era o “US Dollar”, que lhe dá o nome. Era uma outra cripto desenvolvida por Do Kwon: o Luna. Funcionava assim (leia com atenção, porque não é simples):

Para criar demanda para o TerraUSD, Do Kwon montou uma DeFi, chamada Anchor. Você comprava a stablecoin dele, depositava lá na DeFi do Kwon, e a grana rendia 20% ao ano em dólar – um abuso: a renda fixa dos EUA paga 3%, e olhe lá, mesmo com os juros do Fed em franca alta. Isso garantiu demanda mesmo. Tanta que frequentemente o preço do TerraUSD subia para além de US$ 1 – coisa de US$ 1,02.

Agora vamos para o Luna. Rolava o seguinte: detentores dessa cripto tinham o direito de trocar o equivalente a US$ 100 em Lunas por 1 TerraUSD de forma automática – era um privilégio concedido por Do Kwon, e que servia para garantir demanda ao Luna. Deu certo. Rolou tanta demanda que, em março de 2022, a unidade do Luna chegou a US$ 100.

Vamos lá. Para entender o sistema de Do Kwon, imagine que você tinha alguns Lunas lá em março, valendo US$ 100 cada um. E que o TerraUSD estivesse cotado a US$ 1,02. Você podia trocar 1 Luna por 100 TerraUSDs e revender imediatamente no mercado por US$ 102. Parece pouco, mas é uma mina de ouro: faça isso com o equivalente a US$ 100 milhões e ganhe US$ 2 milhões em um alguns segundos. Sem fazer força.

Tanto era uma mina de ouro que grandes investidores faziam justamente essa operação quando a TerraUSD subia além de US$ 1. Mas as vendas tinham uma conse-

quência: faziam o preço da stablecoin baixar. Quanto mais gente realizava esse tipo de negócio (chamado de “arbitragem” no jargão), mais o preço do TerraUSD voltava para perto de US$ 1. E legal: essa era a intenção, já que ele foi feito para valer US$ 1 mesmo.

Se a queda continuasse, e o TerraUSD fosse abaixo de US$ 1, tipo US$ 0,98, valia a pena fazer o oposto: trocar 100 unidades de TerraUSD por um valor equivalente a US$ 100 em Lunas. Você comprava 100 TerraUSDs no mercado por US$ 98, trocava por uma Luna de US$ 100 e vendia na hora. Pronto. Faça isso com US$ 98 milhões e ganhe US$ 2 milhões em alguns segundos.

Esse movimento elevava a demanda por TerraUSD. E o que acontece quando a demanda sobe? O preço aumenta. Nisso, a stablecoin voltava para perto de US$ 1, sem precisar de lastro.

Parecia genial. A “ganância” do mercado por si só garantia a estabilidade da stablecoin, sempre uma paridade muito, muito próxima do 1:1 com a moeda americana. Adam Smith, o filósofo britânico do século 18 famoso por mostrar que quem garante pão na nossa mesa todas as manhãs é “a ganância do padeiro”, e nada mais, ficaria orgulhoso. A Binance, maior exchange de cripto do mundo, ficou de fato. Recomendou o investimento em TerraUSD na Anchor, com seus juros de 20% ao ano, como algo safe and happy – seguro e feliz.

Até os nomes dos pilares do sistema de Do Kwon eram poéticos: Terra, Luna (Lua), Anchor (âncora). O balé entre Terra e Lua mantinha a estabilidade da coisa. Tudo “ancorado” por uma DeFi generosa.

Mas não faltavam caroços nesse angu. Para começar: o que dava valor ao Luna? “Nada”, responderia Buffett. E ele estaria certo. A única utilidade da outra cripto de Do Kwon era servir como um veículo para lucrar com arbitragem caso o preço do TerraUSD subisse para além de US$ 1. Isso bastava para que cada unidade valesse US$ 100, ou mais, como acontecia até abril deste ano? Nem a pau, até porque as altas para além de US$ 1 eram raras.

De uma hora para outra, então, investidores entenderam que o esquema era uma furada. Que não fazia sentido o Luna ter qualquer valor. E passaram a vender seus Lunas enquanto ainda era tempo. Com muita gente vendendo, o preço do Luna foi caindo numa taxa de 90% ao dia. De US$ 116 para US$ 11, de US$ 11 para US$ 1, de US$ 1 para US$ 0,1… Até zerar de vez no início de maio.

Agora, com o Luna valendo nada, o que segurava o valor do TerraUSD? Isso mesmo: nada. Aí o TerraUSD passou a cair também: de US$ 1 no início de maio para zero no começo de junho. Quem tinha TerraUSD e não conseguiu vender nesse meio tempo perdeu tudo. US$ 60 bilhões deixaram de existir.

Ficou claro que o esquema do sul-coreano era só uma pirâmide financeira maquiada por uma aura de complexidade. Na prática, ele pagava aqueles juros de 20% ao ano com a grana dos novos entrantes. Simples. E o destino de toda pirâmide é ruir.

E aí veio a segunda pancada no mundo cripto. Um mês após o colapso do TerraUSD, uma DeFi chamada Celsius suspendeu saques de quem tinha colocado criptos ali. Para atrair clientes, a Celsius pagava até 18% ao ano de juros sobre os depósitos. No final de 2021, tinha US$ 28 bilhões sob custódia – mais do que o Nubank, veja só, que tinha US$ 24 bilhões ao final do primeiro trimestre deste ano.

De onde vinham os fundos para pagar juros de 18% sobre tanto dinheiro? Sabe-se hoje que ao menos uma parte era oriunda de investimentos na… Anchor! Pois é: eles ganhavam 20% lá, em TerraUSD, para pagar 18% cá, e embolsar a diferença. Colapsado o TerraUSD, a Celsius suspendeu os saques, tal como os bancos americanos nos idos de 1929. No fim das contas, ficou nítido que a Celsius é em grande parte uma pirâmide montada sobre outra pirâmide. Veneno de rato – ao quadrado.

Os dois eventos seguidos formaram um terremoto que sacudiu todo o universo cripto. Só entre maio e junho, o Bitcoin caiu 50%; o Ethereum, 65% – mesmo com nenhum dos dois tendo nada a ver com o colapso das moedas de Do Kwon e da Celsius.

Por quê? Pense com carinho. O que é que tinha feito as criptos ganharem valor ao longo dos anos? O dinheiro dos novos entrantes. Nada mais. Havia a tese de que o Ethereum, por conta das DeFis e das NFTs seria mais resistente que o Bitcoin. Não foi o caso. O ETH caiu até mais desde o pico: 77% de novembro para cá.

Para todos os efeitos, então, as duas gigantes do mundo cripto também funcionam como pirâmides. E quando você conclui que está numa pirâmide, a única atitude racional é fugir dela. É o que muita gente vem fazendo. Como disse Bill Gates em junho: “As criptomoedas são 100% baseadas na teoria do ‘mais otário’”.

É aquilo: o grosso de quem compra moedas digitais o faz na esperança de encontrar alguém que tope pagar mais caro lá na frente em moeda comum – o tal do “mais otário”. Não há valor de fato ali. Logo, o “preço justo” para qualquer cripto seria zero. Nada mais.

Nem todo mundo pensa como Buffett, Gates ou Lagarde, lógico. Não há um consenso no mercado sobre se as criptos são só pirâmides financeiras mesmo. Quem acredita no eventual sucesso das DeFis, no uso em massa de NFTs ou mesmo na ideia de que as moedas fiduciárias vão perder todo seu valor, segue apostando em cripto, e conferindo valor de mercado a elas.

Se as teses que sustentam essa filosofia estão certas, só o tempo vai dizer. Mas, por agora, vale ter em mente a advertência do matemático Nassim Nicholas Taleb, autor de A Lógica do Cisne Negro, uma bíblia sobre crises econômicas. Ele disse em junho: “A expressão jornalística ‘Inverno Cripto’ é traiçoeira. Ela implica transitoriedade e, pior, reversão de alguma tendência. Não, esse inverno pode não ser passageiro. Pode se degradar numa era glacial permanente, carregada de extinções”.

UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Quais as novas regras para tirar férias, segundo a Reforma Trabalhista

Quais as novas regras para tirar férias, segundo a Reforma Trabalhista Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz

Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz