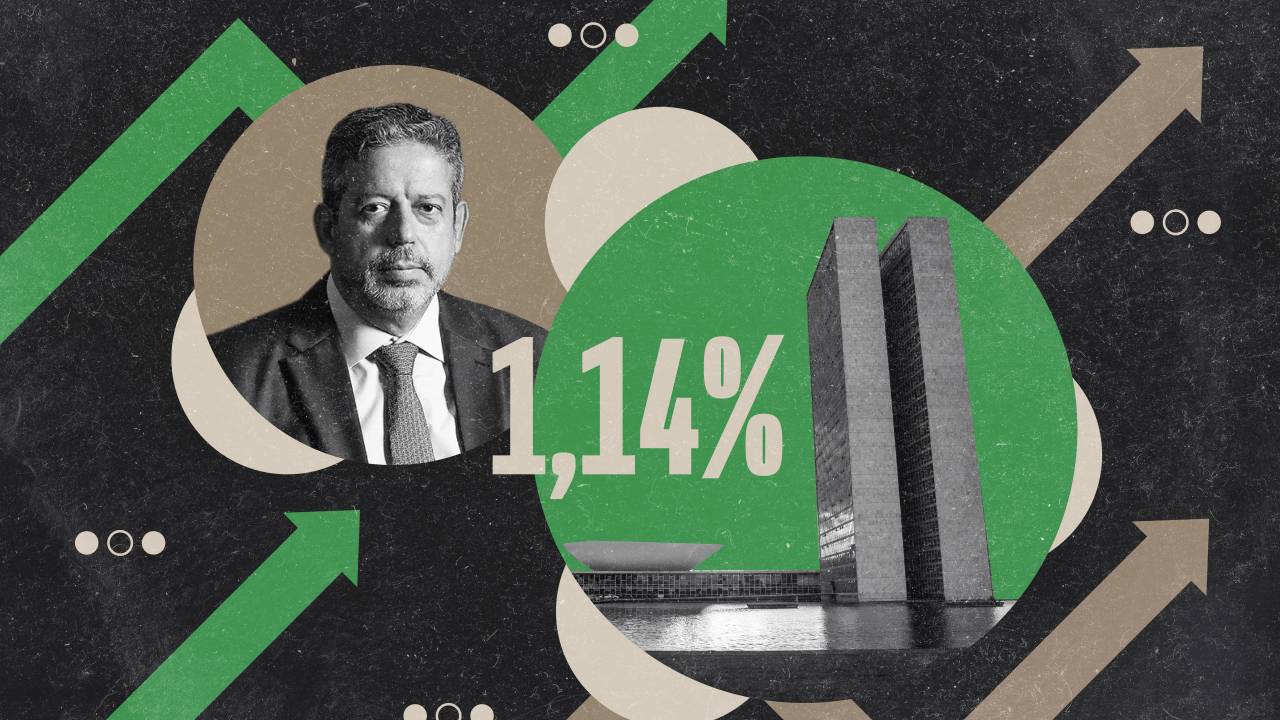

Ibovespa sobe 1,14% após Lira indicar um final feliz para a novela dos precatórios

Presidente da Câmara fala em "vitória tranquila" da PEC que busca solucionar as contas do governo, e anima o mercado. Lá fora, Fed anuncia a primeira fase do corte nos estímulos.

A bolsa se afastou da instabilidade do exterior e se segurou em Arthur Lira para subir 1,14%, aos 113.455 pontos. O presidente da Câmara afirmou que a PEC dos precatórios “está mais consolidada” e que deve ser aprovada logo. “Acredito numa vitória tranquila na PEC dos precatórios na próxima semana”, afirmou durante uma entrevista à CNN Rádio.

Só para refrescar a memória: o governo precisa pagar R$ 89 bilhões em precatórios em 2022. Acontece que o planalto está trabalhando com um orçamento total de R$ 96 bilhões para as chamadas despesas não obrigatórias (as que não são salários ou aposentadorias – ou seja, que podem ter qualquer destino). No começo de agosto, o ministro Paulo Guedes soltou uma bomba dizendo que o governo queria parcelar o pagamento dos precatórios para abrir espaço a um Bolsa Família mais turbinado – a tacada eleitoreira de Bolsonaro para 2022. Na época, o mercado não gostou da proposta, que tinha cara de calote.

No mês passado, o Congresso deu uma mexida na PEC e propôs o pagamento de R$ 40 bilhões dos precatórios previstos para 2022 seja feito no ano que vem mesmo; enquanto os outros R$ 50 bilhões ficariam para 2023. Essa solução, sim, agradou mais o mercado. Principalmente porque há a expectativa de determinem um teto anual para esse tipo de pagamento.

Agora, com a sinalização de que a PEC deve ser aprovada, os investidores deram uma animada extra, e seguraram o Ibovespa no azul. E quem se destacou no pregão foi o Banco Pan, que disparou quase 10%. As ações estão se recuperando do último pregão, quando caíram 8,07%.

Já a Vale figurou entre as derrotadas do dia, após duas quedas seguidas do minério de ferro que somam uma perda de 8,21%. Os papéis da companhia caíram 2,96% e arrastaram junto as ações da CSN (-1,60%) e Usiminas (-1,33%).

Lá fora, como dissemos no início, o clima foi conturbado. Veja agora por quê.

FED começa a fechar a torneira

Demorou, mas esse dia chegou: o Federal Reserve já tem planos mais claros para o início da retirada dos estímulos econômicos, que começaram lá no início da pandemia.

Diferentemente das últimas atas, nas quais o banco central americano dizia estar decidindo o que fazer com a injeção mensal de US$ 120 bilhões nos bancos americanos, agora já têm até o valor do primeiro corte, veja só..

De acordo com o Fed, o processo de “tapering” (que é a retirada desse estímulo financeiro) pode começar entre novembro e dezembro, caso batam o martelo de vez sobre o tema durante a reunião que acontece no mês que vem. Vale lembrar: o mercado esperava, desde agosto, que novembro seria o Mês D.

Bom, para este início de tapering, o Fed falou em uma redução de até US$ 15 bilhões. Ou seja, a compra de títulos passaria para US$ 105 bilhões mensais. O que não deve mudar tão cedo é a taxa de juros, que se mantém próxima de zero (entre 0% e 0,25%) desde os tempos das máscaras de pano.

Já o ritmo em que a fonte de dinheiro vai secar já é uma outra história. O valor dos próximos cortes será determinado ao longo dos próximos meses.

O banco central dos EUA também falou sobre um assunto que vem preocupando o mercado: a inflação. Os membros do Fed ainda defendem que a alta nos preços é transitória, mas já assumem que ela vai se manter elevada até o final do ano.

Coincidência ou não, hoje saiu o CPI, o índice de preços ao consumidor dos EUA. O indicador avançou 0,4% em setembro em relação a agosto – um pouco acima da expectativa de +0,3%. Já na comparação com o ano anterior, os preços aumentaram 5,4% (no caso, a projeção era de +5,3%).

Os preços subiram menos na chamada “inflação núcleo”. Ela mede a evolução dos preços excluindo alimentos e energia, que são mais voláteis – ainda mais agora com o petróleo nas alturas. Na análise mensal, essa inflação nuclear subiu 0,2%; na anual, a alta foi de 4%.

Para comparar: no Brasil, o IPCA de setembro subiu 1,16% e o acumulado dos 12 meses já chegou nos dois dígitos: 10,25%.

Ou seja: a inflação por lá não está tão feia. Mesmo assim, ela ainda preocupa Wall Street.

Tanto os índices gringos começaram o dia no negativo – digerindo os dados da inflação e se preparando para o posicionamento do Fed. Depois da ata sobre o tapering, o mercado se animou, já que ela veio de acordo com o esperado: o Nasdaq subiu 0,73%, aos 14.571 pontos. E o S&P 500 avançou 0,31%, aos 4.363 pontos.

Hora da verdade

Hoje também foi o início da temporada de balanço das empresas americanas, com os resultados do JP Morgan e da BlackRock, a maior companhia de investimentos do mundo.

No terceiro trimestre, o JP Morgan registrou lucro de US$ 11,7 bilhões – uma alta de 24% quando comparado com o mesmo período de 2020. A receita do banco foi de US$ 29,6 bilhões, ante US$ 29,3 bilhões do ano passado.

Já a BlackRock teve lucro de US$ 1,681 bilhão, valor 23% maior que o do ano passado. A receita cresceu 15,6%, para US$ 5,05 bilhões no período.

Apesar do resultado positivo, a empresa decepcionou em outra métrica: a dos ativos que estão sob sua administração: US$ 9,46 trilhões. É mais do que os US$ 7,81 trilhões registrados no terceiro trimestre de 2020, mas US$ 180 bilhões abaixo da expectativa, que era de US$ 9,64 trilhões.

“Privatização da Petrobras”

Na entrevista à CNN, Lira também filosofou sobre o papel da Petrobras (1,06% de alta). Disse: Há uma política que tem que ser revista, porque hoje [ela] não é pública nem privada. Não seria o caso de privatizar a Petrobras? Não seria a hora de se discutir qual a função da Petrobras no Brasil? É só distribuir dividendos para os acionistas?”

Mesmo assim, ele também disse que rever a política de preços da companhia (que visa acompanhar a cotação internacional do petróleo), “não seria a melhor saída”.

Ao falar em “privatização” Lira faz uma provocação, na verdade. Ele não gosta da ideia de a estatal preferir pagar dividendos a reinvestir seu lucro na produção de mais petróleo e derivados. O problema é que todas as grandes petroleiras privadas do mundo estão fazendo justamente isso hoje: elas entendem que, num mundo coalhado de políticas de descarbonização, não faz sentido investir em projetos de longuíssimo prazo. É melhor encher os bolsos dos acionistas (grandes ou pequenos) agora e pronto.

Faz sentido uma estatal ter essa política? Não. Faz sentido o Brasil nadar contra a corrente e investir zilhões na produção de cada vez mais petróleo nas próximas décadas? Também não – faria mais sentido fazer como a China, os EUA e a União Europeia, e usar recursos do presente para viabilizar energias limpas no futuro – leia-se carros e caminhões elétricos.

Por outro lado, é justamente esse desinvestimento das petroleiras que esgana a oferta de óleo no mercado, e tem puxado os preços para cima. Pois é: não existem soluções simples para problemas complexos. E vamos que vamos.

Até quinta!

Maiores altas

Banco Pan (BPAN4): +9,68%

Banco Inter (BIDI4): +8,71%

Banco Inter (BIDI11): +7,80%

Petz (PETZ3): +6,73%

Grupo Pão de Açúcar (PCAR3): +6,72%

Maiores baixas

PetroRio (PRIO3): -3,06%

Vale (VALE3): -2,96%

CSN (CSNA3): -1,60%

Bradespar (BRAP4): -1,41%

Usiminas (USIM5): -1,33%

Ibovespa: +1,14%, aos 113.455 pontos

Em NY:

S&P 500: +0,31%, aos 4.363 pontos

Nasdaq: +0,73%, aos 14.571 pontos

Dow Jones: estável, aos 34.780 pontos

Dólar: -0,51%, a R$ 5,5091

Petróleo

Brent: -0,29%, a US$ 83,18

WTI: -0,25%, a US$ 80,44

Minério de ferro: -4,66%, US$ 124,17 no porto de Qingdao (China)

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever Energia elétrica fica mais cara em SP a partir de sexta-feira

Energia elétrica fica mais cara em SP a partir de sexta-feira Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97%

Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97%