Bye-bye, Brasil: entenda a migração de empresas e investidores para as bolsas americanas

Cada vez mais empresas brasileiras decidem abrir capital em Nova York – ou planejam mudar suas ações para lá. Conheça os riscos e saiba como aproveitar a tendência.

O mercado financeiro é como um desfile de moda. Se você é uma empresa de capital aberto, quer que suas ações caminhem pelas passarelas mais badaladas do mundo. E se é investidor, faz de tudo para seu dinheiro sentar na primeira fila e acompanhar as novas tendências em primeira mão.

Tal como as semanas de alta costura, as bolsas de valores estrangeiras por muito tempo foram ambientes exclusivos, para um público bem específico – e absurdamente endinheirado. Até não muito tempo atrás, um brasileiro com ações na bolsa americana talvez tivesse ido de jatinho particular para abrir a conta por lá antes de começar a investir. E empresas nacionais nem cogitavam fazer seus IPOs fora daqui. Não é mais assim. Investidores comuns já têm todas as ferramentas necessárias para operar no centro financeiro do planeta, e empresas nacionais começam a ocupar Wall Street.

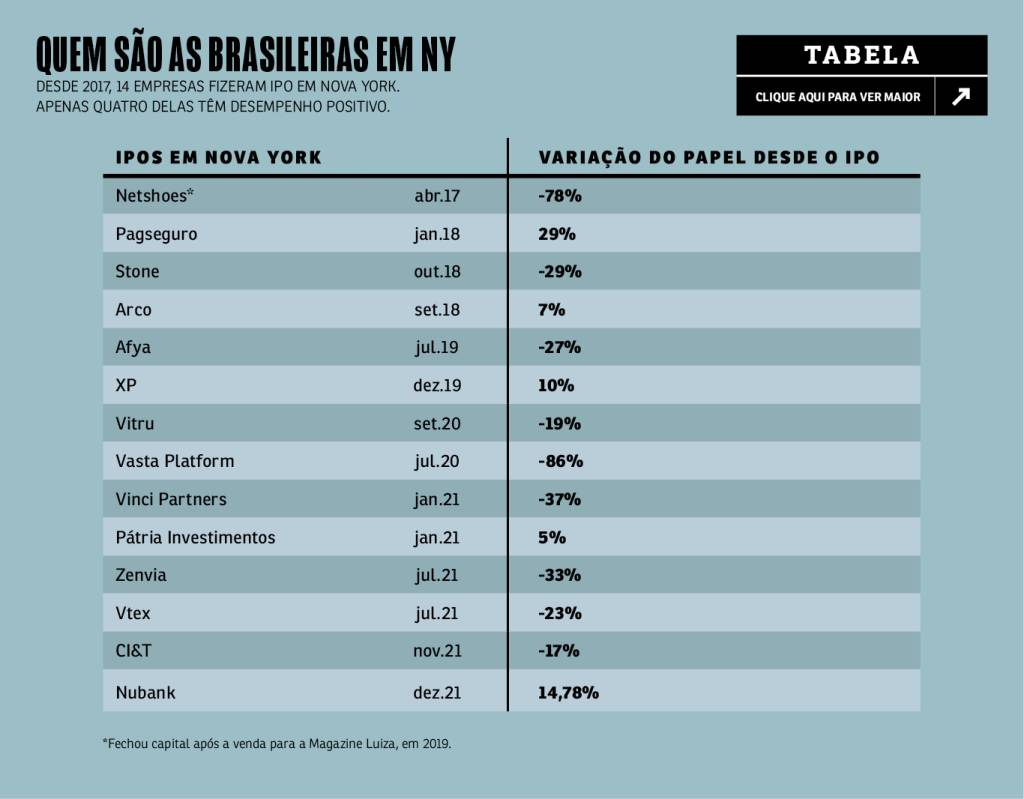

A pioneira a abrir seu capital em Nova York, dando um bypass na B3, foi a Netshoes, em 2017. PagSeguro e Stone fizeram o mesmo logo depois. Mas ainda parecia algo exótico. O choque mesmo veio no final de 2019, quando a XP – a corretora que se tornou quase sinônimo do crescimento da bolsa brasileira – fez seu IPO numa americana. E agora veio o golpe de misericórdia: o Nubank, a fintech com valor de mercado de banco gigante, decidiu registrar suas ações lá fora.

Só neste ano, então, são seis IPOs de companhias brasileiras em Nova York. Além de Nubank, Vinci Partners, Pátria Investimentos, Vtex, Zenvia e CI&T foram buscar dinheiro estrangeiro direto na fonte.

Não significa que todas as companhias tenham desistido do Brasil, já que outras 45 listaram suas ações na B3 só em 2021. Mas a diáspora dos IPOs está crescendo. Já são 13 companhias brasileiras expatriadas. E a fila de espera vai se avolumando. Inter, Natura, Locaweb, Americanas e JBS, empresas hoje na B3, têm planos de sair do Brasil, cada qual num estágio de maturidade.

Me dêêê motivo…

O valor de mercado das empresas listadas na NYSE e na Nasdaq, as duas bolsas americanas, soma US$ 50 trilhões. A B3 tem US$ 1,2 trilhão, o que faz dela a 19ª, atrás da bolsa de Teerã. Se você está se sentindo pequeno, pense na Euronext. Essa bolsa só ocupa a quarta posição, com US$ 7,3 trilhões, porque congrega Amsterdã (a mais antiga do mundo), Paris, Bruxelas, Dublin, Lisboa e Oslo. Sozinhas, cada uma delas seria irrelevante em termos globais.

E tamanho é documento no mercado financeiro. Quando você é uma empresa em busca de muito dinheiro, precisa pescar em um lago maior. Não só. Você também deve oferecer uma boa garantia às pessoas que lhe deram muito dinheiro em troca de suas ações – a garantia de que eles conseguirão vendê-las rapidamente caso desistam do seu negócio, aquilo que os economistas chamam de “liquidez”. Quanto mais grana flui por uma bolsa, maior a nossa amiga liquidez. Na B3, negociam-se US$ 5,5 bilhões por dia. Na NYSE, US$ 170 bilhões. Na Nasdaq, US$ 240 bilhões.

Esse é um dos motivos que têm levado empresas do mundo todo, não apenas brasileiras, para Nova York. O Alibaba, mamute do e-commerce global com sede na China, abriu seu capital na NYSE. A Didi, concorrente asiática da Uber e dona da 99 aqui no Brasil, também. Idem para o argentino Mercado Livre. Dos 198 IPOs que rolaram nos EUA só em 2020, 51 foram de empresas estrangeiras.

As companhias tendem a fazer esse movimento porque querem ser comparadas com suas concorrentes globais. Estar no centro do mundo as coloca sob o holofote de analistas financeiros, gestores de fundos e megainvestidores. A técnica tem funcionado. Warren Buffett, a lenda viva do mercado, se tornou acionista da Stone e do Nubank.

A Stone e a PagSeguro queriam ser comparadas com o PayPal, não com a Cielo (que já amargava um tombo descomunal lá em 2018). Inter e Nubank buscam competir com pares mais digitais, e não paralelos com os bancões brasileiros.

Vale o mesmo para a XP. A corretora de Guilherme Benchimol foi criada à imagem e semelhança da americana Charles Schwab, como uma plataforma de investimento mais amigável aos usuários. Hoje, as duas são avaliadas da mesma maneira pelos investidores, considerando o indicador Preço/Lucro. O P/L é a divisão do valor somado de todas as ações da companhia pelo lucro que ela deu nos últimos 12 meses. Ele mostra quantos anos desse lucro são necessários para chegar ao tal valor somado dos papéis. XP e Charles Schwab empatam hoje nesse quesito. O P/L de ambas flutua ao redor de 30 – uma amostra de que o mercado global coloca ambas no mesmo patamar.

A corretora, diga-se, tem valor de mercado de US$ 16 bilhões – seria a décima maior empresa da bolsa brasileira se estivesse aqui. O problema é que ela dificilmente teria atraído investidores o bastante para conseguir uma avaliação dessa magnitude, já que menos fundos gringos topam investir fora dos EUA.

Mas o que acaba pesando mais na decisão de imigrar, no fim das contas, é outro fator. Até agosto, empresas brasileiras podiam emitir ações de dois tipos: ordinárias, com direito a voto, e preferenciais, sem direito a voto, mas que, em troca, dá direito a uma parcela um pouco maior dos dividendos. E cada ação ordinária dava direito a um voto.

A bolsa brasileira, por sinal, vinha incentivando que empresas emitissem só ações ordinárias, dando condições iguais a todos os investidores. É uma condição sine qua non da B3 para companhias que quisessem fazer parte do chamado Novo Mercado, uma espécie de certificado da bolsa para empresas com boa prática de governança corporativa. E muitas passaram a fazer isso – Vale e Ambev, por exemplo, deixaram de ter ações preferenciais (quem possuía esses papéis os viu convertidos em ações ordinárias).

Mas isso é um problema para certas empresas. Quando uma companhia em fase de crescimento faz IPO, ela vende ações para captar dinheiro e financiar essa expansão. Quem vende essas ações é o fundador, que passa a ter uma participação menor no negócio. Se cada papel equivale a um voto, chega uma hora em que ele pode perder o controle da companhia.

Nos Estados Unidos é diferente. As ações ordinárias são divididas em classes, normalmente A e B. Não há um limite para o número de classes: o Google, por exemplo, tem ações de classe A, B e C. O lance aqui é que cada casta tem privilégios distintos. Um tipo de ação segue a regra “um papel, um voto”, enquanto outras dão direito ao chamado voto múltiplo – tipo dez cada uma.

Dessa forma, Mark Zuckerberg tem 14% das ações da Meta (ex-Facebook), mas 58% do direito a voto. No caso da XP, os acionistas controladores têm 21,7% das ações, mas 68% dos papéis com poder decisório. E para quem atua no setor financeiro do Brasil isso é ainda mais importante: o Banco Central determina que controladores continuem efetivamente no controle, com pelo menos 50% das ações com direito a voto.

Foi o voto múltiplo o que motivou o plano do Inter de sair da B3 e ir para Nova York. O banco quer listado na Nasdaq e avançou no processo, mas precisou tirar o time de campo e adiar o projeto.

“A gente fez o IPO no Brasil em 2018 e mais três follow-ons [novas vendas de ações]. Com isso, o controlador foi diluído. Para crescer tanto em crédito quanto em M&A [fusões e aquisições], seria importante que tivesse a troca de ações, para que não se perca o 50% + 1 com ações com direito a voto”, explica a CFO do banco, Helena Lopes Caldeira.

O plano de imigração veio em maio e os acionistas aprovaram formalmente no final de novembro. O problema é que, na hora H, a maioria pediu o valor das ações em dinheiro. Nisso, o projeto precisou ser adiado. A Americanas comunicou ao mercado um plano parecido, mas o processo não avançou na mesma velocidade.

O risco de perda de mais companhias para bolsas no exterior fez o Congresso aprovar uma medida provisória para permitir que empresas brasileiras tenham ações de voto plural. Pelas novas regras, será possível emitir ações que deem direito a dez votos. Mas a lei só vale para novos IPOs – as empresas que já estão na bolsa não contam com o privilégio.

Outros países viveram esse dilema. Itália e França, por exemplo, passaram a adotar o voto plural para frear a fuga de mais companhias. Em 2019, logo depois da ida de PagSeguro e Stone, a B3 elaborou um estudo em que discutia as vantagens e desvantagens de adotar duas classes de ações com direito a voto.

Dois anos depois, a proposta saiu do papel. O projeto foi enviado ao Congresso em março e sancionado em agosto (a toque de caixa para os padrões de Brasília), mas ainda não foi adotado por nenhuma companhia. O que segue firme mesmo é a imigração para Nova York.

Deu pra ti…

São as techs que mais se beneficiam do instrumento do voto múltiplo. O nome hoje não se refere exatamente a empresas de tecnologia (Apple, Microsoft), mas a companhias com alto potencial de crescimento, e não existe isso hoje sem que haja alguma tecnologia envolvida. O crivo vale para a XP, que criou um bom sistema para comprar e vender ações pelo celular, para a PagSeguro, que usou a capilaridade de suas maquininhas para virar uma instituição de microcrédito, vale para o Inter, que é banco e e-commerce ao mesmo tempo.

Esse tipo de empresa precisa vender grandes fatias de si mesmas para financiar a expansão do negócio. O Inter quer captar para crescer nos EUA , por exemplo, tem um plano de internacionalização que já dá os primeiros passos nos EUA, isso enquanto precisa de mais dinheiro para crescer no Brasil. Aqui, o principal problema é a falta de recursos para conceder crédito. O Nubank, que ainda opera no prejuízo, também queima caixa para financiar crescimento, que já vai além das fronteiras brasileiras – o banco atua na Colômbia e no México.

Todas as empresas que saíram do Brasil para as bolsas americanas, no fim das contas, têm uma pegada tech, à exceção de Vinci Partners e Pátria, duas empresas de investimento.

Mas existe um outro grupo de companhias nacionais cobiçando o mercado americano. São as grandes empresas com atuação multinacional, que geram mais receita em dólares do que em reais – companhias que há tempos são maiores lá fora do que no mercado doméstico.

O maior expoente dentro desse gênero é a JBS. Dos R$ 92 bilhões de faturamento da companhia dos irmãos Batista, só 25% vem do Brasil. A multinacional é a maior processadora de carnes do mundo – e o grosso da produção já está nos Estados Unidos, depois de ela ter comprado marcas líderes do mercado local.

Desde 2016, a empresa anuncia o plano de listar suas ações em Nova York, mas não consegue tirá-lo do papel. Naquele ano, o BNDES, que tem 25% das ações da companhia, barrou a operação. Três anos depois, os planos foram ressuscitados, mas esbarram nos imbróglios judiciais da família Batista. Em maio, a companhia considerou desafiador tirar o plano do papel ainda em 2021, mas reafirmou que o projeto seguia de pé.

Em novembro, foi a vez da Natura anunciar um projeto semelhante: depois de adquirir as gringas Avon, The Body Shop e Aesop, a companhia brasileira passou a gerar 70% de sua receita no exterior. A mudança das ações para a zona sul de Manhattan ocorreria no ano que vem, segundo executivos da companhia. Roberto Marques, o CEO, disse que o objetivo é reforçar a posição da Natura como uma empresa global, “amplificando e sustentando essa agenda por meio de uma carteira de investidores mais ampla e aumento de liquidez das nossas ações”.

A vantagem aqui não é a regra de governança mais amigável, mas a redução dos problemas com o câmbio e com a incerteza política do país, que acaba atingindo as ações. Quando o real desvaloriza, o preço dos papéis em dólar periga cair até quando o valor delas em moeda nacional sobe. Uma situação desconfortável para quem busca megainvestidores no mercado internacional.

E a fila tem tudo para aumentar à medida que outras companhias da B3 passam a ser mais globais e menos brasileiras. A Marfrig, por exemplo, também gera mais de 70% da sua receita na América do Norte, e está entre os quatro maiores produtores de carne de lá (junto com Tyson Foods, Cargill e a própria JBS). Mais de uma vez, o controlador da empresa, Marcos Molina, afirmou que um IPO nos EUA era uma possibilidade, ainda que não exista um projeto aprovado para isso.

Há também a Weg, com 53% da receita vindo de fora. Sem falar nas exportadoras de grosso calibre, como a Vale.

Nenhuma delas está isolada do dinheiro estrangeiro, pelo contrário. Todas têm ADRs em Nova York, as versões americanas dos BDRs, os recibos de ações. Mas, se elas quiserem disputar de verdade a atenção do investidor estrangeiro, tem que ser de igual para igual, com ação colhida na fonte. Então a pressão por trocar a nossa bolsa pelas dos EUA também age sobre as gigantes mais bem estabelecidas daqui.

Riscos e taxas

Uma segunda reação brasileira ao êxodo de IPOs foi justamente os BDRs. Algum banco compra ações de empresas gringas e deixa num cofre. Aqui, ele vende um “vale-ação” e ganha dinheiro cobrando taxas pelo serviço. O instrumento já existia há anos, só que o acesso era restrito a investidores com mais de R$ 1 milhão em aplicações financeiras. Além disso, empresas brasileiras listadas no exterior não podiam ter BDRs negociados no Brasil, só ações para valer.

Mas a Comissão de Valores Mobiliários mudou essas duas determinações há um ano. Foi o que permitiu a XP e Stone passarem a empacotar suas ações gringas em recibos no Brasil. E graças à nova regulação o Nubank está fazendo o IPO nos EUA e a emissão de BDRs no Brasil ao mesmo tempo. Pois é. Se não deu para prevenir a fuga de empresas, o jeito foi remediar.

Mas e para quem investe? Vale a pena ter uma parte da carteira em BDRs? Antes de tomar sua decisão, você precisa se lembrar de um perigo. As ações listadas na B3 lidam com apenas um risco: o do desempenho do papel. Com os BDRs, seja de empresas brasileiras ou gringas, há um fator adicional: o câmbio.

A moeda americana orbita os R$ 5,50. Uma eventual queda ao patamar de R$ 5,00 exigiria da sua ação uma alta adicional de 10% só para você ficar no zero a zero. Essa é a valorização que a XP acumula na Nasdaq desde o IPO.

Um derretimento do dólar é algo improvável para o curto prazo, mas não impossível para o longo. Quem entrou no mercado nos últimos tempos nem lembra, mas a moeda americana caiu 57% entre 2003 e 2011. Um ano antes do fenômeno, as previsões eram unânimes: o dólar seguiria subindo loucamente (um processo que tinha começado em 1999). Erraram.

Há uma outra diferença. Quando você investe em ações de uma empresa brasileira na B3, você pode ter isenção sobre os lucros. Vale para quem vende menos de R$ 20 mil por mês em ações. A companhia pagou dividendos? Também não há cobrança de imposto – ainda que o governo tenha planos de mudar essa regra.

No caso dos BDRs, as benesses não se aplicam. Se o seu recibo de ação da XP ou da Tesla subiu e você decidiu colocar uma grana no bolso, 15% vai para o governo, independentemente do valor da operação. Já a taxação de dividendos conta como “rendimento recebido no exterior”, e começa quando você ganha mais de R$ 1.903 por mês com a distribuição de resultados.

Na prática, funciona assim: se você tivesse investido R$ 10 mil em ações da JBS no começo do ano, teria chegado ao final do mês de novembro com uma valorização de 40% dos papéis, ou R$ 14 mil. Como estão chegando as festas de Natal, você saca o dinheiro. Lucro de R$ 4.000. Se fossem BDRs, você lucraria só R$ 3.400.

A JBS já anunciou para este ano o pagamento de R$ 2 por ação em dividendos, que caem limpinhos na conta do feliz investidor, mesmo que ele tenha 10 milhões de ações. Na forma de BDRs, eles sofreriam uma cobrança do imposto americano de 30% mais uma taxa de mais ou menos 4% que vai para o banco emissor dos recibos e ainda o IOF (0,38%). Resultado: cada R$ 2 em dividendos virariam R$ 1,32 – uma tungada de R$ 6,8 milhões para o faceiro proprietário de 10 milhões de ações.

Não é à toa que investidores do Inter disseram não à migração e pediram o dinheiro de volta. O banco esperava pagar até R$ 2 bilhões em resgates, mas foi pouco.

Tipo exportação

BDRs podem ser menos vantajosos que ações brasileiras, do ponto de vista de risco e também dos impostos. Mas dolarizar ao menos uma parte dos investimentos é, sim, uma estratégia sábia – especialmente nos períodos em que as turbulências da economia brasileira desvalorizam a nossa moeda.

Internacionalização de investimentos tem um nome técnico: diversificação geográfica. E você não precisa necessariamente de BDRs para fazer isso. Há algum tempo, é possível abrir conta em corretoras nos Estados Unidos sem grandes burocracias ou custos, e com atendimento em português. A pioneira nessa linha foi a Avenue, uma corretora americana fundada por brasileiros, com sede em Miami. E agora o menu já está mais variado, com a Passfolio e a Stake – esta última é a que abriu o mercado americano para os australianos, e agora quer fazer a conexão também com outros países, incluindo o nosso.

Essas corretoras permitem que você tenha a ação de verdade lá fora, e não um recibo de ação. E qual é a vantagem? Em termos de custos, dá na mesma. Para comprar ações gringas dessa forma, você precisa converter o seu dinheiro em dólar – então há uma taxa de câmbio na hora de depositar e na hora de sacar. Em geral, são 2% na ida mais 2% na volta. Então acaba empatando com os 4% que os bancos emissores de BDRs cobram. E também há IOF e os 30% para o fisco americano sobre eventuais dividendos.

O que realmente faz diferença entre BDRs e ações direto na fonte é a nossa amiga liquidez. O volume médio de negociação de todos os mais de 600 BDRs listados não passa de R$ 400 milhões por dia. É pouco. A bolsa como um todo negocia R$ 30 bilhões todos os dias. E pior: quase 20% do que se negocia na forma de recibos são BDRs da Tesla.

Lembra quando dissemos que as empresas brasileiras saem daqui em parte por conta da maior liquidez do mercado americano? Então. Quem investe em BDRs acaba com esse problema. Quando o número de negócios é alto, a diferença entre o melhor preço de compra e o melhor preço de venda de uma ação costuma ser de um centavo (seja de real, aqui, seja de dólar, lá fora). Num cenário com poucas negociações, a distância entre os preços de compra e de venda fica considerável. Na prática, você acaba pagando um pouco mais do que o preço normal quando compra uma BDR, e embolsando um pouco menos na hora de vender.

Por outro lado, BDRs são cômodos. Você usa a corretora brasileira com a qual já está acostumado e aplica em reais mesmo (mesmo que os preços delas, ainda que em moeda nacional, flutuem ao sabor do dólar).

Por essas, o número de investidores pessoa física em BDR já é considerável: 266 mil. Lá fora, os números são equivalentes. A Avenue tem 400 mil contas abertas, metade delas com investidores que realmente operam.

O que pode dar errado?

Fazer um IPO é vender sonhos. Funciona quando os donos de uma empresa conseguem convencer investidores de que o dinheiro deles vai se multiplicar. A Netshoes conseguiu quando abriu seu IPO em Nova York: vendeu suas ações por US$ 18. Era muito. Prova disso é que dois anos depois ela seria comprada pela Magazine Luiza, a módicos US$ 3,70 por ação.

Ou seja: a primeira estreia de uma brasileira lá fora revelou-se um fiasco. Fechou o capital em pouquíssimo tempo. E a vida está dura para a maioria. Dos 12 outros IPOs feitos até novembro, só quatro estão no positivo – mesmo com o mercado americano como um todo operando em um patamar recorde de valorização.

O ponto é que há riscos consideráveis para as empresas que planejam uma mudança de ares. Para entender isso melhor, precisamos voltar àquela história de estar lá fora para garantir uma boa comparação com os concorrentes. No Brasil, o Inter conseguiu conquistar a confiança do mercado. Pela regra do P/L, as ações estão a um preço surreal. O índice preço sobre lucro do banco está ao redor de 1.200. Isso mostra que os investidores daqui confiam na capacidade do Inter em entregar lucros mirabolantes no futuro. Quando o lucro cresce, afinal, o P/L volta ao chão – aquele nível de 30 da XP. Achou 1.224 muito? Então saiba que o da Locaweb está em 2.500.

O P/L médio das bolsas americanas está justamente na faixa de 30. Isso quer dizer que migrar essas ações para os EUA poderá causar um choque brutal de preços – se o Inter ou a Locaweb passam a ser negociados sob P/Ls menores sem que o lucro tenha crescido, o valor da ação cai.

Para manter esses P/Ls insanos, só com muita confiança do investidor gringo. Também há o risco de essas empresas perderem parte dos investidores que já têm. Muitos, afinal, podem simplesmente não querer trocar um papel listado na B3 por um BDR ou uma ação lá fora, ainda que da mesma companhia – seja pela questão do risco cambial, seja pelas taxas e impostos extras.

Alessandro Marchesino, sócio da PwC Brasil, lembra que o mercado americano tem ainda uma outra peculiaridade: os litígios. Quando investidores se sentem lesados por uma queda abrupta das ações, costumam acionar a empresa na Justiça. É o caso da Stone, que despenca mais de 80% desde o pico de fevereiro. Agora, investidores abriram uma ação coletiva afirmando que a empresa não teria explicado adequadamente os riscos das operações de crédito que efetua.

Ainda assim, a imigração para as bolsas americanas segue como um movimento irreversível para parte das empresas e dos investidores, e isso traz consequências ruins para o longo prazo. A concentração das finanças globais em praticamente um único mercado pode fazer com que as bolsas de países emergentes encolham. O risco é mais agudo para negócios menores, que vão ter mais dificuldades de encontrar gente disposta a financiá-los.

Não é pouca coisa. Bolsas de valores locais são vitaminas para o crescimento saudável de um país. Nações minúsculas, como Namíbia, Palestina e Ilhas Seychelles orgulham-se de ter as suas, e trabalham para que elas cresçam. Com cada vez mais empresas, e investidores, se mudando para o berço esplêndido da NYSE e da Nasdaq, sobrarão apenas farelos para as pequenas – e para as médias, como a nossa. Eis o lado B da globalização financeira: the winner takes it all.

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Quais as novas regras para tirar férias, segundo a Reforma Trabalhista

Quais as novas regras para tirar férias, segundo a Reforma Trabalhista Google disponibiliza Gemini Pro e 2 TB de armazenamento de graça para estudantes

Google disponibiliza Gemini Pro e 2 TB de armazenamento de graça para estudantes