Por que tantos investidores apostam no Inter

Ele é uma Tesla brasileira: viu suas ações dispararem muito antes de entregar os lucros magnânimos que o mercado espera.

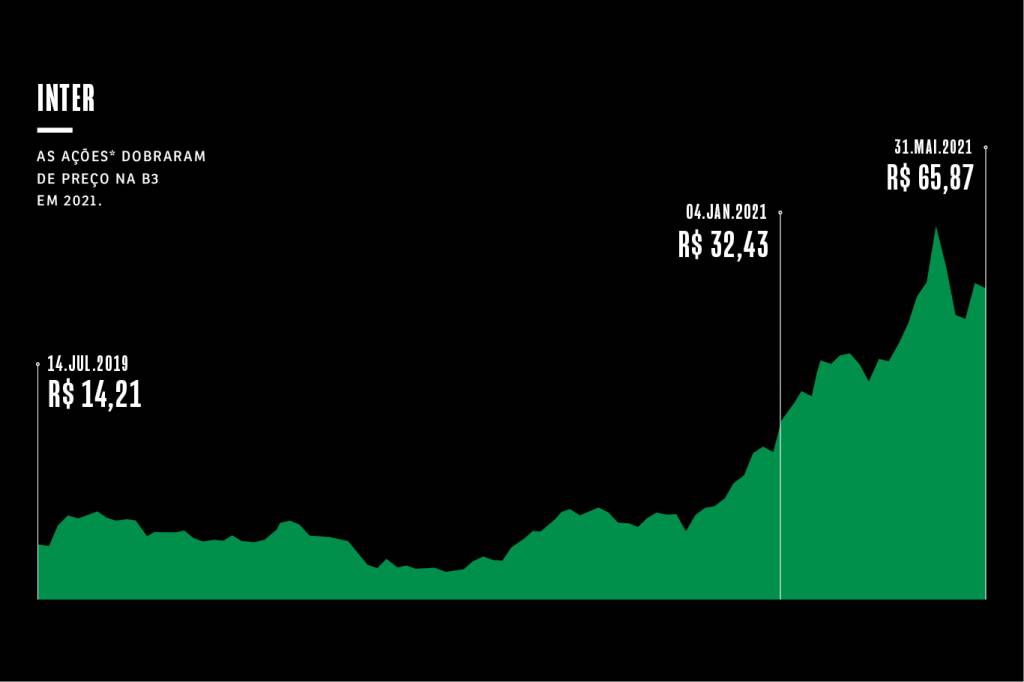

Existe um concorrente da Tesla no Brasil. Não na produção de carros elétricos, mas na velocidade meteórica com que as ações podem subir antes de a empresa lucrar os zilhões que esperam dela. É o banco Inter, que estreou na bolsa em 2018 e desde então se valorizou mais de 2.000%. Só que há três anos ele não era nada parecido com a montadora de Elon Musk. Tratava-se ainda de uma empresa regional e familiar tentando se firmar como um banco digital inovador, um dos que sobreviveriam ao fim das tarifas bancárias e dos juros de dois dígitos.

Foi uma alta na base de muita expectativa, e o mercado financeiro mede isso por um indicador chamado P/L, o preço da ação dividido pelo lucro da empresa. Esse número diz quantos anos a companhia levaria para pagar o investimento do acionista com o resultado que gerou nos últimos 12 meses. O P/L do Inter está perto de 3.000. É como zerar o calendário: Cristo nasce de novo, chegamos a 2021 e ainda faltariam 979 anos para o acionista ter seu investimento pago. Na Tesla, são “só” 600 anos. No Itaú e no Bradesco, nossos bancões de lucros bilionários, o P/L é 14 (um patamar saudável, vale lembrar).

Claro, não é essa a conta que a Faria Lima faz para apostar no Inter. O que investidores enxergam é uma empresa jovem, no estágio inicial de crescimento, e que vai queimar dinheiro a rodo para dar lucros exponencialmente maiores lá na frente. Se der certo, o P/L cai e passa a ser contado em escala humana. É assim com startups de tecnologia que surgem do zero em uma garagem ou num dormitório de faculdade. Só que a história do Inter não poderia ser mais diferente.

No começo, ele era Intermedium, uma financeira criada em 1994 pela Família Menin, a dona da MRV, para apoiar as atividades da construtora mineira. Grosso modo, ela concedia o financiamento imobiliário ou fazia hipoteca reversa (o esquema de deixar seu imóvel como garantia para pegar crédito barato). Funcionava na era pré-fintechs, quando buscar taxas mais baixas e serviços menos burocráticos era uma tarefa hercúlea. Aí o sistema financeiro começou a mudar. Startups decidiram oferecer serviços pelo smartphone e sem que você precisasse implorar para gerentes de banco por taxas menores ou atendimento melhor. Se para os cinco bancões (Itaú, Bradesco, Santander, BB e Caixa), que têm 80% dos depósitos de clientes no país, era inevitável criar apps e mudar o jeito de vender produtos financeiros, imagine para instituições menores como o Inter.

O primeiro passo firme foi dado lá em 2015, quando o banco lançou uma conta corrente digital, equivalente à de um bancão, mas sem tarifas, sem agências e que você abre direto pelo celular. Nessa época, o Nubank (o epítome de fintech no Brasil) era mal e mal um cartão de crédito. E foi dando certo. Só que uma coisa é abrir a conta, outra é convencer o cliente a usá-la. A concorrência era e ainda é com os Itaús e Bradescos da vida, que obtêm clientes quase que por osmose.

Seu salário, por decisão da empresa, provavelmente pinga em um deles todo dia 5 e dia 20, sem falta. Você talvez pague tarifas por essa conta e, com o dinheiro que fica lá, o banco concede crédito e cobra juros de outro cliente. Só aí já são dois jeitos de gerar receita. No cartão de crédito, ele ganha com a anuidade, com cada compra que você faz, com os juros (caso você atrase a fatura), e ainda com uma parte da taxa que o lojista paga pela maquininha. Aí tem seguro, crédito e assim por diante. Esse combo faz os grandes bancos alcançarem lucros bilionários trimestre após trimestre.

O jeito do Inter e das demais fintechs, então, foi escolher cada uma dessas receitas e tentar morder um pedaço. O Inter começou pela conta corrente, o Nubank, pelo cartão, o PagSeguro, pela maquininha. Funciona por um tempo, mas quem quisesse crescer e ser lucrativo como instituição financeira precisaria de bem mais receitas. E o Inter foi fazendo isso: ofereceu cartão de crédito, seguros… ainda faltava. Foi quando o banco de BH decidiu colocar um pé para fora do sistema financeiro.

SuperApp

Um brasileiro normal pede comida num app de delivery, faz compras em e-commerce, manda mensagem pelo WhatsApp, chama um carro no Uber e faz um Pix pelo aplicativo do banco. Se essa pessoa tiver um smartphone básico, apenas ok, trocará de tela no aparelho com a naturalidade de quem respira. Isso é perfeito para o usuário, mas péssimo para os negócios. E você sabe disso desde que se viciou em passear por feeds de redes sociais ao infinito: a capacidade de dar lucro é diretamente proporcional ao tempo que você gasta deslizando o dedão na tela. Fica fácil para o Instagram, mas não rola para o banco, cujo feed é o extrato que você rola até descobrir o quão pobre chegou ao fim do mês. Ninguém é muito a fim de ficar explorando app de banco. Eles precisam dar um jeito de prender você lá dentro, de modo que uma hora você acabe descobrindo o que ele tem a oferecer.

O Inter sacou o problema. Ele não tinha a escala dos bancões, os gerentes para vender produto, nem um feed sexy de rede social. Decidiu, então, atacar de um jeito diferente: no aplicativo do banco, dá para pagar contas e investir, claro. Mas também dá para fazer compras de tudo, pesquisar passagens aéreas e pedir um delivery para o jantar. “Nem parece banco”, e a ideia é essa mesmo. Tanto que o Inter limou o “banco” que tinha no nome até pouco tempo. Foram os chineses que estrearam essa onda de aplicativos que fazem de tudo – coisa que o mercado chama de superapp. Um deles, o WeChat, é um WhatsApp que tem um banco e todo o resto dentro. O Alipay, outro superapp com serviços financeiros, começou como a carteira digital de pagamentos do Alibaba (mesmo esquema do Mercado Pago para o Mercado Livre).

O Inter inverteu a lógica: começou como app financeiro e virou superapp faz-tudo. A ideia convenceu investidores e até concorrentes, já que a estratégia foi seguida pelo C6, cujo app tem um marketplace e agência de viagens, e ainda será replicada pelo Next (do Bradesco) e pelo banco da XP. Hoje o Inter tem 10,2 milhões de clientes. 1,7 milhão deles já fizeram compras de produtos pelo superapp. Foi preciso um incentivo, do tipo cashback (em bom português, dinheiro de volta). Do contrário, por que diabos alguém abriria o aplicativo do banco para comprar máquina de lavar, secador, fone de ouvido? Funciona assim: cada venda feita pelo Inter gera uma comissão. O que o Inter faz é devolver uma parte dessa receita a quem fez a compra. Assim, o cliente ganha um motivo para procurar o smartphone novo no Inter e não na Magalu ou nas Casas Bahia.

O Inter faturou R$ 541,8 milhões no primeiro trimestre, dos quais R$ 41,2 milhões vieram do Inter Shop. Um ano antes, essa divisão tinha gerado só R$ 1,1 milhão. A receita total no primeiro trimestre de 2020 foi de R$ 277,9 milhões, o que ajuda a dar a dimensão da intensidade e da velocidade de crescimento do banco. Alta de 94% em 12 meses. Mas ainda é pouco para quem pretende ser um banco com B maiúsculo. O lucro foi de meros R$ 20,8 milhões – ordens de grandeza abaixo dos ganhos trimestrais dos bancões.

Tech ou banco?

Com essa estratégia de ser superapp, somada ao preço exagerado das ações para uma companhia que ainda apresenta lucros tão modestos, o mercado financeiro começou a defender que o Inter fosse comparado com empresas de tecnologia, e não com bancões.

“O Inter começou como um banco digital (Banco Inter), mas está evoluindo rapidamente para uma plataforma multisserviço. Ele realmente se comporta mais como uma ação de tecnologia/crescimento”, escreveram os analistas do Itaú em abril, quando recomendaram o investimento no Inter mesmo após uma alta de 100% nos papéis só em 2021. Traduzindo: eles dizem que o Inter tem potencial de crescimento com ordens de grandeza maior que o dos bancos tradicionais.

O Inter, pelo jeito, concorda. Tanto que planeja se mudar para os Estados Unidos. Quer ter ações listadas na Nasdaq, a bolsa que hospeda as principais empresas de tecnologia do mundo, para atrair mais dinheiro gringo e também para ser visto como parte do mundo tech. Eles também lançaram o marketplace nos EUA, mas o pagamento e o cashback, por óbvio, não são ligados à conta, que é exclusivamente brasileira.

Mas não dá para dizer que o Inter sofre de escassez de dinheiro gringo, tampouco que há ceticismo do mercado, dado o P/L de 3.000. Um dos maiores investidores do Inter é o Softbank, com 15% das ações do banco desde 2019. Ter o endosso da gigante de investimentos japonesa serve como argumento de que o Inter é inovador, já que eles investem basicamente em startups (no Brasil, eles têm fatias da Gympass, da Loggi, do Quinto Andar…).

Tem, na verdade, uma questão de governança nessa migração para os EUA. Em maio, o Inter anunciou ter recebido um investimento de R$ 2,5 bilhões da Stone, a empresa de maquininhas. Ela ficará com até 4,99% do capital e terá direito a uma cadeira no conselho de administração. Lindo, já que esse dinheiro da Stone é visto como crucial, pelo mercado, para continuar financiando a expansão do Inter. Só tem um detalhe: as futuras rodadas de investimento diluiriam o controle da família Menin sobre o grupo. Nos Estados Unidos, porém, é possível emitir ações que têm mais poder de voto, o que garantiria o poder de decisão dos controladores mesmo com a diluição. O mecanismo, usado por empresas como o Google, é considerado ruim para acionistas minoritários. Os investidores brasileiros terão acesso a BDRs (os recibos de ações listadas lá fora) do Inter na B3, mas o banco ainda não explicou o que acontecerá com quem já é acionista. Os executivos do Inter não quiseram conceder entrevista.

Conclusões distintas

Ser um superapp, e não só banco, tem alguns asteriscos de pé de página. Uma das maiores preocupações de analistas é com a capacidade do Inter de rentabilizar clientes – algo típico de startups que ainda estão definindo seu modelo de negócio. O Inter, a princípio, tem uma solução quicando na sua frente. “Vemos uma demanda reprimida significativa por crédito na base de clientes do Inter, e o crédito é a via mais direta para monetizar os clientes”, escreveram os analistas do Itaú.

Em resumo: o mercado até gosta da parte tech, mas quer mesmo é ver a parte banco. Não é trivial, já que o Inter ainda precisa de dinheiro, muito dinheiro para que sua parte banco deslanche. Dos 10 milhões de clientes do Inter, 60% são considerados ativos (ou seja, usam algum serviço). 5,4 milhões têm, em média, R$ 1.300 depositados – esse valor tem crescido, mas não necessariamente na velocidade que fará a conta fechar. Daí a necessidade de mais investimentos para atrair mais dinheiro dos clientes.

Ainda assim, analistas acham que vai dar certo. O Itaú fez projeções até 2025 e espera que o Inter saia de uma carteira de crédito de R$ 9,5 bilhões para R$ 94 bilhões. O lucro, que em 2020 foi de R$ 5,6 milhões, saltaria para R$ 222 milhões em 2022 e R$ 691 milhões em 2023. Os cálculos do Goldman Sachs são menos otimistas. Os analistas do banco americano falam em R$ 202 milhões em 2022, ok, mas só R$ 436 milhões em 2023. Não à toa, o Itaú recomenda a compra dos papéis, enquanto o Goldman Sachs sugere a venda. É preciso saber a que velocidade crescerá o lucro do Inter para transformar aquele P/L milenar em um bom negócio para quem conta com uma única encarnação.

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97%

Serasa abre canal de telefone gratuito de quitação de dívidas; descontos chegam a 97% Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 A vida útil das competências: uma corrida contra o tempo na era da aceleração

A vida útil das competências: uma corrida contra o tempo na era da aceleração