Além do teto de gastos: como as normas fiscais de outros países podem inspirar o Brasil

Governos cometem abusos fiscais há mais de 2 mil anos, mas só começaram a adotar normas para combatê-los há poucas décadas. Entenda como funcionam as âncoras de gastos e de endividamento público ao redor do mundo, e como aprimorar o nosso arcabouço fiscal.

Os primeiros títulos públicos de que se tem registro foram emitidos por Dionísio. Não o deus pagão do vinho, mas um Dionísio de carne e osso, que governou a cidade-estado grega de Siracusa até sua morte no ano 367 a.C. O tirano sofria de um caso crônico de déficit primário – não arrecadava o suficiente com impostos para custear suas despesas básicas, como os soldos dos militares –, e sempre acabava pedindo dinheiro emprestado a seus cidadãos.

Na hora de devolver, ele imprimia grana. Ou melhor, reciclava, já que não havia dinheiro de papel e Guttenberg, o inventor da impressora, só nasceria dali a 1.767 anos. O tirano mandava seus credores irem ao palácio com todos os dracmas que tivessem – a moeda grega da época, feita de prata. Então, derretia a grana na fornalha e cunhava dracmas novos, com o dobro do valor de face. Duplicava o patrimônio dos cidadãos em um passe de mágica. O problema disso é que, quando há dinheiro em excesso circulando, você já sabe o desfecho: inflação.

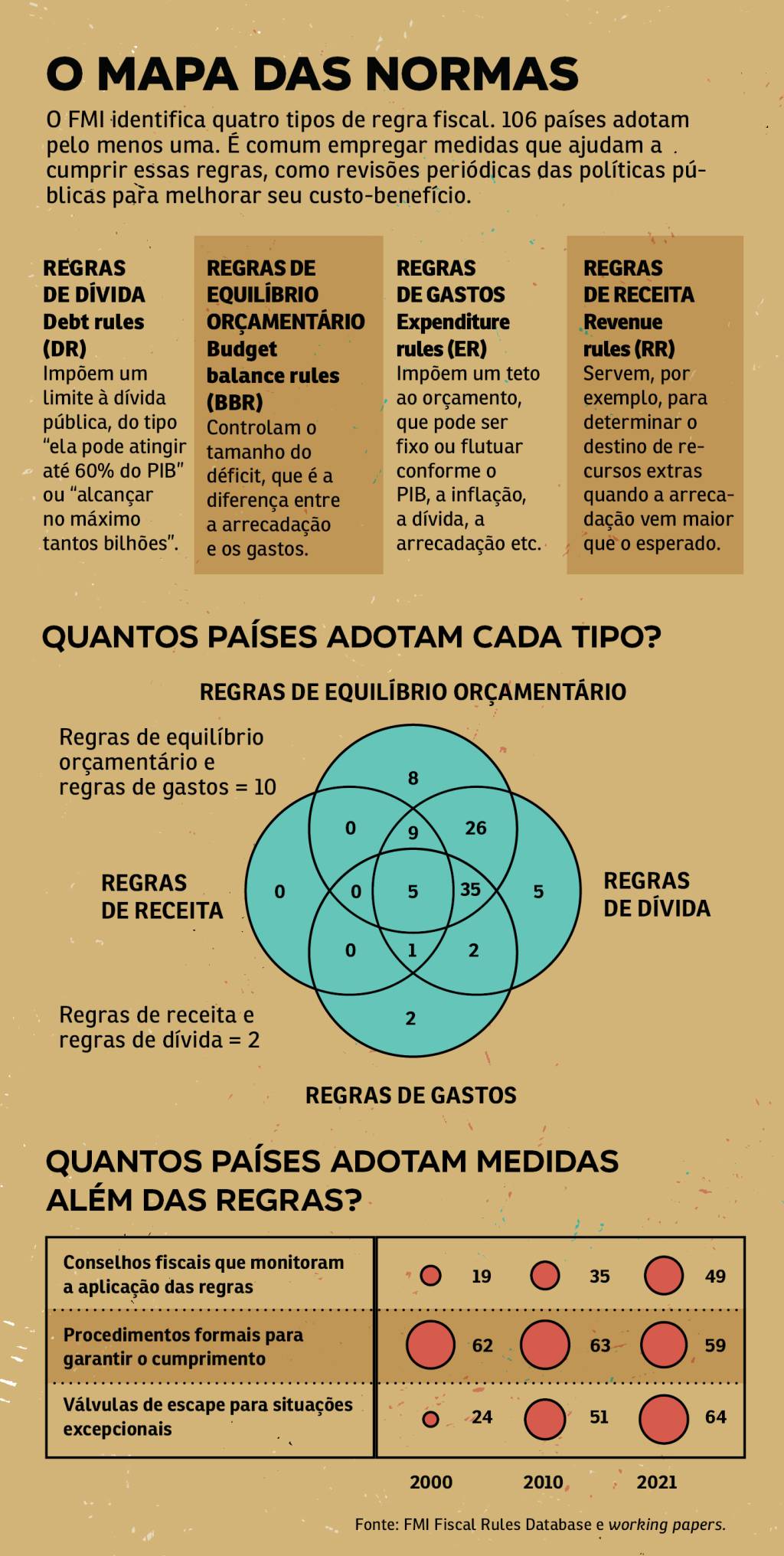

Tudo o que os abusos fiscais dionisíacos têm de antigos, as leis para combatê-los têm de recentes. Em 1990, apenas sete dos 190 países-membros do FMI adotavam algum tipo de regra fiscal (como o teto de gastos). Hoje, são 106, e o número sobe a cada ano. Justamente por serem algo tão recente, não há fórmula mágica para essas normas. Mesmo os países mais ricos e bem-resolvidos as alteram e aperfeiçoam com frequência conforme bolam jeitos melhores de pôr as contas públicas em ordem.

Isso não significa só mexer nos tetos e metas, autorizando dívidas, déficits e orçamentos maiores ou menores. “A experiência internacional mostra que é preciso combinar as regras com outros instrumentos, tais como spending reviews e fortalecimento institucional dos conselhos fiscais”, diz a economista Vilma Pinto – que é diretora da Instituição Fiscal Independente (IFI) do Senado, o primeiro conselho desse tipo no Brasil (no mundo, existiam 5 conselhos como o IFI em 1990. Em 2021, já eram 49).

Em 1990, só 7 países tinham regras fiscais. Hoje, são 106.

Em outras palavras: não adianta manter um nível platônico de austeridade no papel se 1) a pão-durice for estagnar o país em longo prazo, 2) as metas forem impraticáveis, 3) não existir um órgão monitorando a aplicação das regras, 4) não tivermos revisões periódicas das políticas públicas para o Estado decidir com o que vale a pena continuar gastando (as tais spending reviews)… É por isso que não se fala mais só em regras fiscais, e sim em arcabouço fiscal. O pacote completo.

O nosso arcabouço, hoje, funciona aos tropeços. Ele tem três elementos básicos, que não conversam bem entre si: o teto de gastos, instituído no governo Temer, a Regra de Ouro, que está na Constituição de 1988 e impede o governo de pegar emprestado para pagar despesas correntes (só vale se forem investimentos). Também temos a Lei de Responsabilidade Fiscal (LRF) de 2000, que exige a determinação de metas de déficit ou de superávit primário. Nenhuma delas chegou a 2023 cumprida, e elas batem cabeça.

“A Regra de Ouro foi criada para manter a sustentabilidade fiscal e o investimento público. Nem é preciso dizer que a dívida não está estável e o investimento público caiu”, diz Bráulio Borges, pesquisador do Instituto Brasileiro de Economia da FGV. “As metas de resultado primário da Lei de Responsabilidade Fiscal são ruins, abriram espaço para as pedaladas fiscais, e são muito pró-cíclicas [a seguir, vamos explicar o que é isso]. Além disso, elas têm um horizonte curto. Não são uma ancoragem de médio ou longo prazo. Por isso, criou-se o teto de gastos. Mas o teto foi mal calibrado. Ousou demais no encolhimento do Estado, e não deu os instrumentos necessários para viabilizar isso.”

O teto de gastos de 2016 foi muito ousado em sua expectativa de encolher o Estado. E acabou estourando.

Em suma: estamos longe do ideal. Haddad assumiu a Fazenda com a incumbência de criar um novo arcabouço – que ele deve submeter à aprovação do Congresso em abril e pôr em prática a partir de 2024. É claro que ele pode moldar essas diretrizes novas para atender aos interesses de curto prazo do PT. Mas seria um erro politizar excessivamente o debate, tratando a reforma só como uma manobra para acomodar o Bolsa Família no orçamento de Lula.

Metas mais flexíveis e as speding reviews – que Tebet já sugeriu ao assumir o Planejamento – são tendência na gringa justamente porque funcionam bem. Essa é uma oportunidade de criar algo que o Brasil nunca teve: um arcabouço que se sustente em longo prazo, capaz de acomodar as necessidades dos governos das próximas décadas sem PECs, pedaladas e outras manobras. Vejamos como outros países fazem isso, e no que vale a pena se inspirar.

Com que regra eu vou

O FMI identifica quatro tipos básicos de regra fiscal, e a maior parte dos países adota duas ou três delas simultaneamente. São as regras de dívida, de gasto, de equilíbrio orçamentário e de receita. Veja o gráfico abaixo.

As regras de dívida (DR, na sigla em inglês) limitam, é óbvio, o tamanho do passivo do país. Um jeito comum de fazer isso é usar uma porcentagem do PIB. A Polônia, por exemplo, não pode dever mais do que 60% do seu produto interno bruto – aqui, para comparar, estamos em 74,5%. O Brasil não possui uma norma desse tipo.

As regras de gastos (ER) também são autoexplicativas. Elas limitam quanto dinheiro o governo pode torrar ao todo em vez de regular o tanto de grana que ele pode pegar emprestado. Desse tipo, o Brasil tem uma, é claro. Desde que a PEC 55 foi aprovada pelo Congresso, o Estado brasileiro precisa se sustentar todos os anos usando precisamente a mesma quantidade de dinheiro que usou em 2016. O montante é atualizado para compensar a inflação, mas não há crescimento real.

Esse é um jeito de manter as contas públicas em ordem, evitando males como uma inflação descontrolada, mas não é o único. Dá para permitir, por exemplo, algum crescimento real, acima da inflação, todos os anos. Outra opção é ancorar o teto a algum indicador – torná-lo uma porcentagem fixa da arrecadação de impostos ou do PIB. Um esboço que André Lara Resende e Pérsio Árida enviaram a Haddad em janeiro deste ano prevê justamente isso: uma meta de gastos, que aumenta ou diminui na mesma proporção que o produto interno bruto. Na Espanha, por exemplo, é assim – e os gastos com seguro-desemprego e juros da dívida pública ficam fora desse teto móvel.

As regras de equilíbrio orçamentário (BBR) são o terceiro tipo. Elas existem para controlar o tamanho do déficit, que é a diferença entre quanto o governo arrecadou em impostos e quanto o governo realmente gastou ao longo do ano. Se rola gastar menos do que você arrecadou, há um superávit. Em tempo: quando se fala em superávit primário, não entra na conta o dinheiro gasto no pagamento de juros das dívidas anteriores. Um governo pode fechar o ano em déficit, já que gastou bilhões com juros, e mesmo assim registrar superávit primário, já que os gastos com outras coisas no ano não superaram a arrecadação. Na Suécia, por exemplo, a meta é a manutenção de um superávit primário equivalente a 1% do PIB.

A Regra de Ouro brasileira é entendida pelo FMI como uma BBR. Ela determina que só podemos emitir títulos públicos – pegar dinheiro emprestado – para pagar empréstimos mais antigos e fazer investimentos (coisas como estradas, portos, hospitais, enfim: tudo que faça bem para as próximas gerações). As despesas correntes, como os salários dos funcionários públicos, precisam obrigatoriamente vir da arrecadação de impostos. É um jeito de não penalizar o futuro com um passivo gerado por má-administração no presente.

Um adendo: além da Regra de Ouro, que é uma diretriz geral, nós também traçamos metas de superávit ou déficit primário – conforme reza a Lei de Responsabilidade Fiscal. Mas o FMI não considera esse regime de metas uma regra, porque as metas mudam todos os anos. Regra fiscal, mesmo, fica igual sempre, suas flutuações já estão previstas na formulação original.

Por fim, existem as regras de receita. Elas são mais raras, porque existem para decidir o que fazer quando entra mais grana que o esperado, ou para impedir a captação excessiva de dinheiro. A Austrália, por exemplo, impõe limites à carga tributária para não sufocar seus cidadãos (pisos de carga tributária também podem ser úteis em alguns casos; mais sobre isso adiante).

Em meio a esse mundaréu de regras, quais devemos usar de inspiração, e quais não se aplicam à nossa realidade? Um problema, aqui, é que cada país tem seu lugar na fila do pão da geopolítica, e as economias mais poderosas, como EUA, União Europeia e Japão, têm privilégios: podem se endividar mais do que nós sem pegar fama de caloteiro (o Japão deve colossais 262% do PIB, os EUA, 129%).

Outro ponto é que eles têm economias menos voláteis, porque exportam itens mais variados (carros, computadores, celulares, você decide) e menos suscetíveis a flutuações de demanda. Como o Brasil depende de commodities, como minério de ferro, soja e petróleo, as cotações dessas matérias-primas em baixa no mercado global têm o poder de jogar o país no buraco. E nosso arcabouço precisa prever, de antemão, jeitos de lidar com esses momentos de vacas magras – jeitos que, veremos, envolvem algum endividamento. Como equilibrar as duas coisas?

Rolando a dívida

Se a dívida pública brasileira alcançar uma porcentagem muito alta do PIB – os 74,5% atuais já são motivo de alerta no caso de países em desenvolvimento –, os investidores vão começar a duvidar da nossa capacidade de pagá-la. E essa é uma profecia autorrealizável: se ninguém põe grana aqui com medo de calote, não conseguimos pegar emprestado dinheiro suficiente para rolar a dívida (pagar os credores antigos com empréstimos novos) – e acabamos dando calote mesmo.

A opção, nesse caso, é apelar para o método dionisíaco: fazer dinheiro fresco para pagar os títulos públicos que estão vencendo. É justamente o que a Argentina fez em anos recentes. Isso criou uma inflação anual de 95% e tornou o peso uma moeda que ninguém mais aceita. Tanto que a Argentina precisa fazer dívida em dólar, com o inconveniente de não contar com impressoras de dólares. Ou seja: imprimir dinheiro para pagar dívida pública é algo tão suicida quanto dar calote.

Se a dívida vai crescendo, então, maior é o risco percebido por quem tem dinheiro a emprestar (bancos e investidores em geral). Com isso, mais altos precisarão ficar os juros para convencer essa gente de que vale a pena correr o risco de emprestar para um governo sem freios de gastos. E juros altos obrigam o Tesouro a se endividar ainda mais para pagá-los. É uma bola de neve.

Os EUA estão sujeitos a essa bola? Sim, claro. Eles têm até um relógio da dívida pública, em Nova York – um outdoor estilo “impostômetro” que os liberais mais austeros acompanham horrorizados. Mas como o dólar é a grande moeda de reserva do planeta (os títulos públicos americanos são procurados por bancos, empresas e governos de outros países como uma forma de poupança), sempre tem gente disposta a rolar a dívida deles.

O “teto de gastos” dos EUA é um “teto de dívida”. O governo tem liberdade para gastar, mas não pode ultrapassar um certo patamar de endividamento. Qual patamar? Bom, desde 1960 a Casa Branca negociou com os parlamentares 78 elevações desse teto. Em 2010, no governo Obama, ele estava em US$ 14,2 trilhões. Em 2023, US$ 31,4 trilhões. E já foi para as cucuias novamente. Biden precisa negociar com o Congresso americano (que é controlado pelos republicanos) para conseguir mais um chorinho.

Os EUA já elevaram o próprio teto de dívida 78 vezes.

Não temos moral monetária para dar uma de EUA. Por isso, é essencial impor limites claros para o endividamento do Brasil. O problema é que, às vezes, é necessário endividar-se.

Em 1933, durante a Grande Depressão, Roosevelt – recém-empossado como presidente dos EUA – endividou-se a perder de vista para financiar a construção de estradas, portos, rodovias, hidrelétricas etc. Essas obras davam emprego a operários que antes estavam na sarjeta. Com os salários, eles compravam comida, brinquedos, carros e móveis, aquecendo todos os setores da economia. De carona nessa espiral de prosperidade, o governo passava a arrecadar mais com os impostos sobre renda e consumo (afinal, havia mais renda e consumo). Assim, a Casa Branca foi pagando os empréstimos que havia pegado lá atrás.

Um problema de muitas regras fiscais é que elas impedem esse tipo de medida. No jargão economês, são as regras pró-cíclicas. Elas determinam gastar mais em períodos de expansão econômica e menos em momentos de contração. Isso acaba reforçando, sem querer, os problemas que estão arrastando a economia para o buraco. Se Roosevelt precisasse ter respeitado um teto de dívida atrelado ao PIB em 1933, esse teto teria estado baixíssimo, porque a Grande Depressão havia devastado os EUA. E, nesse cenário, com investimentos engessados, ele não teria conseguido pôr em prática sua manobra keynesiana para ressuscitar o país.

O Chile adotou uma solução exemplar para esse problema – “exemplar” porque eles também são um país sul-americano emergente que depende de uma commodity (cobre). Ou seja: as soluções deles podem inspirar as nossas.

A regra fiscal básica do Chile nasceu em 2001 como uma meta de superávit de 1% do PIB ao ano. Em 2009, essa alíquota caiu para 0,5%. Mas o importante não é só o superávit, e sim o que o Chile faz com ele: guardar, em vez de torrar. “É a fábula da cigarra e da formiga”, resume Bráulio, da FGV. De maneira muito simplificada, a norma faz com que o governo armazene dinheiro nos verões econômicos e se dedique a diminuir sua dívida pública, de modo a ter reservas e alguma margem para se endividar quando a cotação do cobre cair e chegar o inverno. Nessa hora, entra em ação uma válvula de escape, e o país não precisa cumprir o superávit. Isso torna o arcabouço fiscal anticíclico: ele abre a torneira quando o país vai mal e fecha quando vai bem.

Algo nessa linha pode fazer bem para o Brasil, principalmente considerando que o petróleo, além de ser finito, é um pesadelo ambiental e vai sair da cena energética em algum momento. Nossa extração deve crescer 80% até 2030 – de 2,9 milhões para 5,2 milhões de barris por dia –, um convite à festança orçamentária. Mas, em longo prazo, todos os carros e caminhões serão elétricos, e a demanda vai desabar.

Seria sábio ligar o modo cigarra chilena e poupar um pouco para não deixar as próximas gerações na mão. Uma opção interessante (entre tantas possíveis) é usar uma regra de receita – que determine um montante mínimo para a arrecadação de impostos em cada setor. Isso garantiria que esse bônus da Petrobras será guardado, e não desperdiçado tapando o buraco de alguma isenção tributária populista lá na frente, em 2028 ou 2029. A Noruega, por exemplo, usou suas receitas de petróleo e gás para montar o maior fundo soberano do mundo, e hoje o país detém 1,3% de todas as ações disponíveis no planeta (incluindo as de várias empresas brasileiras). É uma poupança de 1,4 trilhão de euros, espalhada pela economia global.

Moral da história: cumprir regras fiscais não deve ser um fim em si mesmo, e sim uma consequência natural de um país bem administrado – que faz poupança nos tempos de vacas gordas e revisa suas políticas públicas periodicamente. Um bom arcabouço não é só algo que o presidente atual precisa se espremer para cumprir. A ideia é que, uma vez em ação, ele crie condições para que os presidentes do futuro não tenham dificuldade nenhuma em cumpri-lo. Quando a bola de neve da responsabilidade fiscal começa a rolar do jeito certo, ela não sufoca o bem-estar de quem está vivo hoje. Ela garante o bem-estar de quem estará vivo daqui a um século. Coisa a que nós, com nosso problema crônico de continuidade entre governos, precisamos nos atentar. Dançam as cadeiras em Brasília, mas o Brasil continua aqui.

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento Nova isenção do IR: entenda como ela impacta sua renda

Nova isenção do IR: entenda como ela impacta sua renda Governo restringe antecipação de saque-aniversário do FGTS

Governo restringe antecipação de saque-aniversário do FGTS 1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais

1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais USP fecha parceria com o Google e cria cátedra especializada em inteligência artificial

USP fecha parceria com o Google e cria cátedra especializada em inteligência artificial