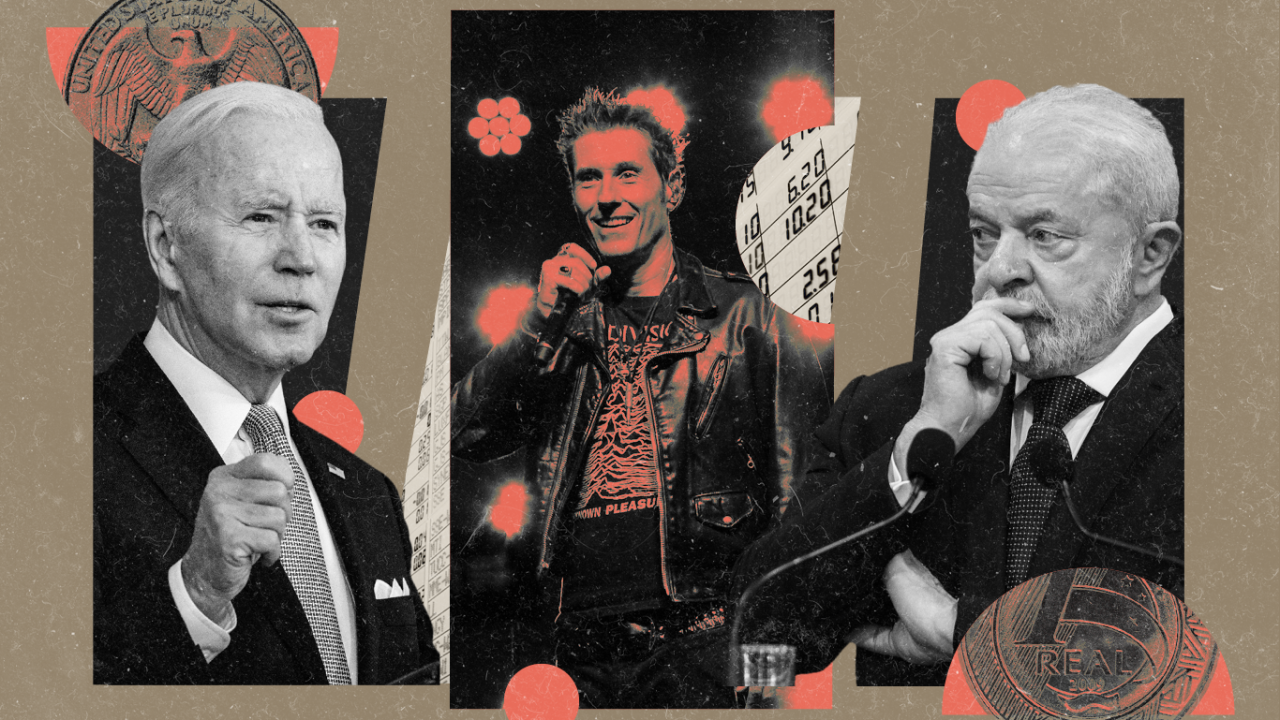

“Tudo bem, mas tudo errado”. Efeito Dinho Ouro Preto invertido derruba as bolsas

EUA criam mais empregos do que o esperado. Legal. Mas isso adia eventuais cortes nos juros por lá, e o mercado chora. Por aqui, guerra de Lula contra o BC coloca mais caroços no angú das nossas taxas. Entenda.

As bolsas gringas tiveram hoje mais um dia de Dinho Ouro Preto invertido. O vocalista do Capital Inicial canta desde 1986 que está “tudo errado, mas tudo bem”, certo? Então. Nos EUA, está “tudo bem, mas tudo errado”.

A parte do tudo bem é ótima. Saiu hoje o payroll, o termômetro deles para o mercado de trabalho, e ele veio BEM acima das expectativas. Criação de 517 mil empregos, versus uma expectativa de 188 mil. O índice de desemprego caiu de 3,6%, que já era baixo, para 3,4% – o país não vê uma estatística dessas desde quando Elvis Presley trabalhava como motorista de caminhão (sim, desde o início da década de 1950). E os salários ainda subiram mais do que esperado: 4,4% nos últimos 12 meses, contra os 4,3% que apareciam na bola de cristal dos analistas.

Biden comemorou como se fosse Pelé. Não com um soco no ar, mas referindo-se a si mesmo na terceira pessoa. “Basicamente, eu diria que o plano econômico Biden está funcionando”, disse hoje na Casa Branca.

Mas onde Biden vê um caminho de luz, o mercado enxerga ruas quase escuras. A pedra no sapato aí é aquela de sempre: economia forte = porteira aberta para o Fed fortalecer o combate à inflação via juros altos.

Não só. O banco central dos EUA já tinha manifestado sua preocupação com o aumento nos salários. O Fed entende que esse fator pressiona a inflação (e não está errado, por óbvio). Aí a chance de que os juros por lá passem a cair neste ano diminui.

E o mercado chora, já que juro alto é o arquiinimigo da bolsa – quanto mais juros, mais gente corre para os títulos públicos e menos gente compra ações (e aí não importa se o centro da economia em si, que é a geração de empregos, esteja indo bem).

Resultado: queda de 1,04% no S&P 500 e de 1,59% na Nasdaq – também não ajudaram os resultados pouco alvissareiros de Apple, Amazon e Alphabet (Google).

A expectativa de taxas em alta por lá por mais tempo tem outro efeito. Ela faz o dólar subir, já que a cotação da moeda americana varia de acordo com o potencial de juros que os títulos públicos dos EUA têm a pagar. Alta de 2,03%, a R$ 5,14.

Mas no geral o Ibovespa seguiu Wall Street: -1,47%, com uma forcinha de Lula no impulso ladeira abaixo.

A importância da autonomia do BC

O presidente já tinha chamado a independência do BC de “bobagem”, e ontem deu um passo adiante. Afirmou: “Vou esperar esse cidadão [Roberto Campos Neto] terminar o mandato dele para a gente fazer uma avaliação do que significou o Banco Central independente”.

Isso fez com que as taxas de juros dos títulos públicos acordassem com taxas recorde. O IPCA+2045 foi a 6,57%, a maior de sua história (que começou em 2017). O IPCA+2035, a 6,53%, a mais alta desde 2016. Mais tarde, ambos arrefeceriam, respectivamente a 6,49% e 6,44%. Ainda assim o patamar segue ionosférico. Em novembro, com as eleições já decididas a favor de Lula, mas sem os ataques ao BC, ambos estavam abaixo de 6%.

Mais adiante, mostramos como as falas do presidente elevam esses juros – e acabam involuntariamente promovendo o rentismo, em detrimento da alocação de dinheiro em atividades produtivas, as que gerariam empregos.

Para a bolsa, formada por agentes do campo das atividades produtivas (as empresas), a desarmonia entre governo e BC tem pesado. Hoje tivemos uma queda de -1,47%. Na semana, de -3,38%.

BC independente, sempre vale lembrar, significa que o chefe da autarquia tem estabilidade no cargo. O mandato dele, de quatro anos, começa na metade de um governo e termina na metade do outro. Campos Neto foi empossado por Bolsonaro, e segue no governo Lula até 2024. Quem Lula indicar seguirá no comando do BC até 2028 – não importando quem seja o eleito em 2026. Se Lula indicar o Batman e o Coringa vencer as eleições, Batman e Coringa terão de conviver.

A lei que garante autonomia ao BC nasceu no Congresso – a autoria do é do senador Plínio Valério (PSDB-AM). Foi aprovada e sancionada em 2021. E, claro, não se trata de uma invenção tirada da cartola. É assim que funciona nos EUA, no Reino Unido, na União Europeia.

A ideia é reforçar o sistema de pesos e contrapesos que define os regimes democráticos. O governo negocia com o Congresso as medidas que pretende para a economia. Caso tais medidas gerem inflação, cabe ao BC controlá-la, aumentando as taxas de juros.

Mas governantes não gostam de taxas de juros altas. Elas combatem a inflação tornando o dinheiro mais caro. Isso reduz o consumo – o que baixa os preços, mas também freia o crescimento econômico (e aumenta o desemprego). A tendência de qualquer chefe do Executivo, em qualquer país, é promover a geração de emprego. Logo, rola bateção de cabeça nos momentos em que há uma inflação a ser domada, como agora (também ocorre o oposto: um chefe do executivo com medo de inflação brigando com um BC que insiste em juros baixos demais, só para ilustrar que os momentos de paz nessa relação são raros).

A autonomia do BC, por esse ponto de vista, é tão importante quanto a do STF. Transforma o Banco Central numa entidade não desse ou daquele governo, mas do Estado. E é o que tem dado certo nos países desenvolvidos.

Lula sabe que está mexendo num vespeiro ao criticar o conceito de BC independente. Tanto que desconversou quando questionado, na mesma entrevista, à Rede TV, sobre se poderia mesmo acontecer uma mudança na lei em seu governo. “Acho que pode, mas quero dizer que isso é irrelevante para mim. Não está na minha pauta. O que está é a questão da taxa de juro”.

Lula defende que não existe razão para manter a Selic em 13,75% com a inflação a 5,79%. O problema é que há uma meta a ser cumprida, de 3,25%. E baixar os juros com a inflação longe dela significa jogar no lixo o próprio regime de metas – que funcionou nos governos anteriores de Lula e, por óbvio, é adotado em todos os países desenvolvidos. Quem define as metas é o Conselho Monetário Nacional (CMN), composto pelo Ministro da Fazenda, do Planejamento e do próprio BC.

Simone Tebet, do Planejamento, já deixou claro que não pretende mexer na meta. Lula defende uma de 4% a 4,5%. No mundo desenvolvido, trabalha-se tradicionalmente com 2%.

Inflação, sabe-se, é um fardo mais pesado para os pobres, que não têm como investir. Com uma inflação de 4,5% ao ano, os preços dobram em 16 anos. Com uma de 2%, são 35 anos.

As consequências

Ao partir para o ataque contra a meta de inflacão, Lula gera insegurança sobre o futuro da economia no longo prazo. Governos vêm e vão, só que uma economia bagunçada tende a ficar. E isso afeta o mercado de juros futuros – a negociação de contratos balizados pelo quanto a Selic estará em 2025, 2027, 2030…

Se os contratos passam a prever juros mais altos, os títulos públicos de hoje passam a pagar mais também – não o Tesouro Selic, que só segue a Selic mesmo, mas os prefixados e os de inflação (IPCA+). Daí a alta nesses títulos.

Quem pretende aproveitar essas taxas fabulosas de hoje para viver de renda no futuro, comemora. Aos mais pobres, resta a proposta de mais inflação.

Os próprios governos Lula 1 e 2 foram uma amostra de que era possível crescer forte com inflação sob controle. Em 2007, por exemplo, foram 6,1% de crescimento no PIB, ante uma inflação de 2,9%.

Que a esperança do país por uma economia civilizada vença o medo que Lula tem da independência do BC.

Maiores altas

Suzano (SUZB3): 2,87%

Klabin (KLNB11): 2,27%

BR Malls (BRML3): 1,31%

Gerdau (GGBR4): 1,24%

Petrobras ON (PETR3): 1,20%

Maiores baixas

YDUQS (YDUQ3): -12,79%

Hapvida (HAPV3): -9,39%

Locaweb (LWSA3): – 9,10%

Azul (AZUL4): 8,20%Gol (GOLL4): -7,93%

Ibovespa: -1,47%, a 108.523 pontos. Na semana, -3,38%.

Em NY:

S&P 500: -1,04%, a 4.136 pontos

Nasdaq: -1,59%, a 12.006 pontos

Dow Jones: -0,38%, a 33.925 pontos

Dólar: 2,03%, a R$ 5,14

Petróleo

Brent: -2,71%, a US$ 79,94. Na semana, -7,5%

WTI: -3,28%, a US$ 73,39. Na semana, -7,9%

Minério de ferro: -0,35%, a US$ 126,56 a tonelada na bolsa de Dalian

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Governo restringe antecipação de saque-aniversário do FGTS

Governo restringe antecipação de saque-aniversário do FGTS Instituto Coca-Cola Brasil abre vagas para programa de capacitação profissional

Instituto Coca-Cola Brasil abre vagas para programa de capacitação profissional Bolsa Família: saiba quais são as datas de pagamentos em novembro

Bolsa Família: saiba quais são as datas de pagamentos em novembro Feirão Limpa Nome da Serasa começa hoje (3); saiba como participar

Feirão Limpa Nome da Serasa começa hoje (3); saiba como participar