Reits: o fantástico mundo dos fundos imobiliários gringos

Eles valem R$ 7,5 trilhões, contra apenas R$ 150 bilhões dos nossos FIIs. E tem fundo para tudo: infraestrutura digital, centros médicos, florestas. Veja aqui alguns dos mais representativos de cada setor.

Para quem já gosta de investir em fundos imobiliários e pretende dolarizar uma parte da carteira, o investimento em FIIs dos Estados Unidos pode ser uma alternativa atraente.

Eles funcionam da mesma forma que os primos brasileiros. Primos não, filhos, porque os nossos FIIs foram baseados nos REITs (Real Estate Investment Trusts). Você compra um REIT em bolsa e os proventos caem na sua conta de tempos em tempos. Na maioria dos casos, a cada três meses.

O mais interessante dos REITs é que eles dão acesso a mercados pouco explorados no Brasil. Você pode investir em cassinos, cemitérios, casas de repouso, florestas, prisões, plantações de cannabis, torres de comunicação etc. Por aqui, até já existem fundos que investem em florestas e cemitérios, mas eles são incipientes, e no caso dos florestais, restritos a investidores profissionais. Lá nos EUA, esse universo é bem mais desenvolvido, líquido e irrestrito.

Para dar uma ideia: o valor somado dos REITs está na faixa de US$ 1,4 trilhão (R$ 7,5 trilhões), enquanto os nossos FIIs valem R$ 150 bilhões. A Nareit, associação do mercado imobiliário dos EUA, estima que 145 milhões de americanos, ou 44% das famílias no país, tinham REITs em suas carteiras em 2020 – não necessariamente por escolha própria, porque a proporção também considera os fundos de previdência, que investe em REITs em nome dos contribuintes. É quase o mesmo número de americanos com dinheiro no mercado de ações (53%). No Brasil, apenas 1,9 milhão investem em FIIs (em ações, são 5,3 milhões).

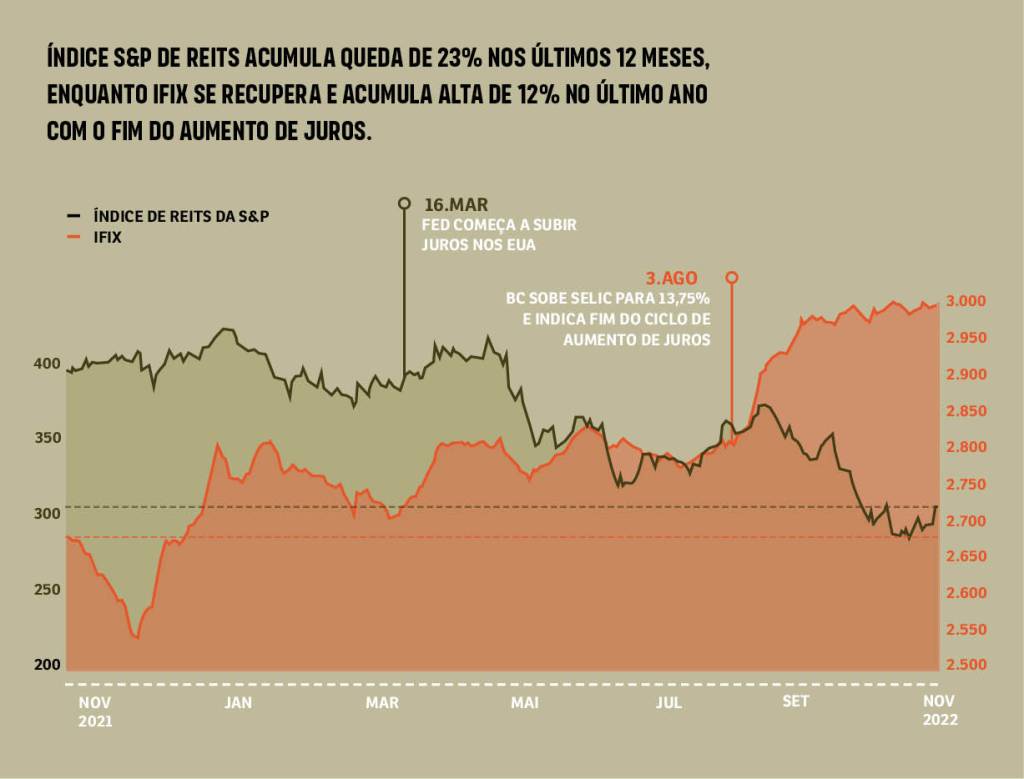

Em média, nos últimos 12 meses, os REITs renderam 4,7%, considerando apenas os dividendos pagos. Como os títulos de 10 anos do Tesouro americano estão pagando quase isso (4%), sem oferecer risco, os fundos imobiliários americanos acumulam duras quedas no ano.

Na mesma métrica, os nossos fundos foram piores: 11,4% (a variação do Ifix, que é tipo o Ibovespa dos FIIs brasileiros) versus exatamente 11,4% do CDI para o mesmo período.

Mas o fato é que, tanto lá como cá, estamos em época de juros altos. Os nossos chegaram a 13,75% (o nível mais alto desde 2017). Os deles devem alcançar 5% em 2023 (maior patamar desde 2006).

Historicamente, o rendimento dos REITs fica em torno de 4%. Para a realidade de hoje, então, não faz sentido investir neles. Mas em condições normais de temperatura e pressão, com os juros de lá rondando os 2%, os fundos gringos podem, sim, ser um bom negócio.

Motivo: se a variação do dólar no longo prazo for equivalente à inflação brasileira, um REIT sólido pode funcionar como uma espécie de “IPCA+4%” sem data de vencimento. Já um investimento em títulos do Tesouro americano equivaleria, nesse cenário, a um IPCA+2%.

Mas claro: numa situação em que a moeda americana volte a R$ 3, por exemplo, seu patrimônio está lascado. É o risco de quem investe em dólar e compra o leite em real. Mas isso você já sabe 😉

Em conjunto, os REITs possuem 535 mil propriedades mundo afora. O maior deles é o Prologis. Trata-se de um REIT de galpões de logística (bem comuns no Brasil também). A diferença é que o Prologis tem um valor de mercado superior ao da Petrobras: US$ 105,7 bilhões, versus US$ 88 bilhões da maior empresa do Ibovespa.

Ele tem mais de 4,9 mil imóveis, inclusive no Brasil. São 26 propriedades no estado de São Paulo, incluindo o galpão da Amazon em Cajamar, mais oito no Rio de Janeiro.

Dá para investir nesse REIT direto pela B3 mesmo, com o BDR P1LD34. O preço, porém, está um pouquinho salgado, mesmo com uma queda de 23% nos últimos 12 meses. O papel negocia a 20 vezes o seu lucro anual. Como ele está caro, o DY hoje não é essas coisas. Está em 2,65%.

DY, só para lembrar, é a sigla de dividend yield – a rentabilidade de um ativo considerando apenas seus proventos, sem contar a variação diária de seu valor em bolsa. Para chegar ao DY basta dividir o tanto que o REIT pagou em proventos no último ano pelo preço do papel.

No terceiro trimestre deste ano, a Prologis lucrou US$ 1 bilhão, 40% a mais que no mesmo período do ano passado. A companhia, porém, reduziu em 18% sua projeção para o resultado de 2022 como um todo.

“Embora mais confiantes do que nunca sobre a resiliência de nossos negócios, estamos exercendo cautela no curto prazo”, disse Timothy Arndt, diretor financeiro da empresa.

Apesar de ser uma companhia global, 82% do resultado da Prologis vem dos EUA mesmo. E os armazéns estão ficando um pouco mais vazios por lá. Segundo levantamento da Cushman & Wakefield, a vacância dos galpões teve uma alta de 3% para 3,2% do segundo para o terceiro trimestre deste ano.

ETFs

Uma boa alternativa para quem pretende diluir o risco é adquirir fundos de REITs negociados em bolsa. Ou seja, ETFs do setor, que seguem certos índices, como o S&P US REIT Index.

Entre os ETFs mais negociados do mundo imobiliário, estão os da Vanguard, uma gigante global de investimentos. É o caso do Vanguard Global ex-U.S. Real Estate ETF, que engloba apenas REITs com ativos fora dos EUA. Ele está com DY de 8%. Também tem o Vanguard Real Estate ETF, com DY em 3%. Esses ETFs estão disponíveis nas bolsas americanas. Mas há uma alternativa na B3: o espelho ALUG11, que replica o Vanguard Real Estate. Outro ETF disponível diretamente pelos home brokers nacionais é o URET11 – um ETF que replica o índice iShares Core U.S. REIT, que contém os principais FIIs americanos.

Daqui em diante, vamos detalhar as características de alguns dos maiores REITs do mercado, em vários setores. A começar por este aqui:

Infraestrutura digital

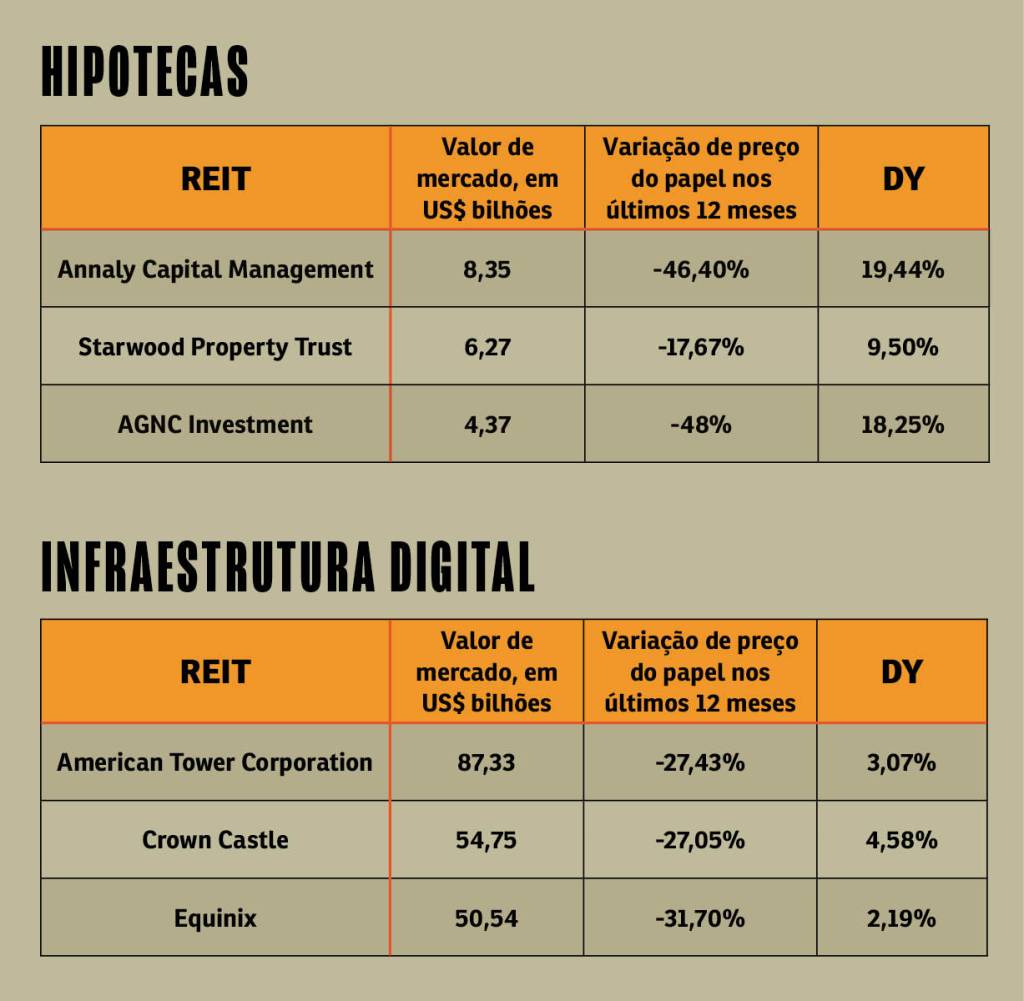

Até pouco tempo atrás, o maior REIT de todos era o American Tower Corporation (o ticker da BDR dele é T1OW34). A empresa mantém 43 mil torres de comunicação nos EUA e 23 mil no Brasil. Contando os outros 18 países nos quais ela está presente, são 223 mil antenas. A companhia também tem dezenas de data centers espalhados pelos EUA. Trata-se de um REIT do setor de infraestrutura digital.

A companhia busca colher os frutos da implementação do 5G mundo afora. No terceiro trimestre deste ano, ela teve um lucro de US$ 820 milhões, 12,9% maior na comparação anual. Nos últimos 12 meses, o seu DY foi de 3,07%.

No mesmo setor, há a Crown Castle (C1CI34), com 40 mil torres de celular e 115 mil antenas de menor alcance, além de 137 mil quilômetros de fibra óptica. No terceiro trimestre, ela lucrou US$ 419 milhões (alta de 19%), também colhendo frutos da implementação do 5G. Apesar do cenário macroeconômico complicado, a companhia tem conseguido ampliar a distribuição de dividendos em 9% ao ano, desde 2017, gerando um DY maior que a concorrência, de 4,58% nos últimos 12 meses.

Já a Equinix (EQIX34) é uma companhia do Vale do Silício que oferece serviços digitais, com mais de 240 data centers. No último trimestre, ela lucrou US$ 216 milhões (um salto de 215% devido a ganhos tributários).

Apesar de englobar atividades distintas, o setor como um todo tem uma receita relativamente estável, por serem serviços básicos de alta demanda, o que possibilita uma boa e constante distribuição de dividendos.

Saúde

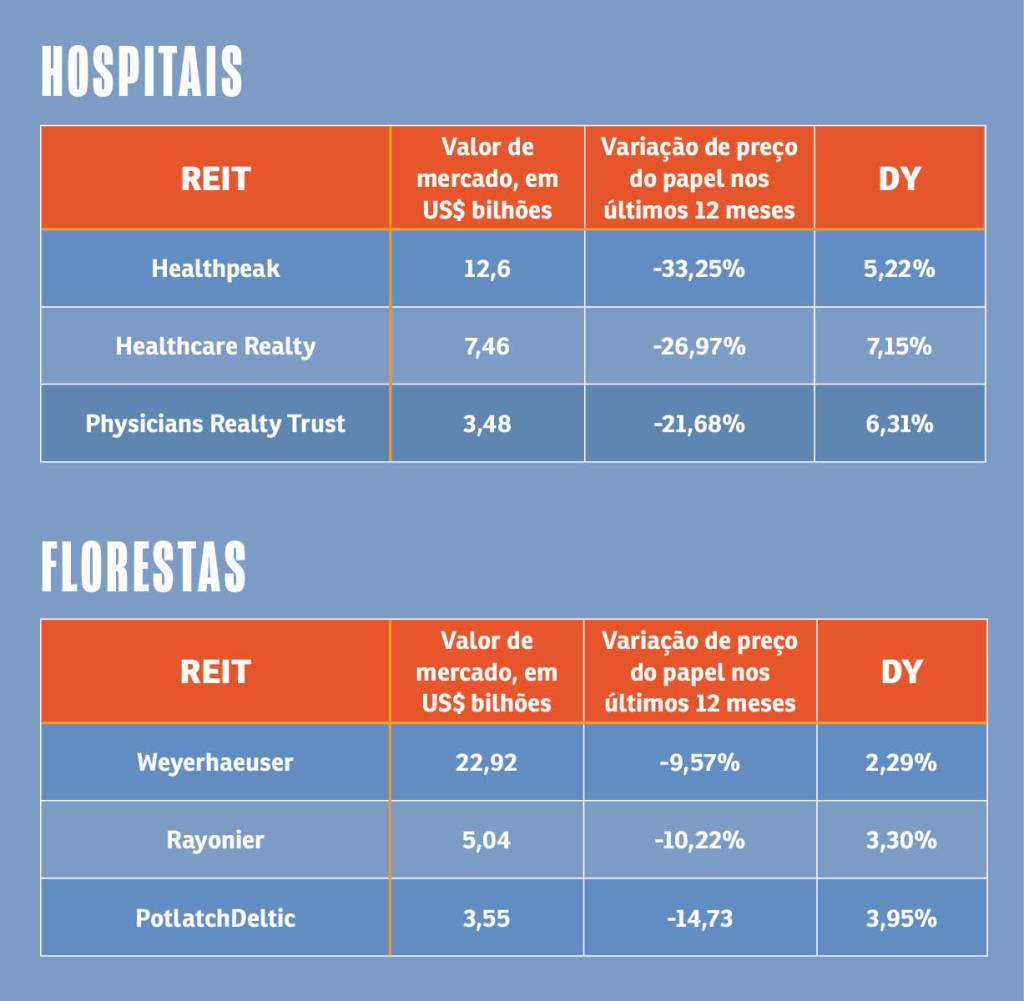

Um setor imobiliário com futuro particularmente promissor é o de saúde, especialmente por conta do envelhecimento da população. Existem diversos REITs dessa área, alguns, inclusive, também geram renda com prestação de serviços. Os maiores, de qualquer forma, têm como fonte principal o aluguel de centros médicos, gerando altos DYs.

É o caso do Healthcare Realty (H2TA34), que tem 746 policlínicas nos EUA. A companhia não havia divulgado seus números do terceiro trimestre até o fechamento desta edição, mas no segundo lucrou US$ 6,1 milhões, uma brusca queda de 260% devido a 14 aquisições feitas no período. Seu DY é de 7,15%.

Outros grandes players são o Healthpeak (P1EA34), com 298 centros médicos e hospitais, 15 casas de repouso e 149 laboratórios; e o Physicians Realty Trust, com 289 centros médicos e hospitais. Seus yields estão em, respectivamente, 5,22% e 6,31%.

Há também os REITs de saúde especializados na terceira idade. Eles são donos de casas de repouso e de condomínios desenhados para moradores mais velhos. A demografia está a favor deles. A projeção é que os americanos com mais de 80 anos passem a ser 20 milhões em 2030, contra 14 milhões hoje.

Um desses REITs de cabelos brancos é a Welltower (W1EL34). Além de 1.214 casas de repouso, a companhia tem 93 centros de reabilitação, mais 397 policlínicas. Ela lucrou US$ 89,8 milhões no segundo trimestre, um salto anual de 340%. O DY está em 4%.

Já a Omega Healthcare (O2HI34) está rendendo 8,41%. Ela tem 921 casas de repouso nos EUA e no Reino Unido. No segundo trimestre, lucrou US$ 92 milhões, acima dos US$ 87 milhões de um ano antes.

Cemitérios

Os FIIs de cemitérios estrearam recentemente no Brasil, com o CARE11. Nos EUA, esse segmento é tradicional. A líder por lá nessa área é a Service Corporation International (SCI), que atende 450 mil famílias por ano. São 1,9 mil funerárias e cemitérios nos EUA, Canadá e Porto Rico. O lucro da companhia foi de US$ 132 milhões no segundo trimestre deste ano, uma leve queda de 16% ante o mesmo período de 2021, quando a pandemia de Covid-19 ainda tinha uma alta taxa de mortalidade. O DY, porém, está baixíssimo: 1,65%.

Outro REIT da área fúnebre é o Carriage Services (CSV) tem 167 funerárias e 31 cemitérios nos EUA. No segundo trimestre, ele teve um lucro de US$ 10,89 milhões ante prejuízo de US$ 6,16 milhões no mesmo período de 2021. O DY, porém, segue curto: 1,92%.

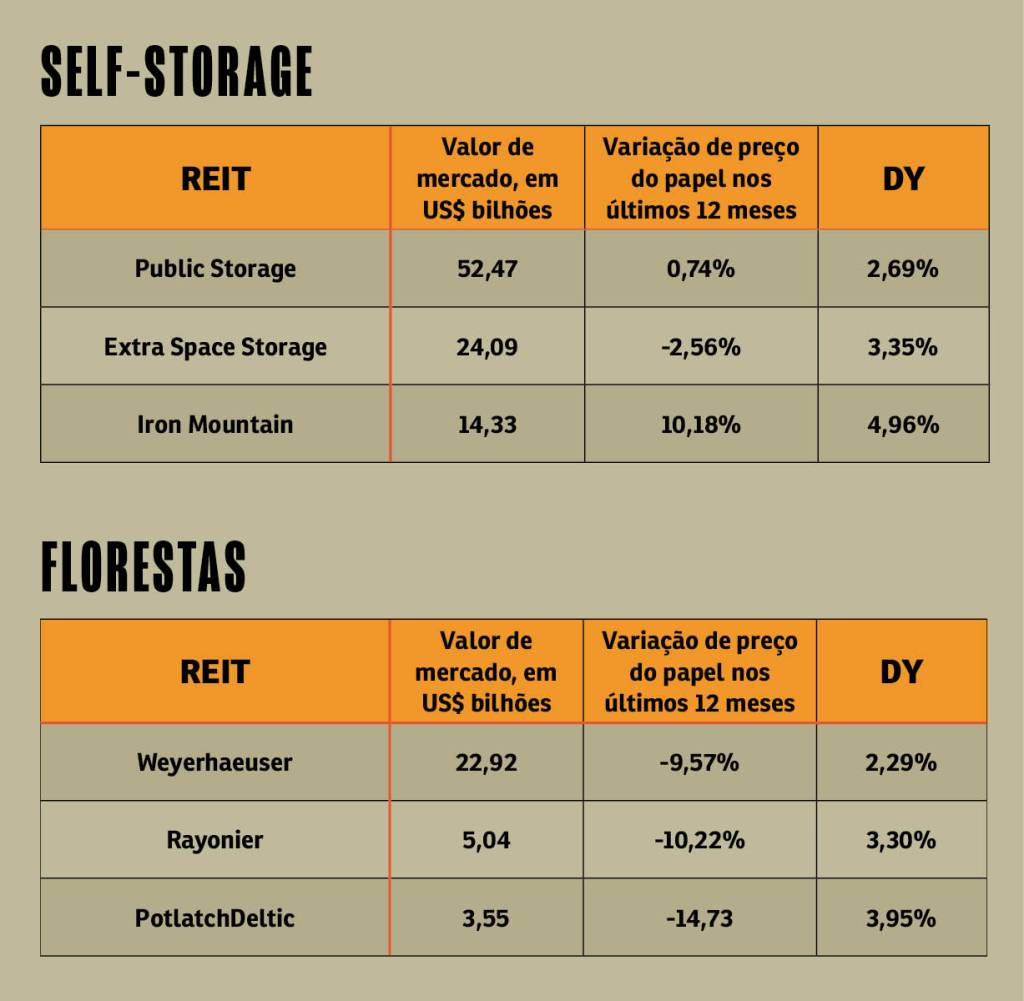

Self-storage

Com apartamentos cada vez menores (e mais caros) no mundo todo, uma tendência se firma: o uso de galpões de armazenamento para objetos pouco utilizados no dia a dia. São os self-storages.

A Public Storage (P1SA34) é o maior REIT do setor, com mais de 2,9 mil armazéns nos EUA, que atendem mais de 2 milhões de clientes. No segundo trimestre, seu lucro quase dobrou, para US$ 603 milhões. DY magrinho, porém, de 2,69%.

Já o Iron Mountain (I1RM34) apresenta um rendimento melhor, de 4,96%. Este é mais voltado para empresas, com soluções além da armazenagem. O REIT também tem data centers, atendendo 225 mil clientes.

Florestas

Também há REITs especializados em florestas de replantio, que fornecem madeira de forma sustentável. Como as receitas dependem do preço dessa commodity, os dividendos tendem a ser menos estáveis.

O Weyerhaeuser (W1YC34) tem 11 milhões de acres de floresta nos EUA (duas vezes o estado do Sergipe). A companhia ainda vende sementes. No segundo trimestre, lucrou US$ 788 milhões, uma queda comparado ao US$ 1 bilhão de um ano antes. DY: 2,29%.

Já o Rayonier (RYN), com DY de 3,30%, tem 2,7 milhões de acres nos EUA e na Nova Zelândia, além de semear 30 mudas anualmente. No segundo tri, ele lucrou US$ 24,1 milhões, queda anual de 60%.

Hipotecas

Por meio dos REITs também é possível investir em hipotecas americanas. Esses são os mREITs (“m” de mortgage). Eles são semelhantes aos FIIs de papel por aqui, que concentram CRIs (Certificados de Recebíveis Imobiliários), LCIs (Letras de Crédito Imobiliário) e LHs (Letras Hipotecárias).

Nos últimos 12 meses, os mREITs renderam, em média, 2,94%. Mas, com a alta dos juros nos EUA, é possível que essa rentabilidade cresça, já que quem financia imóveis terá que pagar mais caro. O risco aí é o aumento no custo bombar também a inadimplência (alô, crise de 2008).

De qualquer forma, alguns mREITs têm apresentado yields fora da curva. São aqueles cujo preço caiu além da conta. Caso do AGNC Investment (AGNC). Em meados de 2021, cada cota dele custava US$ 18. O fundo pagava US$ 1,44 ao ano. Isso representava, então, um yield de 8%.

Só que desde lá o preço da cota desabou. Hoje, ela está em US$ 8,3. Mas o AGNC segue pagando religiosamente US$ 1,44 anuais. Ou seja: o DY deles subiu para 17%.

Vale o mesmo para o Annaly Capital Management (N2LY34), o maior dos mREITs. Seu yield está em 19,44%. Com US$ 86 bilhões em ativos, ele lucrou US$ 866 milhões no segundo trimestre deste ano, superando uma perda de US$ 295 milhões no mesmo período de 2021.

Por fim, o Starwood Property Trust (S2TW34) segue pagando US$ 0,48 trimestralmente, mas, com sua desvalorização, o DY subiu para 9,50%. Este REIT tem um portfólio de US$ 27 bilhões e, de abril a junho, e registrou ganho de US$ 212 milhões, acima dos US$ 116 milhões de um ano antes.

REITs “exóticos”

Entre os fundos para quem tem um espírito mais aventureiro, há o Vici Properties (VICI), que investe em cassinos – ele é dono do Caesars Palace, em Las Vegas. No terceiro trimestre deste ano, a companhia dobrou o seu lucro em relação ao mesmo período de 2021, para US$ 330,9 milhões, com a volta dos turistas pós-pandemia. O DY nos últimos 12 meses é de 4,59%.

Já a Innovative Industrial Properties (IIPR) investe na plantação, obviamente regularizada, de cannabis. São 65 instalações em diversos estados dos EUA. Aqui o risco é mais regulatório do que macroeconômico. Se alguma legislação americana der um passo para trás na liberação da cannabis, o negócio pode ser impactado. O DY nos últimos 12 meses está em 5%.

O CoreCivic (CXW), por sua vez, é um REIT de prisões, com 20 penitenciárias que somam 16,3 milhões de m². Desde 2020, contudo, ele não paga dividendos por estar muito endividado. No mesmo setor, o The GEO Group passa pela mesma situação, sem pagar dividendos desde o começo de 2021. Pois é. O universo dos REITs pode até ser magicamente amplo. Mas nem por isso deixa de abrigar setores micados. Vá com cuidado, como sempre.

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Memes, vídeos e sátiras digitais: o Brics visto pelas lentes da Geração Z

Memes, vídeos e sátiras digitais: o Brics visto pelas lentes da Geração Z Quais as novas regras para tirar férias, segundo a Reforma Trabalhista

Quais as novas regras para tirar férias, segundo a Reforma Trabalhista