Agromoney: como investir no agronegócio

O agro responde por 27% do PIB, mas a presença do setor na bolsa ainda é tímida. Esse cenário está mudando, porém. Em 2021, surgiram os Fiagros, voltados para o público dos FIIs, e várias empresas do ramo fizeram seus IPOs. Entenda o que esperar.

No começo, é tudo mato. Para fazer um hectare virar uma lavoura, um produtor agrícola precisa descolar os fertilizantes, as sementes, os agrotóxicos que controlam as pragas. O problema é o mesmo de quem queria começar um comércio ou qualquer outro tipo de negócio na cidade: falta o dinheiro para comprar insumos.

E não é tão simples encontrar quem tope dar crédito, porque o agro é a definição perfeita de risco. A produção fica a céu aberto, esperando a quantidade certa de sol e chuva para vingar. Nesse período, está sujeita a secas, granizo, inundações, pragas mais resistentes. Não faltam imponderáveis nem há muito como se proteger. Trata-se de um cenário tão difícil de prever que nem seguro rural é algo disseminado (ao menos não no Brasil). E se a safra quebrar, por qualquer motivo que seja, a única garantia que o credor tem de receber o dinheiro de volta é tomar para si um lote de terras nos confins do Brasil – tipo de ativo duro de vender.

Para contornar a falta de crédito, o agro inventou uma espécie de escambo a prazo, uma operação chamada de barter (justamente escambo em inglês). O produtor compra o que precisa para plantar suas lavouras e o pagamento é feito meses depois, quando aquele combo de sementes e químicos já se transformou em espigas de milho, vagens de soja ou grãos de café. E é justamente uma parte dessa colheita, e não o dinheiro, que vai para o vendedor dos insumos.

Na escola, a gente aprendeu que as trocas existiam antes da invenção do dinheiro, a ferramenta que evita que você precise pagar pelo cafezinho lavando a louça do barista. O fato é que no agro o escambo continua acontecendo, em parte porque o crédito pode ser tão raro e escasso como nos primórdios da civilização.

O agronegócio responde por 27% do PIB brasileiro, mas só agora que a Faria Lima chegou na porteira do agro. Não é força de expressão. O Ibovespa existe desde 1968; 54 anos depois, agora em maio de 2022, a B3 lançou o primeiro índice de ações de empresas ligadas ao setor, o IAGRO.

São 32 empresas, incluindo frigorífico, papeleiras, indústria de açúcar e etanol, e ainda negócios ligados à logística. Só que o índice inclui empresas que você dificilmente chamaria de agro, ainda que existam pontos de contato. Estão lá supermercados (Carrefour, Pão de Açúcar, Assaí e Grupo Mateus, porque vendem comida) e ainda Arezzo e Ambev – afinal, alguns sapatos são de couro e a cerveja é de milho cevada, não?

O IAGRO serviu de base para o primeiro ETF setorial ligado ao agro, o AGRI11, do Banco do Brasil. Ele permite investir em agro forma simples, pagando uma taxa de 0,35% ao ano.

O súbito interesse do pequeno investidor pelo agro tem motivo: a disparada dos preços das commodities. A soja, o carro-chefe do Brasil, está na sua maior cotação histórica em reais – cada saca sai ao redor de R$ 200. Em dólares, é o maior preço desde 2012, na faixa dos US$ 40. A lógica se repete nos preços do milho, do boi, do café…

Segundo a FAO (o braço da ONU para comida e agricultura), os preços dos alimentos bateram a máxima histórica em março deste ano, isso depois de acumularem uma alta de 21% em 12 meses. Desde então, estabilizaram-se nesse pico. O índice acompanha preços de commodities no mundo todo, e inclui cereais, óleos vegetais, laticínios, carnes e açúcar.

A guerra da Rússia contra a Ucrânia foi só a gota d’água em uma soma de fatores que já vinha acelerando a alta de preço. De lá saía boa parte da oferta mundial de trigo – e o produto parou de escoar. A Índia, que poderia ajudar a abastecer o mercado, interrompeu as exportações porque uma onda de calor sem precedentes levou à quebra de safras. O governo local quer evitar que exportações desabasteçam o mercado interno.

No Brasil, a seca no Sul causou quebra de produção, um fenômeno replicado também em partes da Argentina e Paraguai, afetando uma parte da safra de soja, principalmente.

E houve ainda a disparada nos preços dos fertilizantes, que vêm principalmente da Rússia. Sem o insumo, a produtividade das lavouras tende a cair, mantendo a produção agrícola aquém do necessário.

Existe uma questão humanitária, que faz com que o Banco Mundial e outros órgãos multilaterais tentem entrar na jogada para aumentar a produção. Mas também há o interesse de produtores e investidores em surfar na alta de preços. É como se o agro fosse a nova big tech do momento, e investidores começam a procurar oportunidades. Isso permite a chegada de novas empresas à bolsa e mais investimentos no setor. É isso que vamos ver agora.

Estreantes na bolsa

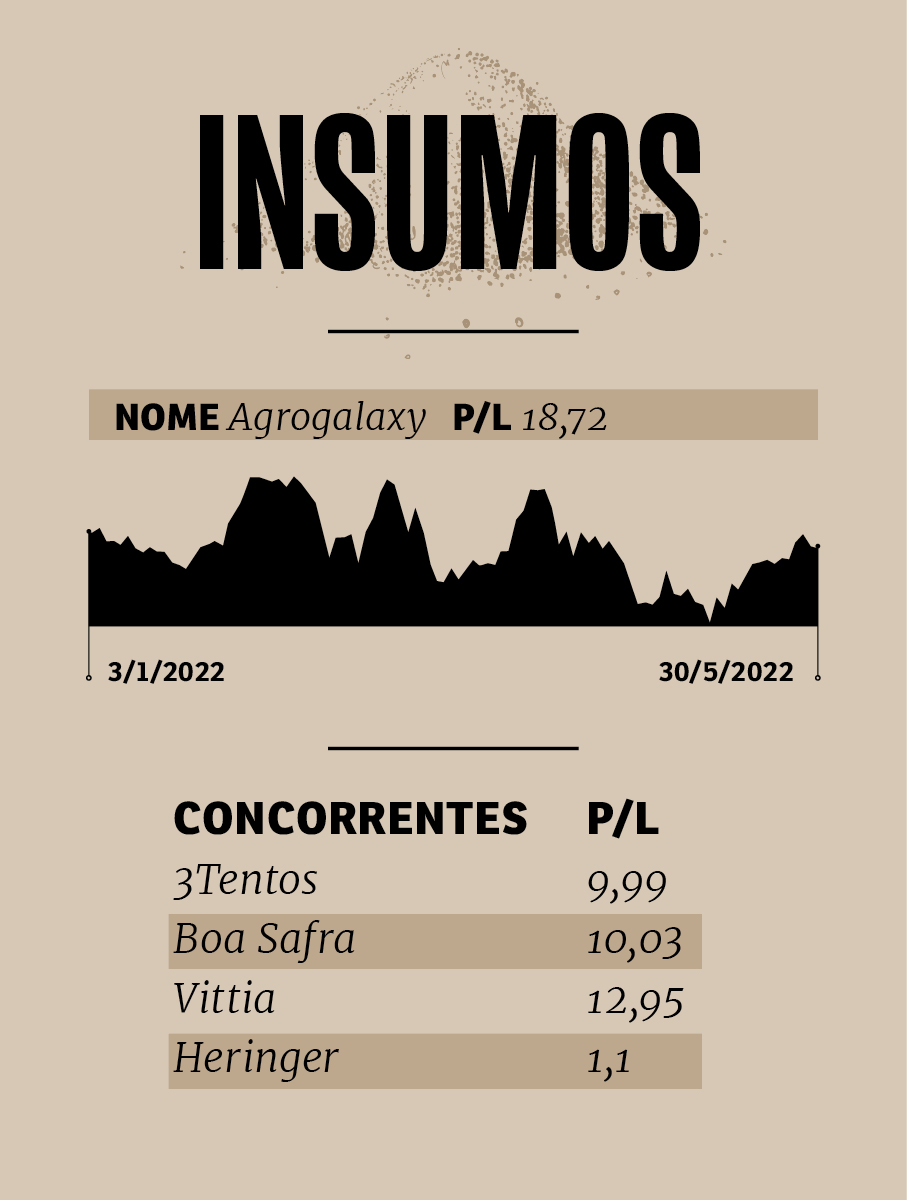

A rodada de IPOs de 2021 trouxe um marco importante para o agro. Uma leva de empresas do setor de insumos chegou à bolsa – gente que faz e vende sementes, defensivos e fertilizantes. Trata-se de um setor crucial para o agronegócio, só que sub-representado na bolsa. Estrearam no ano passado a Boa Safra (sementes de soja); a AgroGalaxy e a 3Tentos (revenda de insumos, processamento de grãos e exportação); mais a Vittia (misturadora de fertilizantes). Desse segmento, até então, havia apenas a Heringer, que fez seu IPO em 2007 e atravessou dificuldades financeiras em meados da década passada.

A AgroGalaxy é um exemplo de como o mercado financeiro começa a se aventurar pelo agro. Em 2016, um fundo de venture capital (do mesmo tipo que investe em startups) começou a comprar pequenas empresas de vendas de insumos. Era o Aqua Capital. A ideia ali foi consolidar o mercado e criar uma empresa maior, capaz de ter escala – a AgroGalaxy. O fenômeno tinha acontecido antes com o setor de farmácias e também com o de pet shops, por exemplo, mas no agronegócio ainda é raro.

No primeiro trimestre de 2022, a AgroGalaxy faturou R$ 3,14 bilhões, salto de 160% na comparação com o mesmo período de 2021. Em mais uma característica copiada do mundo tech, a empresa registrou prejuízo de R$ 59 milhões entre janeiro e março deste ano, um rombo 94% maior que o do ano anterior – vindo do processo de aquisições de novos negócios. Ou seja, ela continua em crescimento.

Para o BTG, a Agrogalaxy combina as características de uma empresa de crescimento (como uma tech) com uma exposição menor aos ciclos do agro, já que o negócio dela não é plantar, mas vender insumos. Além disso, a empresa pode surfar com a alta nos preços dos fertilizantes, mais um reflexo da guerra russa. O banco recomenda a compra do papel, com preço-alvo de R$ 19, alta de 83% na comparação com o fim de maio.

A 3Tentos tem origem diametralmente oposta à Agrogalaxy. A empresa foi fundada em 1954, como um negócio familiar no interior do Rio Grande do Sul. Das quatro novatas, tem o maior valor de mercado: R$ 4,54 bilhões (ante a faixa de R$ 1 bi das demais). Em essência, porém, 3Tentos e Agrogalaxy atuam de maneira semelhante: distribuem insumos, parte no esquema de barter. Funcionam indiretamente como bancos dos agricultores e recebem parte da produção. Se quiserem crescer, elas mesmas precisam de mais dinheiro para lidar com os prazos entre as safras – daí a importância de recorrer ao mercado de capitais.

O que significa que elas atuam em mais de um elo da cadeia de produção – e não só como uma Magazine Luiza de sementes e agrotóxicos. A parte extra pode vir de outras fontes. Secar os grãos para que possam ser estocados e exportados sem que apodreçam. Ou, no caso da soja, a 3Tentos esmaga o produto para transformá-lo em farelo, óleo e biodiesel. Isso coloca a empresa em uma posição de vantagem: ela ganha dinheiro com uma etapa industrial, que permite algum ganho de margem em relação a insumos e commodities.

O Bank of America recomenda a compra do papel, e diz que deve subir dos R$ 9,15, a cotação no fim de maio, para R$ 18 (+97%). No IPO, a 3Tentos foi vendida a R$ 12,25.

O agro agora é pop para valer, então? Nem tanto. Esses IPOs foram feitos de maneira simplificada, focada em atrair dinheiro de grandes investidores. O processo custa menos, mas a contrapartida é que as ações dessas empresas são exclusivas para investidores qualificados (mais de R$ 1 milhão em patrimônio financeiro) ou profissionais (mais de R$ 10 milhões). Esse embargo é um jeito que a CVM (a Comissão de Valores Mobiliários) encontrou de proteger o pequeno investidor de uma escassez de informações sobre a companhia, já que a empresa abdicou de fazer o processo completo de abertura de capital.

Os papéis passam a ser negociados livremente após 18 meses do IPO, o que acontecerá em dezembro deste ano. Até lá, o jeito para quem não tem R$ 1 milhão é ir via ETF mesmo – só que a Agrogalaxy não entrou no IAGRO. Já a 3Tentos fez um follow-on (uma nova oferta de ações) do jeito tradicional, um jeito de derrubar a restrição e abrir antes a ação para o mercado em geral.

Da leva de empresas de insumos, apenas a Boa Safra fez a abertura de capital completa e não tem restrições para pequenos investidores. A empresa é especializada em produzir sementes de soja.

Para plantar uma lavoura de forma eficiente, não basta pegar uns grãos que sobraram da colheita passada e jogar na terra. As sementes são manipuladas para garantir que vão germinar. Esse é o trabalho da Boa Safra. Só tem uma coisa: quando a gente pensa em soja, pensa em Monsanto (marca comprada pela alemã Bayer). Essa é a empresa que disseminou a tecnologia dos transgênicos – e de quem produtores e a própria Boa Safra serão sempre dependentes.

Quando um produtor semeia uma lavoura com a tecnologia das multinacionais, ele paga royalties (além da Monsanto, existem sementes geneticamente modificadas de empresas como Basf e Syngenta, por exemplo).

Se a tecnologia mudar, isso pode elevar as despesas da Boa Safra e reduzir as margens, segundo analistas do Itaú BBA. Ainda assim, eles consideram a empresa promissora e recomendam a compra do papel, que poderia subir a R$ 19 (+42%). A XP tem preço-alvo de R$ 17,90.

Plantio

Ok, mas se o objetivo é surfar diretamente a onda da disparada dos preços dos alimentos, aí o foco precisa ser a produção de grãos. Mais especificamente, de soja.

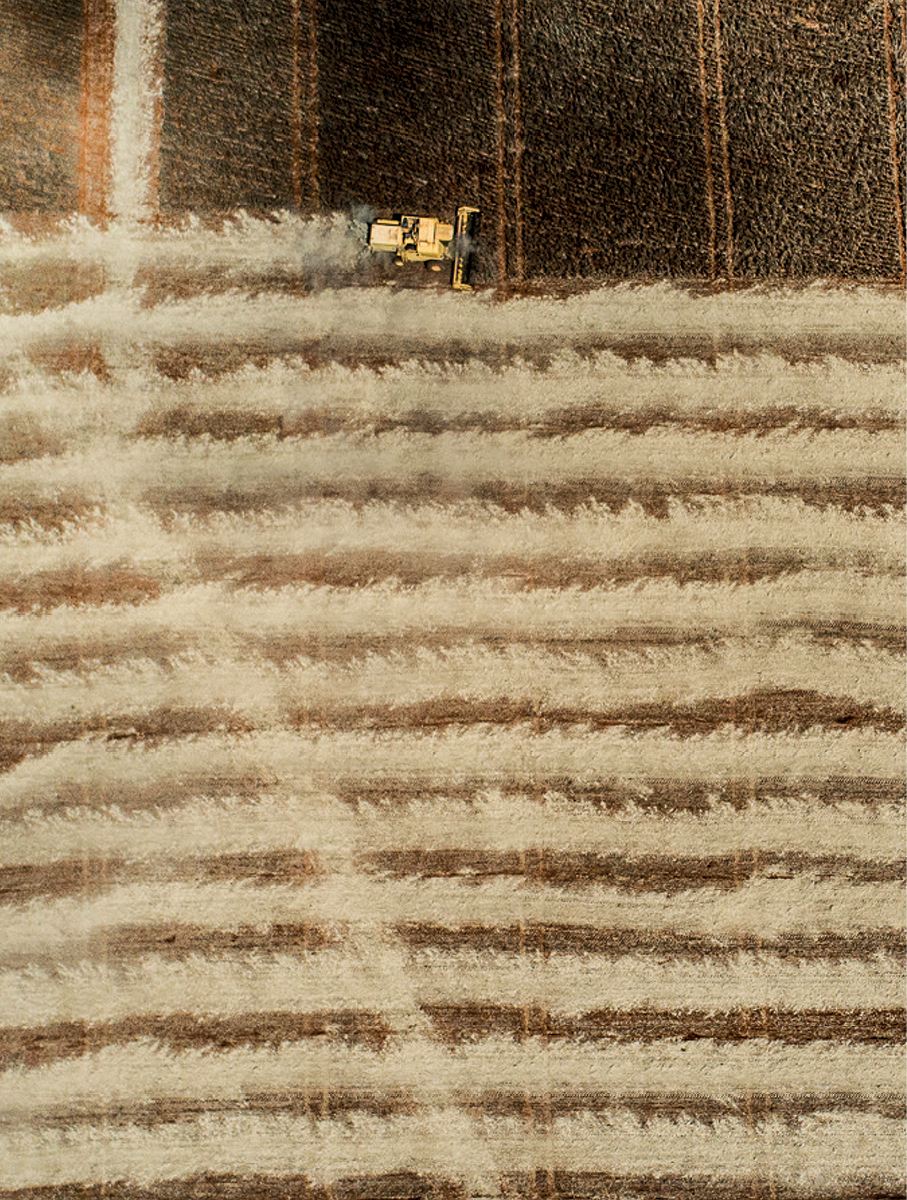

Dos 73 milhões de hectares dedicados à produção de grãos no país, 40 milhões são plantados com soja, segundo dados da Conab (Companhia Nacional de Abastecimento, ligada ao Ministério da Agricultura). O milho fica em segundo lugar com 21 milhões de hectares. O trigo, o símbolo máximo da escassez de alimentos desde o início da guerra na Ucrânia, ocupa 2,8 milhões de hectares, área semelhante à dedicada ao feijão. Algodão e arroz preenchem 1,6 milhão de hectares cada. A cana-de-açúcar, 8 milhões de hectares.

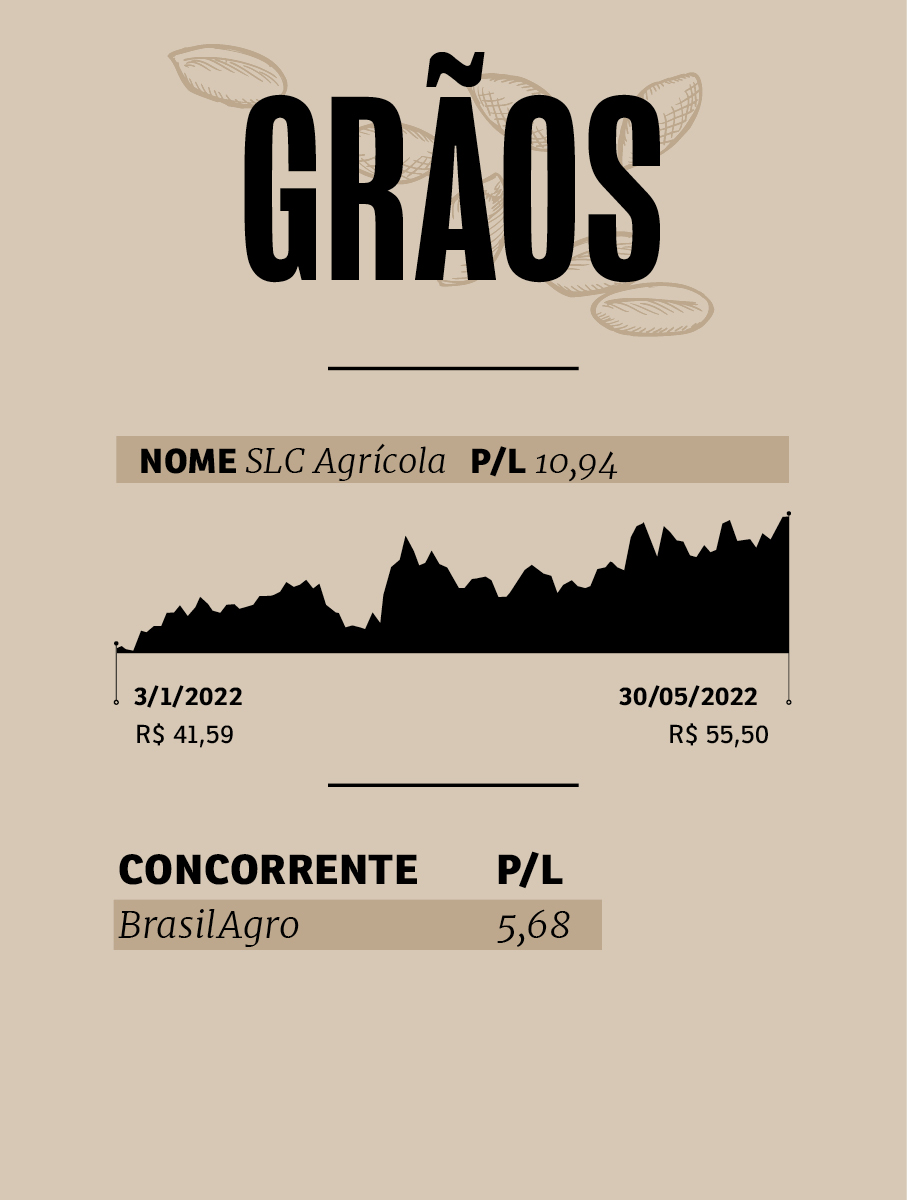

É a soja que manda no jogo. Só que as opções para tentar lucrar com a produção da oleaginosa são restritas. Existem duas empresas “fazendeiras” na bolsa: a BrasilAgro e a SLC Agrícola.

Controlada pelo grupo argentino Cresud, a BrasilAgro fez seu IPO em 2006 sem ter uma empresa de fato funcionando. O plano era usar a grana para começar a comprar terras potencialmente agricultáveis, mas que estavam com baixa produtividade – ou ainda não eram usadas pelo agronegócio.

Aí eles limpavam a terra, colocavam fertilizantes e deixavam o solo preparado para a cultura mais adequada à região. Com isso, começavam os plantios. Só tem um detalhe: quando uma terra é “nova”, a produtividade é baixa. E no momento em que a área estava “madura”, a BrasilAgro vendia a propriedade. A lógica é a mesma de quem compra um apartamento na planta para vender assim que ele for entregue pela construtora, de olho no ganho de capital.

Esse modelo de negócio tinha um problema: a companhia não conseguia gerar caixa de maneira constante. Era possível a empresa passar anos a fio sem vender terras – e gerando caixa apenas com as colheitas pífias, de áreas ainda jovens. São pelo menos cinco anos para que uma lavoura atinja seu auge.

Houve uma mudança de direção nos últimos anos: a empresa passou a se preocupar com a constância na geração de receitas.

Mas há um limite para isso. Grosso modo, a soja é plantada a partir de setembro e a colheita começa em fevereiro. O milho também pode ser produzido no verão, mas produtores há anos semeiam o produto após a retirada da soja, num esquema de rotação de culturas. A colheita atinge o auge em julho. As lavouras de algodão e trigo são colhidas entre setembro e outubro. A cana-de-açúcar, entre abril e setembro. Não é possível cobrir absolutamente todos os meses do ano. A BrasilAgro produz soja, milho, algodão, feijão, cana, pasto e florestas (eucalipto para papeleiras), e tem áreas não só no Brasil, mas também no Paraguai e na Bolívia.

Para o Credit Suisse, a BrasilAgro é a empresa mais bem posicionada para ganhar dinheiro com valorização das terras. De quebra, conseguiu provar que é capaz de manter a rentabilidade da produção. A ação da empresa está próxima das máximas históricas, a R$ 31, e o banco estima uma valorização para R$ 50 (+60%).

A SLC Agrícola chegou à bolsa um ano depois da BrasilAgro. Conseguiu um feito importante em maio deste ano, quando passou a fazer parte do Ibovespa, o clube das empresas mais negociadas da bolsa.

O modelo de negócio da SLC era mesmo plantar e colher – ainda que desenvolver terras também estivesse no pacote. A companhia também fez aquisições. A mais recente foi a da Terra Santa, uma empresa que estava na bolsa havia mais de década. Hoje ela tem valor de mercado de R$ 11 bilhões, e lucrou R$ 797 milhões no primeiro trimestre. Foi um crescimento tipo tech, com alta de 153% em 12 meses.

O Bank of America tem recomendação de compra para o papel, acreditando que ele deverá bater em R$ 63, ante os atuais R$ 55,51 (+13%). O Credit Suisse vai na mesma linha, trabalhando com um preço-alvo de R$ 63,64.

Na máxima, mas ainda baratas

Um dos problemas de olhar para o agro agora é que, daqui do presente, todas as empresas do setor parecem lavouras produtivas. O dilema é prever o que vem daqui para frente. Um dos pontos de atenção dos analistas é justamente quanto de fertilizantes e insumos as empresas já conseguiram garantir para a safra de 2022/23, que oficialmente começa em 1º de julho (mas tenha em mente que o que vale mesmo é setembro, quando produtores iniciam o plantio de soja).

Os dois últimos anos foram favoráveis às empresas do agro porque os preços das commodities subiram mais rápido que as despesas com insumos. Agora essa balança começa a se inverter. O Imea (Instituto Mato-Grossense de Economia Agropecuária), ligado aos produtores de Mato Grosso, estima que os custos de produção de soja subiram 60% entre uma safra e outra.

Um dos principais responsáveis é o preço do fertilizante. O Bank of America diz que os preços chegaram a quadruplicar do começo do ano para cá, por conta da guerra – uma disparada tão brutal que torna a compra inviável para uma parte dos produtores. O banco estima que 5% a 11% dos produtores podem deixar de fertilizar suas lavouras.

Com a alta do preço dos insumos, existem dois jeitos de manter a lucratividade: ou a produtividade da área plantada se multiplica, ou o preço dos grãos sobe ainda mais. Para aumentar a produtividade, é preciso investir justamente em fertilizantes. Já o preço do produto lá na frente depende do mercado internacional.

E há um risco adicional: o dólar. Conforme as exportações brasileiras aumentam, já que há mais demanda internacional pela nossa produção, a tendência é que mais dólares entrem no país, fazendo a cotação baixar. O resultado é que, nesse cenário, a receita das empresas em reais pode cair mesmo que a companhia faça absolutamente tudo certo para surfar o bom momento das commodities no mercado internacional.

Como se proteger disso? Bem, leve em consideração alguns fatores. Primeiro: as ações de SLC e BrasilAgro estão nas máximas históricas, mas isso não significa que os papéis estejam necessariamente caros.

Quem diz isso é o P/L, o indicador que divide o valor de todas as ações pelo lucro da empresa nos últimos 12 meses. O P/L da SLC é de 10. Ou seja, o valor de mercado equivale a 10 anos do lucro que a empresa registra hoje. O da BrasilAgro, 5. O P/L médio do Ibovespa está em 6,08, e a média histórica é de 13. Por essa régua, não dá para chamar a maior parte das nossas empresas agro de caras (veja mais nos boxes desta reportagem).

Na dúvida, existe outro jeito de minimizar riscos de investir em empresas ligadas a commodities: a sofisticação.

Frigoríficos

Até aqui a gente falou quase que exclusivamente do agro raiz: aquele que envolve plantar, colher e vender. Quem tem brilhado na bolsa ao longo de anos, porém, é a agroindústria, e dá para dividi-la em três setores: carnes, cana e papeleiras.

Essas empresas têm em comum uma dependência da matéria-prima do campo, mas o que manda no jogo é o que elas fazem com o produto depois. Consolidadas, são elas que têm mais peso no índice IAGRO, o índice recém-criado pela B3 do qual falamos mais cedo.

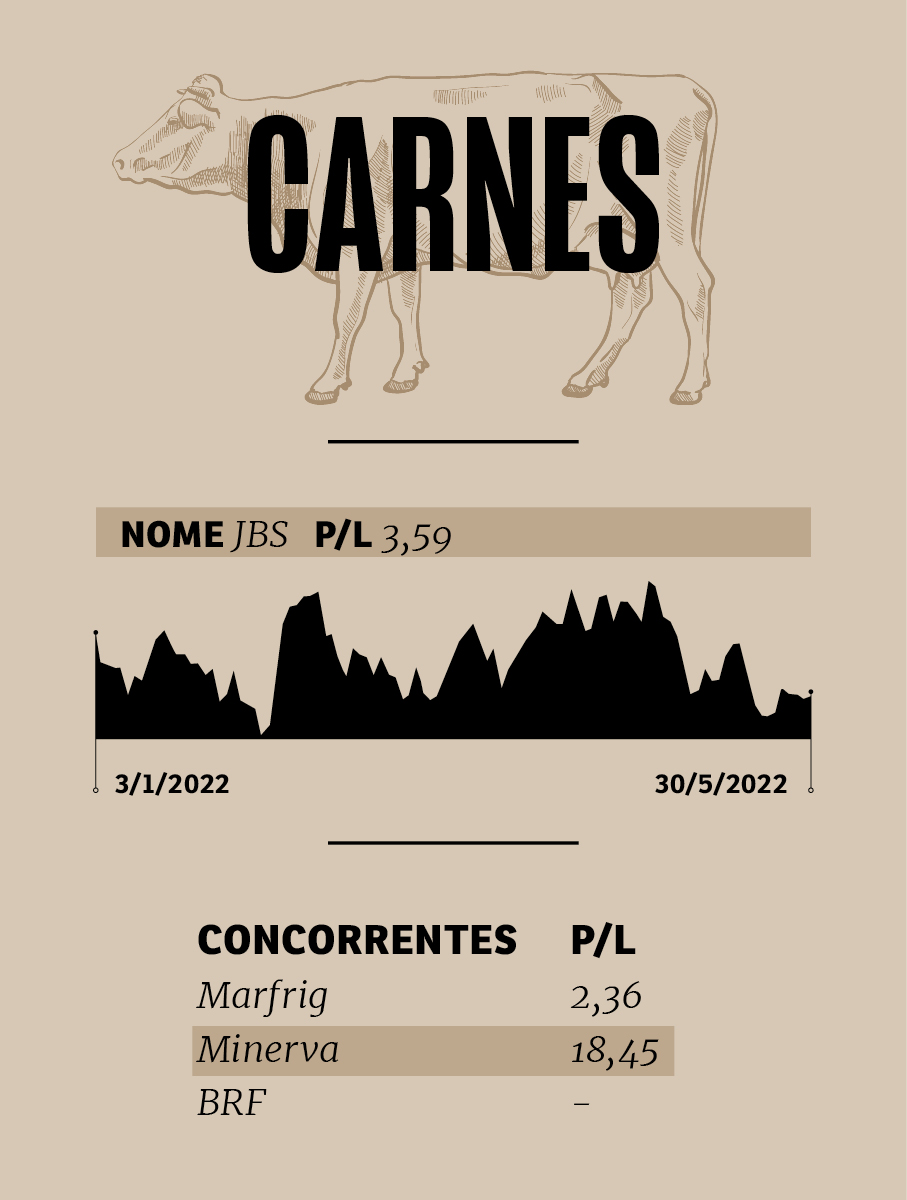

Quem lidera o índice é a JBS, a gigante das carnes, com 7,44% de participação. A companhia depende integralmente do campo, ou seja, da produção de bois, porcos e frangos. E, por consequência, das safras de milho, soja, caroço de algodão e pastagem, o combo que responde pela alimentação dos bichos.

Ainda assim, não é ela quem cuida da criação dos animais, então pode driblar por algum tempo a alta dos produtos agrícolas. No caso dos bois, a JBS simplesmente compra dos pecuaristas os animais que serão abatidos. Quando a oferta é elevada, consegue pagar menos. Nessa dinâmica, a JBS mais que dobrou o lucro no primeiro trimestre de 2022, quando comparado com 2021. O resultado positivo é resultado de uma sobreoferta de bois nos Estados Unidos. A JBS tira mais de 70% do seu faturamento no exterior, assim como a Marfrig. A dupla está entre as quatro maiores empresas do setor nos EUA, junto às americanas Cargill e Tyson Foods.

A JBS é a ação de frigorífico mais recomendada pelo mercado hoje. Para o Itaú, o preço-alvo é de R$ 54, 54% acima dos atuais R$ 35. Não só isso. O P/L indica que a companhia está quase de graça: 3,59.

O cenário é parecido para a Marfrig. As ações estavam a R$ 14,57 no fim de maio e tinham potencial de subir a R$ 26, segundo o Credit Suisse. E o P/L estava ainda mais baixo: esquálidos 2,36.

Ainda assim, analistas são mais cautelosos em relação à Marfrig. Um dos motivos é a decisão de Marcos Molina, o controlador da empresa, de assumir uma participação relevante na BRF (33%). Especializada na produção de carne de aves e suínos, a dona da Sadia e Perdigão dá prejuízo desde 2016 – e 2022 se mostra igualmente desencorajador a investidores.

Ao contrário das grandes produtoras de carnes bovinas (caso da JBS e da Marfrig), a BRF sofre em duas frentes. Primeiro, frangos e porcos dependem mais de ração que o gado. Quando soja e milho se valorizam, o custo de produção aumenta na hora. Para piorar, a inflação de 12% ao ano atinge com mais força a parcela mais pobre da população. A carne sai do prato dessas pessoas, que consumiam mais galinhas e suínos do que as classes abastadas.

Geração de caixa

Olhando do ponto de vista de investimentos, o cenário ficou mais desafiador para as empresas em geral. Com a alta de juros nos Estados Unidos e um risco de recessão global virando a esquina, a tendência dentro ou fora do setor agro é buscar por companhias que gerem bastante caixa e sejam capazes de resistir ao período de crédito mais caro.

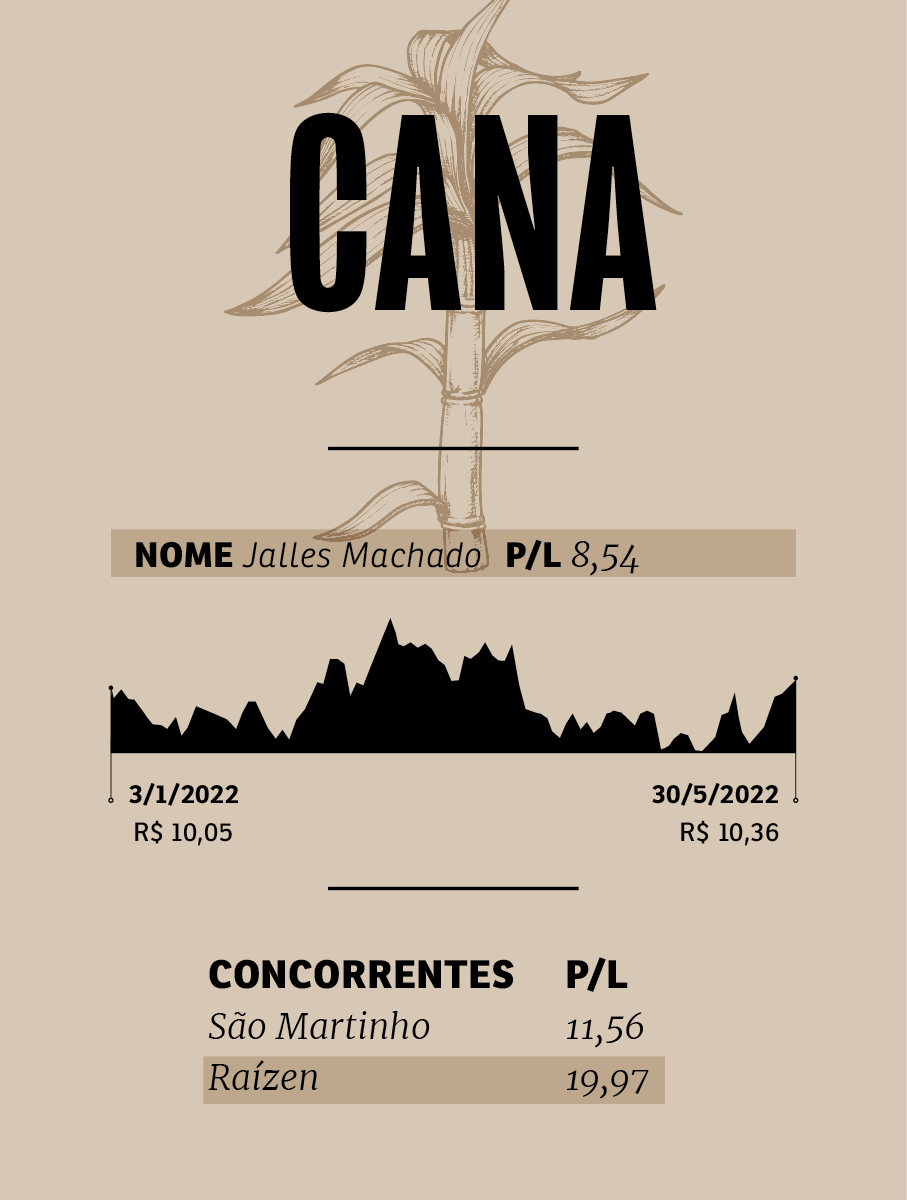

No fim de maio, o BTG elaborou uma lista de ações que atenderiam a essas demandas. Dos 12 papéis recomendados, cinco são diretamente ligados ao agro – JBS, 3Tentos, SLC Agrícola, a papeleira Suzano e a Jalles Machado.

A Jalles, diga-se, também é uma das novatas da bolsa, mas do setor de açúcar e etanol. Ela planta e colhe cana, e da moagem produz açúcar e etanol. O Bank of America, porém, pensa diferente do BTG. Para ele, os concorrentes Grupo São Martinho e Adecoagro (listada em Nova York e com produção também em Uruguai e Argentina) tendem a se sair melhor.

Porteira fechada

O fato é que, se houve um interesse maior pelas empresas agro nos últimos anos, isso também teve a ver com o aumento de gente disposta a investir em ações. Agora, com a Selic de volta à faixa dos 13% ao ano, a competição com a renda fixa fica mais complicada – para todos os setores.

Mas a Faria Lima deu seu jeito para tentar garantir que o dinheiro continue irrigando as lavouras. Em outubro do ano passado, o mercado financeiro lançou o Fiagro, uma nova categoria de fundo negociado em bolsa. O nome completo é Fundo de Investimento em Cadeias Agroindustriais.

A semelhança do nome com o dos Fundos de Investimento Imobiliário (FIIs) não é por acaso. Eles mimetizam várias características do primo mais velho.

Por enquanto, gestores de Fiagros estão colocando títulos de dívida ligados ao agronegócio nesses fundos, então a lógica é parecida com a dos FIIs de papel. Entram títulos de dívidas de produtores que tomaram crédito para financiar a produção. A segunda é que o mandato de alguns dos fundos prevê a distribuição de dividendos mensais, exatamente como ocorre hoje com os FIIs.

Os fundos do tipo Fiagro aproveitam todo o conhecimento que o pequeno investidor já adquiriu sobre fundos imobiliários. Logo, têm captado esse público. De outubro a maio foram lançados 16 fundos parecidos, que atraíram 51,6 mil investidores – 97% deles pessoa física.

Só tem uma questão. O agricultor não colhe soja, milho e cana o ano inteiro. Uma lavoura não é um galpão alugado, afinal, que produz rendimento a cada 30 dias, conforme o inquilino paga. Como faz para pagar rendimento todo mês, então?

“Ginástica para o gestor. A gente não tem como brigar com o mercado”, diz Tadeu Barreto, gestor de Agronegócios da Itaú Asset e responsável pelo RURA11, o maior Fiagro até aqui.

O jeito é ter uma carteira de títulos diversificada em setores, regiões do país e em elos da cadeia para que o fundo produza yield em épocas diferentes, explica ele.

Na caixa das diferenças entre FIIs e Fiagros, dá para citar outras duas. O Fiagro não tem um compromisso de transformar lucro em dividendo, como acontece nos FIIs. O gestor pode reter o ganho para reinvestir. A outra é uma cilada. É que os Fiagros “prometem” uma rentabilidade, algo que não havia nos FIIs. Como investem em títulos de renda fixa, passaram a oferecer uma rentabilidade-alvo. O RURA11, por exemplo, tem a meta de entregar retorno líquido de CDI + 3,0% a 3,5% ao ano, em longo prazo.

Claro, não se trata de uma promessa de fato, mas de uma meta – assim como um gestor de fundo de ações diz que pretende bater o Ibovespa. Só que no mundo da renda fixa, a meta se parece mais com uma promessa. Cuidado para não confundir os dois conceitos na hora de escolher entre FIIs e Fiagros.

No balanço geral, o que o Fiagro faz é abrir uma porta a mais para o mercado. Até aqui, o investidor pessoa física conseguia “financiar” o agronegócio de duas maneiras. Investindo em LCAs de bancos (aqueles títulos que via de regra pagam menos de 100% do CDI, mas são isentos de IR) ou em CRAs, um título que funciona como um pacote de dívidas agrícolas, com rendimento mais polpudo – a depender do risco de quem pediu dinheiro emprestado.

Os Fiagros oferecem um mix dos dois, e também podem investir em vendas de terras e lucrar com a negociação direta de produtos agrícolas. Você passa a ter mais opções para fazer o dinheiro render, e o agro ganha mais crédito para financiar sua expansão. É dela, no fim das contas, que o mundo depende se quiser garantir que os 7,8 bilhões de habitantes deste planeta tenham o que comer – e consigam pagar por isso.

Aprenda a gerir seu dinheiro com o método 50-30-20

Aprenda a gerir seu dinheiro com o método 50-30-20 Felicidade é a estratégia essencial para produtividade

Felicidade é a estratégia essencial para produtividade Vale mesmo a pena publicar no LinkedIn?

Vale mesmo a pena publicar no LinkedIn? O que vem depois do burnout? Como retomar o trabalho depois do trauma

O que vem depois do burnout? Como retomar o trabalho depois do trauma Entenda o que é o DET, sistema obrigatório para MEIs a partir de agosto

Entenda o que é o DET, sistema obrigatório para MEIs a partir de agosto