C&A (CEAB3) decolou 240% em 2023. Entenda a alta – e veja se há espaço para mais

Na contramão de suas concorrentes, a varejista de moda teve a terceira maior alta de toda a B3. O impulso vem após um intenso processo de modernização operacional, iniciado ainda no IPO, que trouxe mais vendas e ampliou as margens. Veja o que dizem analistas.

O ano de 2023 foi duro para as varejistas de moda, uma continuação da tempestade que já tinha atingido o setor em 2022. A inflação e os juros altos espremeram o poder de compra das famílias brasileiras, que já tinham um enorme problema de endividamento. Não só: a competição com as plataformas asiáticas, como Shein e Shopee, se provou um grande desafio para as companhias nacionais num momento já delicado. E, para piorar tudo, o segmento foi (e ainda é) assombrado pelo fantasma da Americanas, cujo escândalo gerou uma crise de confiança entre as empresas do ramo.

Em 2024, o país caminha para um cenário mais tranquilo: a inflação está controlada e a Selic, em queda. De qualquer forma, uma eventual recuperação do setor ainda parece distante.

Tanto que, na bolsa, o ano foi de perdas fortes para todas as varejistas de moda brasileiras. Os papéis da Lojas Renner fecharam 2023 em queda de 15%; Grupo Soma caiu 24%, Arezzo 17,5%, Guararapes (dona da Riachuelo) 9%; Marisa, 40%.

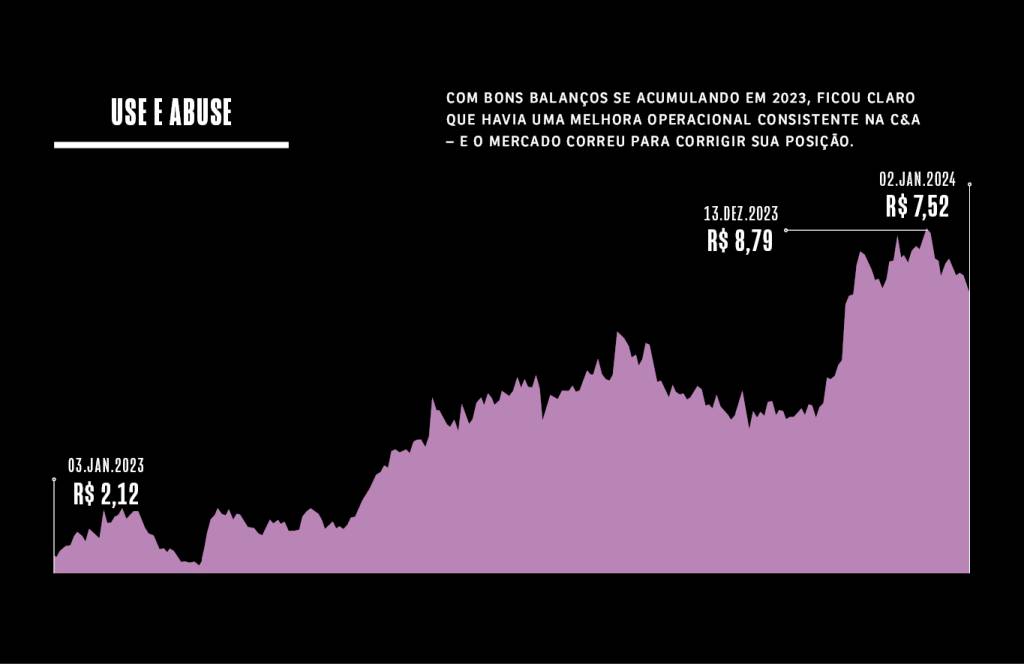

Todas exceto uma. Na contramão da amargura das suas rivais e fora dos holofotes do Ibovespa, uma varejista de moda não só subiu: decolou. Os papéis da C&A começaram 2023 a R$ 2,29 e fecharam o ano a R$ 7,83, uma valorização de incríveis 241%. Foi a terceira maior alta de toda a B3 – atrás apenas da Cedro (CEDO4), uma empresa do setor têxtil cujas ações subiram quase 600%, e da construtora Tenda (TEND3), com alta de 251%. Em comparação, a maior valorização entre as companhias que fazem parte do Ibovespa foi a da Yduqs (YDUQ3), com um salto de 123% no ano.

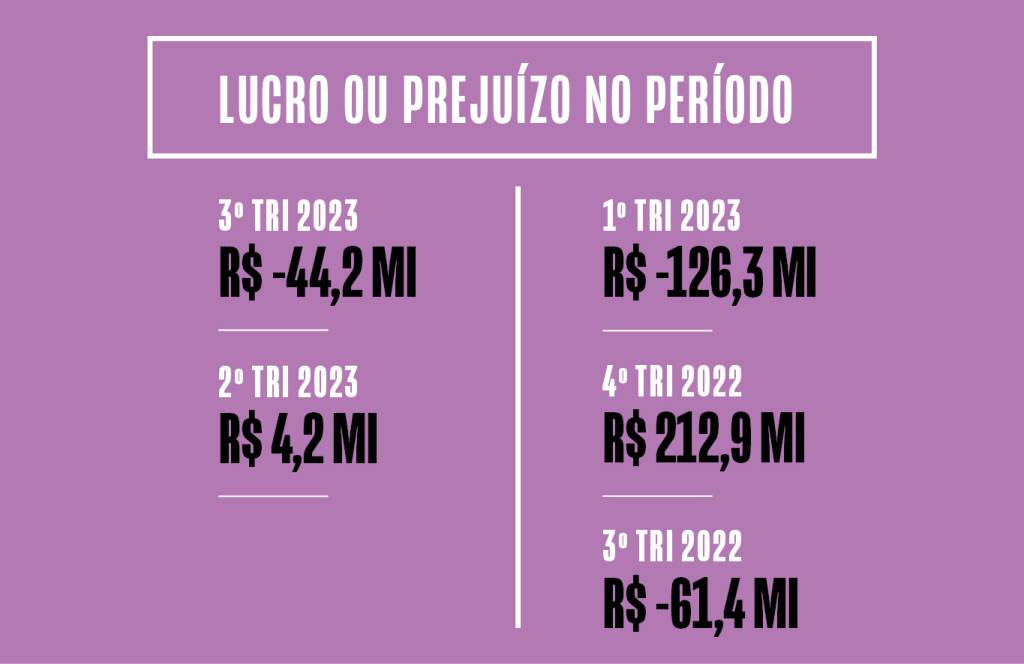

Após um 2022 amargo, o voo das ações foi impulsionado por uma série de resultados bons da empresa ao longo de 2023. No segundo trimestre, a C&A dobrou seu lucro em relação ao mesmo período do ano anterior, para R$ 4,2 milhões. O consenso dos analistas esperava prejuízo. Já o Ebitda cresceu 11,5%.

Nos resultados mais recentes, do terceiro trimestre, a empresa voltou a apresentar prejuízo: R$ 44,2 milhões. Mas não foi uma má notícia: além de ter vindo menor do que o mercado esperava, ele representou uma redução de 28% ante as perdas do 3T22. Mais importante que o saldo final, porém, foram os detalhes do balanço – que confirmaram uma tendência de forte melhora operacional para a varejista.

A receita líquida saltou 10%. Nas “vendas nas mesmas lojas”, medida que considera apenas estabelecimentos abertos há mais de um ano, as vendas subiram 12,5% no trimestre. Em comparação, o mesmo dado cresceu só 0,6% para a Lojas Renner.

Mas a métrica que mais encantou o mercado foi outra: a rentabilidade. Na categoria vestuário, a margem bruta cresceu 2,3 p.p. na comparação anual, para 54,1%. Foi o sétimo trimestre seguido de avanço neste indicador.

Com isso, no acumulado dos nove primeiros meses de 2023, a C&A foi a única que melhorou seu resultado no setor: reduziu seu prejuízo em 21,6% no período. O lucro líquido da Renner caiu 44,5%, enquanto os prejuízos de Guararapes e Marisa aumentaram 425% e 80%, respectivamente.

Qual é o segredo da varejista para ter números tão bons em tempos tão sombrios para a concorrência?

Push&Pull

É (quase) tudo uma questão de timing. A C&A é uma empresa antiga, fundada na Holanda em 1841 pelos irmãos Clemens e August (daí o nome). Chegou ao Brasil em 1976, e hoje, com 334 lojas, tem seu segundo maior mercado no nosso país, depois só da Alemanha. CEAB3, a ação negociada por aqui, representa a operação brasileira da rede, claro.

Apesar de estar no país há décadas, ela é relativamente novata na B3. Quando a C&A decidiu fazer seu IPO em 2019, que levantou R$ 814 milhões, precisou traçar um plano para convencer investidores de que seria um bom negócio embarcar nessa aventura. Enquanto ainda tinha o capital fechado, a companhia era conhecida por sua extrema discrição e era lida pelo mercado como uma empresa operacionalmente atrasada em relação às concorrentes.

Para quebrar a desconfiança do mercado, a C&A elencou alguns pilares de crescimento que viriam após a grana do IPO. O primeiro, e mais relevante, seria uma modernização logística.

Até 2019, a empresa operava um modelo conhecido como push no jargão varejista. Funcionava assim: dos centros de distribuição saíam pacotes padronizados de produtos para cada loja – contendo, por exemplo, cinco camisas P, quatro camisas M, três G, uma GG…

Problema: o comportamento dos consumidores das mais de 330 lojas não é igual. Em uma, os modelos do tamanho P podiam acabar e algum consumidor ficar na mão, enquanto sobravam peças de tamanhos maiores, sem ninguém para comprar. Em outra, podia acontecer o oposto.

Com a grana do IPO, então, a empresa decidiu atualizar essa lógica – e migrar para o modelo conhecido como push & pull. Nele, há um sistema inteligente que acompanha a demanda pelas peças em tempo real, considerando detalhes como tamanho e cor.

Assim, se uma loja no Rio de Janeiro está vendendo mais camisas amarelas do tamanho M e outra em São Paulo está demandando mais camisas pretas G, a reposição é feita de acordo. Isso evita o problema de vendas perdidas por falta de peças e também o acúmulo de itens nas prateleiras, que precisariam ser vendidos com descontos generosos para sair dali. Melhoria operacional pura, com impacto forte nas margens.

Genial, certo? Sem dúvida, mas não era novidade. A Renner, por exemplo, começou a implementar seu processo de push & pull em 2013. Por isso, a C&A ainda era vista como uma operação atrasada pelo mercado. E também por isso que os resultados atuais são uma questão de timing.

O push & pull só começou a ser posto em prática em 2021, após atrasos da pandemia, focando primeiro nos produtos carro-chefe da marca. Como a migração é complexa, precisa ser feita gradualmente. Em 2023, a empresa cumpriu sua meta de incluir 40% do seu portfólio nesse modelo – o que explica a decolagem das margens nos balanços. A C&A colheu, e ainda colhe, os frutos dessa migração. E como mais da metade da operação ainda não migrou para esse sistema novo, o otimismo para o futuro próximo segue em alta.

Além da logística em si, a estratégia permite uma precificação mais dinâmica dos itens, já que analisa em tempo real a oferta e a demanda nas lojas, permitindo dar descontos mais inteligentes ou aumentar o preço de peças sem perder clientes, o que também se traduz em melhores margens.

Digitalização

A melhora logística é a principal, mas não única, razão que explica o upgrade dos resultados da empresa. Outro pilar elencado pela C&A lá em 2019 foi a digitalização do negócio.

É um pouco clichê – todo mundo sabe que qualquer varejista precisa de uma boa presença online para sobreviver. Mas a C&A está de fato mostrando resultados melhores que suas concorrentes. Hoje, 19% das suas vendas vêm do online, número maior que os de suas pares. Dá 16% da receita. Antes do IPO, a presença digital da empresa se resumia basicamente ao site, e representava 2% das vendas.

Nestes últimos quatro anos, a varejista investiu pesado em tecnologia – agora, além do e-commerce, tem app próprio e também vende por WhatsApp. O aplicativo de mensagens, inclusive, é um diferencial e tanto: mais da metade das vendas online acontecem por ele. Além disso, a companhia também apostou no modelo “compre e retire” para ter como vender sem frete, a preços menores.

Dos R$ 46,8 milhões investidos pela C&A no terceiro trimestre de 2023, mais da metade (R$ 26,7 milhões) foi direcionada ao setor de tecnologia. O que nos leva ao outro ponto que tem agradado o mercado: disciplina de gastos. Ao mesmo tempo em que expande sua presença online, a empresa se mostra austera com os custos. A dívida líquida caiu 47,6% entre o 2T22 e o 2T23, em grande parte por conta dos cortes nos investimentos, reduzidos em 50% no mesmo período. Como aconta fecha?

É que um dos outros pilares que a C&A elencou lá atrás para alavancar seu crescimento foi, aos poucos, sendo deixado de lado: a abertura de novas lojas físicas. Quando fez seu IPO, a empresa mapeou 150 pontos em que a inauguração de novos estabelecimentos poderia ser uma boa. Mas, desde então, só 50 novas lojas abriram.

A direção da companhia deixou bem claro: a régua para justificar a construção de uma nova loja aumentou. Não que essa opção esteja fora da mesa, mas, em vez de apostar numa expansão desenfreada, a C&A está analisando bem quais lugares realmente merecem esse investimento. Uma das estratégias é tentar aumentar a presença em regiões onde a marca é mais fraca em relação às concorrentes, como no Centro-Oeste e no Sul, mas pisar no freio no Sudeste e Nordeste.

A empresa também vem cortando outros custos, como em marketing. Em geral, o mercado gostou dessa postura.

Mais estratégias

Para além das estratégias levantadas na época do IPO, e que estão trazendo resultados agora, a varejista também apostou em outros planos pontuais.

Numa época de juros altos e consumo em baixa, a C&A passou a entender que a compra de roupa era praticamente um investimento para a classe C – público-alvo da companhia, apesar de ela também atender as classes A e B.

Nisso, a varejista passou a apostar em peças mais versáteis, que sirvam para diversas ocasiões e possam ser usadas várias vezes, em combinações diferentes – tudo isso para convencer o consumidor de que vale a pena, sim, investir na peça. Estampas e cores muito chamativas e únicas, por exemplo, foram evitadas nas coleções.

Mais: numa época em que o fast fashion está cada vez mais fast, a varejista conseguiu reduzir o prazo entre a concepção das peças e a chegada nas lojas (e no site) para apenas 30 dias, negociando com fornecedores. É uma estratégia comum em todo o setor, que tenta acompanhar as mudanças frenéticas no comportamento dos consumidores, numa época em que influenciadores de moda lançam tendências novas o tempo todo.

Fato é que tudo isso combinado alçou os resultados da empresa para bem acima do previsto pelo mercado em 2023. Os planos da C&A estavam explícitos desde o IPO, mas havia ceticismo no mercado quanto à efetividade e à velocidade deles. A melhora operacional, especialmente medida pelo aumento sustentável das margens, mostrou que esse ponto de vista estava errado – e muita gente correu atrás de CEAB3 ao longo do ano ao perceber isso. É o que explica o salto do papel.

Até aqui, parece que a empresa nada em mar de rosas. Mas lembre-se: é uma questão de timing. A C&A estava atrasada na modernização operacional, e colhe os frutos da mudança agora. Só que ela subiu tanto em 2023 que grande parte do erro do mercado em subestimar a ação já pode ter sido corrigido. Ou seja, o papel talvez já não tenha mais tanto espaço para crescer.

CEAB3: o que dizem analistas

É por isso que a maioria dos analistas que cobrem a C&A tem recomendação neutra para o papel. O Itaú BBA, que começou a sua cobertura em dezembro de 2023, vai por essa linha: os analistas elogiam o foco “na lucratividade, desalavancagem, melhora da produtividade das lojas, capital de giro e capex em vez do crescimento agressivo”. Eles também destacam que a varejista conseguiu uma melhora forte nas vendas mesmo em cenário negativo.

Mas o banco considera que, após a forte alta da ação, isso já foi basicamente precificado. O preço-alvo do Itaú para o papel é de R$ 10, upside de 22% em relação ao fechamento de 2023.

Já o Bradesco BBI ressaltou que a C&A foi o único player de lojas de vestuário que apresentou crescimento e expansão de margem no 3T23, e notou que a performance da varejista entre as classes mais altas – um território em que ela geralmente perde para a Renner – pode indicar que a C&A está ficando mais competitiva nesse segmento. Ao mesmo tempo, o banco indicou que ainda quer ver quão sustentáveis são as melhoras operacionais. Por isso, manteve o rating neutro, revisando o preço para cima: R$ 8, potencial de valorização de apenas 2%.

XP e Santander elogiaram a melhora nas margens, mas ambos também mantiveram suas recomendações em “neutro” por motivos parecidos. Mais otimista, a Genial Investimentos recomenda “compra”, com preço-alvo de R$ 8,20, upside de 5%.

O balanço do quarto trimestre de 2023 deve ser crucial para analisar a vitalidade das melhoras operacionais. Esse período é o mais importante para as varejistas porque inclui Black Friday e Natal, enquanto o terceiro tri é mais pacato. Até lá, CEAB3 ainda parece estar na moda.

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever Entram em vigor novas regras de segurança para chaves Pix

Entram em vigor novas regras de segurança para chaves Pix ChatGPT perde uma partida de xadrez para um videogame de 1979

ChatGPT perde uma partida de xadrez para um videogame de 1979 Confira o calendário de feriados 2025

Confira o calendário de feriados 2025