Superendividamento: como sair dessa lama

Juros de empréstimos, cheque especial, cartão rotativo… O acúmulo de dívidas leva rapidamente à devastação financeira. Entenda melhor os cuidados para não cair nessa espiral destrutiva – e veja as saídas para quem já entrou nela.

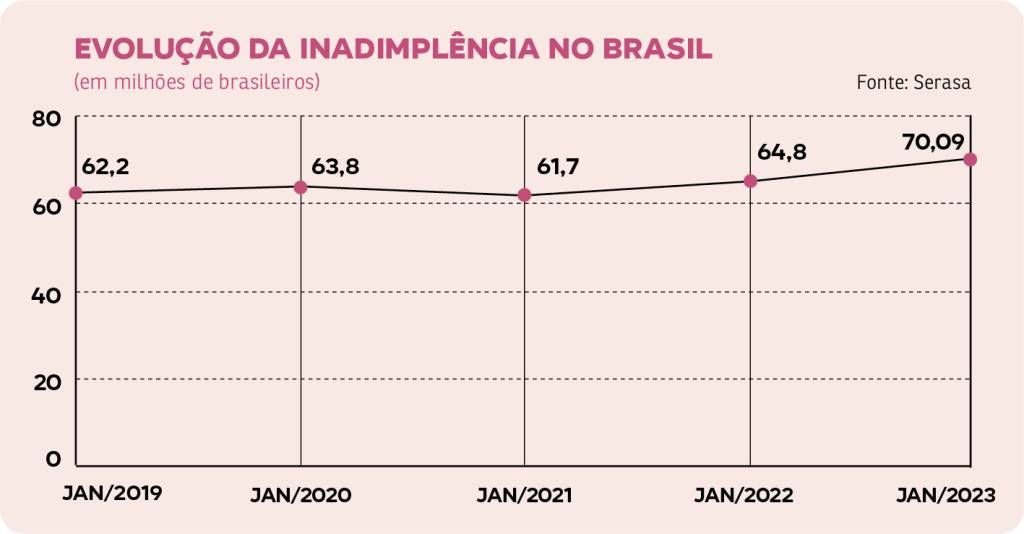

70 milhões de brasileiros perdem o sono por conta de dinheiro: eles estão inadimplentes. Sim, 43% da população adulta do país não consegue pagar o que deve. E, naturalmente, sofre com isso.

Segundo uma pesquisa encomendada pela Serasa, 78% dos inadimplentes têm surtos de pensamentos negativos por causa de compromissos que já passaram do vencimento; 74% relatam dificuldade de concentração para realizar tarefas diárias; 61% têm crises de ansiedade ao pensar nas dívidas, e 53% dizem sentir “muita tristeza” e “medo do futuro”.

Inadimplência, no sentido mais preciso do termo, é a situação de quem já está negativado – depois de uma série de contatos do credor para tentar receber seu pagamento, a pessoa tem seu CPF enviado para órgãos de proteção ao crédito, como o SPC e a Serasa, e fica com o “nome sujo na praça”. Isso significa que o indivíduo vai ter um problemão para conseguir outros empréstimos, financiamentos ou cartões de crédito no mercado.

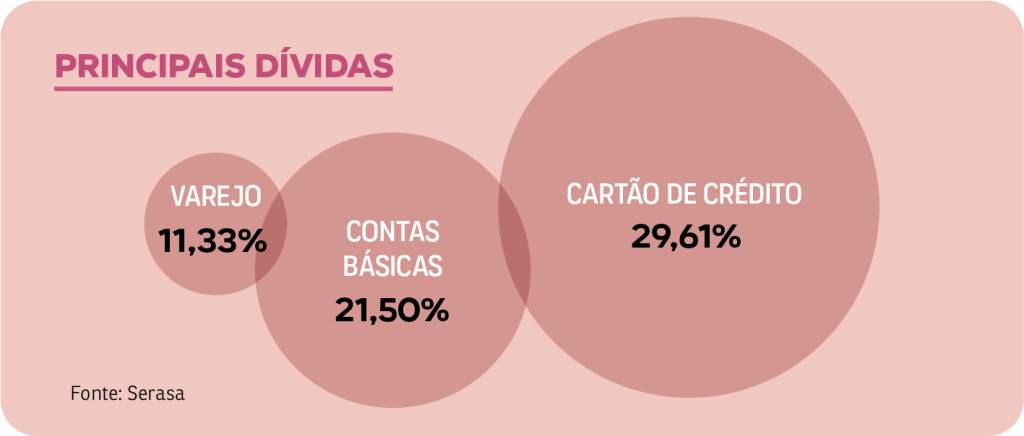

Hoje o valor médio de cada dívida de pessoa física no Brasil é de R$ 1.282. Parece fácil de resolver se você é um cidadão de classe média, só que os inadimplentes têm dificuldades porque não costumam parar na primeira. E aí o valor médio do montante de dívidas, por indivíduo, passa para R$ 4.612.

A coisa fica crítica quando a pessoa se torna um superendividado. Segundo o Código de Defesa do Consumidor, superendividamento é “a impossibilidade manifesta de o consumidor, de boa-fé, pagar a totalidade de suas dívidas de consumo, exigíveis e vincendas [que estão por vencer], sem comprometer seu mínimo existencial”.

Nesses casos, o indivíduo já acumulou tantas dívidas que se torna impossível, no mesmo mês, pagar a prestação do que pegou em banco, financeiras etc. e ainda lidar com o básico do dia a dia: aluguel, contas de água, luz, internet, supermercado, farmácia, escola dos filhos… tudo aquilo que chamamos de vida.

A conta não fecha. Você já sabe que tudo o que ganhar no mês não será suficiente para pagar o que deve e ainda sobreviver até a próxima entrada de dinheiro. Então, entre deixar um filho sem as três refeições e pagar as parcelas que a manteria no rol dos bons pagadores, a pessoa, claro, opta pelos filhos. Dependendo do caso, começa a pedir dinheiro para amigos, familiares… Suas dívidas aumentam de qualquer forma.

É uma areia movediça. Quanto mais você se mexe para conseguir recursos que o livrem das dívidas em que está inadimplente, mais empilha boletos e cobranças. Assim, diferente de uma inadimplência passageira ou de problemas com uma dívida específica, o superendividamento é uma falência pessoal.

A ruína

O cotidiano do superendividado vai se enchendo de restrições. A mais imediata é a perda de crédito no mercado. Mas agora tende a ficar pior. O Supremo Tribunal Federal decidiu, no dia 10 de fevereiro, que pessoas com dívidas em atraso poderão ter documentos apreendidos, como a Carteira Nacional de Habilitação (CNH) e o passaporte. Também serão impossibilitados de participar de concursos públicos.

À primeira vista, significa colocar um pé na cabeça de alguém que tenta sair da areia movediça. Essas medidas coercitivas seriam efetuadas por meio de ordem judicial, mas, segundo declaração do ministro do STF Luiz Fux, não devem avançar sobre direitos fundamentais. Precisam “resguardar a dignidade da pessoa humana” e ser aplicadas “de modo menos gravoso ao executado”. O que isso significa para cada inadimplente ficará, portanto, dependendo da decisão da Justiça.

Falando nela, outra catástrofe na vida de um superendividado é a possibilidade de ter seu próprio dinheiro em conta bancária resgatado pela ação de um credor. Ele pode conseguir um ganho de causa se ficar claro que o superendividado tem um estilo de vida notoriamente incompatível com o de alguém com a corda no pescoço. Mas não é tão simples. “Dificilmente um juiz vai determinar essa retirada de dinheiro se o indivíduo depende dele para comprar comida para sua família”, explica Alexandre Ricco, advogado especialista em direitos do consumidor.

Para que esse transtorno não aconteça, Alexandre sugere que o superendividado tome a iniciativa de procurar a Justiça e demonstrar que, apesar de sua boa vontade, não tem como pagar suas dívidas. Assim, quando algum credor tentar reaver o dinheiro emprestado pelas vias judiciais, essa ação já contará a seu favor como prova de boa-fé.

A bola de neve

Num mundo ideal, a pessoa deveria respeitar a regra dos 50/30/20. “Isso significa que 50% do seu dinheiro mensal deveria ir para gastos fixos, 30% para gastos eventuais, incluindo lazer, e 20% deveria ser guardado, para uso somente em caso de uma necessidade imprevista”, diz Thiago Ramos, gerente da Serasa.

Quem não tem o costume de registrar entradas e saídas é uma presa fácil do endividamento. Porque a pessoa simplesmente não faz ideia do seu limite de gastos; se pode fazer novos investimentos (colocar o filho na escolinha de futebol, por exemplo); se deveria cortar custos. Faltou dinheiro nos últimos dias do mês? Viva o cartão de crédito e o cheque especial. Os piores inimigos das suas economias, porque vão cobrar os juros mais altos do mercado no mês seguinte.

Lá pelas tantas, o indivíduo acaba fazendo um empréstimo para pagar o que deve no cheque especial. E a bola de neve começa a crescer descontroladamente. A pessoa não muda de estilo de vida, continua gastando demais no cartão, usando o cheque especial para pagar tudo o que gastou… só que agora com uma parcela de empréstimo para pesar de um lado só dessa gangorra. Ficou mais apertado? Outro empréstimo, então. E outro, e outro…

Os primeiros tendem a ter juros baixos, quando a pessoa é identificada pelos serviços de proteção ao crédito como um risco baixo de não honrar seus compromissos. Mas, quando ela já está cheia de parcelas comprometidas com diferentes instituições, o mercado começa a se precaver contra uma possível inadimplência. E, quando o indivíduo já está com mais gastos fixos (incluindo parcelas de empréstimos) que entradas, e precisa desesperadamente de dinheiro para pagar o aluguel, vai para o buraco negro dos juros altos. Já virou um superendividado.

O que fazer

O superendividamento não é, no entanto, uma sentença de morte econômica do indivíduo. É possível, sim, sair dessa condição.

“A primeira coisa é colocar numa planilha todas as suas dívidas, seus gastos fixos e registrar os eventuais”, diz Thiago, da Serasa. “Superendividados costumam não fazer esse controle até por uma questão de negação, da depressão que acompanha esse momento complexo. E aí continuam gastando o que não podem.”

Não deixe nada de fora desses registros. Das suas idas à padaria, passando pelos Ubers que você tomou ao longo do mês. Então parta para os sacrifícios, enxugando ao máximo os gastos fixos e eventuais. Com os números detalhados diante dos olhos, torna-se possível, por exemplo, ver que você contratou mais dois canais de streaming para sua TV quando já tinha dificuldade de pagar um só. Ah, mas é tão baratinho… Corte. Não é imprescindível para sua sobrevivência.

Na medida do possível, troque deslocamentos com carros de aplicativo por transporte público. Repense sua moradia: se está no abismo financeiro, precisa viver de acordo com suas posses, mesmo que seja num imóvel menor ou num bairro mais modesto. Note também que os preços das padarias e mercadinhos em vizinhanças menos afluentes são sempre menores. Vai fazer a diferença lá na planilha.

Aliás, duas regras para evitar a armadilha do endividamento: na hora de escolher seu próximo lar, não comprometa mais de 30% dos seus rendimentos com moradia – seja aluguel ou prestação. E não tenha um carro que valha mais de 10% da sua casa (uma medida relativamente dura, já que os preços dos automóveis têm subido mais do que o dos imóveis, mas factível). Com supérfluos, então, nem se fala. Warren Buffett tem um iPhone 11, mesmo sendo um dos três maiores acionistas da Apple.

Troca de dívidas

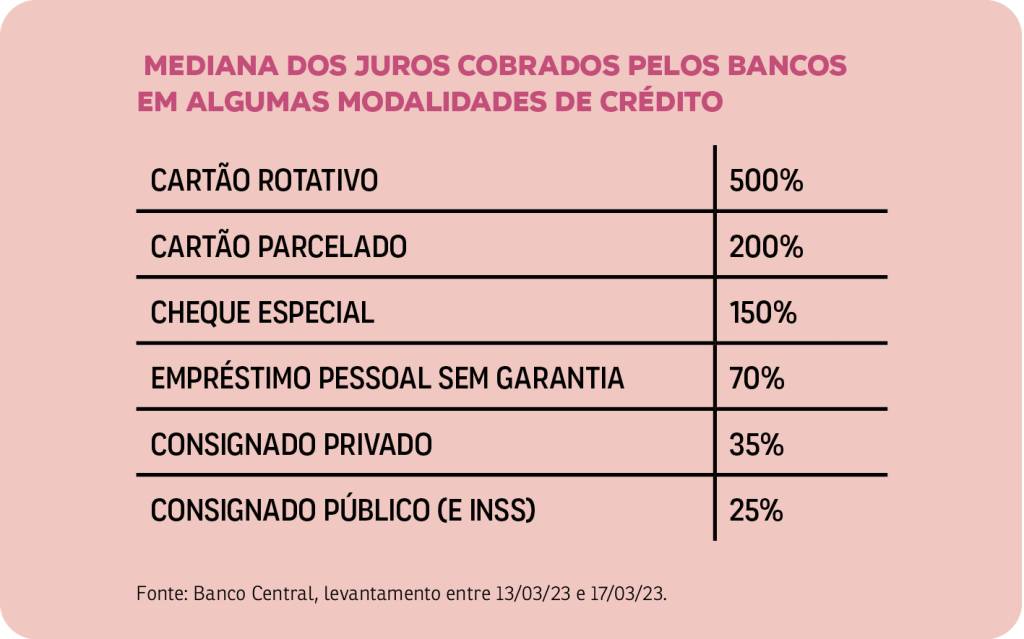

Começando a ter condições de pagar alguma coisa, a dica de ouro é trocar dívidas: quitar uma de juro alto com outra de juro mais baixo. Exemplo clássico: a pessoa cronicamente afundada R$ 10 mil no cheque especial. Ela recebe o salário e chega mais perto da superfície (o saldo zero), só que dali para frente é só ladeira abaixo – e termina o mês afundada no vermelho de novo.

Como o cheque especial está entre as modalidades de crédito de juro mais alto, essa pessoa está pagando em torno de 150% em juros anuais (8% ao mês) sobre o que houver de negativo na fatura. Insustentável.

Num caso assim, é mais negócio buscar, por exemplo, um empréstimo com veículo como garantia para tirar a conta do vermelho. Aí o juro cai – para algo em torno de 20% ao ano (1,5% ao mês). Outras alternativas são usar um imóvel ou o saque aniversário do FGTS como garantia.

Já num empréstimo pessoal sem garantia a taxa fica em torno de 70% – mas varia de caso a caso, podendo chegar a patamares próximos do cheque especial. E também há o crédito consignado, com desconto das parcelas direto na folha de pagamento. Aí a mediana do que os bancos cobram fica em 35% para quem trabalha na iniciativa privada e 25% para funcionários públicos (ou pensionistas do INSS).

Vale também renegociar as dívidas com seus credores. Desde o começo da pandemia, quando o sistema financeiro buscava não perder seus clientes para a UTI econômica da Covid, todo banco tem, na sua parte de crédito do internet banking, uma opção para renegociação.

Às vezes, jogar lá para a frente o recomeço de um pagamento de dívida possibilita pagar outras nesse intervalo e sair de uma situação de negativado. Em outras ocasiões, a renegociação pode aumentar o prazo de pagamento com parcelas de valor menor, que na hora é o que você precisa: elas se encaixam no equilíbrio entre ganhos e gastos.

Outra saída é o “Feirão Serasa Limpa Nome”, que acontece duas vezes por ano – perto do recebimento do seu 13º salário e em março. A Serasa, nessas ocasiões, atua intermediando negociações entre empresas e bancos parceiros e o endividado. A pessoa pode ir a um evento presencial (ou acessar o serviço pela internet mesmo) e recebe propostas de parcelamento de suas dívidas com descontos – para os credores, afinal, é melhor receber menos do que não receber nada.

Criada pela Febraban em 1968, a Serasa é um birô de crédito (assim como o SPC, Serviço de Proteção ao Crédito, e outros). Esses birôs são conhecidos principalmente por deixar disponível seu banco de dados de consumidores inadimplentes, munido com informações enviadas por lojas, bancos e financeiras sobre dívidas vencidas e não pagas, protestos de títulos e outros registros. Com esses dados, eles também criam um score do consumidor. E cada birô tem seu modelo. Na Serasa, é uma pontuação de zero a mil baseada nos hábitos de pagamento da pessoa. Quanto mais perto de mil, menor seu risco de crédito. Já quando há uma negativação do usuário e mesmo atrasos de pagamentos, essa pontuação cai. Esse score mais o registro de gente negativada fazem com que empresas e o sistema financeiro consultem os birôs antes de tomar suas decisões de crédito para alguém.

Crédito responsável

O superendividamento também tem relação com os padrões de consumo. A vastidão do crédito online piscando no seu computador, a captura de dados pessoais para ofertas personalizadas… “Tudo isso estimula o consumo por uma população que, em sua maioria, sofre com baixos níveis de renda e escassa educação financeira”, aponta Anderson Schreiber, professor de Direito Civil da UERJ e especialista no estudo da inadimplência.

Uma tentativa de ir contra essa avalanche de estímulos é a Lei do Superendividamento, de 2021. Ela alterou o Código de Defesa do Consumidor, afirmando que é direito básico de qualquer um ter “garantia de práticas de crédito responsável”. A Lei dá uma série de orientações ao sistema financeiro, como a de que a publicidade das instituições financeiras não deve “ocultar ou dificultar a compreensão sobre os ônus e os riscos da contratação de crédito”.

O problema é que isso não tem funcionado na prática. Abra o aplicativo do banco e logo abaixo do seu saldo estará a aba de empréstimos com o valor pré-aprovado brilhando no seu rosto. As eventuais advertências sobre risco ficam nas letras miúdas. Há bancos que, diante de clientes que não saem do cheque especial, oferecem mais limite – um convite à bancarrota. É do jogo: bancos vivem de conceder empréstimos. Para os incautos, porém, esse tipo de oferta representa um convite permanente para entrar no clube da inadimplência.

Uma resolução do Banco Central de 2017 foi mais assertiva: limitou a utilização do crédito rotativo a um período máximo de 30 dias. Ou seja, o consumidor não pode pagar menos que o valor integral da fatura mais de uma vez. Até então, era possível ir empurrando um valor mínimo e deixando o grosso da fatura acumulando a juros de agiota, de 500% ao ano.

Com a resolução, o consumidor agora deve, no mês seguinte àquele em que pagou parcialmente, quitar o valor integral da fatura vencida ou trocar a dívida por alguma modalidade de empréstimo pessoal. É um freio à bola de neve.

Tanto a resolução do cartão quanto a Lei do Superendividamento têm o mesmo objetivo: evitar uma crise sistêmica. O endividamento excessivo das famílias é visto pelo Banco Central como um risco ao próprio Brasil – não só à pessoa. Um país com muitos superendividados, sem crédito no mercado, consome cada vez menos, o que afeta as perspectivas das empresas e da economia como um todo.

Cabe aos bancos oferecer alternativas mais sustentáveis de crédito. E cabe a você não cair na armadilha de gastar mais do que ganha. Que cada um faça sua parte. Sem isso, o Brasil não sai da lama.

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento Nova isenção do IR: entenda como ela impacta sua renda

Nova isenção do IR: entenda como ela impacta sua renda Governo restringe antecipação de saque-aniversário do FGTS

Governo restringe antecipação de saque-aniversário do FGTS Salários e carreiras quentes: quais as expectativas para o mercado financeiro em 2026?

Salários e carreiras quentes: quais as expectativas para o mercado financeiro em 2026?