Decifrando seu holerite de uma vez por todas

Pode parecer mais fácil ler a Bíblia em hebraico do que entender o que está rolando com seu salário. Mas nada que um pouco de paciência (e uma calculadora) não resolvam.

teoria é simples. O holerite, também chamado de contra-cheque ou folha de pagamento, é um documento disponível a todos os trabalhadores de carteira assinada. Ele é emitido todo mês, e serve para registrar seu salário bruto (e todos os descontos e adicionais que incidem sobre ele).

Até aí, beleza. O problema é que esses valores geralmente são registrados sem explicação, sem base de cálculo – nada. Por essa razão, entender o que está acontecendo no documento não é a mais fácil das incumbências.

Mas nada que um pouco de paciência (e uma calculadora) não resolvam. Vamos entender de vez a leitura do seu holerite.

O que precisa constar

Seu nome completo, seu cargo, seu salário bruto e líquido.

O negócio complica nesse último: o holerite mostra todos os adicionais e descontos do seu pagamento. No primeiro grupo, estão horas extras, férias e participação nos lucros. No segundo, estão:

- Contribuição ao Instituto Nacional do Seguro Social (INSS);

- Imposto de Renda Retido na Fonte (IRRF);

- Descontos relacionados a benefícios (vale transporte, vale alimentação ou refeição, plano de saúde, odontológico e por aí vai);

- Contribuição sindical (caso exista).

Há também um comprovante de que a empresa depositou 8% do valor do seu salário (bruto) no Fundo de Garantia do Tempo de Serviço (FGTS). Esse é um direito de todos trabalhadores CLT, e só pode ser sacado em condições específicas – demissão sem justa causa, aposentadoria, saque aniversário, compra da casa própria… as regras você encontra aqui.

Como esse valor não é liberado, não entra nos descontos nem nos adicionais do seu holerite. É apenas um recibo de que a firma depositou o valor na sua conta da Caixa Econômica Federal.

Destrinchando os descontos

INSS

Os descontos mais significativos são o INSS e IRRF. Os dois são divididos em faixas salariais: quanto maior o salário, maior a contribuição. Contribuição essa que vai acontecendo à medida que o valor aumenta – o que acaba deixando o cálculo mais espinhoso.

Vamos por partes. No INSS, funciona assim:

- Até R$ 1.518,00: 7,5%

- Entre R$ 1.518,01 e R$ 2.793,88: 9%

- Entre R$ 2.793,89 e R$ 4.190,83: 12%

- De R$ 4.190,84 até R$ 8.157,41: 14%

Esse ano, o teto do desconto é de R$ 951,62.

Digamos que um trabalhador ganhe R$ 3 mil, o que o enquadra na terceira faixa salarial. O desconto não será de 12% sobre os 3k. Ele é calculado de forma progressiva com base nas faixas anteriores.

Trocando em miúdos: para fazer a conta, a gente vai ter que dividir o salário em todas as faixas até chegar no teto estabelecido. Vamos lá.

Nos primeiros R$ 1.518, são descontados R$ 113,85 (7,5%).

A segunda faixa ainda não atinge o salário, então é descontado o valor estabelecido – nesse caso, R$ 114,83, que é 9% de R$ 1.275,88 (2.793,88 – 1.518,00).

Por fim, chegamos na faixa salarial estabelecida. A faixa vai de R$ 4.190,83 a R$ 2.793,89, mas o trabalhador ganha R$ 3.000. Subtraindo os valores e incidindo o imposto, temos R$ 24,73 – que é 12% de R$ 206,12 (3.000,00 – 2.793,88).

A partir daqui, vem a parte mais fácil: somar os valores. Para um salário de R$ 3 mil em 2025, portanto, o total descontado sob o salário para o INSS é R$ 253,41.

É complicado, sabemos. Mas a matemática pode ganhar nova perspectiva quando entendemos o porquê dela ser feita dessa forma: deixar mais justo o valor da contribuição. Se o valor fosse 12% de 3k, você teria de contribuir praticamente R$ 100 a mais todos os meses (R$ 360).

IRRF

Só depois de fazer essa conta é que você consegue fazer o cálculo do IRRF, aquela partezinha do Imposto de Renda que já sai direto do seu salário. Isso porque ele leva em conta dedução do INSS na hora de tributar os seus ganhos. A tabela é a seguinte:

- Até R$ 2.428,80: isento;

- De R$ 2.428,81 até R$ 2.826,65: 7,5 %;

- De R$ 2.826,66 até R$ 3.751,05: 15%;

- De R$ 3.751,06 até R$ 4.664,68: 22,5%;

- Acima de R$ 4.664,68: 27,5%.

Desses R$ 3.000, desconta-se os R$ 253,41, resultando em R$ 2.746,59. Note: antes do cálculo do INSS, o trabalhador recairia sob a terceira faixa, e precisaria pagar mais imposto.

A conta acontece do mesmo jeito que a do INSS. Paga-se, portanto, 7,5% de R$ 317,78 (2.746,59- 2.428,81): R$ 23,83.

É importante dizer que essa conta foi feita pensando em um trabalhador sem dependentes e sem gastos com pensão alimentícia. A cada dependente, conta-se R$ 189,59 a menos no montante total do salário. Nesse caso, se o contribuinte tivesse 2 filhos, por exemplo, o imposto incidiria sobre R$ 2.367,41 e, portanto, o trabalhador estaria isento do IRRF.

Com a pensão alimentícia, é direto: o valor que você gasta é o mesmo descontado do montante total. Se o trabalhador, com dois filhos, pagasse R$ 600 de pensão, por exemplo, também estaria isento – já que a base do cálculo seria R$ 1.767,41, abaixo do piso de R$ 2.428,80 previsto.

Mas não é só isso que afeta o cálculo. Existem uma pá de fatores que podem influenciar o valor e o pagamento (ou não) desse imposto todo mês. Vamos a eles.

Especificidades

Há três casos em que o pagamento fica diferente: adiantamento, férias e no 13° salário.

No primeiro caso, as empresas não costumam adiantar o valor completo, e sim uma parte dele no meio do mês. Nesse caso, a dedução só ocorre no final do mês, com o segundo pagamento (calculado com base no valor total, claro). Por isso, a primeira parcela tende a ser mais generosa que a segunda.

Com o décimo terceiro, é a mesma coisa. As duas parcelas geralmente caem no fim do ano. É na segunda que reincide o desconto do INSS e do IRRF.

As férias, por sua vez, são pagas separadamente do valor do salário. Para calcular quanto de grana você deve ganhar, é preciso visitar o holerite do mês anterior, ver o seu salário bruto ali, acrescer ⅓ daquele valor e calcular os impostos com base nisso.

No nosso exemplo, os impostos seriam calculados sobre R$ 4.000 (3.000 + 1.000). Ou seja: R$ 373,41 de INSS e R$ 149,84 de IRRF (sem dependentes, sem pensão alimentícia). Isso resulta em um salário de férias de R$ 3.476,75.

No mais, o IRRF não incide sobre contribuintes com mais de 65 anos, aposentados e que vivem apenas com a aposentadoria. Existem algumas enfermidades (a lista completa você encontra no site da Receita Federal) que também garantem essa isenção.

Ele também incide sobre a participação em lucros e resultados (famoso PLR). Mas isso só para valores maiores que R$ 8.214,40. Caso tenha ultrapassado, basta fazer a mesma conta que fizemos, com base na tabela vigente. No caso de prêmios e bônus que podem acontecer, quem assume o pagamento do imposto é a empresa.

Outros descontos

Salvo os casos de isenção que citamos, os descontos de INSS e IRRF sempre vão acontecer. Agora, vamos entrar nas especificidades da sua empresa e cargo.

Algumas companhias oferecem benefícios com base no esquema de coparticipação. É bem intuitivo: eles pagam uma parte, você paga outra (geralmente menor).

Tudo isso estará bem detalhadinho na sua famigerada carta-proposta. Se há algum benefício que será descontado, isso estará indicado neste documento, com a porcentagem ou a grana exata do desconto, e os casos em que ele ocorre (no plano de saúde, por exemplo, existem empresas que só descontam o valor do salário quando o colaborador de fato usufruir de algum serviço de saúde naquele mês).

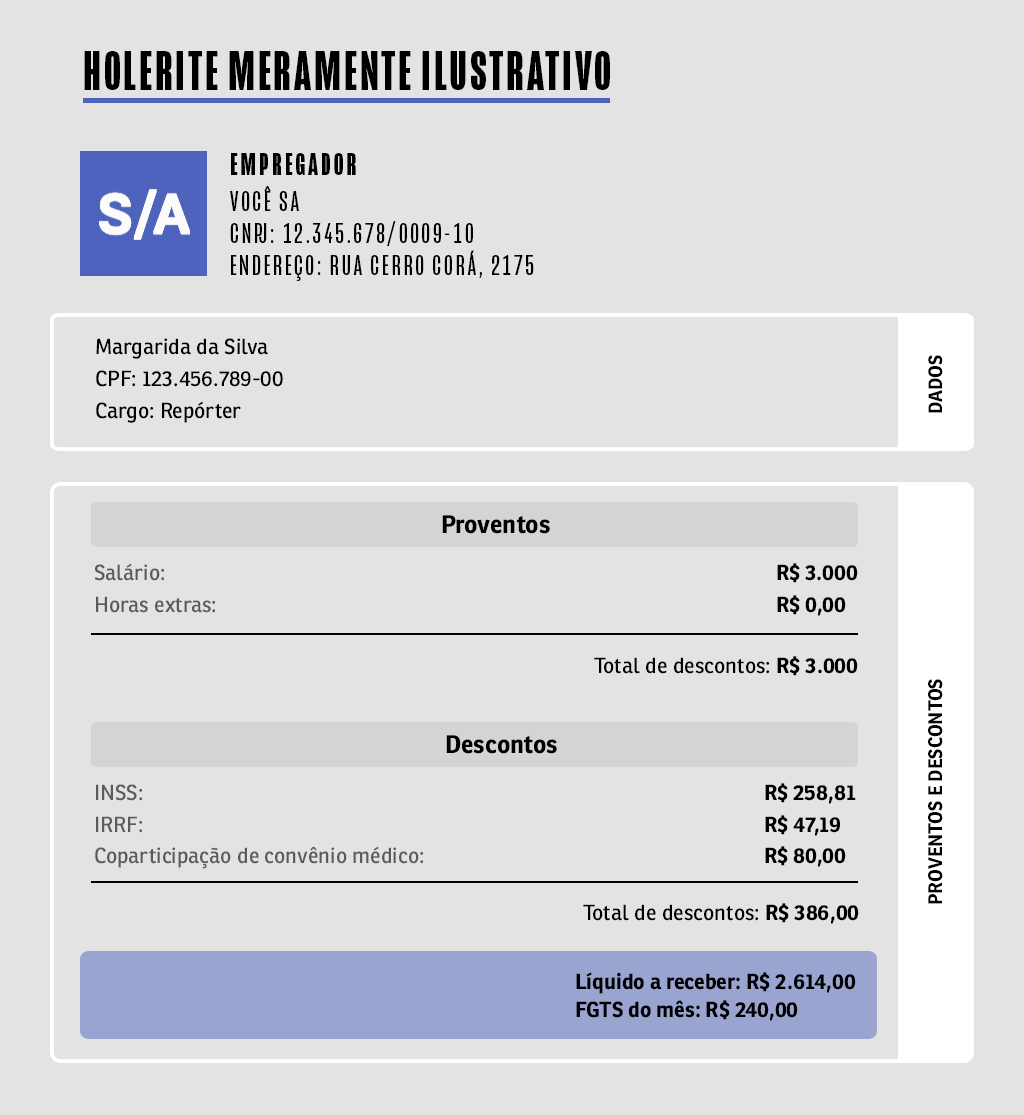

Digamos que, além dos R$ 3.000 de salário, o colaborador tenha vale transporte, vale refeição, e plano de saúde. No último, desconta-se R$ 80,00 para os meses em que algum serviço é utilizado. Com base em tudo que aprendemos, habemus holerite hipotético de uma colaboradora da VCSA (que não tem dependentes, não paga pensão e teve de fazer uns exames mês passado):

*Com contribuição de Juliana Ribas, consultora especialista de assuntos regulatórios da Contabilizei.

**Conteúdo atualizado com base nas tributações vigentes em 28 de novembro de 2025.