O selo dado às empresas que cuidam do meio ambiente, da governança corporativa e que têm responsabilidade social se tornou cobiçado. E criou progressos notáveis. Mas o método para concedê-lo ainda é falho. Veja quais são os problemas e entenda melhor a importância dessas três letras.

Texto: Monique Lima e Tássia Kastner | Ilustração: Gustavo Pedrosa | Design: Juliana Krauss e Tiago Araujo

A Natura usa plástico feito de cana-de-açúcar nas embalagens de seus xampus – e doou US$ 1 milhão para ajudar mulheres vítimas de violência doméstica durante o isolamento social. O Bradesco só consome energia de fontes renováveis, investe em educação infantil e, ao lado do Itaú, toca um projeto de proteção à Amazônia. Já a Renner tem a meta de comprar apenas algodão de origem certificada (de fazendas que respeitam leis ambientais e trabalhistas). A Vivo e a Cielo adotaram programas de recolhimento de lixo eletrônico, como celulares e maquininhas de cartão velhas, para descartá-lo corretamente. Tem ainda a Itaúsa, que não faz nada disso, mas é uma companhia de investimentos que coloca dinheiro apenas em empresas que dizem cuidar de temas como os citados acima. Esses são alguns dos negócios no panteão do ESG, a sigla-mantra no mundo dos investimentos.

As três letras abreviam as palavras Environmental, Social and corporate Governance (“ambiental, social e governança corporativa”, na tradução literal, e nada amiga do bom português). Trata-se de uma série de medidas que empresas devem adotar para ganhar um selo de confiável e responsável. Aí entra a parte de meio ambiente e de iniciativas sociais (que engloba de doações para hospitais ao compromisso de aumentar o número de mulheres e negros em cargos de liderança). Para fechar, tem o “G”, da governança corporativa – a empresa contar com mecanismos internos para impedir corrupção e outros tipos de má conduta (racismo, assédio sexual, assédio moral). Desnecessário lembrar que estamos entrando na terceira década do século 21 – uma época em que contar com um reconhecimento assim é a melhor propaganda institucional que uma empresa pode fazer.

Quem decide se uma companhia é digna ou não do selo ESG são fundos de investimento, bolsas de valores (como a B3, no Brasil) e consultorias que produzem índices de ações (caso da S&P e da MSCI, nos Estados Unidos). E o que eles pedem? Que as empresas prestem contas sobre o que fazem em prol da sustentabilidade, da sociedade, da governança corporativa. E boa parte produz relatórios detalhados sobre isso.

Esse ecossistema entre as empresas e as consultorias tem um ponto interessante: não existe Estado no meio. Trata-se de um sistema autorregulado. As empresas não tomam essas iniciativas porque foram obrigadas, mas por uma questão de imagem.

No fundo, é mais um exemplo de como a “mão invisível do mercado” funciona. O conceito foi criado por Adam Smith em 1759 para defender que o mercado tem a capacidade natural de se autorregular, sem a necessidade de interferência de governos sobre empresas e a economia.

Mas perceba um detalhe: as informações que definem quem ganha a condecoração de ESG são declaradas pelas próprias empresas em relatórios de sustentabilidade. Dá muito bem para usar a lei Rubens Ricupero aí, aquela do “o que é bom a gente fatura, o que é ruim a gente esconde”.

E aí entramos num ponto sobre a mão invisível que é objeto de debate desde 1759: ela existe, funciona, mas nem sempre é tão eficiente quanto Smith imaginou. Um exemplo prático: a Braskem é a empresa petroquímica que produz o plástico verde dos frascos da Natura – e ela tem o selo ESG. Legal. Mas a Braskem também produz plástico nada sustentável, aquele de petróleo.

Em 2018, a atividade de exploração da Braskem foi responsável pelo afundamento do solo de três bairros em Maceió, que rachou casas de mais de 30 mil pessoas (algo que não ajuda muito no social ou no ambiental). Por fim, o principal acionista da Braskem é a Odebrecht, o maior sinônimo de corrupção por estas bandas desde quando os ancestrais dos indígenas atravessaram o Estreito de Bering para ocupar as Américas. Ou seja: os critérios para definir quem é ESG não são assim uma Brastemp.

3 em 1

Por que isso acontece? Vamos lá. Um ponto importante é entender que ESG, por definição, é só uma sigla mesmo. Existem alguns princípios básicos do que uma empresa precisa fazer para ter essa classificação (eles estão no quadro ao lado), mas não são regras quantitativas. Não existe uma única entidade responsável por fazer um check-list e atribuir um selo, tipo o Inmetro ou a ISO.

O termo foi cunhado em 2005, depois que o então secretário-geral da ONU, Kofi Annan, convocou investidores a considerar em suas análises os pilares socioambientais e de “caráter” das companhias que formam o mercado. À época, 23 empresas foram signatárias de um documento com esses princípios.

Após anos rondando as reuniões de um ou outro investidor, mas sem grande relevância para a vida real, a sigla tomou o noticiário de finanças. Foi assim: em agosto de 2019, a Business Roundtable, uma Távola Redonda de presidentes de megaempresas, adotou formalmente a ideia de que as companhias precisavam olhar além do próprio umbigo (e do próprio balanço trimestral).

Lá, 181 CEOs assinaram uma Declaração de Propósito em que se comprometeram a liderar suas empresas priorizando o desenvolvimento sustentável e a responsabilidade social corporativa – até pagar salários decentes e benefícios a funcionários entram nessa história. Na lista de signatários estão nomes como Tim Cook, da Apple, Jamie Dimon, da JP Morgan, Alex Gorsky, da Johnson & Johnson, e Larry Fink, da BlackRock.

Aí Fink levou a bandeira para a BlackRock – a maior gestora de investimentos do mundo, com US$ 7,8 trilhões sob seu guarda-chuva (quase cinco vezes o PIB do Brasil). No início de 2020, Fink divulgou duas cartas; uma para executivos de empresas, outra para seus clientes, os investidores que aplicam nos fundos da instituição. Nessas mensagens, anunciou que a sustentabilidade seria fundamental para as decisões de investimentos da BlackRock a partir daquele momento. Para dar o exemplo, a gestora vendeu US$ 500 milhões em ativos relacionados a combustíveis fósseis. Uau.

Quando um burro do porte da BlackRock fala, os outros baixam a orelha. E as três letrinhas do ESG se espalharam pelo universo financeiro com a velocidade de uma queimada no Pantanal.

Bom, a maior parte dos investidores pelo mundo não compra ações diretamente. Aplica em fundos. Alguns fundos decidem para onde o dinheiro vai – ou seja, quais ações eles vão comprar – sem dar grandes satisfações a investidores. Outros deixam claro que só vão investir em certos tipos de empresas – só de construção civil, só de energia, só do setor financeiro, só aquelas que tenham o selo ESG.

Depois da bênção da BlackRock, a quantidade de fundos que só colocam dinheiro em companhias ESG se multiplicou. Fundos genéricos também começaram a fluir mais grana para empresas que tivessem essa condecoração. Esse é um dos motivos pelos quais o mercado financeiro passou a repetir outro mantra: o de que todas as empresas vão se tornar ESG no futuro.

Não é só isso. Tem o lado dos executivos também. As ações de uma empresa sobem quando há uma miríade de grandes fundos comprando os papéis dela – e ações em alta garantem bônus zilionários aos diretores das empresas.

Ter um selo ESG, então, é mais do que uma questão de imagem pública. Aos que são pagos para gerir uma companhia, pode ser a diferença entre ganhar US$ 2 milhões de bônus no fim do ano ou perder o emprego. Logo, a pressão para obter o cobiçado selo aumenta, e cresce também a tentação de implementar o padrão Rubens Ricupero de qualidade nos relatórios.

“A divulgação das informações não é obrigatória, então ela se dá muito no sentido da empresa se vangloriando do que está fazendo de bom”, diz Alexandre Garcia, reitor de pós-graduação da Fundação Álvares Penteado (Fecap), que estudou o tema na sua tese de doutorado.

Nas próximas linhas, vamos entender um pouco melhor como o sistema todo funciona.

A onda

Empresas são cobradas pela preservação do meio ambiente desde o Paleozoico. Só mudaram certos detalhes e entraram outras cobranças, claro. Na agenda social de 2020 foi incluída a obrigação por minorias nos cargos de liderança das empresas – antes, tratava-se de financiar a cultura ou investir em educação nas comunidades pobres próximas às instalações das empresas, por exemplo. E mesmo boas práticas de governança são notícia velha: a B3 criou o Novo Mercado em 2000, justamente para distinguir as empresas que oferecem menos risco de picaretagem aos acionistas.

Tudo isso também já era usado para ajudar investidores a tomar suas decisões. Desde a década de 1990, existem índices sobre cada um desses aspectos em quase todas as bolsas de valores. Aqui na B3, por exemplo, são três os principais: o IGCT (Índice de Governança Corporativa), o ICO2 (Índice Carbono Eficiente) e o ISE (Índice de Sustentabilidade Empresarial). E não é diferente nas bolsas internacionais. O índice Dow Jones de sustentabilidade global tem mais de 20 anos, muito antes de o assunto ser resumido em três letras.

Então por que o selo ESG se tudo isso já existia antes? A resposta é simples: pela conveniência. “As práticas existiam, os índices existiam, mas eram isolados. Acontece que a complexidade do mundo não é assim. Ter todos os fatores aglutinados ajuda nas decisões de investimento porque dão um panorama maior das empresas”, afirma Alexandre, da Fecap.

A Morningstar, uma empresa americana de dados de investimentos, calcula que existam hoje 3.774 fundos que só investem em empresas ESG. Desses, 648 são fundos tradicionais que estavam ativos e foram reformulados para abrigar apenas empresas donas do selo mágico. Mais: pelo menos 534 (82%) mudaram de nome para refletir seu novo mandato sustentável.

Aqui a onda é muito mais recente. A Anbima (entidade do mercado de capitais) diz que cerca de R$ 700 milhões estão em fundos de ações ESG. Isso equivale a apenas 0,13% de tudo que é aplicado em fundos de ações no Brasil.

O índice S&P/B3 Brasil ESG, o primeiro desse tipo no país, estreou outro dia, em 31 de agosto do ano passado. E dele veio o primeiro fundo de índice ESG do mercado brasileiro, lançado pelo BTG Pactual. Na XP, um investidor que digite ESG na busca de fundos encontrará sete opções; seis delas estrearam no segundo semestre do ano passado. E mesmo o Santander precisou mexer no seu fundo sustentável de 2001, chamado Ethical, para adequá-lo aos anseios de 2020. Ou seja, ao ESG.

Só que o buraco é bem mais embaixo. Lembrando, não existe um único órgão para atribuir o tal selo sustentável. Tampouco há uma planilha de Excel de ESG, tal qual o balanço financeiro publicado todo trimestre pelas companhias de capital aberto. Como saber, então, se essas empresas nas quais esses fundos investem estão realmente comprometidas com a pauta ESG?

Alguns negócios surgiram exclusivamente para tentar preencher essa lacuna. Assim como você recebe da Serasa um score de crédito, que diz se você é um bom pagador, empresas criaram scores ESG para companhias. Há o Refinitiv ESG, criado pela Thomson Reuters, o Sustainalytics, o MSCI ESG, o Fitch Ratings ESG Score, o S&P DJI ESG Score.

Essas instituições calculam os pontos com base em dados divulgados pelas próprias empresas – e juntam isso com notícias de veículos de comunicação e relatórios de organizações não governamentais.

O ponto de partida dessas análises são sempre as informações declaradas pelas empresas em seus relatórios de sustentabilidade, divulgados anualmente. O documento até tem algumas regras que precisam ser seguidas, uma história que começou lá em 2000. A ONG Global Reporting Initiative (GRI) lançou os primeiros parâmetros para que esses relatórios não fossem apenas um “gerador de lero-lero”. A ideia é que eles tenham metas claras, mensuráveis e que sejam ligadas de alguma forma ao negócio da empresa. Ainda assim, são autodeclaradas.

Quando a GRI surgiu, a ideia era que se concentrasse em temas ambientais, já que a origem desse relatório foi dar uma resposta a um vazamento de óleo da petroleira americana Exxon. O documento tem incorporado temas sociais e de governança ao longo do tempo, assim como outras agendas de sustentabilidade da ONU, mas ainda é um trabalho em andamento.

Seja como for, a Comissão de Valores Mobiliários deverá decidir, neste ano, se todas as empresas listadas no Brasil serão obrigadas a divulgar relatórios de sustentabilidade contemplando os pilares ESG. Outro tema em discussão é o chamado “faça ou explique”: se a empresa não cumprir determinada meta ESG que tinha definido (como usar só energia renovável), precisará dizer por que isso aconteceu. Essas são tentativas de tornar a pauta sustentável mais mensurável e menos sujeita a falhas.

O teto de vidro

Independentemente das tentativas de melhora na avaliação das empresas, qualquer índice ESG sempre poderá ser alvo de críticas. Peguemos o caso do índice ESG da B3 com a S&P. Sua primeira versão saiu com 96 empresas – ele contemplava uma em cada quatro empresas listadas na B3 com selo ESG. Parece muito (o Ibovespa, que lista as maiores e mais negociadas da bolsa, tem 78). E era muito mesmo.

Em novembro, uma das companhias dessa lista se envolveu num escândalo social de proporções históricas: o Carrefour. Você sabe de cor: um homem negro foi assassinado por seguranças dentro do estacionamento de uma loja da rede, em Porto Alegre. E não foi um caso completamente isolado. Há pelo menos dez anos o Carrefour ocupa o noticiário com episódios de violência semelhantes. Precisou da morte de uma pessoa para que o Carrefour fosse excluído do índice, em dezembro. 95 companhias seguem na lista.

Existem outros exemplos. Um levantamento da coalizão internacional Forests and Finance colocou o Banco do Brasil como o maior credor de empresas do agronegócio ligadas ao desmatamento no país. A contribuição, segundo eles, vem desde 2016 e já somou US$ 30 bilhões (R$ 165 bilhões). Não se trata exatamente de um comportamento sustentável. E o BB figura no topo do índice S&P/B3.

Estão lá também a Braskem, da qual já falamos; a PetroRio, que extrai combustíveis fósseis, e a Bradespar, grande acionista da Vale (que tem um histórico ambiental bem complicado). E está lá também o IRB Brasil, cujos agora ex-diretores são suspeitos de vazar a informação falsa de que Warren Buffett era um dos acionistas da companhia (ou seja, nota zero em governança corporativa).

No arquivo em que explica sua forma de classificar empresas como ESG, a S&P afirma ter excluído de saída apenas aquelas que têm uma parte da receita oriunda das indústrias de cigarro, armas e carvão. Também não é trivial que uma empresa seja referência apenas no E, no S e no G. Ela pode ter uma boa política social e uma conduta duvidosa na parte ambiental. Ou vice-versa.

“O assassinato de João Alberto aconteceu no mesmo dia em que o Carrefour anunciava na França sua disposição de boicotar os produtos brasileiros vindos de áreas desmatadas do cerrado. Beleza, em Paris milita-se na defesa das árvores enquanto em Porto Alegre mata-se gente”, resumiu o jornalista Elio Gaspari na Folha de S.Paulo. A questão é que os grandes investidores também não dão a mesma importância para as três letras.

E o social?

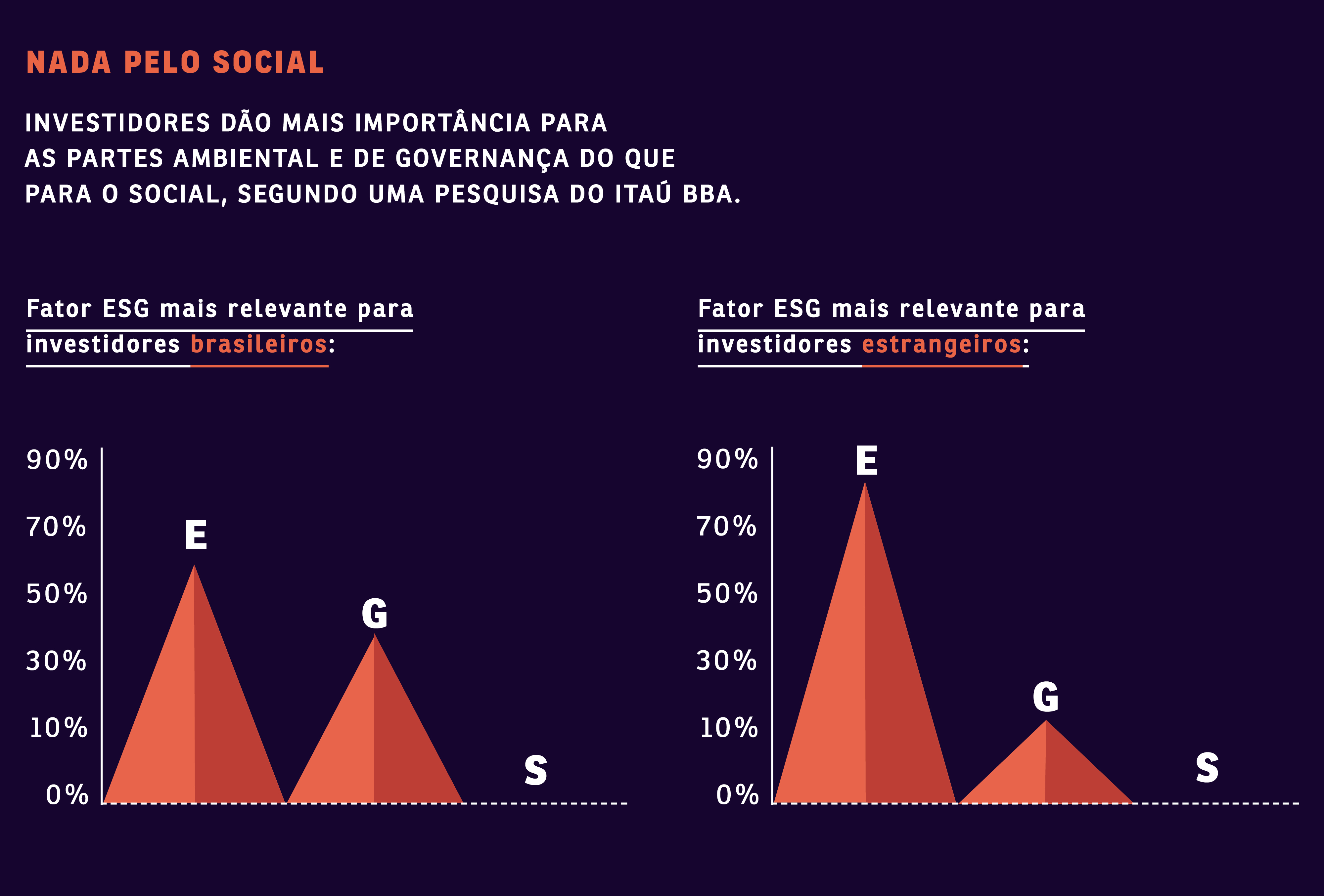

O Itaú BBA fez uma pesquisa com investidores brasileiros e estrangeiros na metade do ano passado. A pergunta era simples: dos três pilares do ESG, qual você considera o mais importante? O S não foi citado uma vez sequer por nenhum dos ouvidos.

Essa pesquisa ajuda a explicar por que as ações do Carrefour não despencaram imediatamente após o crime de Porto Alegre. Com os protestos que se seguiram, o tema foi entendido como um problema maior – inclusive de governança corporativa – e a companhia está com as ações em um patamar menor que o de 20 de novembro. A questão é que houve um delay entre o crime e a reação do mercado, o que deixou clara a falta de preocupação com o S.

Só que essa história pode mudar – e, de novo, a partir de uma iniciativa da BlackRock. No final do ano, a companhia de Larry Fink publicou um novo documento. Desta vez, o relatório do conselho de administração afirma explicitamente que a gestora passará a cobrar das companhias a publicação de dados de diversidade de gênero e raça de seus funcionários – não que isso sozinho impeça casos como o do Carrefour, mas é obviamente a medida mais efetiva para eliminar o chamado racismo estrutural (ou o machismo estrutural) da cultura de uma companhia.

Nesse relatório, a BlackRock afirma que “um quadro de funcionários inclusivo, diverso e engajado contribui para a continuidade dos negócios, a inovação e a criação de valor a longo prazo”.

No Brasil, algumas empresas têm falado abertamente sobre isso, ainda que a divulgação da diversidade em cargos de liderança não seja o forte das companhias locais (afinal, ninguém tem muito do que se orgulhar nessa seara).

Foi em dezembro de 2020 que, pela primeira vez, um conselho de administração anunciou uma mulher negra como integrante. É Rachel Maia, que fará parte do colegiado do Grupo Soma, dono das marcas de roupas Farm e Animale, entre outras.

E há ainda o Magazine Luiza, que se transformou no exemplo mais simbólico de que é preciso fazer algo para ampliar a diversidade em cargos de liderança. A varejista lançou um programa de trainees exclusivamente para negros, um passo importante para o aumento da diversidade em cargos de alto escalão no longo prazo.

Há quem diga que sanar chagas sociais é função do Estado. Mas cada vez menos gente concorda com isso. A mão invisível do ESG está cada vez mais presente nas decisões de quem investe. Um estudo global da gestora britânica Schroders em 32 países indicou que 77% das pessoas não investiriam contra suas crenças mesmo que o retorno financeiro fosse mais alto. E, embora ESG tenha ganhado a cena neste ano, 42% dos respondentes já tinham “aplicações sustentáveis” desde 2018.

E analistas do mercado têm defendido que essa tendência de investir seguindo filtros morais crescerá conforme a geração da jovem ativista Greta Thunberg – mais engajada com a pauta dos anos 2020 que seus predecessores, os millennials – começar a ter dinheiro. Por isso, seguir os princípios ESG será algo inescapável.

Há ainda um outro argumento pró-ESG ao qual entusiastas sempre se agarram: investimentos desse tipo trariam retornos maiores a longo prazo. Portanto, não haveria dúvida entre escolher ativos com selo ESG em detrimento de outros. Índices como o MSCI mostram isso.

Mas não é bem por aí. Em boa parte dos índices ESG, as empresas mais relevantes são instituições financeiras. Fica fácil: elas têm baixa exposição a atividades poluentes, então o “E” é resolvido, grosso modo, com consumo de energia elétrica limpa, reúso de água e reciclagem, mais um help para a Amazônia. Também são fortemente reguladas, o que força a adoção de governança corporativa rígida. Por fim, são há anos grandes investidoras em cultura e educação, uma maneira de conquistar alguma simpatia perante a sociedade, que vê apenas a cobrança de juros nos empréstimos e tarifas de manutenção de conta.

O ponto é que bancos são também grandes geradores de lucros e crescem ano após ano no Brasil, sem que seja possível atribuir isso a uma agenda ESG.

Algo parecido acontece no mercado americano. As grandes empresas de tecnologia, como Amazon, Apple e Tesla, estão em índices de sustentabilidade. Mas também estariam entre as que mais se valorizam se não fizessem parte de lista alguma.

Mesmo assim, o fato é que ESG é um caminho sem volta. As exigências sobre as empresas tendem a crescer – não diminuir. O importante, no fim, é que isso deixe de ser uma questão de imagem, de marketing. E que as empresas passem mesmo a tratar seus pilares de sustentabilidade, responsabilidade social e governança com o mesmo afinco com o qual tratam seus balanços.

Como disse Greta Thunberg em uma fala durante o Fórum Econômico Mundial de 2020: “O perigo real é quando CEOs fazem parecer que medidas reais estão acontecendo, quando na verdade quase nada é feito além de relações públicas criativas”.