Tchau unicórnios, agora é a vez das startups camelos

A alta de juros global pôs fim ao fenômeno das empresas que atingiam valor de mercado de US$ 1 bilhão mesmo dando prejuízo. Hoje, a aposta é nas resilientes, como camelos: entenda o que elas fazem de diferente e como isso muda o surgimento de negócios inovadores no mundo.

A seleção natural bateu à porta das startups. Até bem pouco tempo, quem triunfava neste mercado eram os unicórnios, aquelas novatas capazes de crescer de maneira exponencial até alcançarem valor de mercado de US$ 1 bilhão. Só que isso demandava uma quantidade brutal de recursos de investidores, algo hoje tão escasso quanto água no deserto. Não à toa, agora as startups de sucesso são chamadas de camelos.

Elas são resistentes, adaptáveis e, mais importante, não demandam tantos recursos de investidores para sobreviver. No melhor dos mundos, elas geram receitas desde o primeiro dia de operações. O oposto do que ocorreu com as grandes startups do mundo na última década.

Por trás do fenômeno que irrigou as empresas inovadoras estavam os juros ridiculamente baixos nos países ricos. Desde a crise de 2008, os EUA conviveram com “Selic” perto de zero, enquanto a Zona do Euro e o Japão passaram anos a fio com juros negativos. Era dinheiro de graça. Por outro lado, fazer essa grana render sem risco era ainda mais difícil. Aí que investidores topavam qualquer negócio.

No caso das startups, a engrenagem roda ao redor dos fundos de venture capital, ou VCs. O que eles fazem é comprar participações em empresas novatas, na esperança de que elas cresçam e, no futuro, seja possível vender a fatia por valores exponencialmente maiores. Na ausência de uma bola de cristal, o que os fundos VC sempre fizeram foi escolher algo como 10 empresas para investir, na certeza de que a maioria iria quebrar no processo. Se uma delas vingasse e virasse um unicórnio, a conta fecharia.

Nesse processo, financiaram-se empresas que sequer tinham um modelo de negócio definido nem a menor ideia de como gerariam receitas. A promessa era de que elas primeiro arrebanhariam uma base de clientes fiéis para depois cobrar por algum produto. Pense no app de finanças pessoais GuiaBolso (comprado em 2021 pelo PicPay), na edtech Resilia (que nasceu no B2B e se expandiu no B2C) e na healthtech Theia (que fez uma parceria com o Bradesco Saúde). São todos negócios que surgiram e levantaram recursos com venture capitals sem um plano claro para gerar receita, testando e adaptando o produto ao mercado.

Só que as condições de temperatura e pressão que criaram essas startups mudaram drasticamente, e de maneira muito rápida. Nos EUA, os juros saíram da faixa de zero para a banda de 5% numa janela de um ano. No Brasil, a Selic saltou de 2% para 13,75%. Europa, Reino Unido e Japão também seguem elevando o custo do dinheiro, todos em um esforço de conter a maior inflação global desde os anos 1980. Isso significa que os investimentos mais seguros do mundo, os títulos públicos, voltaram a ser uma opção interessante. E sobrou menos grana para as startups.

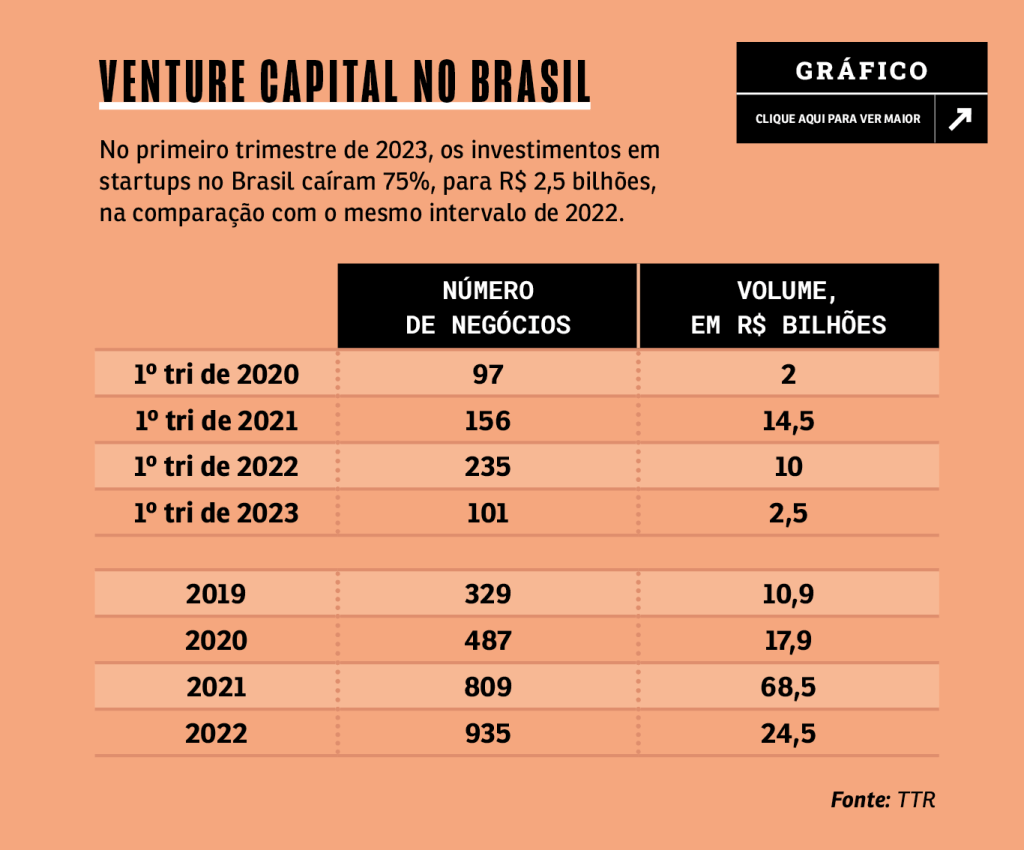

Segundo a plataforma Crunchbase, que reúne dados de venture capital ao redor do globo, o financiamento de startups caiu 53% no primeiro trimestre deste ano em relação ao mesmo período de 2022, para US$ 76 bilhões. E 2022 já havia sido 35% mais fraco que 2021, o recorde de aportes.

E a grana está mais concentrada. Dos US$ 76 bilhões, US$ 10 bilhões foram para a OpenAI, desenvolvedora do ChatGTP, num sinal de que investidores estão tentando dar tiros mais certeiros que no passado. Sem a febre de inteligência artificial, talvez esse número fosse bem menor, deixando definitivamente o recorde histórico do quarto trimestre de 2021 para trás, quando US$ 184 bilhões foram injetados no setor, um valor maior do que a capitalização de Vale e de Petrobras combinadas.

No Brasil, os negócios caíram 57% no mesmo período, para 101 aportes, de acordo com a plataforma TTR (Transactional Track Record). E quem conseguiu dinheiro recebeu menos: o volume aportado caiu 75%, para R$ 2,5 bilhões.

Um claro exemplo dessa crise é o Softbank, que administra o maior fundo de venture do mundo, o Vision Fund. O conglomerado japonês, que também tem negócios na telecomunicação, teve um prejuízo de US$ 5,9 bilhões no último trimestre de 2022. E a perda veio quase toda dos braços de venture capital, que investem pesado no mundo todo, tendo em seu portfólio nomes como Uber, WeWork, Didi Global (dono da 99), Alibaba, Nubank, Rappi, Gympass, Loft, Loggi e QuintoAndar.

Já em 2022 o fundador do Softbank, Masayoshi Son, tinha dado a letra que a temporada de seca para as startups estava chegando, ao anunciar os primeiros prejuízos da instituição. “Quando entregamos um grande lucro, eu fiquei quase ‘delirante’ e, agora, ao olhar para trás, estou envergonhado, mas posso dizer que aprendi lições”, disse o bilionário em agosto do ano passado.

Valor menor

A “lição” principal é de que agora os empréstimos serão menores. O problema é que empreendedores não gostaram da novidade, criando uma disputa entre os dois lados desse braço de ferro.

É uma cilada, mas para entender por que, é preciso pensar na dinâmica das rodadas de investimento. Quando uma empresa atrai um VC, o fundo faz um processo de avaliação de valor de mercado da companhia. Digamos que um fundo decida pagar R$ 10 milhões por 10% da startup XYZ. Isso faz com que essa companhia seja avaliada em R$ 100 milhões.

Só que a única variável realmente concreta nesse “valuation” era o custo do dinheiro, a taxa de juros, porque a conta era feita com base na expectativa de lucro no futuro, não nos resultados de hoje. Ou seja, a empresa, avaliada a R$ 100 milhões em um cenário de juro zero, hoje valeria menos, já que a projeção de geração futura de caixa recua considerando juros maiores.

Para captar mais recursos, a companhia vende novos 10% do negócio por, digamos, R$ 7 milhões. Além de colocar menos dinheiro em caixa, ela “desvaloriza” a cota do investidor que apoiou o negócio antes. Vira uma queda de braço. “Tem que haver negociação interna”, antecipa Hernan Kazah, cofundador da Kaszek Ventures, que tem Nubank, Gympass e Loggi na carteira. Num cenário em que há menos VCs dispostos a correr riscos, a negociação não é exatamente equilibrada. Ser uma startup camelo, então, é questão de sobrevivência.

Com as próprias pernas

Tal qual um camelo no deserto, a pergunta para as startups é uma só: quanto tempo você sobrevive sem receber uma nova rodada de investimentos? Até 2021, as empresas queimavam caixa de maneira mais acelerada, até para justificar a demanda por mais capital e aproveitar a generosidade de investidores.

Muitas startups usaram recursos para tentar turbinar o crescimento, gastando pesado com marketing para a aquisição de clientes à base de descontos agressivos, e contrataram novos colaboradores antes que a demanda aumentasse. Rolou até uma guerra por talentos, com profissionais pulando de firma em firma, com salários cada vez mais exorbitantes.

Segundo Benjamin Gleason, exGuiaBolso e fundador da fintech Kamino, que fornece planejamento financeiro para startups, algumas companhias chegavam a queimar dez vezes o valor que geravam em receitas. Hoje, investidores toleram que se gaste no máximo três vezes a geração de caixa, afirma.

“Em 2021, houve rodadas [de captação de recursos] que aconteceram a cada seis, doze meses, muitas vezes sem a empresa ter gastado o dinheiro da rodada anterior, empilhando caixa por conta das boas condições. Era até difícil gastar de forma inteligente”, conta Gleason.

Agora as rodadas de captação reúnem recursos que devem durar de 24 a 36 meses. E as empresas precisam economizar. Uma das consequências disso são as demissões em massa. Ao longo de 2022, a imobiliária online Loft demitiu 855 pessoas e a entregadora Loggi cortou 540 funcionários. Em uma tacada só, a Buser, conhecida como Uber dos ônibus, cortou 160, o equivalente a 30% do quadro.

Talvez a mudança mais expressiva, porém, tenha sido na velocidade com que as empresas lançam produtos que gerem caixa.

“Dado o cenário, desenvolvemos o nosso produto B2B [business to business, com outra empresa como cliente] em um prazo menor. O que eu ia fazer em seis meses, fiz em três”, diz Jhenyffer Coutinho, fundadora do banco de talentos Se Candidate, Mulher!.

A crise pegou a startup bem no meio de um ciclo de captação, em 2022. “Foi desesperador. Faltavam R$ 200 mil para fechar a rodada e eu tinha medo de quem já tinha entrado sair e quem ia entrar, desistir.” Mas os investidores não deixaram o barco, justamente porque os recursos seriam usados em um projeto capaz de sustentar a operação.

Os produtos B2B têm recebido mais atenção dos empreendedores do que os lançamentos que têm como alvo o público final (chamado de B2C). Um dos motivos é que, em crises, grandes empresas investem em soluções que ajudem num corte de custos, como em automatização de processos. É aí que muitas start- ups SaaS (Software as a Service, ou seja, como serviço) se dão bem. Na maioria dos casos, elas desenvolvem um produto que se adaptam a cada cliente, sem grandes aumentos no custo ou necessidade de muito investimento inicial, assim, a lucratividade é maior.

O segundo motivo é que empresas são mais resilientes do que consumidores em períodos de redução de renda. O mercado B2B não precisa de tantos clientes para ser rentável.

“Antes, procurava-se escala para depois estabelecer modelo de negócio. Hoje em dia é o contrário. Queremos ver a empresa crescendo da forma mais eficiente e barata possível”, diz José Pedro Cacheado, sócio da Norte Ventures, que tem em seu portfólio nomes como Buser e Hashdex.

Em outras palavras: se a Uber tivesse estreado em 2022, e não em 2009, talvez não tivesse chance. A companhia passou mais de uma década operando no prejuízo justamente sob o argumento de que estava construindo sua base de clientes. A primeira vez que ela registrou lucro operacional foi em 2021, mais de uma década depois da estreia.

Pelas novas regras do jogo, também não seria viável. Os fundos costumavam investir olhando para décadas adiante, mas agora fazem as contas pensando em qual será o retorno em menos de dez anos. Por fim, com a escassez de dinheiro e necessidade de gerar receitas mais cedo, os empreendedores tiveram que reduzir a ambição. Os planos de crescer mais de 300% deram lugar à expectativa de dobrar de tamanho entre rodadas de captação.

Essa não é, claro, uma sentença de morte às startups. Mesmo nessa fase mais delicada, ainda existem alternativas. Uma delas é buscar dinheiro com os CVC (Corporate Venture Capital), ou seja, os VCs de grandes companhias. Ao contrário dos fundos de VC, eles captam recursos com lucros do negócio-mãe, ou seja, na economia real.

O Vivo Ventures, CVC da companhia telefônica, é um dos mais atuantes, com R$ 320 milhões disponíveis para aportes. Entre os investimentos recentes está a QueroQuitar, uma plataforma online de negociação de dívidas, da qual a própria Vivo se beneficia, levando os devedores a saldarem as contas em aberto.

Outra hipótese é a fusão de empresas cujos negócios se complementem. Caso do Nubank, que comprou parte da Creditas e passou a ofertar os produtos da fintech aos seus clientes, dentro do app do Nu, e da Loft, que adquiriu a Invest Mais, fintech de financiamento de imóveis.

Em suma, o fim do dinheiro de graça não é o fim das startups. É um fenômeno que, no longo prazo, servirá para depurar o mercado e deixar os empreendedores realmente inovadores. A primeira faxina já limpou os “turistas”. “A ideia de querer ser seu próprio chefe, ter sua startup, que levou muitos jovens recém-saídos da faculdade a abrir negócio, trouxe muitos oportunistas para o mercado porque qualquer empreendedor conseguia funding. Hoje, os muito bons têm que batalhar muito por capital”, avalia Hernan, da Kaszek Ventures.

UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo

Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz

Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz