Após queda na sinistralidade, vale a pena apostar na Hapvida (HAPV3)?

A empresa de planos de saúde recuperou-se de uma crise no setor e de uma desconfiança generalizada do mercado. Mas ainda precisa acelerar a integração com a Intermédica e provar que a melhora da lucratividade é sustentável. Entenda o que explica o otimismo dos analistas em relação ao papel.

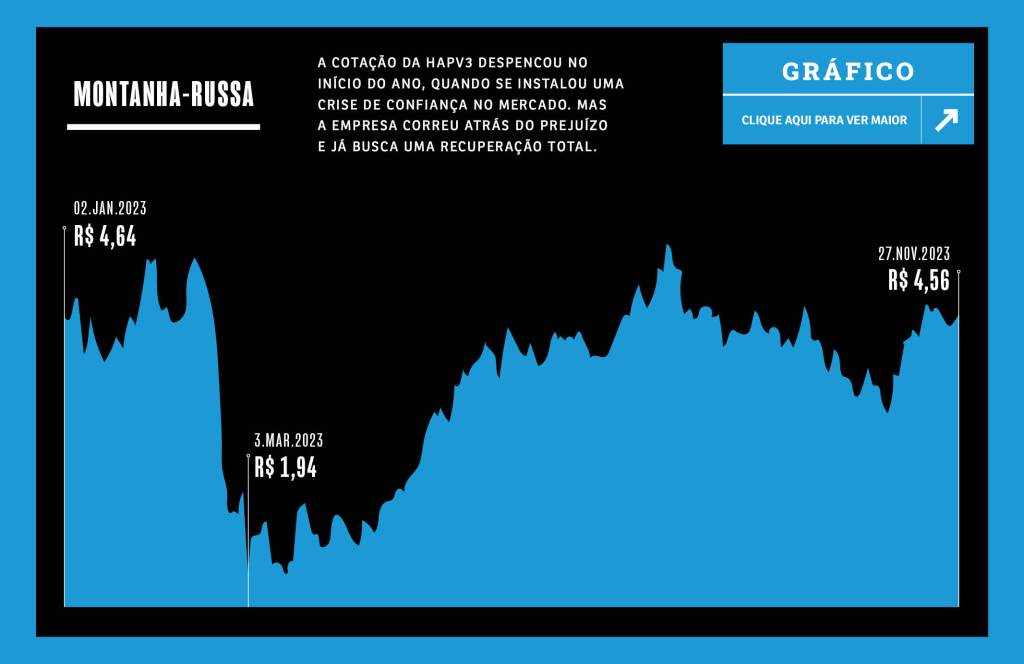

Dá para eleger o dia 1º de março deste ano como uma espécie de apocalipse pessoal da Hapvida. Naquela quarta-feira, as ações da empresa de planos de saúde despencaram 33% em um único pregão, um desabamento de proporções épicas. Em poucas horas, HAPV3 perdeu R$ 10,5 bilhões em valor de mercado.

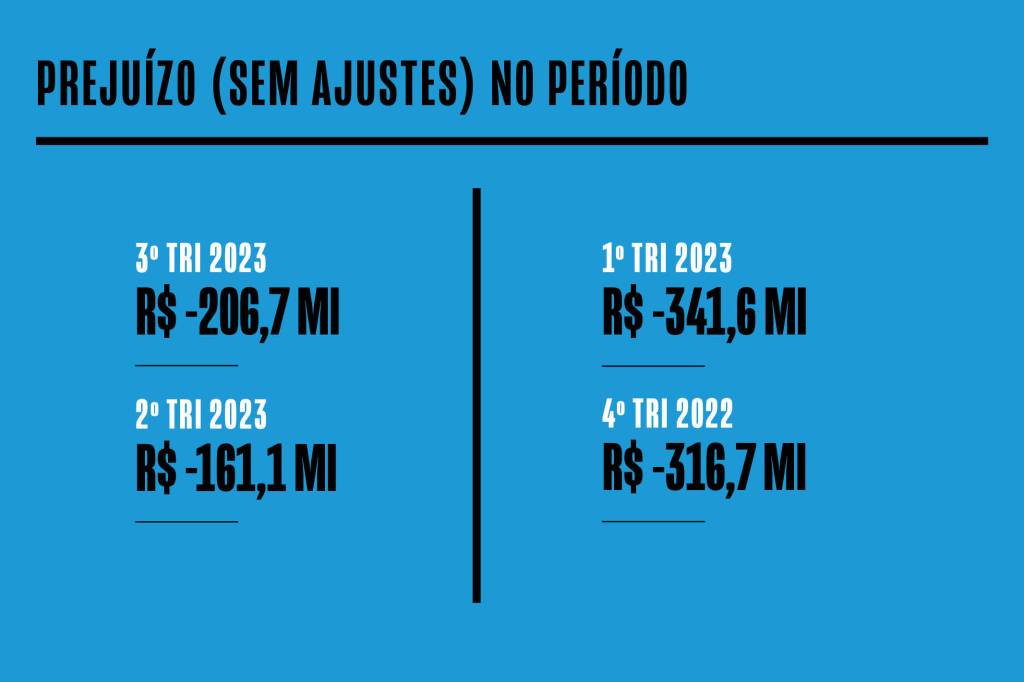

Os investidores estavam reagindo aos resultados do 4º tri de 2022 da operadora, divulgados na véspera – e que, obviamente, trouxeram péssimos números. Inclui-se aqui um prejuízo de R$ 316,7 milhões, que reverteu o lucro de R$ 200,2 milhões do mesmo período no ano anterior, mas não só.

Mais do que os dados crus, a conclusão era: a empresa estava perdida justamente quando todo o setor de saúde enfrentava uma forte crise (mais sobre isso adiante).

Alguns dias depois, o papel descobriria que no fundo do poço havia um alçapão. Em 9 de março, HAPV3 caiu mais 33% e perdeu R$ 7 bi em valor. Foi depois de a empresa anunciar que estudava fazer uma oferta subsequente de ações (follow-on) para levantar fundos. É normal que ações se desvalorizem nesses casos, porque essas operações criam novos papéis e diluem os acionistas. Mas um tombo nessa proporção é, de novo, incomum.

Ficou claro que havia um grande problema de confiança do mercado em relação à maior operadora de saúde do país. E, dado o tamanho do desgosto, nada indicava uma reversão nos humores do mercado.

Mas ela veio. Seis meses depois, o cenário já era bem diferente. Ao final de novembro, o papel estava eleito como o “top pick” entre todo o setor de saúde na bolsa por bancos como Itaú e BTG. XP e BofA também mostram otimismo com a empresa.

Na bolsa, a ação subiu mais de 20% em novembro. E quem comprou no vale da amargura, em março, acumula um ganho de 140%. No ano, ela ainda tem queda de 10%, mas é fato que o duplo desabamento do início do ano está praticamente deletado.

O que explica essa clara mudança de humor? Para entender, é necessário investigar as origens do inferno astral da Hapvida. Vamos a elas.

A crise do setor de saúde

Tudo começa pelo dado mais importante das empresas de planos de saúde: a sinistralidade. Esse indicador mostra a porcentagem da receita que é gasta para pagar as consultas, exames, cirurgias e demais procedimentos médicos de seus contratantes. Se a sinistralidade é de 70%, significa que a cada R$ 100 de receita, R$ 70 vão direto para cobrir as contas dos beneficiários. Quanto mais alta a porcentagem, então, menor a margem de lucro – um problema para as operadoras.

Quando a pandemia chegou, todos os procedimentos médicos que não eram urgentes ou absolutamente necessários foram postergados. As pessoas ficaram em casa, com medo de se infectar; ao mesmo tempo, hospitais focaram seus esforços no combate ao vírus. Aí a sinistralidade despencou – no setor todo.

As operadoras, incluindo a Hapvida, aproveitaram esse cenário singular de baixíssimos custos operacionais com um plano ousado: já que sobrava dinheiro, reduziram os preços dos planos para atrair novos clientes e ganhar market share.

Isso se provaria um erro.

Quando a pandemia arrefeceu, todos os procedimentos, exames, cirurgias e consultas que haviam sido adiadas voltaram com a força de um tsunami. Além disso, o rol de itens que os planos são obrigados pelo governo a cobrir aumentou, e os brasileiros passaram a ir mais ao médico e fazer mais exames em geral.

Aí a sinistralidade disparou.

No setor como um todo, a sinistralidade chegou a passar dos 90%, um recorde. No caso da Hapvida, o número até foi menor porque a empresa é altamente verticalizada, ou seja, além de vender os planos, ela operava hospitais próprios para atender seus clientes, ficando menos exposta aos preços de mercado. Mas chegou aos 74%, muito para uma companhia que estava acostumada com a casa dos 60%.

No balanço de 4T22, aquele que causou a queda de 33% em um único dia, foi esse indicador o principal culpado. Ele ficou em 72,9%, uma piora de 1,8 ponto porcentual na comparação anual e uma melhora de apenas 0,1 ponto na comparação com o terceiro tri, bem abaixo do que previam os analistas.

Nem é só isso. O problema apertou num momento inoportuno para a Hapvida. Em 2022, a empresa se fundiu com a NotreDame Intermédica (GNDI), outra gigante do setor. Enquanto a primeira era controlada pela família Pinheiro, que passou a chefiar a nova gigante; a gestão da GNDI ficava por conta de executivos vindos do mercado financeiro.

Num primeiro momento, o casório foi celebrado: a Hapvida, fundada no Ceará, era forte no Norte e Nordeste, e a paulista Intermédica atuava mais no Sul e Sudeste, gerando uma sinergia perfeita. E a fusão poderia cortar custos para a companhia resultante, com a eliminação de áreas redundantes.

Mas na prática a teoria era outra. A integração entre os sistemas foi lenta; por meses, enquanto rolava a migração operacional, os negócios funcionaram quase que de forma independente, como duas empresas separadas (inclusive com CEOs distintos). Ficou claro que havia muito a resolver. E isso se mostrou nos resultados desastrosos de março, quando métricas como lucro e sinistralidade frustraram as expectativas do mercado.

Criou-se ali uma sensação de que a empresa estava sem horizonte, embananando-se na fusão com a Intermédica.

O plano

É claro que a Hapvida não ficou de braços cruzados vendo essa crise de confiança crescer. De cara, os controladores correram para levantar dinheiro para manter o caixa saudável.

Em março, a empresa anunciou uma operação de “sales e leaseback”: vendeu dez hospitais que eram dela e, logo depois, alugou-os para continuar usando. Isso levantou R$ 1,25 bilhão de caixa. Quem comprou? A própria família Pinheiro – ou seja, foi um jeito de os próprios controladores injetarem dinheiro no negócio.

Em abril, a Hapvida fez o prometido follow-on. A emissão e venda dos papéis levantou um total de R$ 1,06 bilhão. A família controladora entrou novamente na jogada, comprando R$ 360 milhões em novas ações (uma boa notícia). Os papéis foram vendidos ao preço de fechamento do dia anterior, sem desconto (uma ótima notícia). E 70% do volume financeiro veio de compras de quem já era acionista, indicando que havia confiança na recuperação da companhia.

O mais importante para retomar a confiança do mercado, porém, foi traçar um plano para diminuir a sinistralidade e aumentar a lucratividade.

Quando a crise estourou de vez, a empresa já apostava há alguns meses em reajustes dos seus planos para tentar conter a crise, mas ficou claro que só isso não bastaria para cobrir a sangria causada pela alta da sinistralidade. Afinal, os contratos vencem anualmente, então o processo de guinada é gradual e lento. E mesmo quando chegam os aniversários dos contratos, o reajuste não pode ser absurdamente alto porque há o risco de perder o cliente. E agora, José?

Uma das medidas que a Hapvida tomou foi cancelar contratos pouco rentáveis, ou seja, aqueles que usavam muito o plano sem pagar o suficiente para isso. Ela também se tornou mais conservadora em relação ao perfil dos clientes, focando esforços de captação em locais onde a rede é altamente verticalizada – hoje, a Hapvida já não vende mais planos onde não tem serviços próprios, justamente para controlar os custos.

O ponto central, porém, foi acelerar a integração com a Intermédica e concluir toda a transição para a rede operacional da Hapvida. O foco atual é na migração em Minas Gerais, que deve acontecer até o final do ano.

Em paralelo, a gigante impulsiona sua verticalização, aumentando o número de procedimentos feitos na rede própria – principalmente nas áreas onde a marca GNDI é mais forte. Antes do casamento, ambas as empresas eram verticalizadas, mas a Hapvida em maior grau (e com hospitais concentrados no Norte/Nordeste), enquanto a Intermédica tinha mais exposição à rede credenciada.

Hoje, 75% das internações da Hapvida-Intermédica são feitas na rede própria, bem como 73% das consultas e 69% dos exames. Nas três métricas, houve um aumento de 2 a 3 pontos percentuais no trimestre, um avanço considerado rápido.

Quanto a novas aquisições, a companhia é clara: nada de expansão por enquanto. Pelo contrário: recentemente a Hapvida vendeu ativos considerados não-estratégicos, como a startup de gestão de saúde Maida Health e a empresa de ambulâncias São Francisco Resgate. O foco é na faxina financeira – e em aparar as arestas da união com a Intermédica.

Plot twist

Em agosto, vieram os números do segundo trimestre, e eles surpreenderam positivamente – em especial, a taxa de sinistralidade. Naquele período, ela subiu só 1,6 ponto percentual em relação ao tri anterior, para 73,9%, enquanto o mercado esperava algo entre 2 e 3 p.p. – é que, nessa época, com o frio, cresce o número de infecções respiratórias, o que leva a uma maior utilização dos planos.

O dado mostrou que a estratégia da Hapvida, focada em aumentar a lucratividade, estava dando seus frutos. Analistas, em geral, gostaram. Num relatório publicado em outubro, o Itaú BBA elencou o papel como “top pick” do setor, prevendo que, no terceiro tri, os resultados seguiriam melhorando.

Dito e feito. A grande virada veio nos resultados do terceiro trimestre, divulgados em novembro. A sinistralidade caiu para 71,9% – dois pontos percentuais abaixo do segundo trimestre e menor patamar desde a fusão com a Intermédica.

No período, os reajustes médios dos grandes contratos corporativos rondaram os 15%; para PMEs, chegou a passar dos 20% – muito acima da inflação, que deve fechar o ano abaixo dos 5%.

O número de beneficiários dos planos caiu 1% na comparação trimestral – 90 mil a menos, sendo 30 mil por conta de demissões em empresas que são suas clientes. Já era esperado, devido à estratégia da empresa de cortar contratos pouco lucrativos. Mas o crescimento médio dos tickets, de 2,8%, compensou. No fim das contas, a receita subiu 0,6%.

Nem tudo são flores, é claro. Apesar da clara trajetória de melhoria, os níveis de sinistralidade ainda estão longe daqueles 60% que rolavam no pré-pandemia.

A própria Hapvida adota um tom conservador e prevê que isso acontecerá, primeiro, no Norte e no Nordeste, justamente onde a marca era mais forte e a verticalização é regra – e mesmo lá, a previsão é de que isso ocorra “no médio prazo”. No Sudeste e Sul, regiões da Intermédica, ainda é preciso otimizar a fusão e aumentar os procedimentos em rede própria para melhorar a lucratividade.

A empresa ressalta que, no primeiro semestre de 2024, o foco total será na integração dos sistemas de São Paulo, a última e mais complexa etapa do casamento com a GNDI. Para os otimistas, isso é bom: significa que os melhores frutos ainda estão por colher. Para os pessimistas, mais chances de decepção.

Quanto aos reajustes, eles devem seguir neste mesmo ritmo até, pelo menos, abril de 2024, quando a empresa reavaliará os próximos passos.

O que dizem os analistas de HAPV3

Em um relatório intitulado “Uau!”, analistas da XP destacaram a forte queda na sinistralidade, de 2 p.p. no terceiro tri, superando as já otimistas projeções da equipe. A guinada, para eles, indica que as margens podem se normalizar “mais rapidamente do que o esperado”.

A XP tem recomendação de compra para o papel, com preço-alvo de R$ 5,70, potencial de alta de 26% em relação ao patamar no final de novembro.

Na mesma linha, o Bank of America salientou o que chama de uma boa “faxina na casa”: “Desde que a Hapvida concluiu a aquisição da GNDI, a estratégia é clara, e a melhoria também”, escreveu o banco americano. O BofA tem recomendação de compra com preço-alvo de R$ 6,50, potencial de alta de 44%.

Já o BTG ressaltou que, em conversas com executivos da empresa, a Hapvida está tendo o cuidado de não superestimar seus resultados, prometendo apenas uma recuperação “gradual”. Mesmo assim, o banco reitera que o papel é seu preferido no setor de saúde depois dos ótimos resultados no terceiro trimestre, com preço-alvo de R$ 6,00, upside de 33%.

Todos concordam que os reajustes tendem a funcionar. A grande questão é quão rápido isso vai acontecer. Vai depender dos esforços operacionais da empresa. Em poucos meses, a Hapvida foi do inferno ao céu porque conseguiu acelerar esse processo de forma surpreendente. Será sustentável?

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Plataforma ‘Eu Capacito’ oferece cursos gratuitos de programação e mais áreas

Plataforma ‘Eu Capacito’ oferece cursos gratuitos de programação e mais áreas Nova regra para trabalho no comércio aos domingos e feriados vai entrar em vigor a partir de julho

Nova regra para trabalho no comércio aos domingos e feriados vai entrar em vigor a partir de julho Warren Buffett, 5º mais rico do mundo, anuncia aposentadoria

Warren Buffett, 5º mais rico do mundo, anuncia aposentadoria Como fazer cursos gratuitos na USP sem precisar prestar vestibular

Como fazer cursos gratuitos na USP sem precisar prestar vestibular