Vale a pena comprar ações da Vibra (VBBR3), a ex-BR Distribuidora?

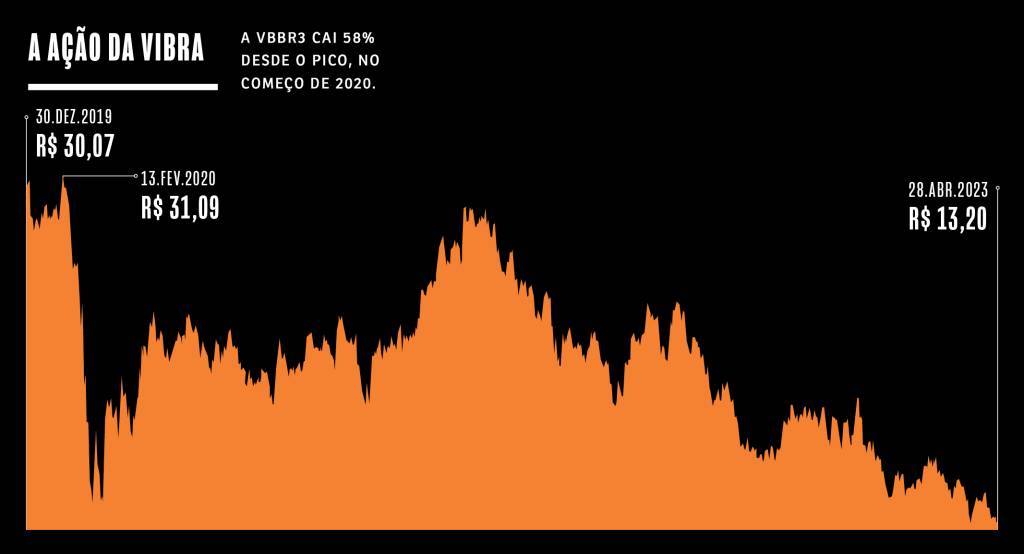

Analistas de ações projetaram um futuro fenomenal para a antiga BR Distribuidora após a privatização. Mas, desde quando a Petrobras deixou a companhia, os papéis recuam 50%. Entenda as perspectivas para a empresa.

É quase uma unanimidade. De 14 bancos que acompanham as ações da Vibra (VBBR3), a versão privatizada da BR Distribuidora, 13 recomendam a compra do papel.

E eles projetam altas fenomenais. O BTG Pactual e o Itaú BBA calculam que VBBR3 pode mais que dobrar de preço até o final do ano, saindo dos R$ 13, no fim de abril, para o patamar de R$ 28. O HSBC aposta em uma valorização de 150%, alcançando a faixa de R$ 33. E mesmo o Santander, o único com indicação neutra para a ação, ainda vê um potencial de ganho de 30%.

Essa convicção dos analistas, porém, não foi acompanhada pelos investidores. Pelo contrário: as ações da Vibra são negociadas no menor patamar desde o IPO, realizado em 2017. No acumulado de 2023, o tombo é de 15%.

A juventude da Vibra na bolsa contrasta com a longa história da companhia. Por quase meio século ela existiu como BR Distribuidora, e cravou sua marca nos postos de combustível da Petrobras. Tratava-se de uma subsidiária, dentro dessa estrutura ultraverticalizada do setor de petróleo. A Petrobras, afinal, ocupava todos os elos da cadeia de combustíveis: exploração, refino e distribuição. A Vibra, então BR, era apenas um pedaço dessa engrenagem. Isso até a grande crise da estatal.

A petroleira (PETR4) chegou a acumular R$ 500 bilhões em dívida líquida, em 2015, resultado do combo de anos de congelamento de preços de combustíveis seguidos pela queda abrupta das cotações do petróleo e ainda os casos de corrupção revelados durante a Lava Jato.

A solução para reabilitar a Petrobras foi pela venda de ativos, no melhor estilo vão-se os anéis, ficam os dedos. A BR Distribuidora entrou no pacote. O plano inicial era vender parte da companhia a um investidor, em uma operação que não passasse pela bolsa de valores. O Tribunal de Contas da União barrou.

Daí entrou em cena o plano B, com uma oferta de 30% das ações da então BR Distribuidora, que colocou R$ 5 bilhões no caixa da Petrobras e acabou por selar o futuro da companhia como a conhecemos hoje. Lá no IPO, o plano não era a privatização completa, mas serviu como uma porta entreaberta. O governo Jair Bolsonaro trouxe junto os liberais ao poder, sob o comando do ministro Paulo Guedes. E o plano passou a ser a venda de empresas públicas. A BR estava pronta para isso.

Em 2019, a Petrobras se desfez de mais 30% da BR e deixou de ter controle sobre ela. Oficialmente a distribuidora passava a ser uma empresa privada. Ainda assim, a Petro era a sua principal acionista, de modo que seguia com poder de influência nas decisões ali dentro, mais ou menos quando um adolescente ultrapassa os 18 anos, mas ainda mora com os pais.

A autonomia completa veio em julho de 2021, quando a petroleira vendeu a fatia restante de 37,5% que ainda detinha na subsidiária. Pouco mais de mês depois, a mudança de nome para Vibra Energia selou a nova fase, agora como uma empresa privada e de capital pulverizado, ou seja, sem um acionista controlador.

À época, analistas de ações celebraram a mudança. Entre os pontos positivos estariam o fim de qualquer possibilidade de uso político da companhia e o espaço para modernização da gestão (deixando o legado estatal para trás), além de ganhos de eficiência. Em resumo, a promessa de que a empresa passaria a ser mais rentável.

Com um problema: quando a Petrobras se desfez da sua última fração na BR, a ação valia R$ 28. O preço atual representa meros 53% desse valor – que é justamente o alvo fixado por parte dos bancos agora. Aquela subida disfarçada de otimismo se trata, na verdade, de uma corrida atrás do prejuízo.

A receita e o lucro

O negócio de uma distribuidora é comprar gasolina, etanol, diesel e outros produtos de refinarias e vender para os postos de combustíveis. Os postos funcionam como franquias, e, quanto mais franqueados, mais clientes fixos uma distribuidora tem.

A Vibra ainda opera sob a marca BR, da época da Petrobras, e é líder de mercado, com 28% de participação. Sob essa bandeira existem 8.383 postos no país; a Raízen (RAIZ4) ocupa o segundo lugar com seus 8.057 da marca Shell; e os 6.771 postos Ipiranga garantem o bronze para a Ultrapar (UGPA3).

Além dessas, as distribuidoras também fecham contratos com empresas (como usinas térmicas ou as do agronegócio) e distribuem querosene de aviação nos aeroportos.

O funcionamento da coisa segue a regra óbvia: para ter lucro, a distribuidora precisa comprar combustíveis a um preço menor do que cobrará dos postos quando entregar o produto. O problema é que os preços dos combustíveis são voláteis, já que eles dependem das cotações internacionais do petróleo e da variação do câmbio. Logo, empresas de distribuição precisam planejar estoques e recorrer ao mercado financeiro para evitar prejuízos já que eventualmente compram combustíveis a um preço mais alto e, na hora de vender, o preço baixou.

Um segundo desafio nesse mercado é a dificuldade de aumentar margens. Combustível, afinal, é commodity, e não há diferença entre o diesel ou gasolina da Petrobras ou de qualquer outra refinaria. Tampouco importa qual caminhão-tanque vai fazer o produto chegar até o posto. E motoristas até podem ter preferências por alguma bandeira específica, mas se o preço de seu local favorito estiver distante do praticado por outros postos, o mais provável é que haja uma migração. O jeito, para turbinar margens, é reduzir custos, já que o aumento de preços significa colocar market share em risco.

“Nosso business é bastante alavancado, depende de volumes. Vamos ter ainda mais disciplina em preços, vamos sempre fazer esse balanço entre volume e preço”, afirmou o CEO da companhia, Ernesto Pousada, na teleconferência de resultados do fechamento do ano.

Ao longo dos últimos cinco anos, o faturamento bruto da Vibra saltou 114%. Por outro lado, o lucro líquido de 2022 foi o menor desde 2017. Nessa janela de tempo, a alta é de apenas 34% – uma demonstração de como o aumento da rentabilidade não é linear.

Empresa de energia

O jeito, então, é ampliar os tentáculos para outras áreas de negócio. Não se trata exatamente de uma novidade: uma dessas áreas de diversificação é a de lubrificantes automotivos, sob a tradicional marca Lubrax.

Após a privatização completa, porém, a Vibra anunciou que passaria a ser uma empresa diversificada, abarcando outras fontes de energia. Além da distribuição de combustíveis, a companhia entrou no mercado de comercialização de etanol (em uma joint venture com a Copersucar), comprou a Comerc, uma comercializadora de energia elétrica no chamado mercado livre (quando uma grande empresa pode escolher o seu fornecedor de energia, em vez de usar a concessionária da região) e investiu também no segmento de geração de energia por biogás. Para completar, a Vibra inaugurou, no ano passado, o primeiro posto de recarga 100% voltado a carros elétricos.

Só que a virada de chave da Vibra para negócios mais diversos ainda é incipiente. A mudança começou a ser desenhada quando Wilson Ferreira Júnior, executivo com longa trajetória no setor de energia, deixou a Eletrobras (ELET6) para capitanear o futuro da distribuidora. Ele desenhou um plano estratégico em que a companhia deixaria de ser tão dependente da distribuição de combustíveis fósseis, algo fadado a perder relevância num futuro com mais carros elétricos.

Ferreira Júnior não ficou na companhia para colher os resultados. Sua gestão durou um ano e dois meses, e a Vibra teve um presidente interino por outros cinco meses, até a chegada de Pousada, em fevereiro deste ano.

Enquanto isso, a empresa vive um dos períodos mais sensíveis dessa mudança de estratégia, aquele em que as novas unidades de negócio ainda não ganharam escala, e a dívida contraída pelas aquisições pesa no caixa da companhia. A área de renováveis, onde ficam os novos negócios, cresceu substancialmente (o Ebitda dessa divisão saltou de R$ 6 milhões para R$ 79 milhões). Mas trata-se de apenas 5% do resultado operacional da Vibra no final do ano passado.

Por outro lado, a dívida líquida está em R$ 13,7 bilhões – uma alavancagem de 2,6 vezes (medida pela divisão da dívida líquida pelo Ebitda anual), um patamar tido como elevado. Na prática, a tendência seria de redução no pagamento de dividendos para cobrir esse buraco. Não é o que a companhia sinalizou – nem o que analistas de ações esperam.

Até o ano passado, a política de dividendos da Vibra era a default das empresas da bolsa, ou seja, distribuir 25% do lucro líquido anual. O percentual subiu para 40%, ainda que a confirmação do montante dependa dos resultados entregues, e isso passa pela capacidade de a empresa gerar caixa.

A notícia boa é que a Vibra continua a colocar na conta dinheiro de vendas de ativos, que pode vir a ser usado para pagamento de dividendos. Um dos exemplos é o leilão de privatização da ES Gás, no fim de março, que colocou R$ 1 bilhão no caixa da empresa.

Essa é a aposta do BTG Pactual. “Acreditamos que preocupações de que a Vibra tenha contraído dívida em excesso após as fusões e aquisições recentes vão se dissipar assim que a geração de caixa livre entrar em ação”, escreveram os analistas. Além da venda de ativos, créditos tributários contribuiriam para inflar esse dinheiro extra.

O Bank of America também é otimista. Os analistas afirmam que a companhia está bem posicionada com a estratégia de investimentos em outras áreas. “À medida que as novas iniciativas forem bem sucedidas, isso deve adicionar mais potencial para o médio e longo prazo”, escreveram.

Está claro, para os analistas, que o projeto da Vibra é consistente. Ainda assim, as apostas para a alta dos papéis parecem ousadas. O P/L da companhia ao fim de abril rondava os 9,6, acima da média de 5 do Ibovespa e em linha com o desempenho recente do indicador. Para justificar uma alta tão robusta do papel, como prevista pelo mercado, os lucros precisariam disparar também num curto espaço de tempo, isso num período em que as expectativas para a economia como um todo são modestas.

O mercado financeiro é conhecido por sua ânsia em tentar prever o futuro. Tudo indica que, ao olhar para a Vibra, investidores preferem a figura do São Tomé: eles querem ver resultados primeiro antes de comprar a ação.

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Quer ser feliz no trabalho? Liberte-se das prisões das baixas expectativas

Quer ser feliz no trabalho? Liberte-se das prisões das baixas expectativas Oratória como soft skill estratégica: 5 técnicas para comunicar com clareza

Oratória como soft skill estratégica: 5 técnicas para comunicar com clareza Você RH lança prêmio para empresas que prezam pelo bem-estar dos colaboradores

Você RH lança prêmio para empresas que prezam pelo bem-estar dos colaboradores IA na prática: O que todo autônomo precisa saber para produzir mais sem parecer impessoal

IA na prática: O que todo autônomo precisa saber para produzir mais sem parecer impessoal