O que está acontecendo com os FIIs de papel?

De queridinhos supervalorizados, os fundos lastreados em dívidas imobiliárias agora amargam quedas de mais de 10%.

O Kinea Índice de Preços (KNIP11) é o fundo imobiliário mais negociado do país e tem a maior participação no Ifix, o Ibovespa dos Fundos Imobiliários (FIIs). Só que ele tem deixado seus 67 mil investidores na mão. A cota do FII, negociada na B3, acumula queda de 10% em 12 meses e está no menor preço desde março de 2020, quando o mercado financeiro veio abaixo com a pandemia de Covid-19.

O lance é que o fundo da Kinea entregou dividendos recordes em abril e maio deste ano. Cada cota do fundo era negociada nessa época a um valor próximo de R$ 100. E cada uma delas estava rendendo R$ 1,70 mensais. Ou seja: um dividend yield de 1,7% ao mês, o equivalente a 23% ao ano (quase o dobro da Selic de maio, que estava em 12,75%). Mesmo assim, o valor de mercado dele passou a cair. Ao final de julho, o valor da cota estava em R$ 95 – algo distante dos R$ 121 que elas chegaram a valer no pico, em 2019.

O Iridium (IRDM11) também olha pelo retrovisor seus dias de glória. Do vale da pandemia até o início de 2021, a cota valorizou mais de 50%. Culpa da Selic baixíssima daqueles tempos. Num momento em que a taxa básica de juros estava em 2% ao ano, ele dava 1,13% ao mês. Ou seja: 14,4% anuais – sete vezes a Selic.

Até que a taxa de juros do Banco Central passou a subir e boa parte dos investidores entendeu que a valorização do Iridium estava exagerada. Aí o valor caiu ladeira abaixo: quem o comprou lá no auge da festa amarga uma queda de 33% no valor das cotas.

Os FIIs atraíram investidores sob o argumento de que eles ofereciam a segurança de investir em imóveis, e ganhar com os aluguéis deles, sem exigir a compra de um imóvel inteiro. Acaba funcionando como uma espécie de renda fixa: você recebe todos os meses uma fatia do que os inquilinos pagam, proporcional ao número de cotas que tiver na mão.

Mas os fundos que dominam o mercado hoje não são donos de prédios espelhados na Faria Lima ou coisa que o valha. Quem manda são os “fundos de papel” – no lugar de imóveis físicos eles têm como lastro títulos de dívida ligados ao setor imobiliário, como CRIs e LCIs.

Esses investimentos costumam pagar uma taxa fixa de juros mais a inflação. Com o aumento do IPCA para além dos 10% ao ano, eles passaram a pagar dividendos bem maiores, e se tornaram mais atraentes que os “fundos de tijolo” – aqueles que só contam com imóveis mesmo, e pagam seus dividendos com base na receita que chega dos inquilinos.

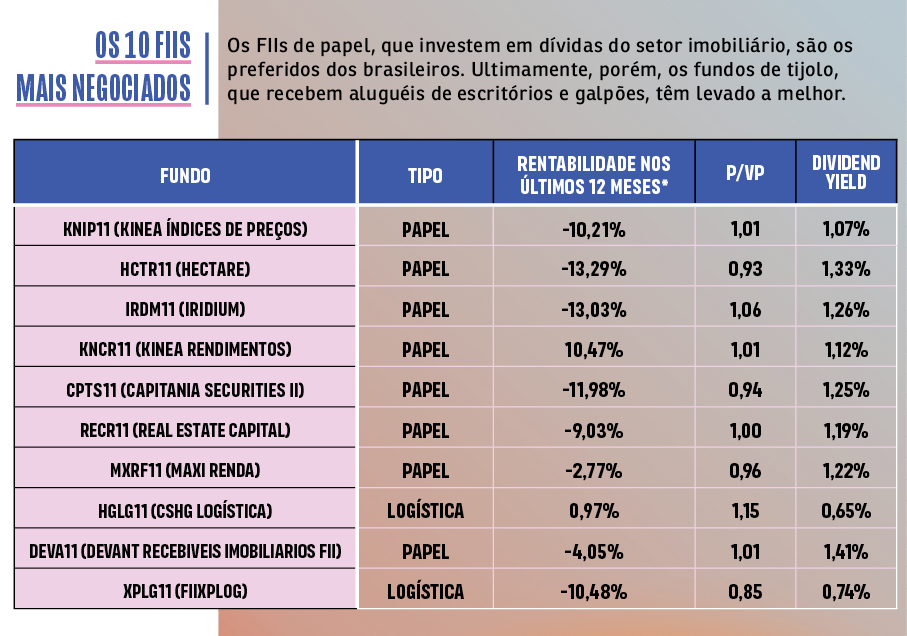

Os FIIs mais negociados da bolsa, porém, mostram que não foi exatamente uma boa aposta. Apesar da carinha de renda fixa, os fundos são um investimento de risco, cujo preço varia diariamente conforme as negociações em bolsa.

É algo que, na realidade, está mais para ações do que para fundo de renda fixa. Por mais que sua corretora diga o contrário.

E os dez fundos mais negociados, oito deles de papel, mostram isso na prática. Eles acumulam quedas de até 13% (veja na tabela abaixo). Quando uma ação cai demais e a empresa segue saudável, isso pode significar uma boa oportunidade de compra. Mas no mundo dos FIIs nem sempre é assim.

É que eles são obrigados a distribuir 95% dos lucros na forma de dividendos. Não é como uma empresa, que pode pegar o dinheiro para reinvestir nela própria, plantando as sementes para lucrar mais no futuro.

Isso traz previsibilidade, mas também impede que as cotas dos fundos se valorizem – ou deveria impedir. Quem manda nessa lógica é o indicador P/VP, a divisão do preço somado de todas as cotas do FII (P) pelo valor patrimonial dele (VP). Se o P/VP está acima de 1, significa que o fundo está caro, ou seja, é negociado por mais do que vale de fato. Se está abaixo de 1, rola o oposto: há um bom potencial de alta, já que o valor de mercado do fundo está abaixo do valor patrimonial dos imóveis (ou dos papéis de dívida) que ele possui.

O Iridium, por exemplo, chegou a apresentar um P/VP de 1,50. Ou seja: era negociado a um preço 50% maior que seu valor patrimonial. Hoje ele está em 1,06 – mais barato, mas não exatamente uma pechincha.

E isso tem tudo a ver com a inflação. Quando o IPCA em 12 meses ficou acima de 10%, a rentabilidade dos fundos de papel inflou, pelo motivo do qual falamos lá atrás. Só que a Selic também subiu, justamente para frear o aumento de preços.

Aí acontecem dois fenômenos. Primeiro, que os papéis comprados no passado pelo fundo têm taxas de juros mais baixas que as praticadas hoje pelo mercado. Essas dívidas rendem menos (da mesma forma que quem comprou Tesouro IPCA+ com juro de 3% ao ano mais inflação chora ao ver o mesmo título sendo vendido pelo governo com juro de 6% ao ano).

E o segundo fenômeno é a própria queda da inflação esperada daqui para frente, que diminui as expectativas de ganhos em termos absolutos.

“Houve uma euforia excessiva [dos investidores] no final do ciclo de juros baixos e há uma cautela muito grande hoje”, diz André Sawaya, sócio da Panorama Capital.

Estratégias

Agora, os fundos começam a contar a investidores suas estratégias para melhorar a rentabilidade em tempos mais duros.

O Kinea aumentou em sua carteira a participação de CRIs, com operações compromissadas reversas. Ou seja, pegou emprestado temporariamente mais CRIs, que na verdade são de outros investidores. A vantagem dessa operação é que, além da renda habitual dos CRIs, os donos originais do papel pagam um juro adicional para quem os pega emprestado. Uma operação um tanto arriscada, mas que, se sair como o esperado, deve levantar a rentabilidade do fundo.

Já o Iridium, que investia também em outros FIIs de papel, se desfez dessas participações. O plano agora é usar o dinheiro para comprar novos CRIs. Mas o principal plano é realizar uma nova oferta de cotas, para captar mais dinheiro e conseguir diluir o risco em busca de mais rentabilidade.

Não será tarefa fácil. O Hectare Crédito Estruturado (HCTR11), segundo FII mais negociado do mercado, sofreu uma pedalada da Carvalho Hosken, uma incorporadora de bairros planejados na Barra da Tijuca. A empresa adiou o pagamento de uma prestação, de R$ 452 mil. Ao saberem do chapéu, os gestores do Hectare voaram até o Rio para falar com o pessoal da construtora. Trata-se, claro, de pressão para garantir

o recebimento.

Para evitar esse tipo de dissabor, o CPTS11 (Capitânia Securities II) foi em busca de ativos menos arriscados – que pagam juros menores, mas propiciam menos tensão.

E o que está por trás do crescimento do risco de calote é justamente a inflação, que eleva os custos das construtoras – e eventualmente deixa-as sem bala para arcar com suas dívidas. Como essas dívidas formam o lastro dos fundos de papel, a coisa complica para o lado deles. “A qualidade de crédito das empresas piora em nível acelerado devido, principalmente, ao alto custo financeiro, e projetos de desenvolvimento com resultados abaixo do esperado. À medida que o custo financeiro aumenta, os projetos podem se deteriorar realmente rápido”, escreveram os gestores da Capitânia em junho.

Ninguém abandona o barco

Além do cenário ruim para o mercado de dívidas imobiliárias, outro grande adversário dos FIIs é renda fixa tradicional. Com os juros em quase 14%, o investidor pode preferir migrar para o Tesouro Selic ou CDBs, que rendem de acordo com a taxa básica, do que tentar ganhos com dívidas do setor imobiliário.

Os FIIs têm, em média, um dividend yield de 1% ao mês, o que soma no ano uma rentabilidade de 12,7%. É menos que a Selic de hoje. Pior: se os FIIs tomam calotes, o dividendo absoluto fica menor. Aí o valor da cota tem de cair também para manter a rentabilidade de 1%. E é justamente o que tem acontecido.

Essa volatilidade tem assustado os investidores. O valor patrimonial somado de todos os FIIs da bolsa está em R$ 189 bilhões. Enquanto isso, o valor de mercado deles está em meros R$ 143 bilhões. Ou seja: o P/VP do mercado, neste momento, é de 0,75 – com os fundos valendo menos do que o patrimônio que possuem.

Isso cria janelas de oportunidade para investidores. O ritmo de chegada de novos cotistas até desacelerou, mas ainda assim o mercado ganhou quase 200 mil novos investidores entre janeiro e junho deste ano – 1,7 milhão de brasileiros têm FIIs em suas carteiras. Ao fim de 2019, início do último ciclo de baixa da Selic, eram apenas 645 mil.

O que pode estar acontecendo agora é uma migração para os fundos de tijolo, que ficaram realmente baratos em relação aos de papel.

O fundo de tijolo Kinea Renda Imobiliária (KNRI11) está com uma relação P/VP de 0,85 enquanto o KNIP11, da mesma gestora, está com um P/VP de 1,01. Em julho, a cota do KNRI11 se valorizou 4,6%, enquanto a do KNIP11 caiu 1,3%. O fenômeno é atribuído à volta ao trabalho presencial, que reduz a taxa de vacância dos

imóveis comerciais.

Dados da Buildings, empresa brasileira especializada em pesquisa imobiliária corporativa, apontam que a taxa de vacância de lajes corporativas em São Paulo caiu de 21,1% no primeiro trimestre deste ano para 20,7% no segundo trimestre.

Mas a situação dos FIIs de tijolo como um todo segue delicada. Além dos FIIs dedicados a alugar imóveis corporativos, há aqueles que levantam shopping centers, e os especializados em galpões de logística. Os de shopping dependem do crescimento da renda e de juros mais baixos, que facilitam as compras a prazo. Nenhum dos dois fatores é realidade neste momento. E o desempenho dos fundos de logística dependerá da continuidade no crescimento do e-commerce, o que fica difícil quando a economia não cresce.

Dos 10 fundos mais negociados, dois são de logística – um deles com queda de 14% em 12 meses, o XPLG11, da XP. Ele caiu tanto que está com um P/VP de 0,85. Apesar da vacância estável em 9% neste ano, a receita com locações do fundo deu uma oscilada em abril e em junho, -12,5% e -18,3%, respectivamente, na comparação mensal.

Segundo relatório gerencial da XP, o motivo são atrasos no pagamento por parte dos locatários.

Já o Ifix acumula uma queda de 0,35% nos últimos 12 meses. Em relação ao pico de 2020, quando as cotas se supervalorizam dada a queda da Selic para 2%, o índice cai 14%.

É um declínio mais suave que o do primo Ibovespa (-15% no último ano e -20,7% desde o pico histórico, em junho de 2021). O Imob, indicador do desempenho médio das ações do setor imobiliário na B3, também tem uma desvalorização mais bruta: -27,45% nos últimos 12 meses e -91% desde o pico, lá em 2007.

Enquanto isso, nos últimos 12 meses, o CDI, que acompanha a Selic e baliza grande parte dos investimentos de renda fixa, acumulou ganhos de 8,7%. E em 2023 irá render ainda mais. A previsão do mercado é que a Selic caia para 10,75% ao fim do próximo ano. Uma rentabilidade ainda muito atrativa para quem busca uma renda fixa de verdade.

Concessionárias abrem vagas em linhas de metrô e trem de São Paulo

Concessionárias abrem vagas em linhas de metrô e trem de São Paulo Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 O anúncio do casamento de Taylor Swift e Travis Kelce fez uma empresa liberar os funcionários mais cedo

O anúncio do casamento de Taylor Swift e Travis Kelce fez uma empresa liberar os funcionários mais cedo Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Google Tradutor ganha função para auxiliar no estudo de idiomas

Google Tradutor ganha função para auxiliar no estudo de idiomas