Dividendos: o que você realmente precisa saber para garantir sua renda

O dinheiro que pinga na conta dos acionistas parece curto. Não é. Veja como construir uma boa carteira de dividendos, e saiba quais são as arapucas no meio do caminho.

Todo mês, corretoras e bancos enviam a seus clientes suas carteiras recomendadas de ações. Nelas, as instituições financeiras listam papéis que investidores deveriam comprar ou vender, de acordo com o objetivo.

Via de regra, existem dois tipos de carteiras: a que ganha mais destaque é sempre a carteira de “valor”, que reflete as melhores empresas para ter no longo prazo, com ajustes pontuais após alguma valorização expressiva – ou a sugestão de venda para alguma companhia que tenha entrado em crise.

Isso significa seguir a batuta de Warren Buffett, o guru do value investing. O que ele prega nada mais é do que a técnica de comprar barato ações de empresas sólidas, que geram lucros consistentes por décadas, e que distribuem parte desses lucros aos seus acionistas na forma de dividendos.

Já a outra carteira recomendada leva só o nome de “dividendos” mesmo. Mas tem um detalhe: investir em dividendos também é pagar barato por empresas sólidas, com resultados crescentes por décadas e que pingam na conta do acionista.

Natural. A única razão de existir de uma ação é pagar dividendos ao acionista. Fim de papo. A ação é o seu “vale”, um voucher que diz a qual fatia do lucro você terá direito, quando ele for distribuído.

Tenha uma unidade de ação da Petrobras e você ganha o direito de receber 0,000000767% do lucro da empresa. E você só compra esse vale se tiver a expectativa de que a grana vai pingar. Foram R$ 17 por ação no ano passado. Com 100 ações, R$ 170. Com 1000, R$ 1.700. E para isso não importa o quanto você pagou por essa ação. Pode ter sido os R$ 32 do fim de agosto, os R$ 37 do recorde atingido em 2022, ou os R$ 6 da crise de 2016.

Quanto do lucro uma empresa distribui? O senso comum diz que o dividendo obrigatório no Brasil é de 25% do lucro líquido. Não é bem isso. O que a CVM impõe é a distribuição de ¼ do lucro quando a companhia não fixa suas próprias regras de pagamento. E há empresas que avisam de antemão que vão pagar bem mais do que lucrarem (tirando dinheiro extra do caixa), justamente para atrair investidores de olho em dividendos.

Veja bem: quem compra ações de uma empresa que prefere reter lucros a distribuir só faz isso porque acredita que o dinheiro está sendo reinvestido para que os resultados sejam maiores no futuro. O objetivo final continua sendo o mesmo.

Curiosidade: quem é familiarizado com o mercado financeiro sabe que a Berkshire Hathaway, a empresa de investimentos de Warren Buffett, não paga dividendos. Mas Buffett mesmo já disse que irá pagar quando não encontrar destinos mais produtivos para o dinheiro da companhia, e que isso pode acontecer a qualquer momento. Em suma, toda estratégia de investimentos em ações é, por definição, de dividendos.

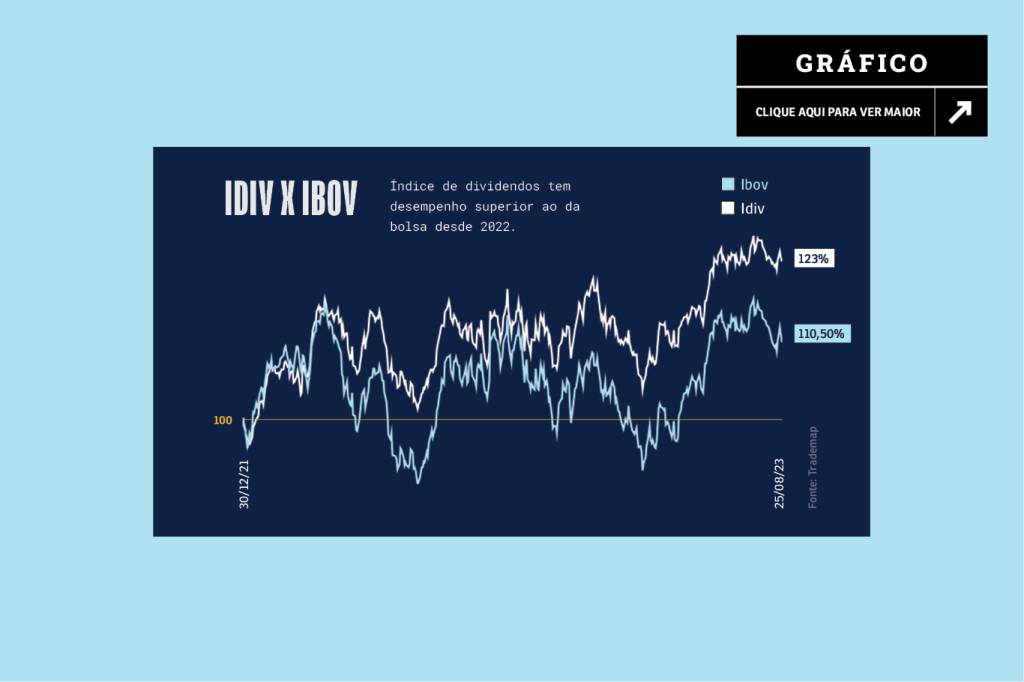

Não à toa, as empresas que entram em carteiras de dividendos são semelhantes às das outras carteiras. O Ibovespa tinha 86 ações em agosto. O Idiv, o índice da B3 de boas pagadoras de dividendos, 45 papéis – desses, 21 também fazem parte do Ibov.

O que define as empresas que farão parte do Idiv é o dividend yield. O indicador é obtido a partir da divisão do dividendo pago nos últimos 12 meses pelo preço corrente da ação. O DY da Petrobras (PETR4), por exemplo, estava em 24% no fim de agosto, segundo cálculo do TradeMap. O que o Idiv faz é selecionar 33% das companhias da bolsa que registraram os maiores yields em uma janela de 36 meses, desde que tenham pagado proventos pelo menos uma vez em cada um desses três anos.

O resultado é o seguinte: 9 de 10 ações com maior peso no índice Idiv são do grupo que também faz parte do Ibovespa. E do top 20, 16 são compartilhadas com o Ibovespa.

Ou seja, você não tem que brincar de detetive atrás de empresas menos conhecidas em busca de ações boas pagadoras de dividendos. Nem usar técnicas mirabolantes para montar a sua carteira.

O que você realmente precisa saber é por que, exatamente, uma companhia é generosa na hora de distribuir seu lucro.

Razão de existir

Veja o caso da Petrobras. Hoje, ela é a ação mais recomendada nas carteiras de dividendos. Nós mapeamos cinco instituições para ilustrar esta reportagem. Historicamente, a petroleira não foi uma empresa boa para esse objetivo. Primeiro, porque ela opera no mercado de commodities, e seu lucro depende da cotação internacional do petróleo – algo sobre o qual a companhia não tem controle algum.

A segunda razão é que a empresa, ao longo dos anos, fez investimentos pesados na exploração de petróleo no pré-sal, o que demanda dinheiro. Quanto maior o capex (capital expenditure, o nome em inglês para os investimentos que a companhia faz nela mesma), menos dinheiro do lucro sobra para o acionista.

Acontece que essa fase da Petrobras parece ter ficado no passado. Nenhuma grande petroleira do mundo, na verdade, tem feito investimentos vultosos como os do pré-sal, em parte pela pressão por fontes renováveis de energia no futuro. No caso da Petrobras, não só isso. De 2018 para cá, ela teve um papel importante no equilíbrio das contas públicas.

Cada vez que a Petro anuncia distribuição de dividendos, 36,61% do valor vai para o governo, que é o principal acionista da companhia. O percentual engloba os 28,67% da União, 6,90% da BNDESPar e 1,04% do BNDES. Dos R$ 194 bilhões pagos em proventos no ano passado, R$ 71 bilhões foram para Brasília.

Com a chegada de Lula III, havia a expectativa de que a Petrobras voltasse a fazer investimentos pesados em detrimento dos dividendos, especialmente porque, durante a campanha, o agora presidente criticou de maneira pesada os lucros “exorbitantes” da estatal. O fato é que a política de remuneração aos acionistas passou por ajustes, mas continua generosa. A companhia se comprometeu a distribuir 45% da geração de caixa trimestral (ante os 60% fixados no governo Bolsonaro) e pagará no mínimo US$ 4 bilhões todos os anos. Essas metas ficaram acima das expectativas do mercado para os proventos.

Elementar. O governo não pode abrir mão dessa receita enquanto tenta equilibrar as contas públicas – com a promessa de zerar o déficit fiscal em 2024. Se o acionista-mor não abre mão do dividendo, isso significa que o investidor pessoa física se dá bem junto. Em 2022, os bilhões pagos pela Petrobras serviram para minimizar o rombo causado pelas medidas populistas de Bolsonaro durante a eleição, o que ajudou a elevar a companhia ao posto de maior pagadora de dividendos do mundo. No Idiv ela ficou na segunda (com PETR4) e na terceira posição (com PETR3). O primeiro lugar é da Gerdau (GGBR4).

O Banco do Brasil segue sob o mesmo princípio da Petrobras, já que o governo controla 50% do banco público. Foram R$ 11,9 bilhões pagos em 2022, R$ 4,16 por ação. O BB distribui 40% do lucro anualmente.

Não é só o governo que tem poder de influência e interesse direto que a grana pingue religiosamente na conta. A Previ, fundo de pensão dos funcionários do BB, detém 4,6% do capital do banco. E os funcionários também têm duas cadeiras no conselho de administração. Isso significa espaço para defender os interesses do fundo, que conta com os dividendos para pagar as aposentadorias presentes e futuras de seus segurados.

Esse é um dos princípios que faz o megainvestidor Luiz Barsi ser tão fiel a seus papéis do Banco do Brasil. Dono de epítetos como “rei dos dividendos” e “rei da bolsa”, ele alcançou tal fama por se tornar um bilionário perseguindo ações boas pagadoras de dividendos. Hoje ele é o maior acionista individual do BB. A aposta no banco público é fruto da convicção de que ele nunca deixará de pagar dividendos – e que sua história de mais de 200 anos é um indício de que ele tampouco deixará de existir.

Não significa, porém, que só ações de empresas estatais tenham incentivos dos controladores para a distribuição de proventos generosos. Esse é um padrão que pode se repetir também em empresas cujo controlador é estrangeiro, por exemplo.

Quando o Santander Brasil anuncia distribuição de proventos, 90% da grana vai para a Espanha – 42% para a matriz e 47% para a holding da família Botín, dona do banco. E a política é de distribuir 50% do lucro anual – mais que o BB. Quem tem as units do Santander (SANB11) se dá bem comendo pelas beiradas, levando um naco que sobra dos lucros que saem do país. O banco espanhol ocupa a 14ª posição no Idiv, com peso de 3,04%.

A AES Brasil tem histórico semelhante. 47% do capital pertence aos controladores americanos (a AES gringa) e por anos ela distribuiu 100% ou mais do seu lucro líquido, o que a colocava como uma histórica pagadora de dividendos. De 2021 em diante, porém, o endividamento da companhia saltou, resultado de um programa agressivo de investimentos em energia eólica e solar. A alavancagem está em 3,28 vezes – significa que a dívida líquida é três vezes o resultado operacional anual.

Aí, para preservar caixa e honrar o pagamento das dívidas, a política de dividendos foi alterada. A empresa primeiro reduziu os pagamentos para 50% do lucro, e depois interrompeu a distribuição. O resultado foi um tombo de 33% nos preços das ações.

Por outro lado, Luiz Barsi aproveitou o momento para ampliar sua posição no negócio – hoje ele é o maior investidor pessoa física lá também, com 5,02%. A ideia aqui foi comprar “barato” (de acordo com a análise dele), aumentando a aposta no propósito essencial da companhia: pagar dividendos para a matriz – mesmo que ainda leve anos para eventual retomada dos proventos generosos.

Dividendo constante

Empresas do setor de energia elétrica se consolidaram no imaginário dos investidores como a melhor opção para uma carteira de dividendos. De fato. Das 20 ações com mais peso no Idiv, seis são do segmento. A explicação é simples: trata-se de um setor em geral consolidado que provê um serviço essencial. Você pode tentar gastar menos luz em momentos de crise, mas há um limite para a redução de consumo. São empresas com receita previsível – e dividendos também.

A ação mais recomendada entre as elétricas é a Engie. A companhia atua nos elos de geração e transmissão de energia, comprou a TAG (transportadora de gás da Petrobras) e atua no mercado livre (quando empresas podem contratar energia de outras empresas, sem um acordo fixo com distribuidoras, como o da sua casa com a companhia da sua região).

O compromisso da atual administração da Engie é distribuir 55% do lucro líquido – acima dos 30% estabelecidos em estatuto.

Segundo o BTG Pactual, a Engie é uma das melhores no segmento de serviços básicos (que engloba também saneamento, por exemplo). No segundo trimestre, ela entregou um ROE (retorno sobre o patrimônio líquido) de 35%. Isso significa que ela conseguiu produzir R$ 35 a cada R$ 100 dos acionistas.

O número impressiona porque os ROEs célebres da bolsa brasileira são os dos bancões. Quando a fase é boa, eles geram retornos na faixa de 20%. Daí mais um motivo para a empolgação com a elétrica.

Só tem um problema: ela não é uma ação exatamente barata — tampouco cara, é bom dizer. No ano, EGIE3 valorizou 12%, o que elevou o P/L da companhia a 10 vezes, acima dos 8 do Ibovespa como um todo. Para uma empresa cuja ação tem baixo potencial de novas valorizações, é arriscado. O UBS BB fixou o preço-alvo em R$ 50 (daria uma alta de 19% em relação a agosto), mas ainda assim tem recomendação neutra para o papel.

Com base no preço atual, o dividend yield da ação ronda os 6% ao ano. Barsi escreveu em seu livro, Rei dos Dividendos, que esse é o yield médio da carteira que ele perseguiu ao longo das décadas. Significa que qualquer choque temporário nos resultados da empresa reduziria o yield abaixo dessa média ideal.

Mas tudo bem. O pulo do gato em uma estratégia de dividendos é não focar no dividend yield atual do papel, esse que os bancos anunciam quando montam a carteira recomendada. O que importa de verdade é quanto você pagou por cada ação versus qual o valor que está pingando na conta.

Para a estratégia ser eficiente no longo prazo, sua ação precisa ser barata hoje e se valorizar ao longo do tempo. Pegue, de novo, o caso do Barsi. Parte dos papéis que ele tem de Banco do Brasil foi adquirida décadas atrás, quando a ação era negociada pelo equivalente a R$ 0,60. Comparado com os dividendos de 2022, isso dá um yield de 593%. Ante o valor de BBAS3 no fim de agosto, o dividend yield estava em (generosos) 10%, mas nem de longe o que Barsi ganha com as cotas que comprou no passado.

É por isso que gente do calibre de Warren Buffett diz que, de fato, é preciso pagar barato pela ação. Só assim você potencializa o retorno futuro. E esse é o dividend yield que realmente vai importar para você no longo prazo. Buffett e Barsi dizem comemorar quando as ações de companhias em que eles investem se desvalorizam: viram uma oportunidade de compra.

Barsi vai além e diz que se importar com o valor da ação depois de comprá-la – ou seja, olhar para o patrimônio acumulado – é mera questão de ego. Para ele, a única coisa que realmente conta é quantas unidades de ações de uma empresa você tem, porque isso diz qual a fatia do lucro você irá receber.

Trata-se de um exagero, claro. Mas vale para se inspirar. Principalmente se você pensar pela lógica dos juros compostos. Ao usar os dividendos para comprar mais ações de uma empresa sólida, você obviamente passa a receber nacos cada vez maiores nas distribuições. Tenha uma ação do BB, receba R$ 4,60 de lucro. Tenha 100 ações e depois de um ano você pode usar os R$ 460 de dividendos para comprar mais papéis. Se eles estiverem a R$ 46 (um valor factível), você terá 110 ações, e vai receber R$ 506 em dividendos (R$ 460 + R$ 46).

Essa é a mágica multiplicadora dos dividendos. Certa vez, a Você S/A calculou quanto um investimento de longo prazo em Ambev teria rendido em dividendos, com e sem reaplicação dos proventos. No cenário “sem”, mil papéis ABEV3 comprados em 2006 teriam acumulado R$ 5.860 após 15 anos, em 2020. No cenário “com”, o mesmo investimento inicial em mil ações teria acumulado R$ 7.747 – e chegaria a 2020 na forma de um patrimônio de 1.559 ações. Tudo sem colocar a mão no bolso. Só reinvestindo dividendos. Eis a magia.

Iscas

Outro problema de olhar exclusivamente para o dividend yield do momento é se ver iludido. Veja o caso da Marfrig. O frigorífico viveu três anos de ouro entre 2020 e 2022, cortesia de uma conjunção perfeita entre queda nos preços do boi nos Estados Unidos e alta nos preços do bife na prateleira. As margens saltaram, os lucros bateram recordes e a companhia abriu a torneira dos dividendos.

Foi de propósito: a administração da Marfrig queria aproveitar o bom momento e usar a distribuição de lucros para tentar içar o valor do papel na bolsa – após uma década inteira sem pagar dividendos. E conseguiu. Do vale da pandemia ao pico de 2021, as ações chegaram a subir 330%. Parte disso era de gente atrás de um naco dos lucros excepcionais, e inéditos.

Mas a festa acabou: os preços do boi voltaram a subir no mercado americano – e estão batendo recordes. Os lucros da Marfrig minguaram. E a companhia ainda precisa pagar a conta da compra de 33% da BRF, aquisição feita no auge do crescimento.

A Marfrig voltou a ficar extremamente alavancada, com uma relação dívida/Ebitda de 3,5 vezes (analistas começam a se preocupar quando o indicador fica acima de 2). E precisou ir ao mercado se capitalizar, emitindo novas ações. Com mais papéis em circulação, cada investidor passa a receber uma fatia menor do lucro da companhia. Isso em um momento em que os lucros já são menores que os registrados no auge da euforia. Resultado: a ação está 76% abaixo do pico.

Líder do Idiv, com 6,7% de peso no índice, a Gerdau (GGBR4) pode passar por um fenômeno semelhante, sem a parte da venda de novas ações. A siderúrgica galgou tal posto no Idiv também no pós-pandemia. O aço subiu forte com os juros negativos mundo afora – taxas baixas impulsionam investimentos pesados, em construção, por exemplo, e isso demanda os vergalhões da Gerdau. Nos EUA, houve ainda o pacote ambicioso de investimentos de Joe Biden, o que também empurra a metalúrgica brasileira.

O lucro recorde foi alcançado em 2021, R$ 14 bilhões. Em 2022, foram outros R$ 10 bilhões. E a fatia do lucro que foi para o bolso do acionista saltou dos 30% previstos pelo regulamento para 58,7%. O dividend yield ultrapassou os dois dígitos. Só que 2023 e o futuro são menos alvissareiros.

No acumulado do primeiro semestre, o lucro foi de R$ 4,87 bilhões, e a desaceleração da economia chinesa, especialmente no setor de construção civil, pega a Gerdau em cheio, ceifando os potenciais lucros futuros e os dividendos generosos. Na última década, o DY da companhia foi de menos de 2% ao ano – e o investidor que busca pagamentos recorrentes precisa ter isso na cabeça, não apenas o retrato do momento.

Uma outra forma de fisgar investidores pode ser involuntária. No segundo trimestre, um dos destaques em DY foi a Grendene, dona da marca de sapatos de plástico Melissa. Ela registrou um yield de 24%.

Não porque os lucros cresceram. Tampouco houve uma mudança de estratégia na remuneração aos acionistas. Os pagamentos foram um efeito colateral. A companhia vinha represando parte dos lucros como provisão para uma pendenga judicial. Desde 2016 ela havia reduzido os proventos porque disputava na Justiça o direito de não pagar certos impostos, por conta de benefícios fiscais concedidos pelo estado do Ceará (onde eles têm dez fábricas). Com a vitória nos tribunais, a companhia ficou com R$ 1,1 bilhão livres, referentes aos anos de 2016 a 2022. Aí o DY saltou. Mas esse depósito não faz dela automaticamente uma boa pagadora de dividendos.

Também não faz sentido sair correndo atrás das empresas que anunciam distribuição de proventos só para receber a grana que cai na conta. O mercado financeiro está coalhado de gente que divulga calendário de data-com e data-ex para dividendos, como se essa fosse uma informação realmente relevante para você. Não é.

Data-com é o dia em que a companhia olha para sua base de acionistas para delimitar quem terá direito àquela rodada de dividendos. Data-ex é o dia em que aquela ação passa a ser negociada na bolsa sem direito ao lote de dividendos anunciado. São fenômenos consecutivos. Se uma ação é data-com até o dia 31 de agosto, a partir de 1º de setembro ela é negociada sem dar direito aos proventos anunciados (ex-dividendos, no jargão).

O que acontece é o seguinte: no último dia da data-com, depois que a bolsa fecha, a ação sofre um ajuste que desconta o dividendo do preço do papel. Vamos ilustrar com o caso da Grendene: no dia 2 de maio a empresa era negociada em data-com e ação fechou cotada a R$ 8,23. Os dividendos pagos foram deR$ 1,11 por papel. No ajuste, o fechamento ficou em R$ 7,02 – é isso o que o acionista da Grendene passou a ver na tela do home broker.

A bolsa faz isso porque a companhia não fabricou dinheiro do nada. O valor vai sair do caixa, do patrimônio da empresa, e migra para o bolso do investidor. Para ele, esse é um jogo de soma zero. Antes, ele tinha uma ação que valia R$ 8,23. Depois, passa a ter um papel de R$ 7,02 + os R$ 1,11 na conta. O caso da Grendene é simbólico porque a cotação ainda não voltou àqueles R$ 8,23. No fim de agosto, a empresa era negociada a R$ 6,98. Ou seja: não há motivo para comprar uma ação com o intuito de receber algum dividendo gordo que acabaram de anunciar.

Pode acontecer o oposto, claro. Se investidores continuarem em busca dos papéis de uma companhia após os dividendos, na expectativa de que os próximos possam ser ainda mais generosos, o papel pode simplesmente subir na data ex-dividendos.

Mas comprar apenas para ver aquele dinheiro específico pingar na conta é, de fato, uma ilusão – daí o porquê de a informação sobre data-com e data-ex não ter grande utilidade. Ela serve basicamente para você saber quando vai receber o dinheiro de ações que já possui.

Tributação

Até aqui falamos de dividendos como sinônimo de distribuição de lucros. Acontece que o Brasil, você sabe, tem dois jeitos diferentes de fazer esses pagamentos. Um deles é o dividendo de fato, esse que é calculado sobre o lucro da companhia. O outro é o Juro sobre Capital Próprio (ou JCP), uma jabuticaba, algo que só existe aqui mesmo.

As raízes do instrumento estão na época de inflação galopante do país, quando o dinheiro que as empresas tinham em caixa rendiam juros diários no overnight. Essa remuneração existia só para manter o poder de compra do dinheiro, não se tratava de um ganho real. Mas, para calcular o IR, ficava parecendo que era lucro da companhia. Aí criou-se a possibilidade de descontar esse ganho da base de cálculo do IR.

O período de inflação descontrolada ficou para trás há três décadas, mas o mecanismo continuou. Ao distribuir JCP, a empresa paga menos imposto sobre o lucro – uma vantagem para ela.

Segundo dados do TradeMap, das 174 companhias que compõem ao menos um dos grandes índices da bolsa (Ibovespa, Idiv, Small Caps ou IBRX100), 32 remuneraram seus acionistas exclusivamente com o JCP nos últimos 12 meses.

Ele é usado por empresas de todos os setores, mas quem se destaca são as instituições financeiras. Itaú, Bradesco, ABC Brasil, Porto (ex-Porto Seguro) e Cielo são alguns dos exemplos de companhias que não pagaram dividendos nos últimos 12 meses, apenas JCP.

Só tem um detalhe: quando a empresa distribui JCP, o acionista pessoa física paga 15% de Imposto de Renda, que é recolhido na fonte. Já os acionistas PJ, normalmente os controladores da companhia, ficam isentos de IR.

O ministro da Fazenda, Fernando Haddad, já disse que pretende acabar com o JCP, o que elevaria a base de cálculo de IR sobre o lucro, aumentando a arrecadação do governo. Há resistência no Congresso, com a possibilidade de que a solução seja apenas reduzir o uso do instrumento. De qualquer maneira, é inevitável que haja um impacto nos resultados das companhias.

Algumas sofrerão menos, outras mais. O banco ABC Brasil, por exemplo, estaria no segundo time. Analistas do J.P. Morgan estimam que o lucro da instituição financeira poderá cair até 17% com o fim do JCP. Isso, claro, deve ter impacto direto no preço das ações das empresas que se fiam no instrumento.

Não é a primeira vez que o fim do JCP entra na pauta. Em 2021, o então ministro Paulo Guedes também colocou o assunto na mesa. Naquela época, o BTG calculou que os lucros das empresas poderiam cair entre 5% e 15%, a depender de quão intensivas elas fossem no uso da jabuticaba.

A proposta de reforma do Imposto de Renda deve incluir também a tributação de dividendos, hoje isentos. Existem apenas cinco países no mundo que não os tributam: além do Brasil, Singapura, Hong Kong, Estônia e Letônia. As grandes economias do mundo cobram IR sobre esse ganho. Nos EUA, até 20%, no Canadá, até 40%.

Note o até. Nos países desenvolvidos, o dividendo é taxado de uma maneira similar ao salário: quem ganha mais, paga mais. Os que tiram até US$ 40 mil por ano (o equivalente a R$ 16 mil por mês, algo bem próximo da renda média por lá) não pagam nada. Pegam de volta na restituição do IR. É o justo.

Ainda não há detalhes de como seria o modelo brasileiro – a iniciativa naufragada de Paulo Guedes tratava pequenos e grandes investidores da mesma maneira, taxando em 20% todos os ganhos com proventos. Espera-se que o novo projeto traga modulações.

Com ou sem IR, investimento em ações continua sendo um bom jeito de formar um pé-de-meia, e uma renda extra com dividendos para seu eu do futuro. Empresas sólidas e com negócios perenes vão continuar a existir e a distribuir lucros. Se você focar nisso, estará seguindo os passos dos mestres. E terá um dinheiro pingando constantemente na conta, o sonho máximo de todo investidor.

Casais devem fazer a gestão da grana juntos ou é cada um por si?

Casais devem fazer a gestão da grana juntos ou é cada um por si? Quer ser mais feliz? Comece pensando menos em si mesmo

Quer ser mais feliz? Comece pensando menos em si mesmo Quais as novas regras para tirar férias, segundo a Reforma Trabalhista

Quais as novas regras para tirar férias, segundo a Reforma Trabalhista 5 indicações de livro das pessoas mais ricas do planeta

5 indicações de livro das pessoas mais ricas do planeta Por que a transformação é mais eficiente que a mudança

Por que a transformação é mais eficiente que a mudança