Compre uma ação, e torça para que ela caia

Quem mira em dividendos não quer vender com lucro. Quer comprar mais. Entenda como isso pode multiplicar seu patrimônio num ritmo que desafia a lógica.

1o de janeiro de 2006. Você acorda do réveillon estropiado de ressaca. Jura que nunca mais vai beber. E aí, quando dá umas 17h, abre uma gelada. “Pô, ainda é feriado: eu mereço”, você pensa como desculpa para si mesmo.

Ao constatar que a pulsão por cerveja num dia livre é mais forte que o desejo matinal de passar o resto da vida à base de suco verde, você toma uma decisão de investimento: ações da Ambev. Poucos negócios são tão sustentáveis no longo prazo, afinal, do que produzir algo cuja demanda é tão garantida (noves fora o fato de ela ser um exemplo de boa administração e tudo o mais).

Aí você compra mil ações da cervejeira do sr. Jorge Paulo Lemann. No início de 2006, cada uma custava na faixa de R$ 3,15. Pronto. Agora você tem R$ 3.150 reais investidos lá.

Ações existem para pagar dividendos. Ao comprar uma ação, você passa a ter direito a uma parcela dos lucros da empresa. A parcela varia, já que poucas empresas distribuem todo o seu lucro. Elas reinvestem a maior parte para crescer mais (ainda bem). Bom, no Brasil, pelo menos 25% do lucro precisa chegar à mão dos acionistas todo ano – via dividendos e via “juros sobre capital próprio” (que na prática são dividendos também, não precisamos complicar aqui).

Em 2006, a Ambev distribuiu R$ 1,1 bilhão líquido em dividendos. Como a empresa tinha 11 bilhões de ações emitidas, cada uma deu direito a R$ 0,10 no final do ano.

Miséria, né? 12 meses depois de colocar R$ 3.150 do seu suado dinheirinho em mil ações, você só teve direito a R$ 100 do lucro bilionário de Jorge Paulo e seus amigos. Dá 3,1% de rendimento (dividend yield, no jargão). Isso numa época em que a poupança dava 8,6%. Vai catar coco, né seu Jorge Paulo?

Hora de se livrar desse negócio de ações e sair para a rua exigindo a queda da burguesia? Entre nós, não teria sido o melhor negócio. Dividendos compensam, sim. Muito mais do que parece à primeira vista. Mas você precisa ter a paciência e a determinação de uma formiga para que a mágica aconteça. Quer ver como? Vem comigo.

Sabe aqueles R$ 100 que você recebeu de dividendos? Então. O melhor a fazer com eles é comprar um pouco mais de ações. No final de 2006, o preço das ações da Ambev tinha subido um pouco, para R$ 3,75. Com R$ 100, então, dava para comprar mais 26 (na verdade, 26,66 – mas pode ficar com o troco, já que uma ação inteira é a quantidade mínima que dá para comprar).

Um ano depois, no final de 2007, a Ambev foi ligeiramente mais generosa. Pagou R$ 0,12 por ação. E agora você não tem mais só mil ações. Tem 1.026. Parabéns: você ganhou nos dois lados. Desta vez caíram R$ 123 reais para você em dividendos.

Bora comprar mais, para engordar a fatia de dividendos lá na frente. A ação fecha 2007 a R$ 5. Mesmo assim, ainda dá para comprar uma quantidade parecida com a da última vez: 24. E agora você fica com 1050 ações da Ambev na mão.

Em 2008, vem uma ótima notícia. A cervejaria praticamente dobrou o pagamento de dividendos: vinte centavos (os números neste texto são os da vida real; foi de fato o que aconteceu em 2008).

Bom, 1.050 X R$ 0,20 = R$ 207.

Você volta às compras. E tem mais uma surpresa boa: as ações estão mais baratas. Elas fecharam 2008 a mais ou menos R$ 3,40. Ou seja: com o dividendo de R$ 207 e a ação mais em conta, você enche o carrinho: 61 papéis novos. Total da sua carteira: 1.111.

Em dois anos, sua posição na Ambev aumentou em 10% sem que você tenha colocado a mão no bolso. No final de 2009, essa carteira garantiria dividendos o bastante para comprar mais 38 ações. Os papéis estavam mais caros, mas paciência; vale a pena: 1149 ações agora para adentrar 2010.

Chega dezembro e… legal: a Ambev teve um baita e agora está pagando R$ 0,32 por ação.

1.149 X R$ 0,32 = R$ 361

Aêêê. Agora ficou bonito. O único dinheiro que saiu do seu bolso nessa história toda foram aqueles R$ 3.150. Agora, graças à magia do reinvestimento de dividendos, eles acabaram de render 11,4% só em 2010. Grande Jorge Paulo.

Como diz Luiz Barsi, o investidor mais bem sucedido do país: “Esse efeito multiplicador das ações… Eles não existem em nenhuma outra aplicação”. Quando você investe numa companhia saudável, os dividendos de hoje geram mais dividendos amanhã. E o seu patrimônio vai crescendo. Devagar, mas sempre.

Não que exista almoço grátis. No final de 2010 as ações da Ambev já estavam bem mais caras: R$ 8,60. Claro: o fato de a companhia ter pagado ótimos dividendos naquele ano tornou os papéis mais atraentes para o mercado todo. A demanda foi lá para cima, e o preço subiu junto.

Mesmo assim, na realidade do nosso exemplo aqui, ainda dá para ir as compras e voltar com o carrinho bem fornido. Os R$ 361 de dividendos conseguiam comprar 42 ações com o preço novo. Nota: bem mais do que as 26 que você pôde comprar lá em 2006, na primeira rodada de reinvestimento. Então beleza.

Hoje, após 15 anos de reinvestimento de dividendos, você teria uma carteira com 1.559 ações da Ambev.

Em 2020, a empresa pagou R$ 0,42 por ação. Essa carteira aqui do nosso exemplo, então, teria rendido R$ 654 em dividendos. Isso dá grossos 21% anuais sobre aquela aplicação original de R$ 3.150, a única que realmente saiu do seu bolso.

Um investimento que começou perdendo da poupança lá atrás agora dá pau em qualquer forma de renda fixa. E dez vezes mais que a poupança (que fechou 2020 em 2,1%).

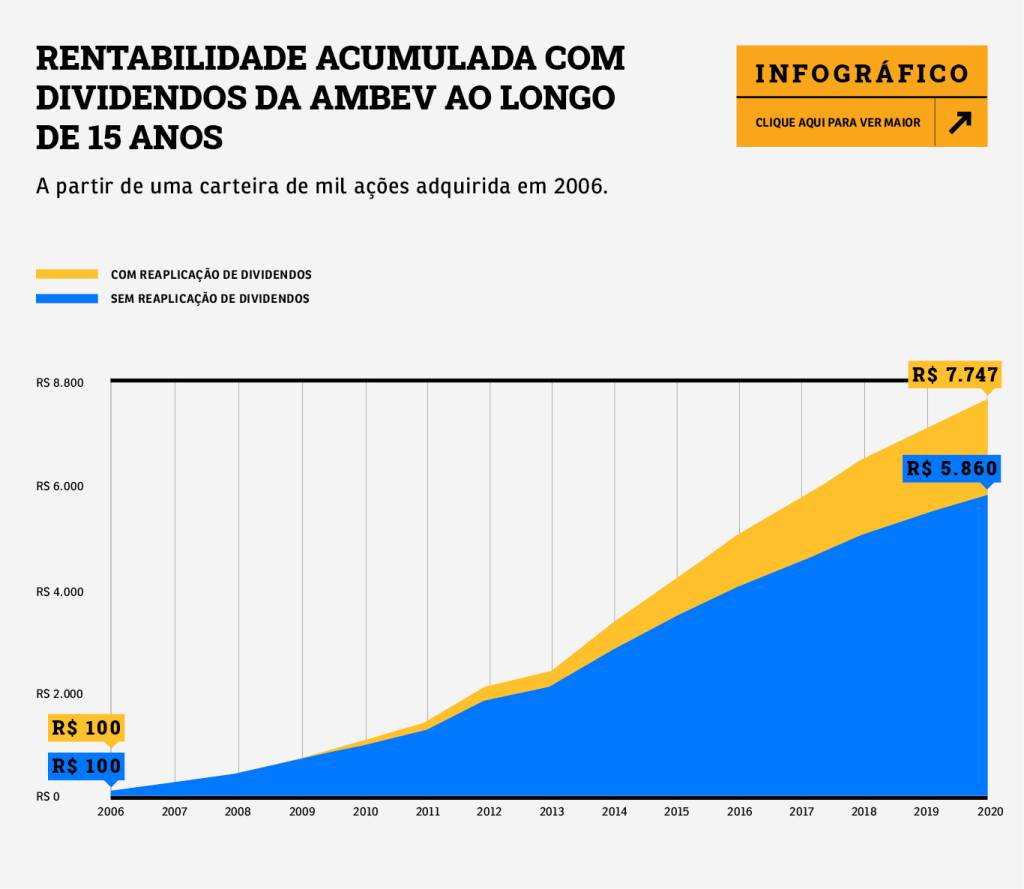

Veja melhor nos gráficos aqui embaixo. Eles mostram o progresso do investimento com e sem reaplicação de dividendos – e só para lembrar o óbvio: a reaplicação consiste em usar os proventos para comprar mais ações uma vez ao ano (nesse caso, sempre no mês de dezembro):

Se você colocar a inflação dos últimos 15 anos na jogada, os números ficam menos portentosos. R$ 3.150 de 2006 equivalem a R$ 7 mil de hoje. Então o mais justo é calcular o rendimento como se o investimento inicial tivesse sido de R$ 7 mil. E foi mesmo – afinal, o que você comprava com R$ 3 mil lá atrás é o que você compra com R$ 7 mil hoje. Esse foi o seu “custo de oportunidade”, já que você poderia ter feito outra coisa com a grana.

Mesmo assim, o rendimento segue de encher os olhos. Os R$ 654 de 2020 equivalem a um rendimentos de 9,3% no ano se a gente considerar R$ 7 mil como valor inicial.

É o dobro do que a renda fixa paga hoje.

O capital

Fiz questão de não colocar aqui o “ganho de capital”, ou seja, o quanto essa carteira de ações da Ambev valorizou desde 2006. Porque o foco aqui era a ideia da compra de mais ações para retroalimentar o pagamento de dividendos. E quando você quer comprar alguma coisa, não quer pagar caro.

É o que o próprio Warren Buffett costuma dizer. “Quando eu compro uma ação, torço para que o preço dela caia, para poder comprar mais”. Barsi, claro, segue a mesma linha. E vai mais longe. Considera que o valor de face de uma ação, aquilo que confere “patrimônio” ao acionista, é algo ilusório. O que importa é o pagamento constante de dividendos. Ponto.

Mas não custa falar de patrimônio, claro. De 2006 para cá, a ação da Ambev subiu de R$ 3,15 para R$ 19. Uma alta de 500%, contra uma inflação de 125%. A alta veio justamente pelo crescimento dos lucros da empresa ao longo dos anos. O auge no pagamento de dividendos, aliás, não foram os R$ 0,42 por ação do ano passado. A Ambev distribuiu mais do que isso em cinco ocasiões. E o recorde rolou há um bom tempo: R$ 0,72 por ação em 2014, valor que levou os dividendos da nossa simulação aqui a grossos R$ 926 naquele ano (veja no gráfico lá em cima).

Seja como for, o fato é que altas nos dividendos levam a altas nos preços. E é natural que seja assim. Por um lado, isso dificulta novas compras – a parte que Buffett e Barsi não curtem. Por outro, opera uma mágica: transforma uma carteira de mil ações a R$ 3,15 cada em uma carteira de 1.559 ações a R$ 19 cada.

Os R$ 3.150 lá de trás, ao fim e ao cabo, convertem-se num patrimônio (perdão pelo uso do termo, Barsi) de R$ 29,6 mil.

Significa um ganho de 840%. Bem maior que o da valorização do papel em si, já que os dividendos foram usados para comprar mais ações. Se você tivesse gastado os proventos em cerveja, também não poderia reclamar: estaria 500% no lucro hoje. Mas, convenhamos, os 340% a mais do reinvestimento não são algo de jogar fora – nem dão ressaca.

Vale lembrar: se você comprar ações da Ambev hoje, o rendimento no primeiro ano será baixinho – certamente menor que o da renda fixa. Com a ação na faixa de R$ 19, mesmo se eles pagarem um total de R$ 0,72 por ação neste ano (igualando o recorde histórico, de 2014), isso vai significar um dividend yield de 3,7%.

Só note que o yield lá em 2006, com a ação a R$ 3,15, era tão miserável quanto. O ponto é que a mágica demora para acontecer. Mas, se a empresa na qual você apostou seguir sólida, vai acontecer. Como diz um slogan da Guiness, a cerveja irlandesa que precisa de um bom tempo para ser tirada: good things come to those who wait.

——————–

Nova coluna

Este texto que você acabou de ler é a estreia de uma nova coluna aqui na Você S/A, O Guia dos Dividendos.

Nossa ideia aqui é apresentar os vários aspectos desse universo, que forma o coração do mercado financeiro e possibilita investimentos extremamente bem sucedidos. Investimentos que, como vimos aqui, não exigem sorte ou genialidade, mas paciência, disciplina, foco. E conhecimento – que esperamos trazer aqui para você a cada 15 dias. Até a próxima 🙂

SEGUIR

SEGUIR

SEGUINDO

SEGUINDO

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Burnout ou Burn IN?

Burnout ou Burn IN? Inscrições para Prova Nacional Docente 2025 já começaram

Inscrições para Prova Nacional Docente 2025 já começaram Crise na atenção: conheça estratégias para promover o foco

Crise na atenção: conheça estratégias para promover o foco