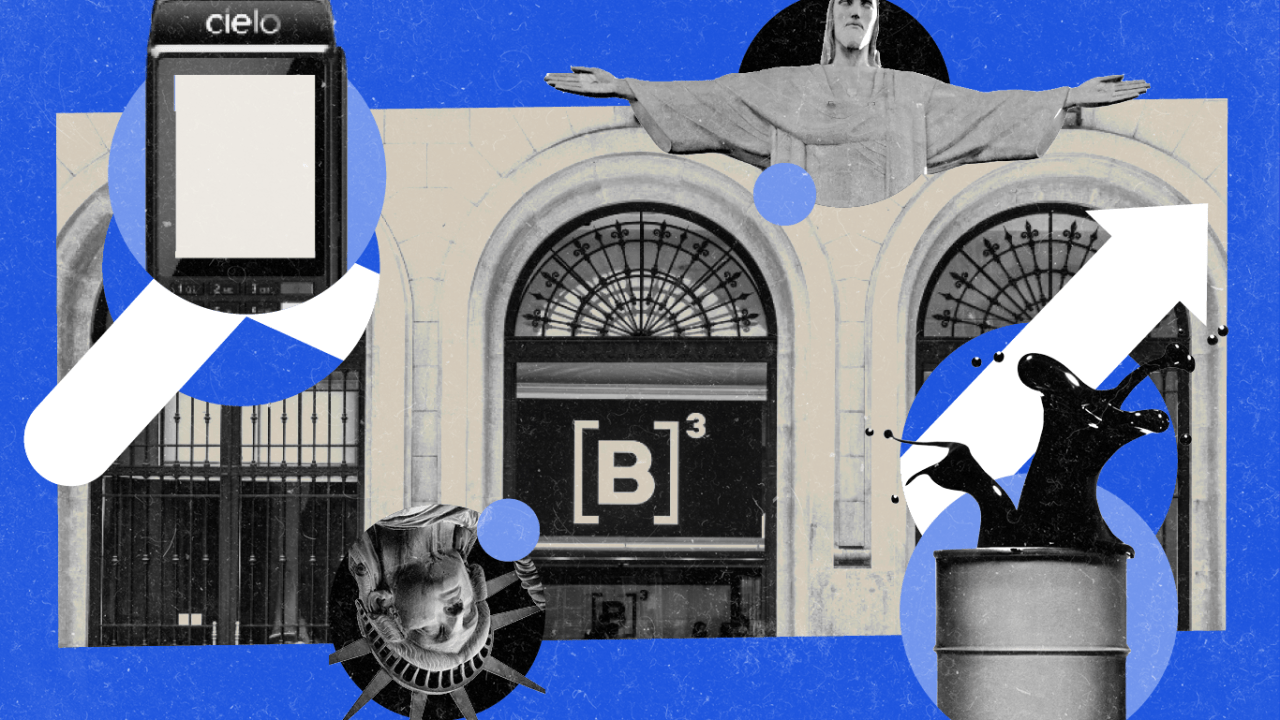

As maiores altas e baixas de 2022

CIEL3 e PRIO3 têm ano de glória. IRBR3 e OIBR3 lideram quedas. Tem ainda o derretimento (de novo) de AMER3, MGLU3 e VIIA3. Veja aqui os rankings.

O Ibovespa índice fechou 2022 na marca de 109.734 pontos, uma alta de 4,7% em 12 meses.

O lado meio vazio do copo diz que é um resultado mirrado, dadas as estimativas feitas pelo mercado financeiro. Analistas haviam previsto que o índice avançaria coisa de 25% ao longo deste ano, o que levaria o Ibov a 130 mil pontos, o mesmo patamar que havia sido desenhado também para 2021, por sinal.

O lado meio cheio diz que, pelo menos, a bolsa brasileira subiu. Em Nova York, a sangria acumulada no ano foi de 19,4% no S&P 500 e de 33% no Nasdaq. Outch.

Lá fora, o que pesou foi o torniquete pesado do Fed sobre os juros, um esforço hercúleo de trazer de volta a inflação para 2%. A estrada ainda é longa por lá. Por aqui, a bagunça econômica global somada à invasão da Ucrânia pela Rússia rendeu dividendos positivos: as commodities subiram e ajudaram a guiar a alta do Ibov.

Vamos aos rankings de quem mais se deu bem em 2022, e de quem mais se deu mal.

Maiores altas do ano

A empresa de maquininhas de cartão saiu do atoleiro e voltou a registrar resultados robustos, galgando a primeira posição de maior alta do Ibovespa no ano. No terceiro trimestre, o lucro líquido saltou 99%, para R$ 422 milhões. Foi o melhor resultado desde o segundo trimestre de 2019 e o quinto trimestre seguido de crescimento.

A Cielo era líder no duopólio que tinha com a Rede (do Itaú). Quando o BC decidiu abrir o mercado para a concorrência, começou a sangria. As concorrentes cresceram cortando tarifas, mas ganhando dinheiro com a antecipação de recebíveis, a linha de crédito que a Cielo não operava para não concorrer com seus acionistas, o Bradesco e o Banco do Brasil. A estratégia mudou, ajudando na virada da companhia.

- Prio (PRIO3): 80,02%

Pelo segundo ano consecutivo, a Prio (que se chamava PetroRio) faturou um lugar no pódio das maiores altas do Ibovespa. A exploradora de petróleo se deu bem por uma combinação de disparada nos preços da matéria-prima com expansão da produção, que estava em curso.

O preço do brent fechou em US$ 82,26, o que dá uma variação no ano de 5,76%. Dinheiro de pinga e que não conta a história toda, claro. Quando Vladimir Putin decidiu invadir a Ucrânia, mandou o preço do barril para os US$ 130. E por uma boa parte de 2022, ele foi negociado com folga acima dos US$ 100. Nisso, a Prio garantiu sua disparada. E ela teve a companhia de gente de dentro e de fora Ibov.

A mais impressionante foi a disparada da Dommo (ex-OGX de Eike Batista), que superou até a Cielo, para fechar em 269,23% (a R$ 1,92). A PetroRecôncavo (RECV3) avançou 82%. Do Ibov e de fora do pódio ficou a 3R (RRRP3), com 12,52% de valorização. E teve também a Petrobras. Antes de chegar nela, uma pausa.

- BB Seguridade (BBSE3): 74,92%

A seguradora do Banco do Brasil se beneficiou da expansão do crédito agrícola pelo BB, que é garantido pelos seguros da BBSE3. E o ano fértil para o agro manteve o número de sinistros sob controle. Adicione a isso a alta da Selic, e voilà, eis uma disparada de ações.

- Hypera (HYPE3): 64,23%

O desempenho da farmacêutica dona das marcas Engov, Atroveran e Nebacetin foi atribuído à capacidade de continuar vendendo mesmo quando a renda da população diminuiu. Uma das iniciativas consideradas chave para o sucesso foi a loja online, cortando o intermediário (a farmácia) do processo.

- Assaí (ASAI3): 51,73%

A rede de atacarejo passou o ano ampliando a rede de lojas, e convertendo unidades que carregavam a bandeira Extra (do Pão de Açúcar) para a sua marca. Esse foi mais um passo na movimentação da companhia desde que ela foi separada do Pão de Açúcar.

Faixa bônus: Petrobras (PETR3, 47,59% e PETR4, 46,09%)

A estatal bateu recorde mundial na distribuição de dividendos, uma combinação de alta do petróleo com a pressão do governo para rechear o caixa. Deu certo. A estatal chegou a bater seu recorde de valor de mercado ao longo do ano. E passou a perder ritmo junto com o brent, somado ao momento em que a vitória de Lula na eleição foi se desenhando. Por sinal, o dia de hoje baixou um pouquinho mais esse percentual. As ações caíram perto de 1% quando o novo ministro de Minas e Energia falou que Lula decidirá sobre a nova política de preços da companhia – algo que, bem, a Faria Lima já sabe faz tempo.

Maiores baixas do ano

A resseguradora está longe de sair do inferno astral que entrou em 2020, quando a gestora Squadra descobriu a fraude na prestação de contas da companhia. O buraco era tão grande que, dois anos depois, o IRB precisou captar R$ 1 bilhão para ter o mínimo em caixa exigido pela regulação das seguradoras. Cada papel foi vendido por R$ 1, convertendo o IRB em uma penny stock. Aí virou uma profecia autorrealizável: a B3 não permite ações de menos de R$ 1 no Ibovespa, e a resseguradora deixará o índice no começo do ano. Resultado? Mais uma queda. No fechamento do ano, o IRB termina a R$ 0,86.

- Americanas (AMER3): -68,67%

A inflação e os juros de dois dígitos, combinados com o fim da pandemia, foram explosivos para as varejistas. Pelo segundo ano consecutivo, elas aparecem com perdas monstruosas. A Americanas correu para fazer a sua integração online-offline, anunciou Sergio Rial como presidente e tentou convencer investidores que o pior ficou para trás. Não deu. E as concorrentes tiveram desempenhos igualmente frustrantes. Magalu tombou 62,05%, enquanto a Via caiu 54,29%.

- CVC (CVCB3): -66,54%

A agência de viagens vai na mesma toada das varejistas, sofre com a perda de renda da população e o crédito mais caro. Com problemas adicionais: as passagens aéreas estão na lua, reflexo da desorganização do setor durante a pandemia e da alta do preço dos combustíveis. E a companhia entrou na crise com a dívida elevada, agora ainda mais cara.

- Qualicorp (QUAL3): -64,55%

A Qualicorp é uma administradora de planos de saúde. Com o aumento das despesas, ela tentou repassar custos a seus clientes, aumentando os valores dos planos. Com os orçamentos esmagados pela inflação, o resultado foi uma disparada nos cancelamentos.

- Méliuz (CASH3): -63,89%

A tech de cashback viveu um ciclo de glória depois do IPO, uma espécie de promessa de que uma nova geração de empresas chegaria à B3. A alta de juros e o fim da euforia tech nos EUA derrubou a ação.

Faixa bônus: Oi (OIBR3, -77,63% – fora do Ibovespa)

A tele queria fechar o ano saindo da crise. A companhia conseguiu concluir seu processo de recuperação judicial, e agora caminha com as próprias pernas. A expectativa da gestão da companhia era que o fim da RJ atraísse novos investidores, como gestores de fundos que ficam impedidos de comprar ações de empresas em dificuldades. Não rolou. A empresa terminou com o papel valendo R$ 0,17 centavos. Há 10 anos, eram R$ 68.

E é isso.

As projeções para o Ibovespa em 2023 indicam que o índice deve terminar o ano ao redor dos 126 mil pontos, segundo um compilado do Valor feito com 21 instituições financeiras. Daria uma alta de 15%. Otimismo, afinal, é matéria-prima básica na Faria Lima. Que assim seja em 2023. Nos vemos lá.

UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições Quais as novas regras para tirar férias, segundo a Reforma Trabalhista

Quais as novas regras para tirar férias, segundo a Reforma Trabalhista Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz

Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz