O boom dos BDRs

O índice de recibo de ações BDRX desbancou o Ibovespa com uma alta de 15% no primeiro semestre deste ano, mesmo com a queda do dólar. Cortesia de uma disparada fenomenal das ações de tecnologia em Nova York. Entenda se ainda há tempo de aproveitar a onda.

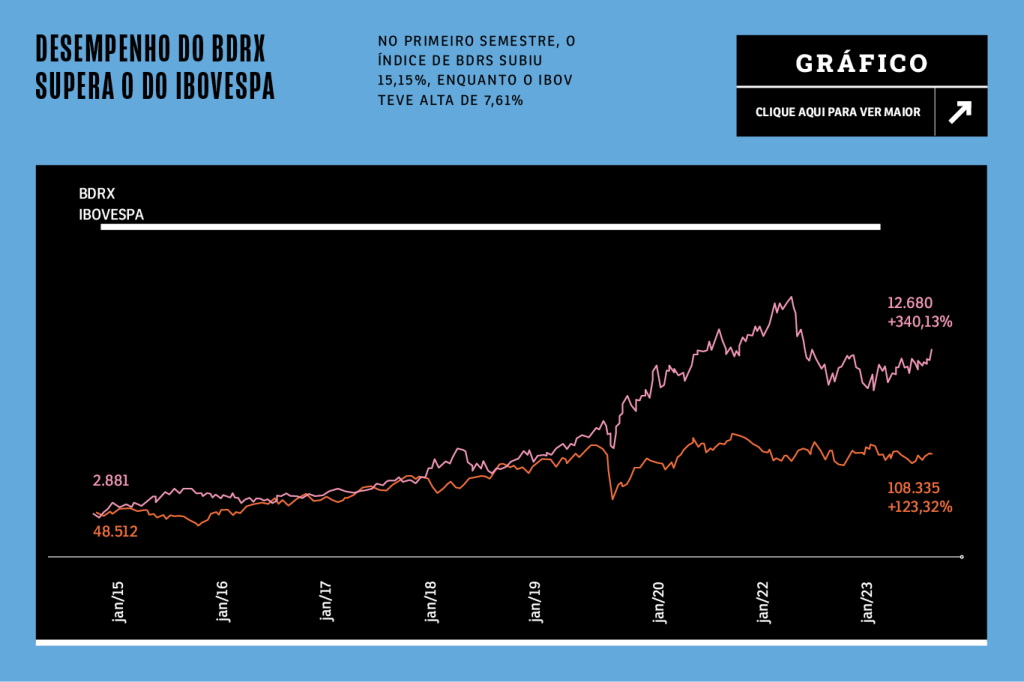

Quando junho terminou, o investidor brasileiro respirou aliviado: o Ibovespa havia voltado a subir e fechou o semestre com a decente valorização de 7,61%. No mundo das ações, porém, quem brilhou mesmo foi o BDRX, índice dos BDRs mais negociados no Brasil. Ele bateu o Ibovespa com folga, subindo 15,15%, e conseguiu superar em seis meses os 13,75% que a Selic leva um ano para entregar.

O santo responsável por operar o “milagre” está em Nova York. Quem puxou a disparada do BDRX foram Apple, Microsoft, Nvidia… BDRs, afinal, são recibos de ações de empresas estrangeiras, e eles servem como um atalho para que brasileiros possam investir lá de fora sem precisar se preocupar em tirar dinheiro do país.

Acontece que, no primeiro semestre, as empresas de tecnologia americanas viveram um boom surreal puxado pela euforia com o ChatGPT e outras inteligências artificiais. Investidores saíram à caça de quem eram as líderes desse novo mercado, e aquelas com mais potencial de ganho com a inovação. A Microsoft, uma das maiores financiadoras da OpenAI, a empresa por trás do ChatGPT, subiu 42,14% na Nasdaq.

A Nvidia, hoje a única fabricante de placas de processamento capazes de treinar sistemas de IA, avançou 195,51%. E teve ainda a Apple que, mesmo já sendo a empresa mais valiosa do mundo, conseguiu avançar 55% e romper novamente o valor de mercado de US$ 3 trilhões – que ela não atingia desde janeiro de 2021. Isso tudo lá em Nova York.

Nisso, o índice Nasdaq, que concentra as ações de empresas de tecnologia lá nos EUA, registrou seu melhor primeiro semestre em 40 anos, superando inclusive as altas do período da bolha da internet, nos anos 2000. A valorização foi de 32%.

O BDRX não é um espelho do índice Nasdaq, mas sua composição não faz feio ante o primo americano. Ele é formado por 131 papéis de companhias de diversos setores e países. Só que, no top 10 das empresas com maior peso no índice, sete são de tecnologia – as exceções são a GM, a ExxonMobil e a United Health (veja no box).

Apple e Microsoft, as duas maiores, somam 21,8% do peso do indicador, uma dobradinha equivalente ao papel de Vale e Petrobras no Ibovespa. Depois vêm Google (5,6%), Amazon (4,8%) e Nvidia (3%). GM é a 6ª, e 7ª e 8ª são Meta e Tesla.

Só tem um probleminha nessa história: se você quiser tentar acompanhar o desempenho do Ibovespa, basta comprar um ETF que replica o índice – BOVA11 é o mais conhecido, mas existem outros sete que fazem a mesma coisa e cobram menos. No BDRX não rola. Não existe ainda um ETF que replique essa cesta de papéis para facilitar a sua vida. Mesmo assim, como a alta está concentrada naqueles que estão no topo da lista, não é difícil formar uma carteira com eles. Então a pergunta que fica é outra: ainda dá tempo de entrar na nova onda tech via BDRs?

Pelas maiores

Para quem vai investir em empresas gringas, o mais intuitivo é começar pelas grandes e que estão se dando bem, claro. Já dissemos que a Apple (AAPL34) é a maior empresa no BDRX. E que ela subiu 55% lá em Nova York. Mesmo assim, ela não ficou necessariamente cara.

Veja pelo P/L, o indicador que divide o valor de mercado da empresa (os US$ 3 trilhões) pelo lucro anual. A conta dá 33, em linha com a média recente do S&P 500, o índice das 500 maiores empresas americanas de capital aberto. Isso acontece porque, além do valor de mercado, o lucro da Apple também sobe com força.

Por outro lado, fica difícil de imaginar que a ação da companhia poderá dar novos saltos de preço tão robustos no curto prazo. Um dos novos motores de expansão da Apple seriam os óculos Vision Pro, que misturam o mundo real com uma espécie de metaverso. Mas trata-se de um produto de nicho, com preço de US$ 3.500 (R$ 17 mil). A empresa segue dependendo das vendas dos iPhones – que bastam para manter o valor de mercado em US$ 3 trilhões com P/L pé no chão. Mas não para sustentar novas altas alucinantes. A de agora se deu por conta da perspectiva do que a Apple pode fazer quando desenvolver seus sistemas de IA.

A Microsoft (MSFT34), por outro lado, surfa plenamente a onda IA e viu seu P/L saltar a 37. Ela já incorporou a tecnologia do ChatGPT ao seu buscador, o Bing. Trata-se da empresa mais avançada no setor, à frente do Google com seu equivalente, o Bard (ainda em fase de testes).

E há ainda a Nvidia (NVDC34). No dia em que a companhia bateu o valor de mercado de US$ 1 trilhão, por conta da corrida da IA, o volume de negócios com os BDRs foi de R$ 43 milhões, um giro de respeito para empresas que fazem parte do Ibovespa. Hoje, o P/L da companhia está em 214. Ou seja, espera-se que seus lucros subam de forma exponencial, mas isso obviamente não é uma certeza. É uma aposta.

Quando P/Ls inflam, imediatamente o mercado financeiro se pergunta sobre a formação de bolhas especulativas. E o setor tech é ainda mais sensível, depois de ter protagonizado a bolha da internet.

Mas vamos a alguns fatos. Naquela época, a Microsoft era a empresa mais valiosa do mundo, com um P/L de 60, bem mais salgado que o atual. E a média toda do mercado tech estava bem elevada. Antes de a bolha estourar, em 2000, o P/L da Nasdaq era de 175. Hoje, ele é bem mais modesto, em 22.

Por esse recorte, é possível descartar um estouro generalizado de bolha. Por outro, o risco de uma correção de preços segue na mesa.

Pegue, por exemplo, o caso da Tesla. A montadora chegou a ser negociada com P/L acima de mil, e as ações bateram os US$ 382 em Nova York. Quando investidores mais céticos argumentavam que a ação estava cara demais, defensores da companhia acreditavam, claro, que o aumento no lucro faria o papel de reequilibrar o P/L.

De fato, os resultados da montadora melhoram ao longo dos anos, mas as ações chegaram a cair 70% do pico. Após uma recuperação, a baixa é de 27%, e o P/L está em ainda rechonchudos 87.

Não falta gente no mercado achando que as ações das big techs estão caras demais. Segundo a plataforma americana S3 Partners, a posição short (aposta na queda) contra Microsoft, Tesla e Amazon está na máxima dos últimos 12 meses.

Não há como prever o futuro da corrida da IA. As corretoras, então, costumam propor um mix com empresas de outras áreas para quem quer investir em BDRs. Ainda que Apple, Google e Microsoft predominem nas recomendações, há espaço também para Berkshire Hathaway (BERK34), Chevron (CHVX34), Coca-Cola (COCA34), Johnson & Johnson (JNJB34) e J.P. Morgan (JPMC34) entre os papéis mais recomendados.

O segundo maior risco

Mas voltemos à Apple: aquela valorização de 55% se deu em dólar, naturalmente. Mas o dólar caiu por aqui. Isso, mais os custos inerentes aos BDRs, deixou a alta do recibo AAPL34 mais modesta, em 32,34%.

No primeiro semestre deste ano, a moeda americana recuou 9,28%, para R$ 4,79. É o menor patamar em pouco mais de 12 meses. Significa que uma parte do ganho das BDRs foi comida pelo câmbio. E se você é um brasileiro com renda em reais, não tem como escapar disso. Mesmo que decida abrir uma conta numa corretora gringa e compre suas ações em dólares, vai sofrer com quedas na moeda dos EUA de qualquer jeito – e com os custos do câmbio, que acabam ficando pau a pau com o dos BDRs.

Esse é um risco que, nos últimos tempos, ficou fora do radar do investidor. Natural. Foram anos a fio em que analistas de mercado e economistas apostavam mais na alta do que na queda da moeda americana. Ou seja, como se o câmbio jogasse apenas a favor, nunca contra.

O que mudou foi o cenário econômico no Brasil. O dólar a R$ 5 ficou para trás com a melhora da perspectiva de rating de crédito do Brasil junto à S&P. Veio também a aprovação do novo arcabouço fiscal, a queda persistente da inflação e um desempenho mais sólido da economia do que o antecipado.

Em janeiro, o Bradesco projetava o dólar a R$ 5,20 ao fim de 2023. Agora, R$ 4,80. Para o país, é lindo. Para os BDRs, um balde de água fria.

E há ainda um outro risco, cada vez menor, mas que você precisa levar em consideração.

Mind the gap

Hoje, 351 mil pessoas físicas e 746 fundos têm BDRs em sua carteira. É um crescimento respeitável em comparação com 2020, quando 97 mil investidores PF e 308 fundos alocavam recursos em recibos de ações. Naquele ano, a CVM liberou a negociação de BDRs para o público geral – até então, só quem tinha mais de R$ 1 milhão em investimentos podia se aventurar nesse mercado.

Mas o volume de negócios continua restrito. Exemplo: todos os dias são fechados, em média, 90 mil negócios com ações preferenciais da Petrobras; cerca de 70 milhões de PETR4 trocam de mãos diariamente. No caso dos BDRs da Apple (AAPL34), são 2 mil operações por dia, que movimentam, em média, 160 mil papéis.

Não que a comparação seja justa, afinal a PETR4 é o papel mais líquido da B3, ao lado de VALE3. Mas significa que uma das mais negociadas BDRs ainda não chega nem perto da liquidez das grandonas do Ibovespa. Nem das pequenas. As ações menos negociadas do índice, SLC Agrícola (SLCE3), Engie (EGIE3) e Arezzo (ARZZ3) têm, em média, 8 mil negócios por dia cada uma.

Volume baixo de negociação dá ruim quando você precisa vender seus BDRs, já que há menos gente disposta a comprar. Aí, se estiver na pressa, o único jeito é oferecer um desconto pesado. Mas esse não é mais um problema tão grande para investidores de BDRs das techs. Normalmente, a diferença entre as ofertas de compra e de venda não passa dos 4 centavos – não muito mais do que nas grandes empresas do Ibovespa, nas quais o gap fica em 1 centavo.

O buraco aperta em BDRs menos populares. Veja o caso da Danaher (DHER34), uma gigante de biotecnologia, cujo BDR está na carteira recomendada pelo Santander. O número de negócios diários fica na faixa das centenas, com 141 na média de 2023, segundo dados da TradeMap. Aí, o gap de preço de compra e venda supera os 15 centavos.

Cada BDR saía por R$ 40 no começo de julho. Suponha que você tem 100 BDRs dessas e precisa vender. Isso pode significar deixar R$ 15 na mesa só por conta da baixa demanda. A saída para casos assim é abrir conta numa corretora que opere no exterior, caso da Avenue e do serviço internacional da XP. Nesse caso as negociações rolam direto nas bolsas americanas – onde o que não falta é liquidez.

Também há outros jeitos de ser acionista de empresas gringas. Ainda que não existam ETFs de BDRs, a B3 oferece fundos de índice que acompanham o S&P 500 (o mais famoso é o IVVB11) e o Nasdaq (NASD11), resolvendo o problema da diversificação.

Se o seu foco são as empresas tech, existem os ETFs temáticos. Dois deles são o TECK11 e o MILL11, lançados pelo Itaú. O primeiro investe em 10 grandes companhias de tecnologia dos EUA, como a fabricante de chips AMD e a empresa de computação na nuvem Snowflake, além das tradicionais Netflix e Alphabet. O segundo tem 50 empresas supostamente voltadas à geração Millennial – inclui papéis que refletiriam os hábitos de consumo desse investidor, como Disney, Activision Blizzard e Nike.

E não é só os EUA que estão representados na gama de ETFs que acompanham a gringa. Uma das recomendações da Ágora é o XINA11, que reproduz o desempenho do índice MSCI China – ele traz 700 empresas do país.

Comprar BDRs, de qualquer forma, significa uma aposta no mercado internacional. Parece um contrassenso fazer isso agora que o Brasil e o Ibovespa entraram numa rota mais positiva. Não é: diversificar investimentos por diferentes mercados não se trata de uma loteria. É estratégia de longo prazo.

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever Entram em vigor novas regras de segurança para chaves Pix

Entram em vigor novas regras de segurança para chaves Pix Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 ChatGPT perde uma partida de xadrez para um videogame de 1979

ChatGPT perde uma partida de xadrez para um videogame de 1979