Como abrir uma conta no exterior – e aposentar a doleira

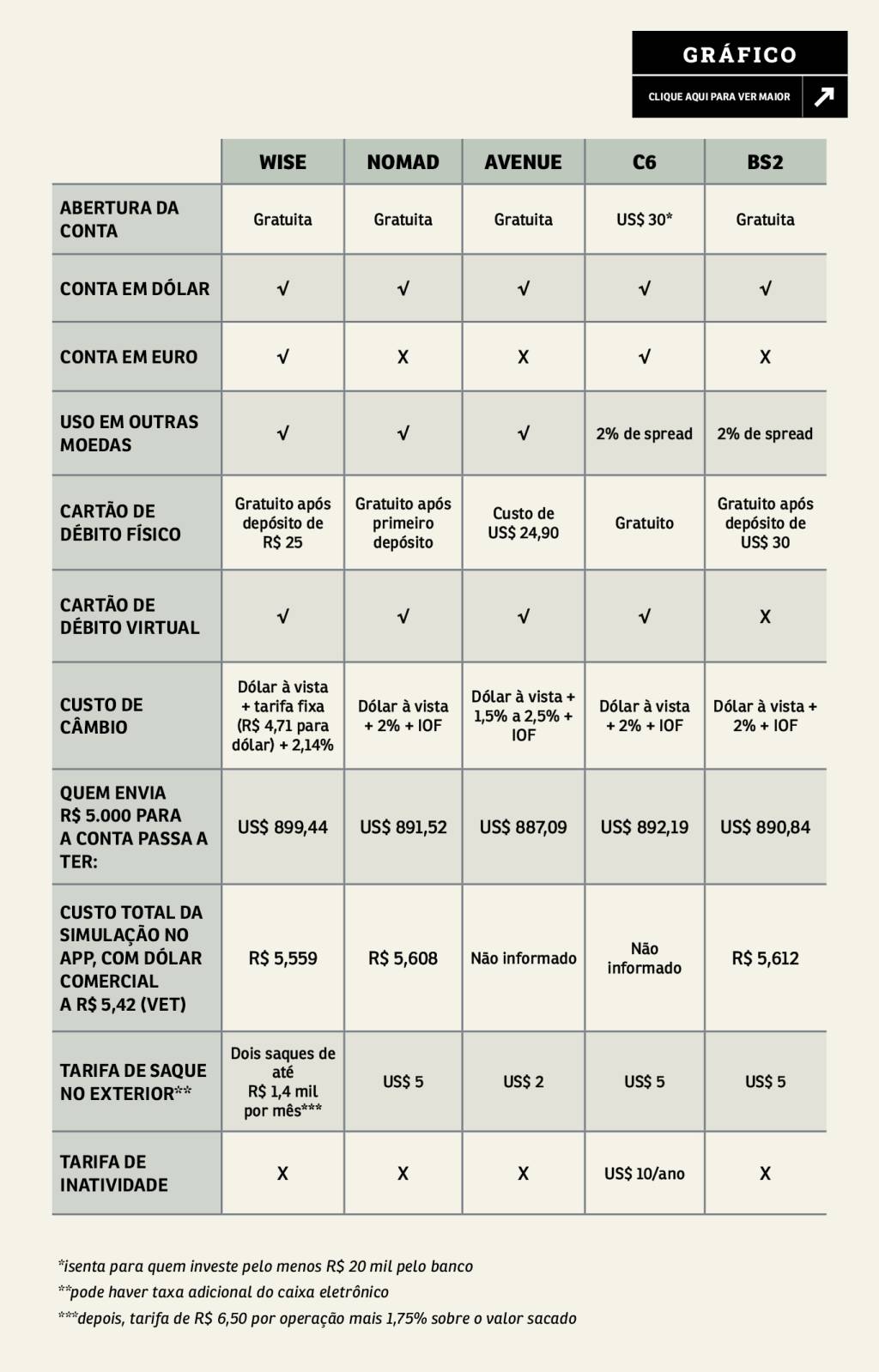

Compare Wise, C6, Nomad, Avenue e BS2 e descubra qual é a melhor conta gringa para você.

Você quase não usa mais dinheiro no dia a dia. A circulação de notas de reais caiu 10,5% só no último ano e a emissão de novas cédulas recuou 7%. No Brasil, o negócio é pagar no Pix ou no cartão, seja de crédito ou de débito.

Na hora de viajar para o exterior, a coisa muda de figura. Planejar um piquenique à beira do Sena ou uma subida na Estátua da Liberdade sempre envolveu comprar dinheiro de papel na casa de câmbio. Dizem os planejadores financeiros que o certo é fazer isso aos poucos, para conseguir uma cotação média do dólar, do euro ou de qualquer outra moeda. A teoria é boa, mas na prática não funciona bem assim.

Comprar dinheiro a conta-gotas tende a sair mais caro. Dólar, afinal, é o produto da casa de câmbio, e cada uma cobra uma margem sobre o valor que aparece no Google (o dólar comercial). Essa taxa pode ser menor quando o cliente compra grandes quantidades de dinheiro, e maior, caso sejam quantias modestas. Isso sem falar no custo da entrega do dinheiro na sua casa, ou o do estacionamento do shopping que abriga a casa de câmbio.

Só que as alternativas ao dinheiro de papel tampouco eram atrativas. Em 2011, o IOF das compras com cartão de crédito no exterior subiu para escorchantes 6,38%. Dois anos depois, o governo elevou o imposto cobrado nos cartões pré-pagos para o mesmo patamar – a justificativa foi a isonomia dos meios de pagamento. Ou seja, condições iguais para te levar à falência pós-férias. Na compra de papel-moeda, o IOF é de 1,1%. Agora, o governo promete zerar esses impostos, uma condição para a entrada na OCDE, espécie de clube de países ricos – mas ele tem até 2029 para fazer isso. Melhor esperar sentado, e fazendo contas.

Na ponta do lápis, a diferença é mais ou menos a seguinte: com o dólar a R$ 5,42, ao comprar US$ 1.000 você paga R$ 5.640 em papel-moeda, R$ 5.985 para carregar um cartão pré-pago, e entre R$ 5.823 e R$ 6.111 no cartão de crédito (o mais barato é o do Inter, com taxa de 1% sobre o câmbio + IOF; o mais caro é do Santander, que cobra 6% sobre o dólar + IOF). É uma diferença nada desprezível de R$ 417.

Já a compra em euros e outras moedas traz um problema adicional para o cartão de crédito. O gasto é convertido para dólares primeiro, a um custo adicional que pode ser cobrado pela bandeira do cartão, Mastercard ou Visa. Depois entra o custo de câmbio da conversão para reais na sua fatura.

Daí o dilema dos viajantes nos últimos anos: pagar um rim pelos gastos no crédito ou andar por aí com uma doleira – e azedar um pouco das férias com medo de ser roubado.

A tecnologia trouxe uma solução mais esperta. Bancos e fintechs lançaram contas digitais no exterior, para brasileiros. Funciona de maneira semelhante às contas digitais que a gente já usa por aqui, as dos Nubanks da vida. Você baixa um aplicativo, faz um cadastro rapidinho no celular e abre uma conta sem tarifas – a exceção é o C6, que cobra no ato da abertura e também se ela ficar sem uso por mais de um ano.

Continuando. Depois do cadastro, a checagem leva questão de uma hora. Feita a liberação, tudo pronto. Você começa carregando um saldo, em reais mesmo, na sua conta gringa. O dinheiro vai por TED ou Pix. Depois, no aplicativo, você pode fazer o câmbio para dólares ou euros, dependendo da conta escolhida ou do seu destino.

Com moeda estrangeira na sua conta gringa, pronto. É só usar o cartão como você faria no Brasil – ele também funciona no débito para compras em sites gringos feitas daqui do Brasil, para driblar o IOF. E se precisar transferir dinheiro para outra conta no exterior, como a de um amigo que mora fora, também vai conseguir sem burocracia, assim como faria no Brasil – em alguns casos, tem custo. Por fim, se precisar de dinheiro em espécie enquanto estiver no exterior, basta sacar em caixas eletrônicos. Vale dizer que sai caro: até US$ 5 por transação, dependendo da conta que você tiver.

O quadro abaixo mostra quem são as empresas que prestam os serviços e quais são os custos. Fizemos simulações nos próprios aplicativos delas para mostrar quais realmente cobram menos pelo câmbio.

A conta gringa mais recente no Brasil é a da Wise – empresa antes chamada TransferWise. A fintech britânica já oferecia serviços de remessas de dinheiro ao exterior por taxas mais baixas que as dos grandes bancos, ao redor de 2% sobre o valor enviado. Isso começou em 2016, uma época em que os bancões cobravam coisa de R$ 150 só de tarifa para transferir o dinheiro. Depois ainda havia o spread sobre o câmbio. E isso nem resolvia o problema, já que era preciso ter uma conta no país de destino para usar na viagem. Agora, a própria Wise oferece a conta e o cartão de débito para brasileiros. Significa que você pode ter uma conta em dólares, em euros, em libras (são mais de 50 moedas).

Ela oferece o menor custo de câmbio entre as fintechs, mas ele é variável – todas as outras cobram uma taxa fixa. Isso significa que, na Wise, quanto menor o valor da transferência, maior o custo. A base de cálculo é a cotação comercial da moeda estrangeira. Simulações da Você S/A feitas no aplicativo da Wise mostram que o envio de R$ 100 pode ter custo adicional de 7%. Por outro lado, as outras empresas exigem operações de pelo menos 100 dólares por vez (o que dá mais de R$ 500).

A partir desse patamar, a Wise já fica mais atrativa, considerando o custo total da operação com câmbio e impostos (o nome técnico é VET – valor efetivo total).

Também no ano passado estrearam no Brasil as contas da Avenue e da Nomad, focadas em quem tem planos de usar dólar e investir nos EUA. A Avenue começou primeiro como corretora para compra e venda de ações, e agora oferece a conta bancária nos EUA, sem custos. As duas emitem cartões – e o da Avenue é pago.

As empresas também podem impor um teto para as transações. Na Nomad, são R$ 100 mil por ano. Na Avenue, o valor de partida oferecido para esta repórter foi de US$ 3.000 por ano, com base na renda declarada. É possível pedir aumento de limite.

E mesmo assim pode dar ruim. Por regras do Banco Central, empresas que oferecem operações de câmbio precisam monitorar risco de evasão de divisas e lavagem de dinheiro. Significa que, se a fintech considerar sua operação suspeita, pode reter o dinheiro e bloquear a conta até que você explique a origem dos recursos.

Essas são queixas frequentes de clientes da Wise, da Nomad e do banco BS2 – antigo banco Bonsucesso e um dos pioneiros em oferecer conta no exterior a brasileiros. Se o seu plano é dar adeus à doleira – como eu já fiz –, vale tomar cuidado com isso também. Boa sorte e boas férias like a local.

1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais

1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Brasil oferece os maiores salários de tecnologia na América Latina

Brasil oferece os maiores salários de tecnologia na América Latina Profissionais com habilidades verdes têm 59% mais chances de contratação

Profissionais com habilidades verdes têm 59% mais chances de contratação Pela primeira vez, o Dia da Consciência Negra é um feriado nacional

Pela primeira vez, o Dia da Consciência Negra é um feriado nacional