Via cai quase 90% desde o pico; descubra se vale comprar as ações em “liquidação”

Mais de 500 mil investidores apostaram que a dona da Casas Bahia iria surfar uma onda infinita com o crescimento do e-commerce.

Quando uma empresa vira fenômeno na bolsa, investidores correm atrás de uma outra companhia que tenha as mesmas características, mas ainda não foi “descoberta”. Eles estão em busca de quem vai conseguir surfar na mesma onda da líder. Foi assim que a Via (VIIA3), dona das Casas Bahia e do Ponto (ex-Ponto Frio), caiu nas graças dos investidores pessoa física.

Ela era a “nova Magalu”. No papel, fazia sentido. As duas têm negócios semelhantes: surgiram como lojas de eletrodomésticos, migraram para o e-commerce, investiram em tecnologia, entrega rápida – no mesmo dia, de preferência –, viraram market places, abriram uma operação financeira, prometem um superapp, em que é possível comprar tudo o que usuário imaginar.

Foi isso que fez a Magalu (MGLU3) acumular valorização de 6.700%. Daí era fácil estimar que a Via poderia seguir a mesma trajetória. E muito investidor se jogou nessa ideia: 470 mil pessoas têm Via na carteira – a Magalu está na conta de 580 mil.

Só que a Via nunca chegou lá.

A história da companhia começa para valer em 2010, quando houve a fusão entre Casas Bahia e Ponto Frio. Antes da operação, cada ação valia coisa de R$ 2. No auge do e-commerce, em 2020, o papel chegou a R$ 21,29. Dá uma valorização de 964%, ou um ganho anual de 27%.

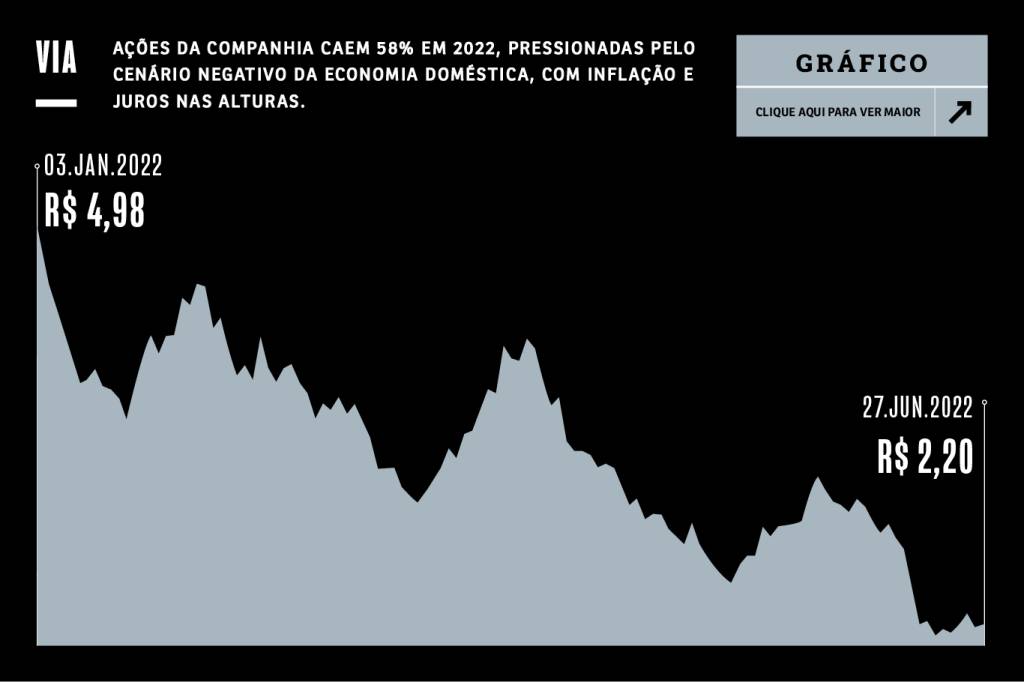

Não era uma Magalu, mas também ficaria bem na foto — desde que a alta continuasse, claro. Tuiteiros bombavam a ação afirmando que ela poderia subir aos R$ 30. Só que, da máxima de R$ 21, a empresa derreteu. A Via perdeu 89,7% em valor de mercado e cada papel está cotado a R$ 2,20, na mesma faixa de quando a empresa foi criada. Virou um mico na mão do investidor. E agora? Existe saída para a Via?

Não é só ela

O derretimento não é exclusividade da Via. Magalu e Americanas acumulam quedas de magnitude semelhante desde que atingiram seus picos (-91% e -89%).

Elas foram abatidas pela guinada de 180 graus da economia brasileira. De repente, os juros saíram de 2% para 13,25%. A inflação brasileira está em 12%. A renda do brasileiro caiu 4,3% em 2020, 6,9% em 2021 e é a menor da série histórica do IBGE, iniciada em 2012. Sem dinheiro sobrando, o brasileiro dá prioridade para o consumo básico (supermercado, escola, conta de luz etc.) e deixa de lado a compra de uma nova TV, fogão ou smartphone.

Natural que essas companhias começassem a sofrer. O jeito é disputar clientes à base de promoção. E elas estão cada vez mais pirotécnicas, com lives de artistas e programas na TV. Só que isso significa aumento de custo de venda e menor receita. O faturamento e a margem caem. A empresa gera menos caixa, o lucro míngua. De repente, investidores começaram a temer pelo futuro dessas companhias.

Goldman Sachs recomenda a venda de ações da Via; o banco estima que o mercado de comércio eletrônico crescerá 20% neste ano, abaixo dos 37% em 2021.–De longe, a Via até parece melhor que as concorrentes. A dívida bruta dela é menor que a da Magalu e da Americanas. O problema é que esse número não diz muita coisa. O que importa é a liquidez corrente, um indicador da capacidade de uma empresa quitar todas as suas dívidas no curto prazo. Para calcular a liquidez, é preciso dividir o ativo circulante (dinheiro em caixa, estoques e outros bens que podem ser rapidamente convertidos em dinheiro) pelo passivo circulante, que são as dívidas de curto prazo.

O coeficiente da Via é menor que 1 (0,92), enquanto o das concorrentes é quase 2 — Magalu, 1,8, e Americanas, 1,76. Ou seja: se a Via não gerasse mais um real de receitas, não conseguiria pagar suas dívidas de curto prazo. Esse é um cenário extremo, claro. Mas se as vendas estão caindo, isso significa que a empresa poderá precisar pegar novos empréstimos para rolar suas dívidas. E uma coisa era fazer isso com o juro a 2%, outra bem diferente é com a Selic a 13,25%.

O cenário é tão delicado que, no começo do ano, ventilou-se no mercado que a companhia poderia entrar com um pedido de recuperação judicial. O medo cresceu porque, além de todos os problemas conhecidos, a empresa anunciou uma provisão de R$ 2,5 bilhões para cobrir encargos trabalhistas. Esse valor equivale a 139 vezes o lucro líquido da companhia no primeiro trimestre de 2022, de R$ 18 milhões.

Enquanto isso, a Via segue pagando dívidas com mais dívidas. Em dezembro do ano passado, a companhia emitiu R$ 400 milhões em títulos para pagar outra dívida do mesmo valor – uma pedalada. E captou mais R$ 1,1 bilhão para adiar pagamento de um débito que venceria em julho de 2022.

Feito isso, o pior ficou para trás. Até a virada do ano, 66% da dívida era de curto prazo; agora a maior parte, 69%, é de longo prazo.

Os números ruins cobram um preço alto da Via. O prejuízo no terceiro trimestre do ano passado foi tão monumental (-R$ 638 milhões) que deixou a empresa sem um P/L próprio, o indicador que ajuda o investidor a saber se a empresa está cara ou barata.

O P/L divide o valor de mercado da empresa pelo lucro anual que ela gera. Grosso modo, esse número diz quantos anos são necessários para o investimento se pagar. Mas não existe essa relação se a empresa não dá lucro. E, portanto, não haveria motivo para investir na companhia, já que uma ação existe exclusivamente para que o investidor receba uma fração dos lucros da companhia.

Bancos de investimentos do país, por sinal, têm dito para não esperar muito da empresa.

No fim de junho, o Citi reduziu o preço-alvo da Via de R$ 4,20 para R$ 2,80. A recomendação é neutra, nem comprar, nem vender. A revisão de preço-alvo veio após o banco se reunir com a diretoria da empresa, olhar para os resultados do primeiro trimestre e recalcular suas projeções de crescimento para a companhia.

O BTG Pactual estima que a ação da companhia poderia valer R$ 8, o que daria uma valorização de 252%. Ainda assim, não recomenda a compra do papel.

Mas o verdadeiro sinal de descrença na companhia existe quando um banco recomenda a venda do papel. Recomendar venda pode ter dois significados. O simples é o seguinte: se você tem a ação, vende e deixa de ser exposto à empresa (fica neutro). O outro é ativamente apostar na queda das ações. Você aluga a ação na bolsa e imediatamente vende. Enquanto isso, espera que o papel caia ainda mais, para depois recomprá-lo por um valor menor e devolver. O lucro é a diferença de preço menos o valor pago no aluguel.

O ceticismo do Goldman tem uma origem. O banco estima que o mercado de comércio eletrônico crescerá 20% neste ano, abaixo dos 37% em 2021.

Outra desvantagem é que a dona das Casas Bahia cresce menos que seus concorrentes. Dá para ver isso pelo GMV (sigla em inglês para volume bruto de mercadorias), um dos principais indicadores para varejistas. O GMV da Magalu subiu 30% em 2021, o da Americanas teve alta de 33%. O da Via subiu apenas 15%. E a concorrência não para de aumentar, dada a expansão de Amazon e Shopee no Brasil.

Comando

Uma das principais dificuldades da Via tem a ver com o comando. Para entender a sinuca, voltemos a 2009.

De um lado estava a Casas Bahia, uma empresa da família Klein, fundada em São Caetano do Sul em 1952. Do outro, o Ponto Frio (que hoje se chama só Ponto), um concorrente que também atravessava dificuldades. Abilio Diniz havia comprado o Ponto Frio em 2009 e incorporado a marca ao Pão de Açúcar (GPA), isso em parceria com os franceses do Casino.

Depois, o grupo negociou a fusão com a Casas Bahia. Surgia assim a Via Varejo. A parceria nunca fluiu bem. Em 2012, os Klein venderam a participação que tinham na companhia, que ficou sob a gestão do grupo Pão de Açúcar. Só que, nesse meio tempo, Abilio Diniz estava enfrentando problemas com os seus parceiros franceses. Foi tirado do comando da companhia que fundou e anos depois, em 2016, vendeu todas as ações que tinha da empresa.

Depois disso, nem os franceses queriam mais a Via. O negócio não decolava. Em 2019, o GPA fez um leilão na bolsa para se desfazer das suas ações. Quem arrematou, numa operação coordenada pela XP, foi Michael Klein. O clã de São Caetano voltava ao comando da empresa depois de quase uma década.

Enquanto isso, a Magazine Luiza voava. Um dos motivos que fazia da Magalu um exemplo foi a confiança que os investidores tinham na visão de longo prazo dos controladores. Luiza Trajano ficou à frente do negócio por décadas, até que, também numa crise que envolvia o comércio eletrônico, passou o bastão para o filho Fred. E Fred conseguiu mostrar ao mercado financeiro um plano convincente. Os resultados vieram.

Nisso, a Magalu era mesmo única. A Americanas, até o ano passado, tinha operações de lojas físicas e digitais separadas, num esquema de governança que deixava investidores sempre com o pé atrás. Agora, o grupo está todo reunido sob a empresa Americanas S.A. Ainda assim, tratava-se de uma empresa com investidores de longo prazo, o 3G Capital, de Jorge Paulo Lehman, Marcel Herrmann Telles e Carlos Alberto Sicupira.

Já a Via só se estabilizou em 2019, quando os Klein voltaram e indicaram Roberto Fulcherberguer como CEO. Foi ali que a empresa começou aquilo que a Magalu fazia há anos, um processo de digitalização que integrasse todos os negócios. Era preciso melhorar a logística para garantir as entregas no prazo, um dos motivos que impediam a empresa de decolar.

A saída do “Varejo” do nome da empresa, no fim, tem a ver com isso. Uma tentativa de dissociar a companhia das lojas de rua e mostrar que o futuro dela também seria mais digital, assim como a Magalu já fazia. Só que a janela para surfar a onda da Magalu, no fim, foi curta. Ainda mais para quem passou a última década em crise. Não é à toa que, hoje, investidores e analistas preferem esperar algumas ondas quebrarem antes de pegar carona.

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento Nova isenção do IR: entenda como ela impacta sua renda

Nova isenção do IR: entenda como ela impacta sua renda Governo restringe antecipação de saque-aniversário do FGTS

Governo restringe antecipação de saque-aniversário do FGTS Salários e carreiras quentes: quais as expectativas para o mercado financeiro em 2026?

Salários e carreiras quentes: quais as expectativas para o mercado financeiro em 2026?