PRIO3, RECV3 e RRRP3: um raio-X das Juniors Oils na bolsa

Prio, 3R e PetroReconcavo cresceram explorando campos que não interessavam mais a petroleiras gigantes. E seguem enchendo os olhos dos analistas. Veja as perspectivas do mercado para as ações delas.

Um dos conceitos mais clássicos da economia é o do ganho de escala: ao produzir em grande quantidade, uma indústria diminui o custo médio de seu produto, pois os gastos fixos acabam diluídos. Quanto maior a produção, maior a eficiência.

É por conta disso que grandes petroleiras, como a Petrobras, tendem a priorizar seus investimentos em poços mais jovens, de alta produção, deixando outros ativos mais maduros no fim da fila, explica Edmar Almeida, professor da PUC-Rio.

Esse panorama, por outro lado, levou ao surgimento das chamadas junior oils: empresas especializadas em comprar poços maduros das gigantes e, partindo de uma estrutura de custos mais enxuta, operar de forma lucrativa ativos que não estão mais no seu auge.

Entre os analistas, o consenso é de que as junior oils têm um modelo de negócios resiliente para o médio prazo – e devem manter rentabilidade mesmo em um eventual cenário de redução do preço do petróleo. O barril do tipo Brent, principal referência do setor, chegou ao fim de 2023 cotado abaixo de US$ 80. No terceiro trimestre do ano passado, o preço médio da commodity foi de US$ 86,76.

No mesmo período, o custo de produção (lifting cost) da Petrobras ficou em US$ 5,39 por barril; no pré-sal, US$ 3,49. Entre as junior oils a realidade é outra. O lifting cost delas varia entre US$ 7 e US$ 18,50 por barril. Mesmo assim, o que temos aí é um negócio extremamente lucrativo.

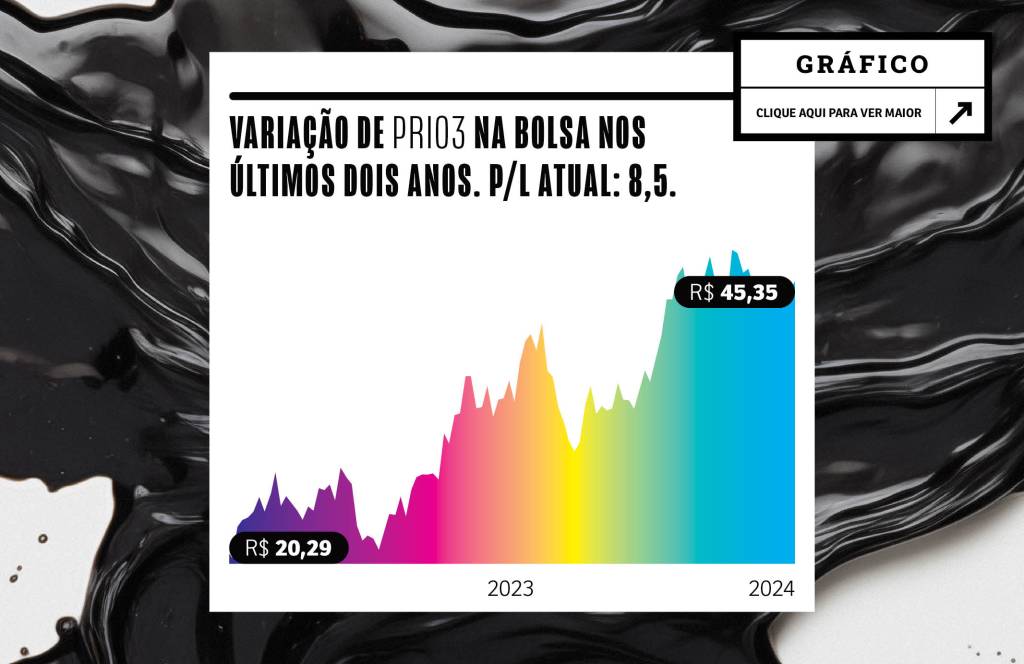

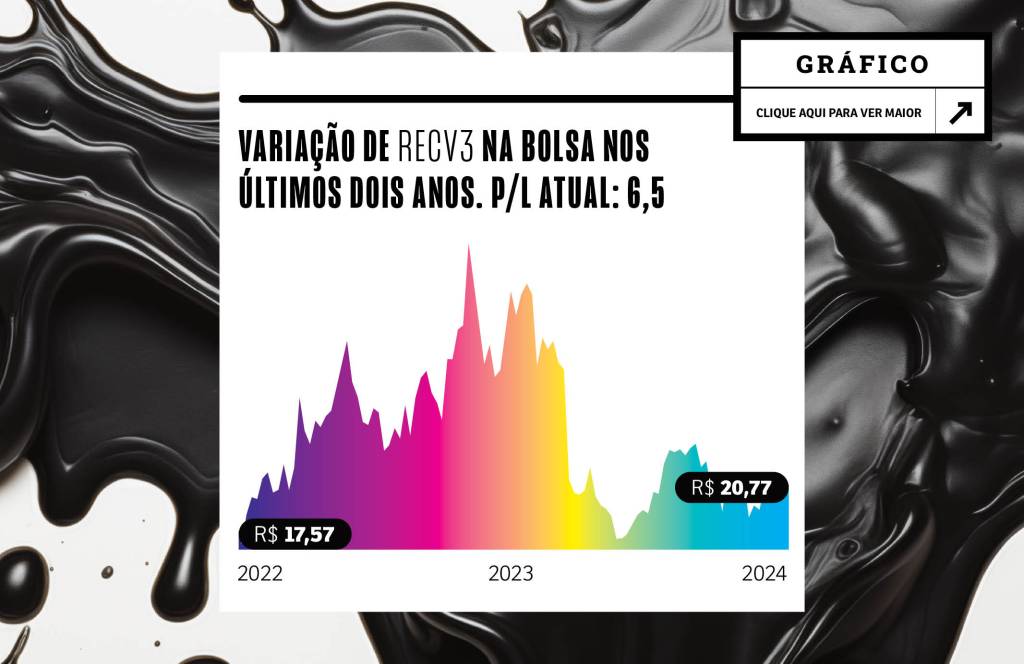

Prio (PRIO3), PetroReconcavo (RECV3) e 3R Petroleum (RRRP3) passam por crescimentos animadores de receita. Das três, no entanto, apenas a Prio viu valorização das ações em 2023 (mais sobre isso adiante).

“Até agora, as três empresas têm conseguido reduzir custos operacionais e entregar aumentos de produção. Elas se beneficiaram do ciclo de alta dos preços do petróleo [em 2022] e foram às compras. Ainda estão muito focadas nos ativos que adquiriram no passado, especialmente da Petrobras, e terão como prioridade de curto prazo tirar valor dos poços que já têm. No médio prazo, como a Petrobras recuou na estratégia de desinvestimento, não haverá mais oportunidades para a aquisição de novos ativos e pode haver fusões e aquisições entre operadores privados”, afirma Edmar Almeida.

Prio (PRIO3)

Mais estabelecida entre as junior oils brasileiras, a Prio tem a maior produção de petróleo desse segmento: 99,9 mil barris por dia no terceiro trimestre de 2023. É pouco se comparado aos 2,32 milhões de barris da Petrobras, claro, mas significativamente mais robusto que o de suas pares: 42,7 mil da 3R e 27,9 mil da PetroReconcavo.

A empresa é também a que teve a melhor performance na B3: suas ações, hoje cotadas na casa dos R$ 46, acumularam uma alta de 24% em 2023. O papel tem se valorizado devido à boa performance operacional e financeira da empresa. E segue como uma espécie de unanimidade entre analistas. BTG Pactual, Santander, Safra e XP, entre outros, recomendam compra.

Num relatório recente sobre a empresa, os analistas do BTG reforçaram sua recomendação destacando que a companhia “continua em uma posição única para consolidar parte do mercado e adquirir mais campos”. Para eles, aquisições “devem ser vistas definitivamente como a primeira opção de uso para o robusto fluxo de caixa esperado nos próximos trimestres”.

A companhia, que desde 2020 integra o Ibovespa, alcançou no 3T23 o menor custo de produção de sua história, US$ 7 por barril – o mais baixo entre as junior oils da Bolsa. No mesmo período do ano anterior, para dar uma ideia, esse custo estava em US$ 9,50. E a trajetória de queda tende a seguir com o início da produção de novas áreas.

A produção em si mais do que dobrou – há um ano, eram 45,8 mil barris por dia. No terceiro trimestre de 2023, a empresa teve receita líquida recorde, de R$ 4 bilhões (104% a mais na comparação anual), e lucro líquido de R$ 1,6 bilhão (106% a mais). A dívida líquida é pequena: 0,9x o Ebitda (menos do que 2x é considerado saudável). Em dezembro, a empresa realizou uma distribuição de R$ 60 milhões em dividendos.

A grande aposta ali para 2024 é o início da operação do campo de Wahoo, ativo adquirido da BP em 2020 e que marca a entrada da empresa no pré-sal. De acordo com as estimativas da Prio, o campo tem potencial de produzir 125 milhões de barris até 2052. O ativo é, hoje, uma das joias do portfólio da empresa.

O campo se somará à produção dos ativos de Polvo, o primeiro da companhia, Albacora Leste, Tubarão Martelo e Frade.

O primeiro óleo de Wahoo deve vir entre julho e agosto de 2024. No início de dezembro de 2023, executivos da companhia confirmaram que as perfurações iniciais devem ocorrer ainda em janeiro e que a chegada de equipamentos e navios ocorrerá até o fim do segundo trimestre. Em relatório publicado em 5 de dezembro, a Genial Investimentos considerou Wahoo “o principal gatilho de valor da empresa, tendo em vista a produção esperada de pelo menos 40 mil boe/d”, afima o documento.

Executivos da empresa têm reafirmado a disposição em buscar novas aquisições mesmo após a Petrobras ter recuado na estratégia da gestão anterior de se desfazer dos ativos maduros. A saída é, naturalmente, buscar campos de outros players.

“A Prio tem um forte crescimento entregue neste ano, e é uma empresa com custos marginais baixos”, diz Vitor Sousa, analista da Genial. “Ela navega bem com este patamar de preços de petróleo. E quando você vê indicadores como Ebitda e fluxo de caixa, não é uma ação cara”, afirma. A Genial tem preço-alvo de R$ 60 para PRIO3 – o que significaria uma valorização de 30% sobre os R$ 46 do início de janeiro.

“A Prio fez grande parte de seus investimentos e já vai incorporar em 2024 mais capacidade de produção, com Wahoo. Além disso, em 2025, devemos começar a ver a revitalização de Albacora Leste rendendo frutos”, diz Sousa.

O Santander é ainda mais otimista. Afirma o seguinte: mesmo que o Brent caia para um pouco abaixo de US$ 60, a Prio manteria um rendimento de fluxo de caixa de 12%. O preço-alvo para o banco é de R$ 81.

Rodrigo Almeida, analista do Santander, diz que a empresa vive um dilema hoje, de qualquer forma: entre pagar dividendos ou reservar caixa para operações de fusões e aquisições (M&A).

“Em termos de M&A, a Prio tem ativos que podem fazer sentido adquirir, como as participações de sócios minoritários em Wahoo e Albacora Leste. Há também empresas menores no Brasil que podem ser alvo da companhia. Mas é difícil prever porque a empresa tem tradição de olhar quem não está vendendo ativo e fazer ofertas mesmo assim, tirando da manga oportunidades que o mercado não tinha visto”, diz Almeida.

PetroReconcavo (RECV3)

Especializada na produção onshore (em terra), a PetroReconcavo é tida hoje por analistas como uma das prováveis consolidadoras em fusões e aquisições no setor. O atual presidente da empresa, Marcelo Magalhães, que está de saída após quase 16 anos anos no comando da operação, já havia dado reiteradas declarações de que a PetroReconcavo está em posição de ir a mercado, orientação que deve ser mantida pelo novo CEO José Firmo.

Na Bolsa desde 2021, a companhia atua nas bacias do Recôncavo, na Bahia, e do Potiguar, no Rio Grande do Norte. No ano seguinte ao IPO, a empresa voltou ao mercado para fazer um follow-on com o objetivo de se capitalizar para a compra do polo Bahia Terra (da Petrobras), que compreende áreas de produção terrestre nas bacias do Recôncavo e do Tucano. A estatal decidiu vender esse ativo em 2022, mas voltou atrás sob a gestão de Jean Paul Prates. O anúncio oficial da desistência ocorreu em setembro, mas a PetroReconcavo ainda segue em diálogo com a gigante para uma eventual parceria nesse polo.

O Santander estima que a companhia, juntamente com a Prio, está entre as mais resilientes a uma queda violenta do barril. Pelos cálculos do banco, mesmo no cenário de tombo mais pessimista, com o barril cotado a pouco menos de US$ 60, a PetroReconcavo ainda seria capaz de gerar 3% de rendimento do fluxo de caixa.

“Temos uma resiliência muito grande a um cenário mais estressado de cotações de petróleo. Mesmo com preços abaixo de US$ 40 ainda operaríamos sem destruição de valor”, diz Marcelo Cruvinel, head de relações com investidores da PetroReconcavo.

Além disso, a empresa é menos dependente do petróleo por ter uma extração relevante de gás natural, que representa 40% de sua produção. “Isso é importante porque conseguimos descorrelacionar parte da nossa receita dos preços do barril. Nossos melhores contratos de gás estão indexados ao preço do petróleo, mas têm piso e teto. O piso está em US$ 70 por barril, o que nos dá previsibilidade de receita mesmo em um eventual cenário adverso de preços do barril”, pontua Cruvinel.

Joga a favor da empresa também sua posição de caixa, que chegou ao fim de setembro em R$ 721 milhões, e o fato de que seu endividamento é baixo, de R$ 802,9 milhões. Isso deixa a dívida líquida da companhia em bons 0,56x o Ebitda. No 3T23, porém, o lucro caiu 32% em relação ao mesmo período do ano anterior, a R$ 145 mlhões.

O custo médio de produção por barril da empresa, de qualquer forma, chegou a US$ 12,15, o menor desde 2021. Para Marcelo Cruvinel, a tendência é de que esse custo continue em queda. A produção, de 27,9 mil boe/d ao fim do terceiro trimestre, foi 7,3% a mais do que no trimestre anterior. A projeção do Santander é de que a produção da empresa cresça mais 18% em 2024 com os investimentos previstos.

Para Rodrigo Almeida, o “balanço forte e pouco alavancado” da PetroReconcavo, associado aos ganhos de eficiência que ela tem obtido, faz com que a empresa seja a top pick do Santander entre as junior oils. A companhia, em sua leitura, deve continuar sendo uma boa pagadora de dividendos, mesmo enquanto busca oportunidades de fusões e aquisições no setor.

“É possível um M&A feito pela PetroReconcavo no futuro próximo. Há oportunidades pequenas e pontuais na Bahia, na bacia do Recôncavo, que seriam marginais mas poderiam somar de 5% a 10% de produção adicional. Ainda existe a possibilidade de algum tipo de acordo ou parceria com a Petrobras que envolvam ativos do polo Bahia Terra, que sempre foi a prioridade da empresa.”

No polo Potiguar, o analista vê “uma possibilidade mais concreta” de negócio com a 3R. “Esse setor não tem competição direta por marketshare entre as empresas, que costumam se ajudar, compartilhando equipamento, infraestrutura e conhecimento. Neste caso, pode haver uma parceria entre 3R e PetroReconcavo, até mesmo uma joint venture, no polo de Potiguar.”

Apesar desse cenário promissor, nem tudo são flores para a companhia. Ela tinha um acordo com a Petrobras para o uso do sistema de escoamento de Guamaré e acesso à planta de processamento de gás no polo de Potiguar. A empresa precisou renegociar os termos do acordo com a 3R, que adquiriu esses ativos da estatal, em condições menos favoráveis. Além disso, a PetroReconcavo depende da 3R para melhorias nas limitações da infraestrutura de escoamento.

Apesar de otimista com a empresa e de destacá-la como a mais promissora do segmento, o Santander revisou para baixo seu preço-alvo para RECV3: de R$ 38 para R$ 26 – 20% a mais do que o patamar do início de janeiro.

“Estamos sendo conservadores tendo em vista que a empresa depende da infraestrutura de terceiros, e reduzimos a estimativa de produção de 36 mil barris diários para 31 mil. Também colocamos um desconto tendo em vista o preço do petróleo, que pode cair”, diz Rodrigo Almeida.

No ano passado, as ações da PetroReconcavo acumularam perdas de 34% – boa parte por conta de um mergulho a partir de março, quando a empresa divulgou seu certificado de reservas em que previa um investimento médio por barril acima do que o mercado esperava. Nos últimos seis meses, porém, o papel tem recomposto parte das perdas: saiu da casa dos R$ 17,25 por ação em maio para algo próximo a R$ 21,30 no começo de janeiro.

“A companhia provou ao longo do ano ter uma condição de execução destacada, um lifting cost caminhando para a redução e produção com tendência de crescimento. Tivemos um 2023 afetado por eventos que não são responsabilidade da companhia, mas que reprimiram sua produção. Houve um furo em um duto de gás no Rio Grande do Norte que a Petrobras operava e isso restringiu nossa produção de gás por um tempo. A 3R também teve uma fase de manutenções em Potiguar que limitaram nossa produção, mas essa fase está concluindo. Esse risco vai se mitigando, o que cria uma visão construtiva de otimismo”, afirma Cruvinel.

O executivo afirma, ainda, que há a possibilidade de fusões e aquisições. “A gente cuida das nossas vantagens competitivas para que, quando essas oportunidades aparecerem, sejamos atraentes”, diz ele.

3R Petroleum (RRRP3)

Entre as três junior oils do Ibovespa, a 3R é a mais alavancada e com o maior custo de produção. No terceiro trimestre de 2023, ele foi US$ 18,50, valor alto se comparado aos R$ 12,15 da PetroReconcavo, que também opera, em terra, nas bacias de Potiguar e do Recôncavo, onde a 3R tem ativos. Na Bolsa desde 2020, a 3R ainda tem operações offshore na Bacia de Campos e na do Espírito Santo.

Apesar do custo de produção relativamente alto, ele caiu 21% na comparação com a média dos três meses anteriores e segue tendência de baixa devido aos investimentos que a companhia tem realizado.

A estratégia de crescimento da 3R é a mais agressiva entre seus pares, com o foco na aquisição de ativos da Petrobras. A empresa foi às compras no passado e adquiriu uma série de ativos que têm demandado um forte cronograma de aportes financeiros financiados também por meio de dívidas.

Em janeiro de 2021, a 3R adquiriu da Petrobras o polo de produção de Peoá, no Espírito Santo, por US$ 55 milhões, por meio de uma subsidiária com participação minoritária da DBO Energia. A empresa detém 85% do ativo.

Seis meses depois, anunciou a compra da participação da estatal no polo offshore de Papa Terra, descoberto em 2003 e em operação há dez anos na Bacia de Campos. O negócio envolveu US$ 105,6 milhões.

Em janeiro de 2022, veio a última das aquisições da Petrobras, com o polo de Potiguar, no Rio Grande do Norte, com campos de óleo e gás natural. Esse ativo só foi totalmente assumido pela 3R em 2023. Ali, a empresa investiu na integração dos campos e passou a ter uma infraestrutura própria na Bacia para armazenar, escoar, refinar e vender óleo e gás. Também presta serviços e compartilha instalações com outros produtores locais, como a PetroReconcavo, e distribuidoras. No terceiro trimestre de 2023, o primeiro em que a 3R operou todos os ativos integralmente, o polo Potiguar já representou aproximadamente 60% da produção total da 3R e 70% do óleo extraído pela companhia.

Essa abordagem agressiva de crescimento tem dado bons frutos. Entre julho e setembro, a 3R viu sua receita líquida chegar a R$ 2,36 bilhões, um crescimento de 369,8% em um ano. Nesse mesmo período, a produção de barris subiu 187%, atingindo 42,7 mil barris de óleo e gás por dia.

Mas a estratégia de crescimento rápido financiada por dívida e a receita maior, ao menos no terceiro trimestre, não foram suficiente para que a empresa fechasse o período no azul. Mesmo tendo gerado um Ebitda de R$ 828,57 milhões, a 3R amargou um prejuízo de R$ 77,5 milhões. Nos nove primeiros meses de 2023, o lucro acumulado foi de R$ 18 milhões.

Esse resultado foi afetado pelo desembolso de financiamentos de aproximadamente US$ 1 bilhão, contratados para pagamento do polo Potiguar no segundo trimestre de 2o23, de acordo com a companhia. A dívida líquida está em 2,6x o Ebitda anual – além da linha vermelha das 2x.

O cenário fez com que o Santander reduzisse seu preço-alvo, que estava em R$ 59. “Alinhamos a produção estimada para algo que a gente acredita ser mais realista, na casa de 28%, chegando aos 53 mil barris diários em 2024”, diz Rodrigo Almeida, analista do banco. Ainda assim, o novo preço-alvo segue generoso, a R$ 34 – 29% acima da cotação no começo de janeiro.

Mais um retrato da empolgação do mercado com as juniors. A ver qual delas se tornará senior.

UFS abre mil vagas para cursos de graduação a distância

UFS abre mil vagas para cursos de graduação a distância Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo

Por que 9 de julho é feriado? Entenda a comemoração do estado de São Paulo Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz

Funcionária grávida perde gêmeas após ser proibida de deixar a empresa para dar à luz Imposto de Renda 2025: confira calendário de pagamento de restituições

Imposto de Renda 2025: confira calendário de pagamento de restituições