Fenômeno GameStop: sardinhas armam pelo Reddit ‘ataque pirata’ contra Wall Street

Perdido na polêmica da bolsa americana? Aqui a gente conta como pequenos investidores escolheram como alvo quem aposta na queda de ações.

Se algum roteirista andava em busca de um novo acontecimento no mercado financeiro para transformar em filme, eis um perfeito. Um punhado de pequenos investidores reunidos em uma rede social decidiu atacar grandes fundos de investimentos que apostam na queda de ações. E contrariando qualquer expectativa, eles conseguiram levar alguns desses fundos a uma situação financeira bastante difícil.

Dá para chamar de ataque pirata de sardinhas contra os tubarões de Wall Street.

Sardinhas é como são chamados os pequenos investidores da bolsa de valores, que não têm a grana nem a quantidade de informação necessária para bater os tubarões (os grandes investidores, geralmente gestores de fundos).

Só que desta vez as sardinhas estão nadando em bando, de maneira coordenada. O poder dessa turma escalou de uma forma tão insana e improvável que, na terça-feira (26), foram negociadas mais ações da GameStop do que da Tesla. E até Elon Musk compartilhou no Twitter o link para o fórum que está levando Wall Street ao desespero.

É com a GameStop e com o Reddit que essa história começa. A GameStop é uma rede de lojas que vende jogos para videogames em um mundo em que ninguém mais precisa colocar um CD ou DVD no PlayStation ou no Xbox: basta comprar e baixar o jogo da loja virtual.

Já o Reddit é uma rede social com cara de fórum dos anos 1990. Em abril do ano passado, a semente foi plantada na comunidade do Reddit chamada Wall Street Bets. Eles se descrevem assim: “como o 4chan encontrou um terminal da Bloomberg”, ou seja, um cruzamento dos fóruns de ódio da internet com o terminal financeiro mais famoso do mundo.

Lá no Wall Street Bets, pela primeira vez um usuário afirmou que as ações da GameStop estavam baratas demais. Para essa pessoa, havia um motivo: as apostas dos tubarões na queda dos papéis, o que acabava alimentando a desvalorização.

Aí ele sugeriu a investidores que comprassem ações da empresa GameStop e cancelassem a autorização de que elas fossem usadas em aluguel (em julho do ano passado, uma turma tentou fazer algo parecido no Brasil. Vamos falar disso mais adiante).

O ponto é o seguinte: o aluguel é um dos instrumentos usados por quem quer apostar na queda de uma ação (é o short selling, a operação que protagoniza aquele filme, o A Grande Aposta). Vamos explicar. Quando alguém aposta na alta de uma ação, investir é bastante simples. Basta ter dinheiro, comprar o papel lá no home broker da corretora e esperar que a companhia se valorize. Se a aposta estiver correta, você vende e fica com o lucro. Já ganhar na queda é contraintuitivo, porque o investidor vende algo que ele não tem.

Como ele faz isso? Alugando a ação para vendê-la. Ele vende por R$ 10, espera cair a R$ 8, recompra, fica com R$ 2, devolve a ação ao dono e fim de papo. Já quem coloca a ação para alugar ganha um trocado.

Pois bem. Alguns tubarões do mercado curtem chutar cachorro morto e apostavam recorrentemente na queda de ações de empresas em dificuldades, como a GameStop. Era um jeito de ganhar um dinheiro de forma mais ou menos tranquila. É como apostar na queda das ações da Tectoy, que ninguém lembra que ainda estão na B3, e não na baixa da WEG, a nova estrela da bolsa brasileira.

Quando o movimento no Reddit em prol da GameStop começou, a ação custava uns US$ 6. A prática de boicotar o aluguel não deu lá muito certo e a coisa seguiu como estava.

Até que as sardinhas elegeram tubarões, não ações, como alvo. Dois deles que ocuparam o noticiário na última semana foram a casa de análise Citron Research e o hedge fund Melvin Capital.

No caso do fundo, ficou fácil porque ele detalhou quais eram as empresas em que estava vendido (short). Aí o bicho pegou.

O Melvin Capital tinha uma posição grande na queda da GameStop. E a rede era um alvo fácil porque, segundo dados detalhados pela Bloomberg, as apostas na baixa da ação movimentavam 100% dos papéis em circulação da companhia. Quer dizer, qualquer pessoa que quisesse fazer negócios com ela, estava dando um jeito de fazer isso para ganhar com a queda. Além disso, a liquidez dos papéis era baixíssima, o que transforma qualquer compra ou venda em alta ou queda brusca dos papéis.

Bem, o jeito de quebrar as pernas de quem espera a queda de uma ação é fazer com que ela suba. E isso é ‘fácil’, basta comprar. Quando essa turma do Reddit começa a comprar ações de forma ordenada, elas efetivamente sobem. No começo, de forma modesta. Dos US$ 6 de abril, as ações foram para US$ 10 em outubro.

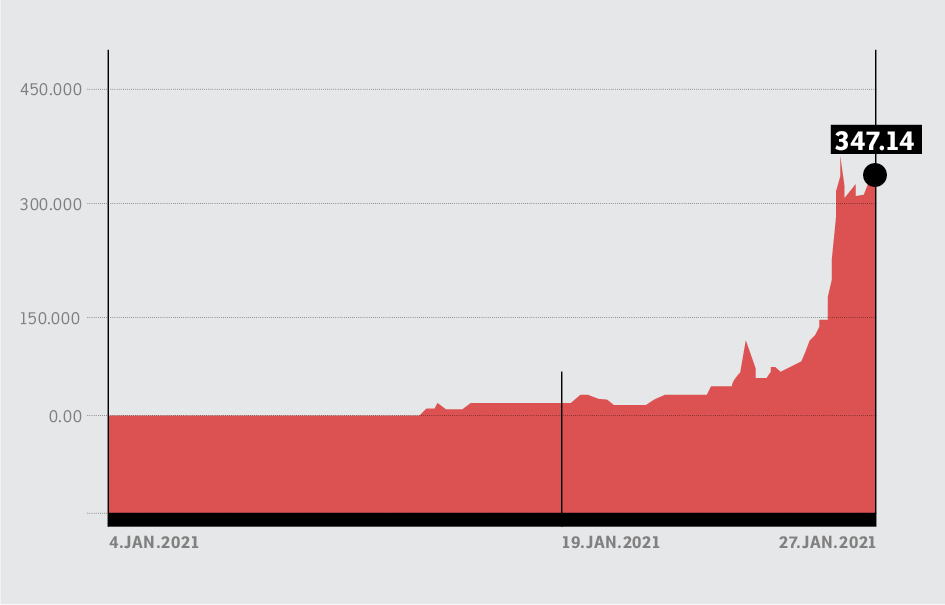

Só que a coisa começa a escalar. Em números: no finalzinho do ano passado, a ação da GameStop era negociada a US$ 20. Então assume que o investidor vendeu a ação a US$ 20. Se, em vez de cair, ela sobe a US$ 30, ele precisa comprar o papel a US$ 30 para devolver ao dono e fica com o prejuízo US$ 10 por ação. O prejuízo, nesse caso, só acontece mesmo se o investidor recompra a ação da US$ 30. Se ele tiver dinheiro em caixa, convicção na aposta que fez e disposição a arriscar, ele pode esperar a ação cair de novo. O problema é que isso não aconteceu com a GameStop, que agora é negociada a US$ 330.

Um resumo, para deixar mais claro: as sardinhas inflaram o preço da ação lá atrás comprando papéis. Os fundos que tinham apostado na queda passaram a comprar ações loucamente para encerrar suas posições – e evitar mais prejuízos. Essas novas compras inflaram mais ainda os preços. Outros fundos que também apostavam na queda viram que estavam numa barca furada, agora que o preço da ação só subia, e começaram a comprar mais e mais ações para ter como pular fora. E os preços foram subindo mais. Resultado: alta de 1.500% nos papéis da GameStop. E lucro garantido para as sardinhas que tinham comprado lá no começo da brincadeira. Esse é o chamado short squeeze. Alguém chame a Netflix, por favor.

A estimativa é que grandes fundos tenham perdido US$ 5 bilhões em squeezes nesses ataques piratas, e o Melvin Capital precisou de socorro de seus investidores depois dos ataques desta semana. Eles negam que estejam perto de quebrar.

Para completas, as sardinhas também invadiram o mercado de opções.

Preço das ações da GameStop, em US$

Explicamos como funcionam as opções de compra aqui no Guru em detalhes. Vamos a uma parte da explicação.

Na opção de compra você adquire um ticket, um vale-compras. E ele te dá o direito de comprar uma ação no futuro por um preço X. Vamos dizer que R$ 15, de uma ação que hoje custa R$ 10. E você compra o vale a R$ 15 porque acredita que ela valerá R$ 20.

E quanto custa esse vale? Depende. Nesse caso da GameStop, deveria ser baratinho quando a onda começou. Vamos fingir que US$ 0,01 (geralmente são valores bem baixos mesmo). Isso porque você só compra uma opção de compra se acha que a ação vai subir. Mas ninguém acreditava nisso, então o lado que vendia o vale para você aceitava vender barato. Era “lucro certo”.

O problema é que, apesar do “lucro certo”, o cara que vende a opção é um banco que não tem a menor intenção de acompanhar a história da GameStop, menos ainda de correr o risco dessa bagunça instaurada no mercado. O que ele faz? Vai na bolsa e compra ações de verdade, para se proteger.

O problema é que, com a alta da ação, o banco precisa comprar cada vez mais ações para mitigar o risco. E isso ajuda a inflar a alta da bolsa, alimentando mais ainda a espiral de valorização.

E com uma vantagem para as sardinhas. Como elas tinham comprado opções, o gasto é apenas o de comprar o vale, aquele US$ 0,01, não o valor cheio da ação, como eles fizeram lá no começo. Isso é o que se chama de alavancagem.

Ainda que o noticiário esteja dominado pela GameStop, as sardinhas piratas estão atacando outras empresas queridinhas dos short sellers, como a AMC e Blackberry. Essas empresas ganharam até apelido: meme stocks, porque são compartilhadas com piadas etc. E a onda para incentivar a compra dos papéis vem ainda com a sigla YOLO (You only live once, ou você só vive uma vez).

Parece piada, mas os ataques escalaram para além do ambiente frio da bolsa de valores e das redes sociais. Segundo reportagem do The Wall Street Journal, outros grandes gestores estão sendo atacados e não só em seus investimentos. Agora, mensagens de ódio e ameaças chegam por telefone e outras plataformas.

Para além do sentimento de vingança, apostar na queda de uma ação é tão antigo quanto comprar para que ela suba. No fim, é um dos instrumentos do mercado para que o ativo seja negociado a um preço que todo mundo considera justo. Já os contratos de opção surgiram para proteger quem precisa do ativo de verdade e não está disposto a ficar à mercê do sobe e desce da bolsa.

E há como deter a grande vingança das sardinhas? Não exatamente.

A verdade é que todas essas sardinhas estão unidas em frente ao computador em um momento de pandemia e dinheiro de sobra no mercado financeiro (com os estímulos econômicos para combater o coronavírus). É a total desintermediação da (des)informação financeira.

Há um adicional. Até pouco tempo atrás, o mercado de opções era um ilustre desconhecido do pequeno investidor, era coisa de tubarão. Mas as opções viraram figurinha fácil durante a pandemia, assim como o day trade, e ganharam um empurrãozinho da taxa zero para negociar esses contratos. Isso aconteceu aqui no Brasil também.

Do ponto de vista de regulação do mercado, é muito difícil provar que há uma manipulação passível de punições pela SEC (Securities and Exchange Commission), o órgão regulador do mercado americano. Mas já tem gente que cansou de brincar e quer fazer como o dono da bola quando está perdendo o jogo no campinho de várzea. Há quem comece a falar em uma suspensão nas negociações GameStop por 30 dias para o mercado se ajustar.

Não há muita saída. Por enquanto, apertem os cintos, as sardinhas estão prontas para atacar.

E o Brasil?

Pelas normas da CVM, a nossa SEC, nada impede que investidores “ataquem” as posições vendidas de grandes fundos. Mas se ficar comprovado que houve uma ação coordenada para manipular o preço de uma ação, esses pequenos investidores podem ser punidos.

Em julho do ano passado, investidores ativos nas redes sociais iniciaram um movimento de boicote aos que apostavam na queda das ações da Cogna. Exatamente como feito no Reddit em abril de 2020. A história foi contada nesta reportagem da Folha.

A Cogna é uma das meme stocks do mercado brasileiro, assim como a Via Varejo, a Cielo e a Oi. Caíram nas graças do pequeno investidor, turbinadas por postagens de influenciadores nas redes sociais. Depois daquela operação de boicote, o custo do aluguel até chegou a subir. Mas nada que tivesse força para gerar um short squeeze.

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics

Rio terá feriado no dia 7 de julho por causa da Cúpula dos Brics ChatGPT perde uma partida de xadrez para um videogame de 1979

ChatGPT perde uma partida de xadrez para um videogame de 1979 Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Buscas por currículo Lattes crescem 22% e somam 7 milhões de pesquisas em um ano

Buscas por currículo Lattes crescem 22% e somam 7 milhões de pesquisas em um ano UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever

UFG lança cursos gratuitos e online de tecnologia; veja como se inscrever