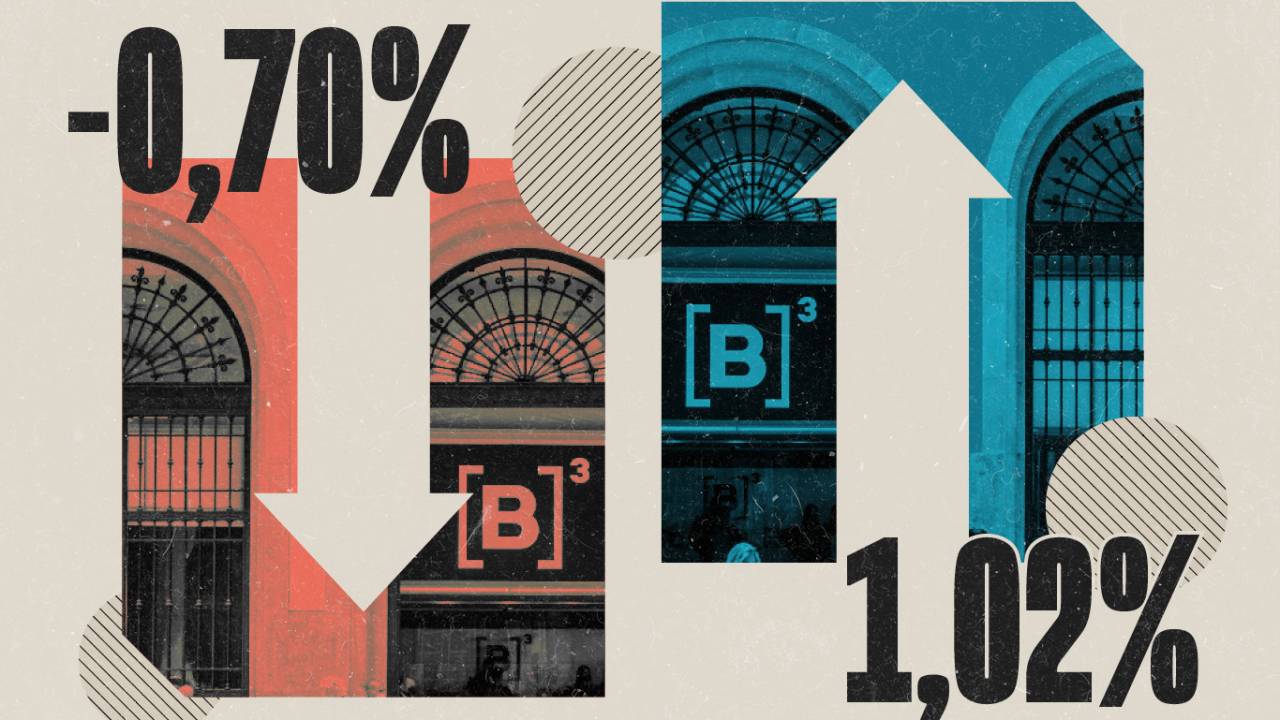

Alívio do mercado garante uma semana de alta no Ibovespa, e de baixa nos juros do IPCA+

Queda de 0,70% nesta sexta, a reboque do exterior, não estraga a semana, que fecha 1,02% no verde. IPCA+2029 volta para aquém da linha vermelha dos 6%.

O Ibovespa fechou o dia em baixa (-0,70%), acompanhando o S&P 500 (-0,27%), mas o mercado de juros teve uma sexta-feira mais animada. O DI futuro caiu por toda a curva que vai de 2025 adiante. Ou seja: é o mercado precificando uma queda razoável da Selic (que determina o DI) lá na frente.

Isso refletiu-se com força nos juros dos títulos de inflação. O IPCA+2029 foi a 5,99%, patamar aquém da linha vermelha dos 6%, e que esse título não visitava desde 19 de janeiro. O IPCA+2035 foi a 6,25%, versus 6,31% na quinta. Essa também é a menor taxa desde o dia 19 do mês passado. Por que justamente dia 19? Porque a noite anterior a essa data foi justamente a do início da guerra Lula X BC, quando o presidente criticou pela primeira vez a independência do Banco Central.

Sempre vale lembrar: quando os juros dos títulos caem, eles valorizam. E que os possui fica com o saldo mais gordinho. No caso do IPCA+2035, a alta na semana foi de 1,90% – relevante para um papel de renda fixa.

O mercado financeiro ficou mesmo aliviado depois de o CMN (Hadadd+Tebet+Campos Neto) ter deixado para depois a discussão sobre elevar a meta de inflação, e de o ministro da Fazenda ter adiantado de abril para março a definição da ferramenta substituta ao Teto de Gastos.

Mas não é só isso. Também cresce entre os agentes do mercado a ideia de que a meta, atualmente em 3,25% para 2023 e 3,00% para 2024, talvez não seja mesmo adequada. Felipe Salto, economista-chefe da corretora Waren Renascença, é um deles. “Acho que não é um pecado mortal mudar a meta de inflação, mas desde que haja uma questão fiscal bem organizada”, disse ao serviço de notícias Bom Dia Mercado.

Uma meta um pouco acima da atual liberaria o BC para antecipar os cortes na Selic, caso a inflação siga em trajetória descendente. O pico rolou em abril de 2022 (12,13%). Hoje ela está em 5,77%. O problema é o ritmo da queda. No segundo semestre do ano passado, ela desacelerou cerca de 1 ponto percentual ao mês durante cinco meses. Já a penúltima queda foi de 0,1 pp. A última, de 0,01 pp.

Guiar os juros é como dirigir um F-1 na chuva com pneu slick. Sem muito cuidado, é muro na certa. Que o diga os EUA. O Fed segue duro na luta para baixar a inflação de lá, atualmente maior que a nossa, em 6,4%, para a meta deles, que é de 2%. A pouca esperança de que o fim da alta nos juros americanos esteja próxima foi a responsável, as usual, pelo desempenho borocochô do S&P 500 nesta sexta. E na semana também. A queda lá nos últimos cinco pregões foi de 2%. Por aqui, mesmo com o escorregão de hoje, o clima mais aberto a uma redução dos juros lá na frente garantiu uma alta de 1,02% na semana.

WEG

WEGE3 deu uma destravada nesta sexta. Na quarta, a multinacional de Jaraguá do Sul (SC) tinha apresentado mais um balanço solar: lucro de R$ 1,2 bilhão no 4T22, alta de 36,5% em relação ao 4T21. No ano, foram R$ 4,2 bilhões. Um vendaval de lucros 17,3% superior ao de 2021.

No comunicado, disseram que alta veio em grande parte por conta da maior demanda por equipamentos para a produção de energia eólica e fotovoltaica – linha que tem se tornado um dos carros chefes da empresa, junto dos motores elétricos.

Então a reação dos papéis não foi dramática: alta de apenas 1,09% entre quarta, quando o balanço foi anunciado pela manhã, e quinta. Hoje, porém, as ações deram um salto mais relevante: 2,17%.

Motivo: hoje era o último dia para garantir um lugar na distribuição dos dividendos anunciados nesta semana. O provento, de R$ 0,226 por ação, era só para quem tivesse ações até esta sexta, 17. Somando com os outros pagamentos relativos a 2022, o total ficou em R$ 0,53. Um payout magrinho, equivalente a apenas 1,35% do preço do papel – que segue relativamente caro, com P/L próximo de 40. Não existe almoço grátis, afinal.

Warren Buffett, aliás, diz que uma boa carteira de ações é feita de empresas sólidas o bastante para que você se sinta seguro mesmo se o mercado fechar por um bom tempo. Que a sua carteira seja assim, então, já que os pregões só voltam na quarta 😉

Bom Carnaval!

Maiores altas

Ultrapar (UGPA3): 5.51%

Multiplan (MULT3): 4,76%

Alpargatas (ALPA4): 2,61%

Vivo (VIVT3): 2,20%

Weg (WEGE3): 2,17%

Maiores baixas

Pão de Açúcar (PCAR3): -6,55%

Magazine Luiza (MGLU3): -5,91%

PetroRio (PRIO3): -5,33%

3R Petroleum (RRRP3): -3,46%

Hypera (HYPE3): -3,29%

Ibovespa: -0,70%, a 109.176 pontos. Na semana, alta de 1,02%.

Em NY:

S&P 500: -0,27%, a 4.079 pontos

Nasdaq: -0,58%, a 11.787 pontos

Dow Jones: 0,39%, a 33.826 pontos

Dólar: 0,96%, a R$ 5,16. Na semana, queda de 1,16%

Petróleo

Brent: -2,51%, a US$ 83. Na semana, -3,9%.

WTI: – 2,78%, a US$ 76,55. Na semana, -4,2%.

Minério de ferro: 2,01%, a US$ 129,22 a tonelada na bolsa de Dalian

NR-1: Confira o que diz a legislação na íntegra

NR-1: Confira o que diz a legislação na íntegra Novo estudo comprova que animais de estimação aumentam a satisfação com a vida e o bem-estar dos seres humanos

Novo estudo comprova que animais de estimação aumentam a satisfação com a vida e o bem-estar dos seres humanos As 25 melhores empresas para desenvolver a carreira em 2025, segundo o LinkedIn

As 25 melhores empresas para desenvolver a carreira em 2025, segundo o LinkedIn MEI: Tudo que mudou (e pode mudar) em 2025

MEI: Tudo que mudou (e pode mudar) em 2025 Para parecer fluente em um idioma, frases comuns são melhores do que um vocabulário chique

Para parecer fluente em um idioma, frases comuns são melhores do que um vocabulário chique