Mais de 3 milhões de brasileiros perderam acesso à saúde privada nos últimos anos. De olho nessa multidão, e nos preços altos dos planos individuais, surge um novo mercado: clínicas populares, cartões de desconto e operadoras focadas em hospitais próprios — que tem agradado investidores.

Texto: Luciana Lima | Design: Tiago Araujo | Ilustração: Carol Nazatto

Em 2011, quando a primeira clínica do Dr. Consulta foi inaugurada em Heliópolis, uma das maiores favelas do país, o Brasil vivia o auge da chamada ascensão da classe C. A combinação entre o bom momento da economia, programas de inclusão social e maior acesso a crédito elevou a renda e modificou o padrão de consumo de 42 milhões de brasileiros. Foi de olho no poder de compra dessa classe emergente que o empresário Thomaz Srougi resolveu criar uma rede de clínicas que oferecesse consultas por até R$ 60, como alternativa às longas filas do SUS e aos altos preços dos planos de saúde tradicionais.

De lá para cá, muita coisa mudou. A economia brasileira deixou de ser um foguete decolando e enfrentou a recessão mais longa da nossa história: 8,1% de queda no PIB entre 2014 e 2016. Mas, em vez de atrapalhar, a crise econômica acabou impulsionando negócios como o Dr. Consulta.

A razão é simples. Os planos de saúde empresariais correspondem a quase 70% da cobertura de saúde privada do país. Logo, o número de desempregados, que bate recorde ano após ano desde o início da crise, tem efeito direto no tamanho da carteira de clientes das operadoras de seguros médicos.

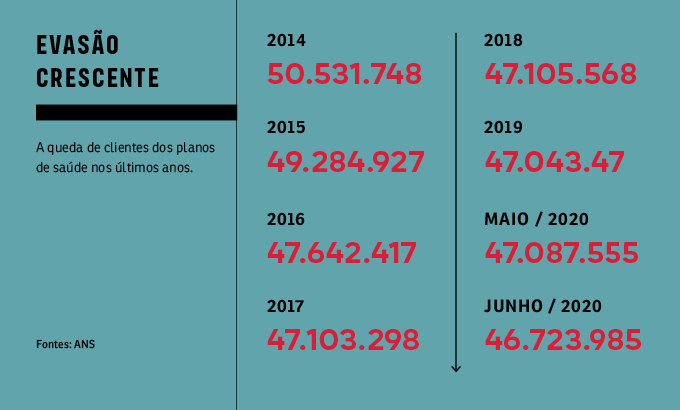

Desde dezembro de 2014, auge da cobertura de saúde privada no Brasil, quando mais de 50 milhões tinham acesso ao serviço, o setor perdeu 3 milhões de clientes. A pandemia deve deixar essa época ainda mais distante: só entre março e junho deste ano, 364 mil pessoas engrossaram a fila de quem deixou de contar com uma carteirinha de convênio, um recorde de evasão para tão pouco tempo.

Terceira via

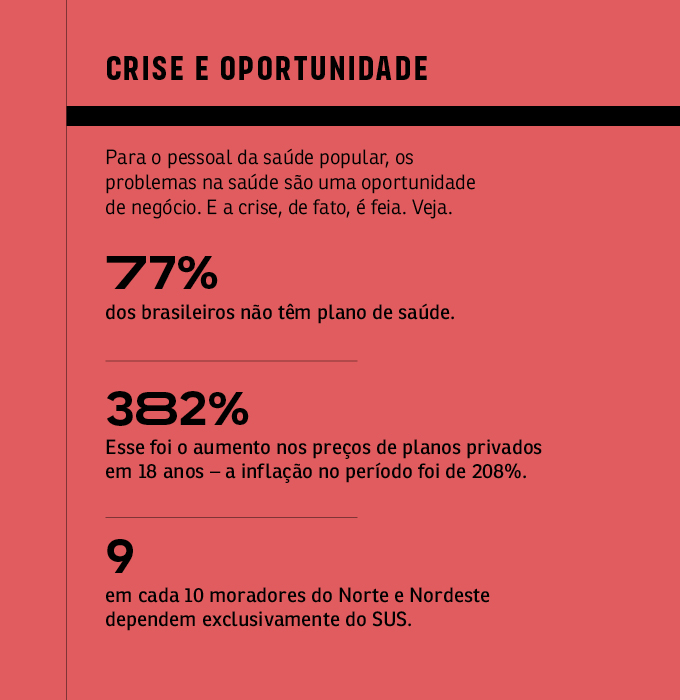

Quem perdeu o emprego e não quer depender do SUS se vê com um problema na mão: os planos de saúde para pessoa física foram se tornando cada vez mais caros. Entre 2000 e 2018, os preços dessa modalidade subiram aproximadamente 382%, contra uma inflação de 208%. Hoje, segundo a ANS, é preciso desembolsar mais ou menos R$ 800 para arcar com convênio mediano do próprio bolso. É mais do que uma empresa paga por funcionário (coisa de R$ 350). E pouco viável para quem perdeu o emprego e provavelmente está se virando na informalidade.

As operadoras colocam a culpa na ANS. É que, diferentemente dos planos empresariais, os individuais não podem ser reajustados de acordo com a “sinistralidade”. Sinistros são as consultas, cirurgias ou outros atendimentos feitos pelo convênio. Para as empresas, quanto maior o número de procedimentos, maior é o valor da conta para o próximo ano. Já para as pessoas físicas existe um teto máximo de correção definido anualmente pela ANS. Esse índice, segundo as empresas de plano de saúde, torna inviável vender planos individuais mais em conta.

As operadoras também reclamam das exigências legais da ANS – coberturas para tratamentos específicos, como cânceres raros e outras doenças de alta complexidade. Especialistas defendem que esse roll elevado de coberturas deve existir, sim, porque o setor de saúde é marcado pelo que os economistas chamam de assimetria de informação: o cliente compra o produto sem saber qual procedimento, de fato, vai precisar.

“Não dá para virar para o consumidor e falar: diz aí que tipo de câncer você vai querer incluir no seu plano. É importante cobrir todo tipo de atendimento”, afirma Matheus Falcão, advogado e especialista em saúde do Instituto Brasileiro de Defesa do Consumidor (Idec).

Por essas razões, várias operadoras nem oferecem a modalidade pessoa física. Em meio a essa realidade, inaugurou-se um verdadeiro mercado paralelo de saúde: o de clínicas populares e cartões de desconto. Eles não são planos de saúde e oferecem apenas consultas e exames simples, mas, por conta dos preços baixos, estão atraindo cada vez mais gente nos últimos anos.

“Muitos empresários viram que existia um nicho que não estava sendo atingido: o de pessoas que, embora não pudessem arcar com planos de saúde privados, possuíam condições financeiras para custear alguns serviços e não ficar totalmente à mercê do sistema público”, afirma José Cechin, superintendente do Instituto de Estudos de Saúde Suplementar (IESS).

Um filão desse movimento, as redes de clínicas populares, não é exatamente novo. Os primeiros empreendimentos do tipo datam dos anos 1980. “O Brasil sempre teve um problema de acesso a saúde de qualidade e com preço justo, então essa discussão é uma velha conhecida, mas deve se acelerar com a crise da Covid-19”, afirma Eliane Kihara, sócia e líder de saúde da consultoria PwC Brasil.

Embora existam há décadas, foi só nos últimos anos que grandes redes com preços populares começaram a proliferar. As primeiras experiências eram quase negócios filantrópicos administrados por médicos. Com as clínicas da nova leva, a história é outra. Elas atraíram investidores de peso, como fundos internacionais. O Dr. Consulta, grande referência no modelo, é um exemplo. Fundada por Thomaz Srougi e integrantes do fundo Galicia Investimentos (de ex-executivos da Ambev), nos últimos seis anos a empresa levantou mais de US$ 95 milhões de pesos-pesados, como Jorge Paulo Lemann, Beto Sicupira, Nizan Guanaes e os fundos Kaszek Ventures e Madrone Capital Partners.

Os recursos garantiram uma rápida expansão da empresa. De 2014 para cá, a quantidade de clínicas do Dr. Consulta saltou de uma para 45. O número de clientes atendidos por ano também aumentou desde então: de 23 mil para 461 mil. Em 2018, a companhia faturou R$ 265 milhões. “Mas, em um cenário em que 77% da população brasileira não possui plano de saúde, ainda há muito espaço para crescer”, diz Renato Velloso, CEO do Dr. Consulta.

Outra que recebeu atenção de fundos estrangeiros foi a rede Clínicas SiM. Criada em 2007 pelo cearense Denis Cruz, a empresa atua na região Norte e Nordeste. “Fora do Sul e Sudeste, há mais informalidade. Nessa região, a rede privada cobre de 10% a 15% da população apenas. Ou seja, há um altíssimo mercado potencial”, afirma Ivan Cordeiro, diretor de expansão da Clínica SiM.

Logo nos primeiros anos, a rede SiM atraiu investidores-anjos, como Rodrigo Galindo, da Cogna Educação. Em 2017, os fundos bilionários Monashee e Temasek entraram na dança, realizando duas rodadas de investimentos por valores não revelados. Depois disso, a rede passou de seis unidades para 19 em funcionamento nas capitais dos Estados de Ceará, Pernambuco e Pará. Até o final do ano, a 20ª clínica deve ser inaugurada em Salvador, na Bahia. Pelo menos 1 milhão de pessoas já passaram pelos consultórios da SiM.

“Queremos alcançar uma atuação nacional e ir para outras regiões, como o Centro-Oeste. Mas é igual jogar War: precisamos conquistar um Estado de cada vez”, afirma Ivan. Para continuar esse processo, a SiM deve ir atrás de uma nova rodada de investimentos ainda em 2020.

Mas não se trata de um jogo simples. Para ter uma noção do desafio, basta olhar para os dados de faturamento de hospitais particulares. Segundo informações da Associação Nacional de Hospitais Privados (Anahp), a receita líquida por dia de internação de um paciente nos hospitais cresceu 3,16% em 2019, enquanto a despesa para realizar o atendimento aumentou outros 4,99%. Não é trivial fechar as contas.

O caminho mais rápido para melhorar a saúde financeira do setor é abraçar tecnologias pouco óbvias. É o que as clínicas populares fazem.

O Dr. Consulta, por exemplo, investiu em um sistema de inteligência artificial que prevê a demanda de determinadas especialidades médicas em cada clínica, de acordo com dia e horário. Assim, dá para montar as escalas dos médicos com mais precisão, e gastar menos dinheiro com o tempo ocioso dos profissionais.

“Outra ferramenta importante é o prontuário único eletrônico, que unifica as informações do paciente durante toda a sua trajetória como nosso cliente. Com esse histórico, o médico consegue dar um diagnóstico mais preciso, prescrevendo um número menor de exames”, afirma Renato Velloso, do Dr. Consulta.

Por isso que, após queimar caixa montando novas clínicas, o Dr. Consulta agora quer ser visto como uma healthtech, como são chamadas as startups de saúde. “Nossa essência sempre foi a de uma plataforma de tecnologia a serviço de saúde, o mercado é que nos carimbou como uma clínica popular – e nós surfamos na onda já que era uma forma fácil de explicar o que fazíamos”, diz Renato.

A Clínica SiM vai pelo mesmo caminho e, além do uso de prontuários eletrônicos, está desenvolvendo um aplicativo para que os clientes tenham acesso aos próprios dados de saúde – e apresentem as informações em uma consulta, por exemplo, acelerando o diagnóstico. “Nada impede que o usuário utilize essas informações no concorrente, mas apostamos que essa transparência vai nos ajudar a fidelizar mais pessoas”, diz Ivan.

Outra forma de disputar os órfãos do plano de saúde é apostar na oferta de cartões de desconto. Funciona assim: os clientes pagam mensalidades baixinhas, por volta de R$ 20, e em troca recebem a possibilidade de se consultar com médicos e dentistas, por menos da metade dos preços normais.

Esse modelo é o que mais difunde-se hoje – o Dr. Consulta e a Clínica SiM já oferecem o serviço de assinatura, por exemplo. Até mesmo gigantes, como a Porto Seguro, entraram nessa. Em setembro, a seguradora (e operadora de planos) lançou o Porto Cuida, serviço de assinatura que oferece descontos em consultas, exames e remédios. “Pretendemos incluir, em breve, parcerias com academias de ginástica e acesso a outros tratamentos terapêuticos”, afirma Marcelo Zorzo, diretor-executivo da Porto Seguro.

É tudo uma questão de acordos entre empresas. Para as companhias que administram esses cartões é um bom negócio, já que elas não precisam oferecer, de fato, os serviços médicos. E para as clínicas parceiras que atendem os beneficiários, a vantagem é a oportunidade de atrair mais clientes. Apostando nisso, algumas empresas, inclusive, optaram por fazer do cartão de desconto o seu principal produto. É o caso do Cartão de Todos, a maior companhia do segmento do país.

A empresa mineira surgiu em 2001 como uma clínica popular, mas alguns anos depois encontrou no modelo de assinatura o caminho para crescer. Desde 2009, quando passou a oferecer o serviço, o Cartão de Todos amealhou 3,8 milhões de famílias (uma vez que o serviço inclui dependentes). E boa parte dessa engorda aconteceu agora, na pandemia: entre abril e setembro foram 1 milhão de novos clientes.

A expansão da empresa se deu pelo modelo de franquias. São 266 lojas hoje, responsáveis por prospectar e gerir as assinaturas dessa multidão. Em 2016, a companhia também lançou uma rede de clínicas próprias, a Amor Saúde, que hoje possui 197 unidades. “No começo tínhamos que explicar o que era o nosso serviço, mas hoje o entendimento sobre o que fazemos aumentou”, afirma Tales Vilar, vice-presidente do Grupo Todos.

Limitações

Embora as clínicas populares tenham crescido a passos largos nos últimos anos, especialistas alertam que os serviços prestados, tanto por elas quanto por cartões de descontos, têm suas limitações. Simplesmente não resolvem o problema de acesso à saúde. No caso das assinaturas, por conta do pagamento mensal, há ainda o risco de serem confundidos com um plano de saúde.

Mas são coisas bem diferentes. A começar pelo fato de que os planos tradicionais são regulados pela ANS – e os cartões de desconto em saúde, não. “Embora os planos de saúde tenham suas falhas, há contrapartidas, como garantias mínimas de cobertura, proteção contra reajustes abusivos e diminuição da rede de prestadores, por exemplo”, diz Matheus Falcão,

do Idec.

Outra crítica é a de que o atendimento de baixa complexidade que esses serviços prestam deixa de fazer sentido quando há a necessidade de internação ou de cirurgias. Sem opção, os clientes voltam aos altos preços do serviço tradicional ou apelam para o SUS. “Hoje, essas clínicas estão isoladas. O desafio vai ser criar um sistema integrado entre elas e o sistema público ou privado para dar atenção aos casos que não se resolvem em uma consulta”, diz Eliane Kihara, da PwC Brasil.

Modelo híbrido

Seja como for, as operadoras de saúde tradicionais começam a usar as clínicas populares para diminuir seus custos. E criar planos mais em conta. A SulAmérica, por exemplo, lançou o Direto, um plano 25% mais barato que o normal, disponível em São Paulo, Campinas, Curitiba, Rio de Janeiro e João Pessoa.

Uma das diferenças ali é uma parceria com o Dr. Consulta para fazer o atendimento ambulatorial dos clientes do Direto em São Paulo. A SulAmérica faz isso usando um sistema chamado de “capitação” – com “i” depois do “p” mesmo, porque se refere a “per capita”.

Ela paga ao Dr. Consulta um valor definido por cada inscrito (“por cabeça”), independentemente de as pessoas usarem ou não o serviço. Se a conta de quem utilizar sair mais cara do que o previsto, quem arca com a diferença é o Dr. Consulta. Assim, o custo (para mais ou para menos) é compartilhado.

Embora esteja sujeito às mesmas regras da ANS para os pares mais caros, no Direto há menos opções de hospitais e clínicas, além de cobertura regional em vez de nacional – o que também ajuda a baixar os custos.

O plano é empresarial mas, de olho na multidão sem acesso a convênio médico, neste ano a companhia reduziu a exigência mínima para adesão: apenas duas pessoas. Desse jeito, quem tem um MEI pode se juntar com mais alguém e se tornar cliente do Direto. “É preciso encontrar soluções que alinhem sustentabilidade do negócio e qualidade do serviço”, diz Raquel Giglio, vice-presidente de Saúde e Odonto da SulAmérica.

Outra forma de reduzir custos é investir na verticalização, jargão usado para as operadoras que possuem hospitais e clínicas próprias. Nesse modelo dá para acompanhar de perto as despesas e melhorar a gestão, evitando desperdícios. É nele que tem apostado a NotreDame Intermédica. No final de outubro, a operadora deu mais um passo nessa estratégia e comprou o Hospital Santa Brígida, em Curitiba, por R$ 48 milhões.

Ele se soma aos outros 21 hopitais da NotreDame. Dessa forma, a operadora consegue oferecer planos de saúde por adesão (nos quais é preciso ser vinculado a algum sindicato ou entidade de classe) a preços baixos, a partir de R$ 127. Assim como o Direto, da SulAmérica, a opção da NotreDame possui uma rede de cobertura regional e mais restrita. Um exemplo é a disponibilidade de hospitais ofertados pela modalidade mais barata: apenas dois, ambos da rede própria.

Outra operadora “verticalizada” e com planos populares é a Hapvida. Focada no Norte e Nordeste, ela tem 32 hospitais próprios, e seus planos mais baratos custam a partir de R$ 100.

Ah, claro: as ações da NotreDame e da Hapvida subiram 160% nos últimos dois anos, mesmo com as duas gastando um bom dinheiro com aquisições de hospitais e clínicas nesse meio-tempo. A aposta do mercado financeiro, então, é clara: é nesse modelo de negócio que está boa parte do futuro da saúde brasileira.