Small caps: como garimpar ações nanicas

Existem mais de 300 empresas na bolsa. Só 88 estão no Ibovespa. As outras são companhias menos badaladas, mas que podem oferecer boas oportunidades.

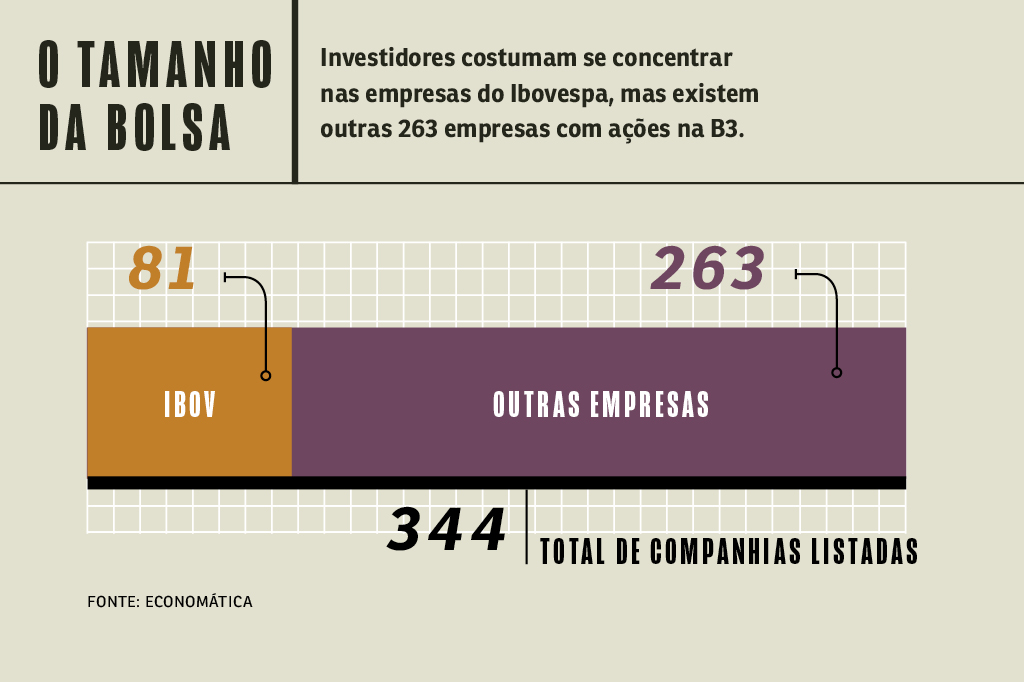

nvestir em ações transforma você automaticamente em um garimpeiro. É que existem 344 companhias com ações na bolsa brasileira, e não é simples separar o joio do trigo, principalmente entre as companhias menos conhecidas. A maioria, na verdade, prefere nem garimpar. É bem mais fácil escolher só entre as 81 empresas que já foram selecionadas no Ibovespa, o índice que separa as maiores e mais negociadas do país. Até por isso, o próprio índice é tratado como sinônimo da bolsa inteira.

A bolsa inteira, porém, é uma selva descomunal, com outras 263 empresas. Algumas delas com grande potencial de crescer e gerar lucros astronômicos. Outras são sólidas, que pagam bons dividendos há tempos – só não têm tamanho para participar do índice das maiores e mais negociadas.

Elas fazem parte do universo das small caps (uma abreviação de small capitalization, empresas de porte menor) e das microcaps (as de menor valor de mercado dentro da bolsa).

Na verdade, nem existe uma regra única para definir o que é uma small ou uma microcap. O mercado americano costuma chamar de “small” companhias com valor de mercado abaixo dos US$ 2 bilhões – o que nos leva a R$ 10 bilhões pelo câmbio de hoje.

A bolsa brasileira eleva essa barra. Considera que até R$ 15 bilhões de valor ainda dá para chamar de small cap. Já as microcaps via de regra são empresas com valor de mercado abaixo de R$ 2 bilhões (de reais, note bem). A tempo: você encontra esse número mágico, o do valor de mercado, multiplicando o número de ações que uma empresa emitiu pelo preço delas na bolsa (ou só olhando em sites como o da Você S/A ;-))

Para dar uma ideia melhor do abismo que separa as gigantes das nanicas. A Vale é a empresa mais valiosa do país, com quase R$ 600 bilhões de valor de mercado. Ela está no universo das blue chips, nome emprestado das fichas mais valiosas do pôquer, e tem a companhia de Petrobras, Itaú e Magazine Luiza, Ambev e cia. Na outra ponta está, por exemplo, o brechó online Enjoei, que estreou na bolsa em novembro do ano passado e o preço somado de todas as suas ações dá meros R$ 2 bilhões – uma microcap em vias de mudar de status para small. Equivale a 0,33% da mineradora.

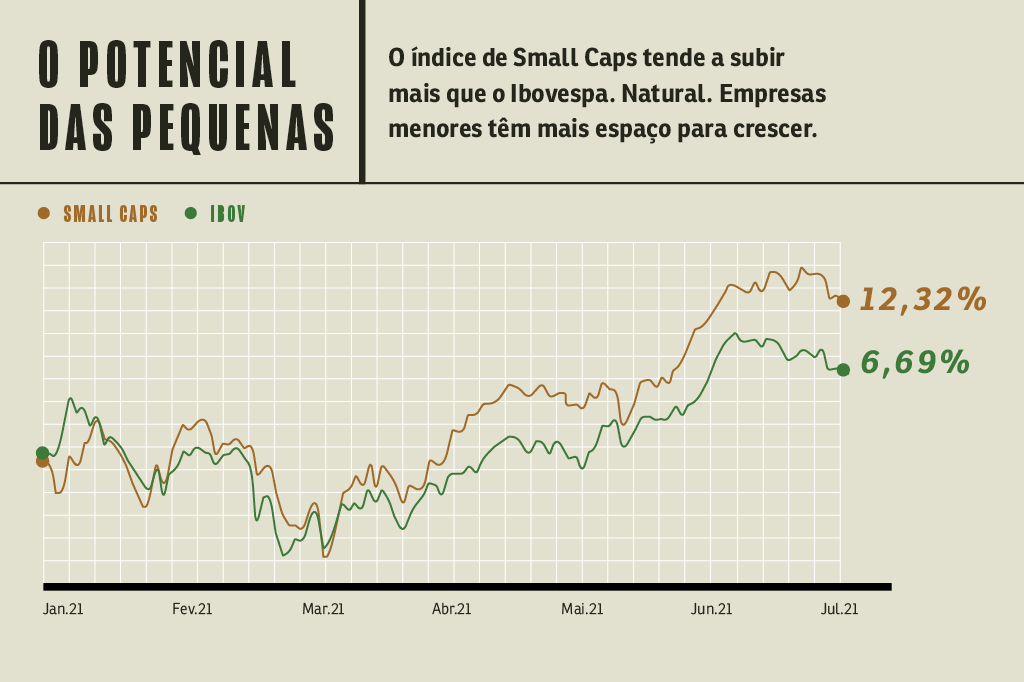

Empresas de proporções mastodônticas, como a própria Vale ou o Itaú, têm menos oportunidades de crescimento, afinal elas já viveram esse processo lá atrás. Daqui para frente, se fizerem tudo direitinho, vão continuar com receitas robustas e lucros respeitáveis, mas evoluindo de forma relativamente lenta. Bem diferente de negócios menores e que ainda têm chances de estirões. Enquanto o Ibovespa acumulou alta de 7% no primeiro semestre, o índice Small Caps da B3, o SMLL, avançou 12%.

Esse índice SMLL tem atualmente 110 companhias – 28 delas aparecem também no Ibovespa, como Azul, Cyrela, Cielo e IRB Brasil. Pois é: as fronteiras entre grandes, médios e pequenos da bolsa são bem maleáveis. Essa sobreposição também indica outra coisa: apesar de existirem mais de 300 empresas na bolsa, as que realmente valem a pena não são tantas assim.

Seja como for, as grandes oportunidades de crescimento tendem a estar no mundo das small caps. Vale lembrar que a Apple começou com small cap em 1980. Seu valor de mercado era de US$ 1,8 bilhão. Hoje ela vale US$ 2,3 trilhões. Quem colocou US$ 1 mil ali quando ela era small, tem US$ 1,27 milhão agora que ela é huge. E agora que ela é huge, ninguém em sã consciência espera que o valor de suas ações se multiplique por mil de novo. Contrariaria as leis da física.

Mas, claro, para cada Apple há um monte de empresas pequenas que ficam pelo caminho, que simplesmente não vingam – e cujo preço da ação cai a zero.

Como ninguém tem bola de cristal para saber quais empresas hoje pequenas podem tornar seus acionistas milionários e quais levarão o seu dinheiro para um buraco negro, o jeito mais simples (e racional) de investir no potencial das small caps é entrar via fundos do tipo ETF, que replicam o índice SMLL (caso do fundo SMLL11).

Sempre há quem prefira escolher sozinho as próprias ações, o que o mercado chama de stock picking. Se você é uma dessas pessoas, esta reportagem foi feita para você. Dividimos aqui a selva de small caps em vários grupos de empresas. Vamos falar primeiro das mais jovens, aquelas que estrearam há pouco tempo na bolsa, e que, se tudo der certo, podem crescer bonito.

Foguetinhos

Das 344 companhias da bolsa, 56 estrearam entre janeiro de 2020 e junho de 2021. O mágico de ter aberto capital recentemente é que essas companhias acabaram de colocar uma bela grana no caixa (fruto da própria venda das ações) e o mercado financeiro está de olho nelas.

Dessas 56 novatas, 36 subiram desde o IPO. É o caso da Méliuz. A startup devolve um trocado para quem faz compras online pelo site dela (o chamado cashback), e chegou à B3 em novembro de 2020. Valia R$ 1,15 bilhão. Hoje, está em R$ 6 bilhões, uma valorização estrondosa de mais de 400% da noite para o dia. Quem colocou R$ 10 mil ali há poucos meses agora tem R$ 40 mil.

Por essas, o mais natural na selva das small caps é apostar em empresas novinhas – em detrimento das pequenas com tradição no mercado.

O BTG, por exemplo, recomenda cinco papéis small caps. Três deles são IPOs recentes (Lavvi, Vamos e Orizon), e só dois são de empresas mais antigas (Santos Brasil e Oi – que só é considerada “pequena” por estar em recuperação judicial).

A XP indica seis empresas da selva das small. Apenas uma não é jovem. Aliás, nada jovem: é a fabricante de calçados Vulcabrás (fundada em 1952 e dona da marca Azaléia). As novinhas da lista da XP são a Hidrovias do Brasil (de logística), a Jalles Machado (agronegócio), a Blau (farmacêutica), a BeMobi (tecnologia) e o Grupo Soma (moda).

A Guide, com dez ações na sua carteira de small caps, recomenda o banco de investimentos BR Partners, que estreou na bolsa agorinha, em junho de 2021. E isso em meio a uma lista mais conservadora de small caps, com CVC, Cyrela, Locaweb e Marfrig, quatro empresas que participam tanto do Ibov quanto do SMLL.

Surfar nas altas das estreantes, de qualquer forma, não é tão simples. A Méliuz, que mal acabou de chegar, já pode ser considerada uma ação cara, e analistas do mercado não conseguem defender a compra nos atuais patamares de preço. O lance de uma ação estar “cara” ou “barata” vem do indicador P/L, que divide o valor de mercado pelo lucro da companhia nos últimos 12 meses. O resultado é a quantidade de anos que o investidor levaria para reaver o valor investido, caso a empresa distribuísse 100% de seus lucros aos acionistas. Depois dessa disparada, a Méliuz alcançou um P/L de 367 – o P/L médio do Ibovespa é 10.

Existem outras histórias barulhentas. A Locaweb fez seu IPO antes da Méliuz, em fevereiro de 2020. Após uma valorização de semelhantes 400%, bateu num nível quase proibitivo de preço. Seu P/L agora é de mais de mil. Apostar numa empresa com um P/L desses só faz sentido se você estiver convicto de que os lucros nos próximos anos vão se multiplicar de forma ainda mais acelerada que a alta das ações pós-IPO. Fazer isso, de qualquer forma, é do jogo. O P/L da Tesla era de mais de mil até outro dia. Já baixou para 650.

Nem todas as companhias que acabaram de abrir capital disparam tanto – e mesmo assim são consideradas relativamente caras neste momento. É o caso da Petz (+63% desde o IPO), Ambipar (+84%) e Vamos (+90%).

“A Petz é a empresa cara que vai ficar mais cara ainda”, acredita Aline Cardoso, gestora de Renda Variável da EQI gestão de recursos. Ela também diz que “errou” ao não comprar Méliuz, mas que colocar as ações na carteira pelo preço de agora seria uma atitude financeiramente indefensável.

Quando Méliuz e Locaweb começaram a subir, criou-se uma euforia na Faria Lima. Era a ideia de que seria a vez das empresas com algum pé no mundo tech e startupeiro de ações, dominado pelo povo das commodities, da indústria e dos bancos tradicionais. Meses depois, a história mudou um pouco. Mobly e Westwing, duas lojas de móveis e decoração nativas digitais, estão apanhando na bolsa, enquanto o brechó online Enjoei está no zero a zero.

No caso da Mobly, o tombo é de 35%. No primeiro dia de negócios na bolsa, em fevereiro, 100 ações da companhia teriam custado R$ 2.640. Hoje, você teria R$ 1.716 na tela do app.

Danielle Lopes, sócia e analista de ações da Nord Research, é responsável por analisar as empresas antes dos IPOs. “Eu sou a menina do não”, brinca. Em geral, a Nord considera que as ações nos IPOs saem por preços altos demais para o atual estágio de desenvolvimento das empresas. A equipe da casa de análise não está sozinha. Luis Stuhlberger, gestor do mítico fundo Verde, disse que evita IPOs no Brasil pelo mesmo motivo.

Mas tudo bem. Esse é apenas um jeito de pegar carona no mundo das small caps. Outro é dar uma chance a quem já anda por aí tentando, mas que busca se reinventar.

Sacudidoras de poeira

Hoje todo mundo se pergunta por que não comprou ações da Magazine Luiza no passado. A varejista estreou na bolsa em 2011, mas até 2016 não impressionava ninguém. Era só uma empresa pequena (para os padrões da bolsa) como outra qualquer. Pior: não dava lucro e tinha uma série de problemas. Sejamos honestos, é por isso que pouca gente tinha ações dela.

Até que o jogo virou. Não por obra do acaso, claro, mas porque os executivos decidiram dar um novo rumo para o negócio. E comunicaram isso muito bem ao mercado. Ao longo dos anos, eles foram explicando como pretendiam fazer a virada digital da Magalu, como seriam os investimentos no e-commerce e a integração da parte digital com as lojas físicas. Então, se você tivesse prestado atenção nos planos da companhia, poderia, sim, ter tido uma pista para comprar o papel antes que a valorização tivesse alcançado gloriosos 3.000%. Mas claro: se esse tipo de alta fosse algo garantido, a vida de investidor seria fácil. Não é.

Com a Weg aconteceu algo parecido. A fabricante de motores elétricos de Jaraguá do Sul (SC) fez seu IPO nos anos 2000 e viveu uma relativa pasmaceira até a década seguinte. Com o tempo, eles foram investindo na diversificação dos negócios e na internacionalização da companhia, com 11 parques fabris em cinco continentes. Resultado: alta de 1.500% nos últimos dez anos.

Hoje, essas duas empresas estão entre as mais valiosas do Brasil. Quando começaram, eram small caps.

Por isso, o melhor jeito é garimpar empresas que estejam com planos concretos de mudança, mesmo que o cenário seja de dificuldades. Duas que têm essa característica hoje de forma mais acentuada e servem como exemplos: Embraer e Wiz.

A Embraer é uma espécie de patrimônio brasileiro. Mas a companhia tem hoje valor de mercado de cerca de R$ 14 bilhões. Baixo. Então faz parte do Ibovespa e do índice de small caps da bolsa. Ter ações da companhia tem sido, de fato, a pura definição de montanha-russa. Numa janela de dez anos, os papéis acumulam alta de 60%. De 2015 para cá, a queda soma 40%.

O fato é que, mesmo bem antes da pandemia, o mercado de aviação enfrentava dificuldades. É complicado lutar contra o duopólio global da Boeing e da Airbus, mesmo ocupando a terceira colocação entre as maiores fabricantes do mundo (caso da Embraer). Tanto que ela tentou uma fusão com a Boeing. A conversa começou em 2017. Depois que o acordo melou, já em 2020, os papéis tiveram um novo mergulho rumo ao abismo. Dado o cenário, começou a rarear a quantidade de analistas a fim de defender o investimento em ações da companhia são-joseense.

Mas algo está mudando. Recentemente, a aérea encontrou um motivo para decolar, com o perdão do trocadilho. É que sua subsidiária Eve, dedicada a inovações, desenvolve um eVTOL – sigla em inglês para “veículo elétrico de pouso e decolagem vertical”. Ou seja: uma pequena aeronave capaz de decolar como um helicóptero e voar como um avião, sem emitir gases estufa.

Dezenas de startups pelo mundo desenvolvem eVTOLs. Larry Page, fundador do Google, tem uma. O mercado, porém, sentiu firmeza na Embraer – uma companhia mais credenciada para lançar novas aeronaves do que qualquer startup que exista, ou que venha a existir.

Isso gerou encomendas pelo futuro eVTOL, e agora há negociações para listar a companhia em Nova York em uma operação que avaliaria o negócio em R$ 10 bilhões – quase o mesmo tanto da Embraer inteira. O mercado gostou: no acumulado do ano, as ações sobem 114%. 52 anos após sua fundação, a Embraer vive uma alta de startup. E redefine o conceito de “levantar, sacudir a poeira e dar a volta por cima”.

Um caso parecido é o da Wiz (tem entrevista com o CEO da empresa aqui). A corretora de seguros tinha um contrato de exclusividade com a Caixa. Vida mansa. Até que, em 2017, o banco público anunciou o divórcio. “O mercado achava que ela iria quebrar. Mas o fato é que os caras estão conseguindo pivotar [mudar a direção]”, diz Aline Cardoso, da EQI.

Hoje a Wiz tem contratos com Santander, Itaú, banco Inter, BMG e BRB, parte deles fechados neste ano. Isso levou a uma escalada de 120% no valor das ações na bolsa. Volta por cima.

Aline complementa a lista das sacudidoras de poeira com o Banco Pan. Quando ele era Panamericano, sob controle de Silvio Santos, quebrou. Foi resgatado pela Caixa e depois ganhou o BTG Pactual como sócio. A Caixa vendeu em abril deste ano sua participação, e o Pan ficou sob o controle do sócio privado.

O Pan sempre foi um banco voltado para as classes D e E, e vivia de uma operação anacrônica, com agências físicas e um sistema ruim de gestão de crédito – que não previa de forma eficiente os riscos de inadimplência. Até que o banco começou a tal transformação digital, que todos os outros estão fazendo, diga-se. Abriu conta sem tarifa pelo app no celular, incorporou serviços e agora investe em big data para melhorar a concessão de crédito. A saída do sócio estatal – sempre malvisto pelo mercado – e as transformações fizeram as ações saltarem 150% em 2021.

Outra small cap em meio a uma repaginada é a AES Brasil. Ela surgiu em 1999 com a privatização da Companhia de Geração de Energia Elétrica Tietê, que pertencia ao governo paulista. Trata-se de um braço da americana AES, uma multinacional do setor elétrico.

A AES daqui sempre foi uma grande pagadora de dividendos. É algo natural no setor elétrico. Os investimentos que essas empresas precisavam fazer já estão feitos logo que elas entram em fase operacional. Uma Apple precisa criar um iPhone novo todo ano. Custa caro. Uma elétrica não precisa reinventar as turbinas de suas hidrelétricas. Então basicamente 100% do que entra de lucro acaba distribuído aos acionistas.

Muito legal. Por outro lado, essas empresas não costumam ter muito para onde crescer. O mercado as chama de “vacas leiteiras”, porque sua função não é se tornar uma vaca gigante, mas prover um leitinho regularmente, na forma de dividendos.

A essência do mundo small cap, porém, não é caçar os melhores pagadores de dividendos. É buscar empresas com potencial de crescimento. E a AES Brasil busca virar a chave nessa direção. Quer investir R$ 7,5 bilhões para aumentar sua capacidade de geração, que deve saltar de 3,9 GW para 5,2 GW. É só um décimo do que o mamute Eletrobras, responsável por 30% da energia elétrica do país, gera. Mesmo assim, estamos falando de uma expansão considerável – e, nesse caso, totalmente focada em energia eólica e solar.

As ações da AES engataram uma queda nos últimos tempos, por conta da seca de chuvas que o país vive – sem chuvas, as hidrelétricas precisam diminuir a produção, e o dinheiro começa a minguar. Mesmo assim, ela segue como um raro exemplo de empresa do setor elétrico a fim de investir em crescimento.

E também se propõem a continuar dando leite. A expectativa da XP é que o rendimento dos dividendos fique em 8,40% neste ano, contra uma média de 3,86% das empresas que compõem o Ibovespa.

O que não dá para cravar é se a AES Brasil vai mesmo se manter como uma boa fonte de dividendos ao mesmo tempo em que investe bilhões na virada para a energia solar e eólica, ou mesmo se não vai sair machucada demais do período de seca, já que a matriz hidrelétrica segue respondendo pelo grosso de sua geração de energia. Mas a tentativa de sacudir a poeira está aí.

Só que nem toda tentativa de transformação traz resultados mágicos, claro. A Cielo, por exemplo, é hoje uma small cap (também no Ibovespa, vale lembrar). Líder de mercado de maquininhas, ela perdeu market share com a abertura do mercado para concorrentes.

Passou os últimos três anos sob a batuta de Paulo Caffarelli (ex-Banco do Brasil), que tentava recuperar a companhia, e virou uma grande aposta de pequenos investidores, que achavam a ação barata, com preço já “descontado demais” pelo mercado. A sangria de receitas foi estagnada, mas daí para o negócio voltar a crescer são outros quinhentos. Para piorar, o executivo renunciou ao cargo. No fim das contas, as ações, que já valeram R$ 30, hoje estão R$ 3,60. E nada tira a companhia desse patamar.

Roleta-russa

No começo do governo Bolsonaro, a Taurus Armas caiu nas graças dos investidores. Não só dos pequenos. Luiz Barsi, o investidor que amealhou bilhões comprando ações na bolsa brasileira, apostou forte na companhia nessa época, quando a expectativa era de que haveria mais flexibilidade para venda de armas no país.

Na época, a Taurus não passaria por nenhum filtro de investidores de longo prazo. A companhia com sede em São Leopoldo (RS) tinha patrimônio líquido negativo e isso vinha de anos a fio. Isso quer dizer que, mesmo que ela vendesse todos os seus prédios, estoques e bens, ainda assim não conseguiria quitar as suas contas. Não só. Havia problemas sérios de gestão. No começo de 2019, quando as ações viviam um período de oscilações atípicas, com altas diárias que superavam os 20%, o grupo controlador da empresa aproveitou para vender papéis da companhia em uma operação que pode ter rendido R$ 10 milhões. A venda foi feita antes do presidente Jair Bolsonaro assinar um decreto que, esperava-se, ajudaria a companhia.

No fim, ele não ampliou o acesso a armas aos brasileiros, e as ações terminaram aquele dia em queda. À época, a Taurus disse que o objetivo era a “obtenção de recursos financeiros”.

O ponto é que investidores deram um voto de confiança, e a companhia aproveitou para fazer o dever de casa. No final de 2020, voltou a ter patrimônio líquido positivo, e registrou um respeitável lucro de R$ 264 milhões no ano. As ações reagiram na mesma magnitude: a alta neste ano é de 45%. Desde o começo do governo Bolsonaro, 320%. E o P/L está uma beleza: 5 (ou seja: a ação ainda está barata).

Por outro lado, ela segue sendo uma ação mais especulativa do que segura. Primeiro, porque leva anos até que uma empresa com pecha de má gestão recupere a imagem, algo essencial para que a alta nos papéis mantenha a tração. Segundo, e bastante óbvio: estamos falando em uma fabricante de armas. Não há mais tantos grandes fundos pelo mundo a fim de ter empresas “zero ESG” em suas carteiras. Dessa forma (e consciência social à parte), nenhuma companhia de armas – ou de cigarros ou de carvão – pode ser considerada um porto realmente seguro para o seu dinheiro no longo prazo.

Também há os casos que são pura roleta-russa. A MMX é um belo exemplo. A mineradora de Eike Batista teve a falência decretada, e recorria da decisão. Do ano passado para cá, as ações passaram por altas insanas – a maior delas, de 225% em um dia. Isso acontece porque certas nanocaps negociam suas ações por centavos. Aí qualquer compra faz o valor dar saltos.

Isso até que a falência foi decretada de vez. Aí quem estava brincando de roleta-russa com o dinheiro ficou com o mico na mão. As ações saíram da B3 e agora os acionistas entram no fim da fila de credores – com chances praticamente nulas de reaver o dinheiro.

A bolsa tem mais uma série de empresas com problemas. Livraria Saraiva, Fertilizantes Heringer e outra empresa que nasceu com Eike, a OSX, estão em recuperação judicial. Essas companhias são excluídas do índice de Small Caps da bolsa.

Pogobol

Um epílogo lúdico. A bolsa tem uma série de empresas que surpreendem investidores iniciantes pelo simples fato de estarem lá. Para quem não frequenta lojas de brinquedos pode ser surpreendente, mas a Estrela ainda fabrica Banco Imobiliário, Jogo da Vida e Pogobol – e tem suas ações negociadas na B3. Mesmo se você fosse uma pessoa afeita a tarefas domésticas, se perguntaria por que arear panelas com Bombril num mundo de utensílios de teflon, inox e cerâmica. Mas dá para ser sócio de uma das marcas mais icônicas do país digitando o ticker BOBR no home broker. E se você desistiu do carro e busca um meio alternativo de transporte, ainda pode contar com uma bicicleta Monark e, uau, investir na empresa.

Só que esse “pode” é quase uma força de expressão. Essas companhias minguaram na bolsa até que fossem classificadas como microcaps. E o problema não é só o tamanho, é que quase não saem negócios com elas e isso impõe riscos dantescos a investidores que decidirem se aventurar nesse campo.

De acordo com dados da consultoria Economática, o volume médio diário de negócios com ações da Monark, por exemplo, é de R$ 16 mil. Isso é menos que um lote de 100 ações por dia, dado que o papel custa hoje ao redor de R$ 230. Com a Estrela são R$ 21 mil em negócios diários, e R$ 531 mil com a Bombril. Como comparação, a Méliuz gira R$ 100 milhões por dia.

Essa falta de liquidez (aquilo que faz vendedor ambulante vender Skol, mas não Fanta Uva no bloco de Carnaval) é um problema. Se você tiver ações desse tipo de empresa na mão e precisar vendê-las, o jeito será oferecer descontos enormes – tão grandes quanto o de um ambulante tentando se livrar de um estoque de Fanta Uva em meio a foliões sedentos por outras coisas.

Isso acontece com “empresas largadas”, dialeto da Faria Lima para companhias que ninguém mais nem se dá ao trabalho de avaliar se podem ou não ser um bom negócio. Exceção, claro, para quem gosta de esportes radicais.

E tudo bem. Nem todas as empresas são investíveis mesmo. Parte da graça de apostar na bolsa é justamente explorar a selva das ações em busca do cálice sagrado.

Valores a receber: descubra como consultar dinheiro esquecido em bancos

Valores a receber: descubra como consultar dinheiro esquecido em bancos Calendário Bolsa Família de dezembro 2025: veja datas de pagamento

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento Nova isenção do IR: entenda como ela impacta sua renda

Nova isenção do IR: entenda como ela impacta sua renda Pix vai ser taxado? Entenda o que muda depois do anúncio da Receita

Pix vai ser taxado? Entenda o que muda depois do anúncio da Receita Governo restringe antecipação de saque-aniversário do FGTS

Governo restringe antecipação de saque-aniversário do FGTS