Como o seu comportamento afeta suas finanças pessoais

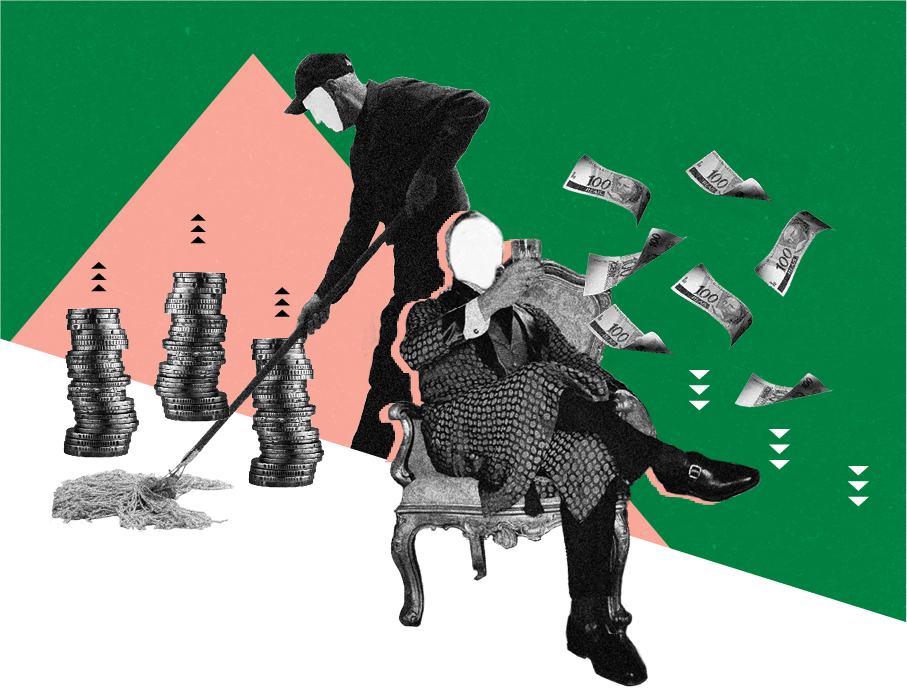

Quando o assunto é enriquecer, o comportamento é mais importante do que o conhecimento técnico. É o que argumenta esse especialista em seu novo livro.

Richard Fuscone se aposentou aos 40 anos. Executivo do banco Merrill Lynch e formado em Harvard, tornou-se um milionário e virou filantropo. Ao mesmo tempo que o patrimônio de Fuscone engordava, outro homem, Ronald Read, consertava carros em um posto de gasolina e limpava o chão de uma loja.

Em meados de 2000, Fuscone (o milionário) fez um grande empréstimo para reformar sua mansão de 11 banheiros. E aí veio a crise de 2008. Fuscone perdeu tudo, menos as dívidas. Em 2014, sua mansão foi executada.

Seis meses depois da venda, Read (o faxineiro) morreu. No seu testamento, deixou US$ 2 milhões para a família e US$ 6 milhões para a caridade. A história ganhou as manchetes: como um homem simples tinha acumulado tanto dinheiro?

É fácil. Read havia passado décadas investindo suas poucas economias em ações, e saiu da vida para entrar na história como um grande filantropo. Read era paciente; Fuscone, impulsivo.

Essa é a história que abre A Psicologia Financeira, novo livro de Morgan Housel já traduzido para 38 idiomas. A tese central do economista é mostrar que, quando se trata de atingir o sucesso financeiro, o comportamento é muito mais relevante do que o conhecimento técnico.

No trecho a seguir, o autor fala de outro assunto instigante: o poder da diversificação dos investimentos – já que poucos negócios triunfam de fato, e é impossível prever quais.

Capítulo 6: Devagar e Sempre

Heinz Berggruen fugiu da Alemanha nazista em 1936. Ele se estabeleceu nos Estados Unidos, onde estudou literatura na Universidade da Califórnia, em Berkeley. Segundo a maioria dos relatos, ele não parecia ser particularmente promissor durante a juventude. No entanto, na década de 1990, Berggruen havia se tornado um dos negociantes de arte mais bem-sucedidos de todos os tempos.

Em 2000, Berggruen vendeu parte da sua enorme coleção de Picassos, Braques, Klees e Matisses ao governo alemão por mais de 100 milhões de euros. Era um valor tão baixo que os alemães efetivamente consideraram aquilo uma doação. O valor de mercado da coleção estava bem acima de US$ 1 bilhão.

É impressionante que uma pessoa tenha sido capaz de formar uma coleção tão repleta de obras-primas. A arte é mesmo subjetiva. Como alguém conseguiu prever, com tanta antecedência, quais seriam as obras mais cobiçadas do século? Alguém poderia dizer que é “habilidade”. Ou, então, “sorte”. A firma de investimentos Horizon Research tem uma terceira explicação. E ela é muito relevante para os investidores.

“Grandes investidores compraram vastas quantidades de obras de arte”, escreve a empresa. “Alguns subconjuntos dessas coleções provaram ser excelentes investimentos, e foram mantidos por um período longo o bastante para permitir que o retorno do portfólio convergisse em direção ao retorno dos melhores elementos dele. É simplesmente isso.”

Grandes negociantes de arte operam como fundos de índice [os ETFs, que espalham o dinheiro dos cotistas entre as dezenas, ou centenas, de ações que compõem algum índice, como o Ibovespa ou o S&P 500]. Eles compram tudo que podem. E compram portfólios, não peças individuais de que gostaram. Em seguida, eles sentam e esperam até que alguns vencedores apareçam. É simplesmente isso.

É provável que 99% das obras de arte que colecionadores como Berggruen adquiriram ao longo da vida tenham acabado se mostrando de pouco valor. Mas isso não importa muito se o 1% restante for composto por obras de artistas como Picasso. Berggruen podia estar errado na maioria das vezes, e, ainda assim, estar absolutamente certo.

Muitas situações nos negócios e nos investimentos funcionam dessa forma. Caudas longas — os extremos mais distantes de uma sequência de resultados — exercem uma influência enorme nas finanças, quando um pequeno número de eventos acaba sendo responsável pela maioria dos resultados.

Pode ser difícil processar isso, mesmo quando você entende de matemática. É contraintuitivo que um investidor possa estar errado metade das vezes e, ainda assim, ficar milionário. Isso mostra que subestimamos como é normal a maioria das coisas não dar certo. E como, por sua vez, reagimos exageradamente quando elas dão.

Aanimação Steamboat Willie, de 1928, a primeira aparição de Mickey Mouse, colocou Walt Disney no mapa. Já o sucesso nos negócios foi outra história. O primeiro estúdio de Disney faliu. Seus filmes eram absurdamente caros de produzir e financiados em condições estapafúrdias. Em meados da década de 1930, Disney já havia produzido mais de 400 desenhos animados. A maioria era de curtas, a maioria era adorada pelos espectadores e a maioria causou prejuízos astronômicos.

Branca de Neve e os Sete Anões mudou tudo. Os US$ 8 milhões que o desenho faturou nos primeiros seis meses de 1938 [o equivalente a US$ 150 milhões de 2021] estavam em uma ordem de grandeza maior do que qualquer outra coisa que a empresa já havia ganhado.

Aquilo transformou os estúdios de Walt Disney. Todas as dívidas da empresa foram sanadas. Funcionários importantes receberam bônus e tiveram seus contratos renovados. A empresa adquiriu um novo estúdio de última geração em Burbank, Califórnia, onde permanece até hoje. Um Oscar fez Walt Disney passar de mero famoso a celebridade. Em 1938, ele havia produzido várias centenas de horas de filme. Porém, em termos de negócios, os 83 minutos de Branca de Neve eram tudo o que importava.

Qualquer coisa que seja enorme, lucrativa, famosa ou influente é o resultado de um evento de cauda — um evento distante entre milhares ou milhões de outros eventos. E a maior parte da nossa atenção é desviada para coisas enormes, lucrativas, famosas ou influentes. Quando a maior parte daquilo a que prestamos atenção é resultado de um evento de cauda, é fácil esquecer quão raros e poderosos eles são.

Algumas indústrias movidas a eventos de cauda são óbvias. O capital de risco, por exemplo. Se uma sociedade de capital de risco faz 50 investimentos, ela provavelmente espera que metade deles dê errado, que dez se saiam muito bem e um ou dois sejam maravilhas que respondam por 100% dos retornos do fundo. A Correlation Ventures já fez essas contas. Dos mais de 21 mil financiamentos de risco de 2004 a 2014: 65% perderam dinheiro; 2,5% tiveram um rendimento de dez a vinte vezes; 1% obteve um retorno superior a vinte vezes; 0,5% — cerca de cem das 21 mil empresas — teve um rendimento de 50 vezes ou mais. É daí que vem a maior parte dos retornos nesse setor.

Muita gente pode pensar que é isso que torna o capital de risco tão arriscado. E todos que investem em sociedades de capital de risco estão cientes disso. A maioria das startups dá errado, e a gentileza do mundo só comporta alguns megassucessos. Quem deseja retornos mais seguros, previsíveis e estáveis deve investir em grandes empresas de capital aberto.

Pelo menos é assim que a maioria pensa. Mas lembre-se de que a cauda orienta tudo. Ao longo do tempo, a distribuição do sucesso entre ações de grandes empresas não é tão diferente assim do capital de risco. A maioria das empresas de capital aberto fracassa, algumas se saem bem e outras se tornam vencedoras extraordinárias, respondendo pela maior parte dos retornos do mercado de ações.

Certa vez, o J.P. Morgan Asset Management publicou a distribuição de lucros do Russell 3000 Index – uma ampla coleção de empresas de capital aberto [com 3 mil companhias] – desde 1980. Quarenta por cento das ações que compõem o Russell 3000 perderam ao menos 70% do seu valor e jamais se recuperaram.

Em termos reais, todo o retorno do índice veio de 7% das empresas que o compõem, que tiveram desempenho superior em pelo menos dois desvios-padrão. Esse é o tipo de coisa que você espera do capital de risco. Mas foi o que aconteceu dentro de um índice diversificado e previsível. A sina da maioria das empresas de capital aberto não poupa nenhum setor. Mais da metade de todas as empresas de capital aberto de tecnologia e telecomunicações perdem a maior parte do seu valor e nunca se recuperam. Mesmo entre empresas de serviços públicos, a taxa de fracasso é superior a uma em dez.

Vejamos por exemplo uma dessas empresas: a produtora Carolco, ex-integrante do Russell 3000 Index. A Carolco produziu alguns dos filmes de maior sucesso das décadas de 1980 e 1990, incluindo os três primeiros da série Rambo, O Exterminador do Futuro II, Instinto Selvagem e O Vingador do Futuro. A empresa abriu seu capital em 1987. Foi um triunfo estrondoso, e produziu sucesso atrás de sucesso. A receita gerada em 1991 foi de meio bilhão de dólares [US$ 980 milhões de hoje] — muito dinheiro na época, sobretudo para um estúdio de cinema.

E, então, faliu.

Os sucessos de bilheteria pararam, projetos de grande orçamento fracassaram e, em meados da década de 1990, a Carolco tinha ficado para trás. Ela decretou falência em 1996. As ações caíram a zero. Uma perda catastrófica, que quatro em cada dez empresas de capital aberto experimentam em algum momento. A história da Carolco é digna de ser contada não por ser única, mas por ser corriqueira.

Eis a parte mais importante disso: o Russell 3000 cresceu mais de 73 vezes desde 1980. Um retorno espetacular. Isso, sim, é sucesso. Quarenta por cento das empresas do índice efetivamente fracassaram. Mas os 7% que tiveram um desempenho extremamente bom foram mais do que suficientes para compensar os fracassos.

Da mesma forma que Heinz Berggruen, mas com a Microsoft e o Walmart em vez de Picasso e Matisse.

Confira o calendário de feriados 2025

Confira o calendário de feriados 2025 Brava abre inscrições para Programa de Trainee Offshore com salário de R$ 11 mil

Brava abre inscrições para Programa de Trainee Offshore com salário de R$ 11 mil iFood lança programa de estágio com foco em IA

iFood lança programa de estágio com foco em IA Brasil oferece os maiores salários de tecnologia na América Latina

Brasil oferece os maiores salários de tecnologia na América Latina 1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais

1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais