Os fundos imobiliários desvalorizaram. O que fazer?

Depois que o isolamento social esvaziou shoppings e outros espaços físicos, os fundos imobiliários desvalorizaram. O que fazer com esses investimentos?

De uma hora para outra, diversos espaços físicos — especialmente shopping centers — ficaram vazios como consequência do isolamento social. Desde então, os proprietários desses imóveis estão enfrentando uma dura realidade: a inadimplência nos aluguéis e o pedido de renegociação de contratos pelos locatários. O novo cenário atingiu em cheio os resultados dos fundos de investimentos imobiliários (FIIs), modalidade que destina o dinheiro dos investidores para a aquisição de empreendimentos imobiliários. Isso porque a dinâmica da aplicação é parecida com a compra de um bem físico. Quando o investidor — chamado de cotista — compra cotas de um FII, ele se torna dono de uma fatia dos empreendimentos que compõem o fundo. Assim, passa a ter o direito de receber rendimentos (ou dividendos) de acordo com os aluguéis pagos pelos locatários. Portanto, quando há renegociação de preços, calote ou desocupação, ele recebe menos dinheiro. No pior dos casos, fica sem renda nenhuma. E é justamente o que tem ocorrido.

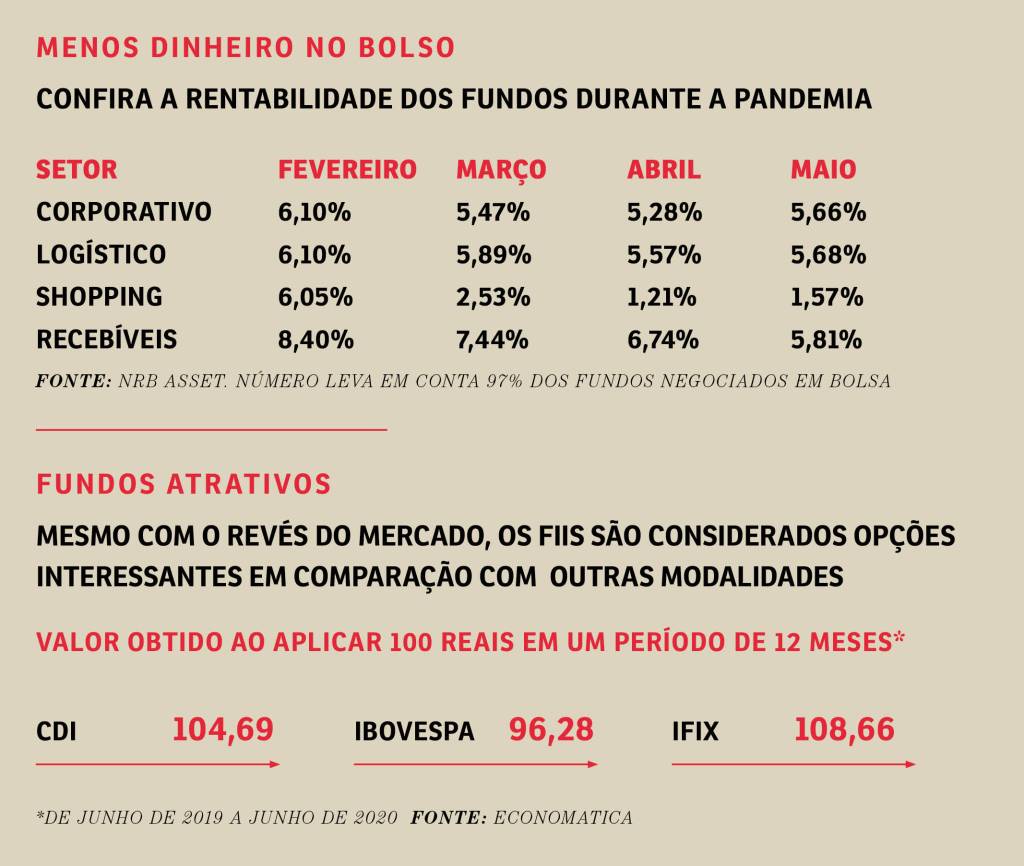

De acordo com a RBR Asset, gestora de recursos focada no mercado imobiliário, todos os segmentos de FIIs tiveram seus resultados afetados — alguns menos, outros mais. Os fundos que alocam seus recursos em shoppings, por exemplo, foram os que mais amargaram quedas. A taxa de rentabilidade, que era de 6,05% em fevereiro, caiu para 1,57% em maio. Significa que os rendimentos mensais pagos a um investidor dono de uma cota de 120 reais, por exemplo, despencaram de 7,26 reais para 1,88 real. Já os fundos corporativos e logísticos foram menos afetados (as taxas caíram de 6,10% para 5,66% e de 6,10% para 5,68%, respectivamente). “Com os pontos de venda fechados, alguns lojistas não conseguiram mais arcar com o aluguel ou baixaram as portas por definitivo. Assim, os shoppings receberam menos e tiveram dificuldades para distribuir os dividendos entre os cotistas”, explica Arthur Vieira de Moraes, professor de finanças especializado no tema.

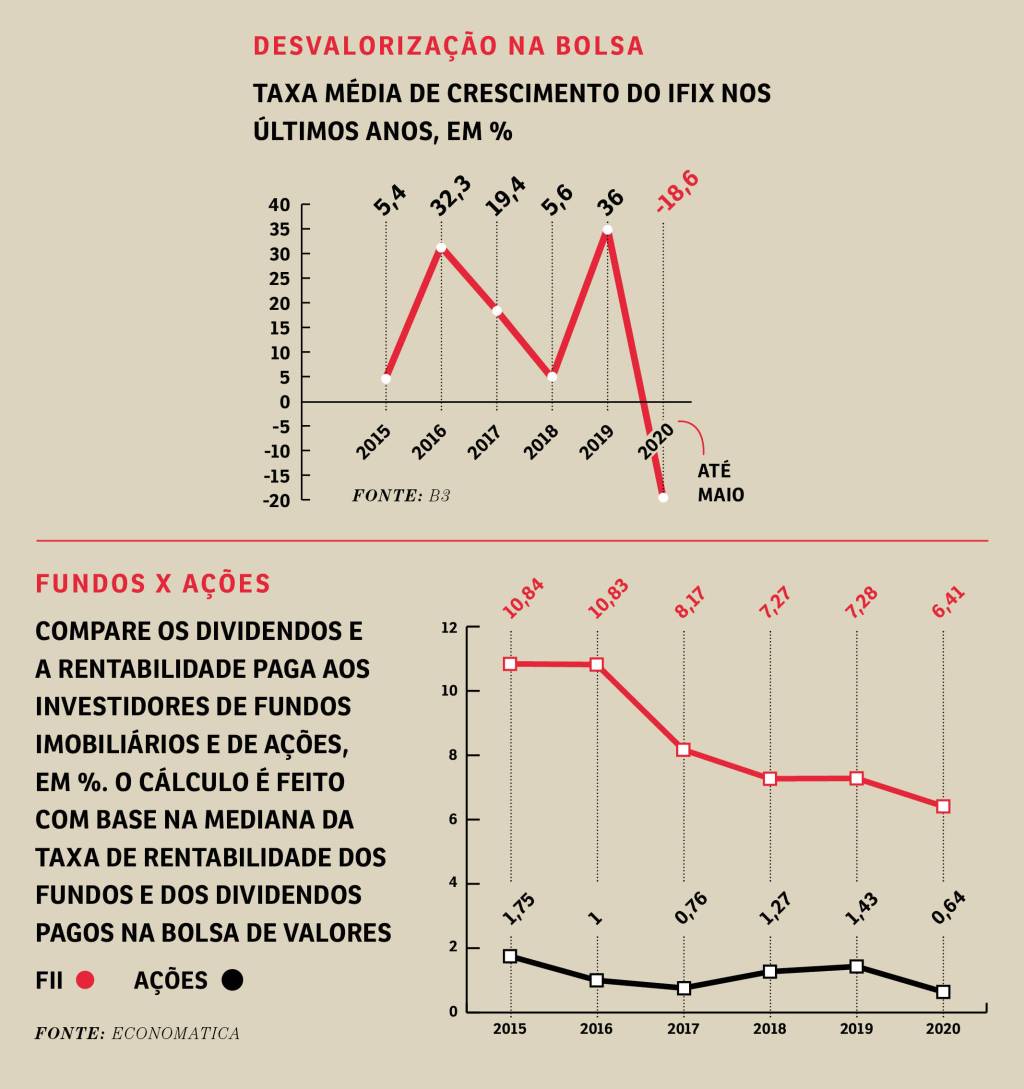

Além disso, como a maior parte dos fundos é negociada na bolsa de valores, a modalidade ficou suscetível ao temperamento do mercado financeiro. Enquanto em dezembro de 2019 os FIIs atraíram diversos investidores em busca de rendimentos maiores do que os proporcionados pela renda fixa — que ficou menos atrativa com a queda da taxa básica de juros, a Selic —, em março a maré virou. “Em geral, o investidor compra e vende guiado pela emoção, e muitos decidiram vender suas cotas com medo do que pudesse acontecer com o mercado”, explica Bruno Nardo dos Santos, sócio da RBR Asset. Resultado: com muita oferta, as cotas ficaram mais baratas e, consequentemente, os fundos desvalorizaram. De acordo com a bolsa de valores brasileira, a B3, de janeiro a abril os FIIs chegaram a perder 9 bilhões de reais em valor. Não à toa, o índice de fundos de investimentos imobiliários (Ifix), indicador que mostra o desempenho médio das cotas de 131 fundos, sofreu desvalorização de 16,88% de janeiro a maio.

E os escritórios?

A boa notícia é que o segmento começa a registrar sinais de melhora. Com o retorno gradual de algumas atividades econômicas e a volta da ocupação dos imóveis, especialmente os shoppings, o investidor ficou mais otimista e o Ifix registrou uma leve recuperação, de 2,03%, em maio. Além disso, os rendimentos pagos por alguns fundos voltaram a crescer, como é o caso dos FIIs de galpões logísticos (veja mais no quadro Menos Dinheiro no Bolso). “Com a pandemia, o e-commerce ganhou impulso e a busca por locais para o armazenamento de mercadorias se tornou necessária, o que ajudou a melhorar a dinâmica de preços de aluguel no segmento e, por consequência, a elevar os rendimentos”, explica Cassio Bariani, CEO e sócio fundador da SmartBrain, plataforma voltada para controle e consolidação de carteiras de investimentos. Mas isso não significa que esteja tudo sob controle. Embora o setor tenha registrado uma singela recuperação, quem vender cotas agora poderá acabar no prejuízo, já que os preços ainda estão desvalorizados se comparados ao período anterior à pandemia.

Para quem está pensando em aproveitar as barganhas, a palavra de ordem é cautela, principalmente porque existe uma grande incerteza sobre como a vacância dos imóveis se comportará nos próximos meses. Segundo dados da consultoria Cushman & Wakefield, em maio a desocupação das lajes corporativas de alto padrão registrou taxa de 16% em São Paulo e 33,9% no Rio de Janeiro — valores estáveis em relação aos meses anteriores. “A metragem ociosa desses imóveis está alta porque há muita oferta de empreendimentos que já estavam em construção e que não foram ocupados”, alerta Ricardo Maila, especialista em gestão financeira e diretor da Plano Consultoria em Finanças Pessoais. E essa realidade pode continuar, mesmo depois do fim da quarentena, porque as organizações estão mais abertas ao trabalho remoto. Uma pesquisa da consultoria Cushman & Wakefield feita com 100 empresas, por exemplo, mostra que o índice de companhias que pretendem adotar o home office em definitivo chega a 74%.

De olho na oportunidade

Quem decidiu aproveitar o momento de baixa para investir foi a diretora comercial Anabela Martins dos Santos, de 42 anos, moradora do Rio de Janeiro. “Vi a queda nos preços como uma oportunidade. Comprei alguns fundos de shoppings por 30% menos do que eu pagava antes”, diz. Embora seus rendimentos estejam menores por causa do momento atual, ela não está preocupada com a desvalorização, já que não pretende mexer na aplicação por enquanto. “Estou focada nos rendimentos de longo prazo. Além disso, em um momento de desvalorização, só perdemos dinheiro quando vendemos. Como não vendi nada, também não perdi”, explica.

A executiva, que é portuguesa, começou a ter contato com os fundos imobiliários quando veio morar no Brasil, em 2014. Na época, suas reservas estavam 100% aplicadas em poupança, mas ela decidiu mudar o destino de seu pé de meia quando recebeu uma ligação do gerente do banco. “Ele me explicou sobre taxa Selic e inflação. Disse que eu estava perdendo dinheiro e sugeriu a aplicação em certificados de depósitos bancários (CDBs). Fui estudar um pouco mais sobre os investimentos e fiquei assustada, porque descobri que estava deixando de ganhar.”

Inicialmente, Anabela migrou todo o dinheiro que tinha para CDBs, que são títulos de dívidas emitidos pelos bancos. Porém, depois de ler uma entrevista sobre o funcionamento dos fundos imobiliários, se encantou com a aplicação. “O que mais me chamou atenção foi o fato de ter uma renda constante.” Em 2017, ela decidiu aumentar a exposição da carteira em FIIs e, atualmente, 80% de suas reservas estão alocadas em mais de 30 fundos imobiliários estruturados no Brasil e em Portugal — que alocam o dinheiro em diferentes setores, como shoppings e galpões logísticos. O restante da carteira está dividido entre títulos do tesouro direito (8%), ações (8%) e CDBs. “As decisões são sempre com muito cuidado e sem comprometer minha estratégia, que é conquistar minha independência financeira até 2024.”

Como investir?

Mesmo com todas as turbulências no mercado, os FIIs continuam sendo vistos com bons olhos pelos investidores. “Desde 2010 os fundos imobiliários sempre tiveram dividendos superiores ao mercado de ações, por exemplo, porque é um mercado menos pulverizado e o bolo é dividido entre menos investidores”, explica Einar Rivero, gerente de relacionamento da Economatica, consultoria de análise de investimentos. No ano passado, a mediana da taxa de rentabilidade dos FIIs foi de 7,28%, enquanto a taxa de dividendos paga pelo mercado acionário foi de 1,43%. Por outro lado, o especialista alerta que as ações são mais líquidas do que os fundos: é mais fácil vender papéis de empresas do que cotas. “O volume de ações negociadas é bem superior ao de FIIs, o que significa que temos muito mais ações para negociar do que cotas”, alerta Einar.

Mas a modalidade tem facilidades que atraem o investidor. É possível começar a investir com 120 reais e não é preciso pagar imposto de renda sobre os rendimentos mensais, desde que o investidor seja dono de menos de 10% das cotas do fundo. “Só precisará arcar com o tributo se houver ganho de capital, ou seja, se na hora de vender as cotas na bolsa elas valerem mais do que o valor pago na hora da compra”, explica Cassio Bariani. Nesse caso, a incidência de IR é de 20%.

Para quem quer começar a investir na modalidade, o primeiro passo é abrir conta em uma corretora. O investidor terá, então, acesso ao home broker, que é a plataforma para compra e venda de ativos na bolsa. Para os conservadores, os especialistas não recomendam destinar mais do que 5% da carteira para os FIIs. “São investimentos de renda variável que visam o longo prazo e que podem subir e cair a qualquer momento, assim como uma ação”, afirma Cassio, da SmartBrain.

Escolher o fundo, entretanto, pode não ser uma tarefa tão fácil: existem mais de 100 deles listados na bolsa. As modalidades principais são fundos de tijolos (que investem em imóveis físicos, como shoppings, lajes corporativas e galpões logísticos), fundos de recebíveis (que compram títulos ligados ao mercado imobiliário, como os certificados de recebíveis imobiliários, chamados de CRIs) e fundos híbridos (que mesclam papéis do segmento imobiliário e imóveis físicos). O ideal é montar uma carteira com um pouco de tudo para diminuir o risco.

É possível ter a consultoria de uma corretora para investir, mas o cotista também deve fazer a lição de casa. Pesquisar o histórico dos gestores — os responsáveis pela compra e venda dos ativos que compõem o fundo — é fundamental para evitar surpresas no futuro. “Importante verificar há quanto tempo estão no mercado e como enfrentaram períodos como a crise que vivemos entre 2014 e 2016. Além de entender como foi a distribuição de renda no período, se foi constante ou variou muito”, diz o professor Arthur Vieira. Vale lembrar que os relatórios sobre os fundos podem ser consultados nos sites das próprias gestoras.

Outro ponto de atenção são os custos que envolvem o investimento e que, inclusive, podem reduzir os ganhos para o investidor. Embora tenha a vantagem da isenção do imposto sobre os rendimentos, o cotista terá de arcar com a taxa de administração (que em geral representa 0,2% do valor do fundo), e a de gestão (que varia entre 0,8% e 1%). Ambas são pagas anualmente. Em alguns casos, também existe a taxa de performance, que muda conforme os resultados alcançados. “Se o gestor cobra uma taxa maior, mas oferece um bom retorno, pode ser justificável. A boa notícia é que os fundos são obrigados a divulgar a rentabilidade líquida das taxas, o que facilita a análise do investidor”, diz Cassio, da SmartBrain.

A investidora Anabela, do Rio de Janeiro, sabe bem como investigar os fundos antes de tomar qualquer decisão. “Quando comecei, sempre olhava os relatórios antigos dos gestores, os resultados prometidos e o que foi cumprido para tomar uma decisão. Hoje, já tenho os meus favoritos, mas continuo avaliando a forma como se comunicam conosco e o tempo de demora para locar os imóveis dos fundos.” A executiva também tem o hábito de pesquisar o preço do metro quadrado da região onde estão os empreendimentos e confere no Google o que existe ao redor. Se é um galpão logístico, por exemplo, costuma verificar a existência de rodovias próximas, o que pode valorizar o espaço. E fica de olho vivo: “Quando vou a São Paulo, onde está a maior parte dos imóveis dos fundos em que eu invisto, tento sempre reservar um dia ou uma tarde para visitá-los.”

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento

Calendário Bolsa Família de dezembro 2025: veja datas de pagamento Nova isenção do IR: entenda como ela impacta sua renda

Nova isenção do IR: entenda como ela impacta sua renda Governo restringe antecipação de saque-aniversário do FGTS

Governo restringe antecipação de saque-aniversário do FGTS 1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais

1ª parcela do décimo terceiro é adiantada para 28 de novembro; saiba mais USP fecha parceria com o Google e cria cátedra especializada em inteligência artificial

USP fecha parceria com o Google e cria cátedra especializada em inteligência artificial